В системе управления финансовый анализ занимает важное место, являясь тем критерием, на основании которого принимаются управленческие решения. Анализ существует с незапамятных времен, являясь весьма емким понятием, лежащим в основе всей практической и научной деятельности человека. Анализ представляет собой процедуру мысленного, а также часто и реального расчленения объекта или деления на части; процедурой, обратной анализу, является синтез, с которым анализ часто сочетается в практической или познавательной деятельности. В зависимости от характера исследуемого объекта, сложности его структуры, уровня абстракции используемых познавательных процедур и способов их реализации анализ выступает в различных формах, являясь часто синонимом исследования, как в естественных, так и общественных науках, то есть управленческий анализ, математический анализ, финансовый анализ.

Экономический анализ представляет собой систему специальных знаний, связанных с исследованием экономических процессов, складывающихся под воздействием объективных экономических законов и факторов субъективного порядка. Предметом комплексного экономического анализа являются хозяйственные процессы предприятий, социально-экономическая эффективность и конечные финансовые результаты их деятельности, складывающиеся под воздействием объективных и субъективных факторов, получающих отражение через систему экономической информации. Финансовый анализ является неотъемлемой частью комплексного экономического анализа хозяйственной деятельности коммерческих организаций со стороны внутренних и внешних пользователей финансовой информации, а также важной составляющей финансового менеджмента и аудита.

В самом общем виде финансовый анализ представляет собой систему способов исследования хозяйственных процессов о финансовом положении предприятия и финансовых результатах его деятельности, складывающихся под воздействием объективных и субъективных факторов по данным бухгалтерской отчетности и некоторых других видов информации, то есть организационно-правовой, нормативно-справочной, статистической и другой.

Цель финансового анализа состоит в объективной оценке финансового состояния предприятия, его платежеспособности и финансовой устойчивости, деловой активности; в выявлении путей увеличения собственного капитала и улучшения использования заемных средств; в разработке прогнозов изменения финансовых результатов и аргументированных предсказаний о степени финансовой несостоятельности предприятия и на этой основе в выработке вариантов обоснованных управленческих решений как внутренними, так и внешними пользователями данной аналитической информации в целях повышения эффективности хозяйствования и поддержания долгосрочных экономических связей с партнерами.

Исходя из сущностных характеристик рыночной экономики, а также учитывая национальные особенности реструктуризации экономики России, сферу действия комплексного экономического анализа и место финансового анализа в нем, можно представить на рисунке 1.

|

Рис.1. Финансовый анализ и его место в системе управления предприятием

Взгляды отечественных и зарубежных ученых по вопросу о сущности и содержании финансового анализа во многом сходны, хотя и имеются некоторые принципиальные различия. В.В. Ковалев считает, что финансовый анализ представляет собой способ накопления, трансформации и использования информации финансового характера, имеющий целью оценивать текущее и перспективное финансовое состояние предприятия, возможные и целесообразные темпы его развития с позиции финансового их обеспечения; выявлять доступные источники средств и оценивать возможность и целесообразность их мобилизации; спрогнозировать положение предприятия на рынке капитала [17, с.13].

А.Д. Шеремет и Е.В. Негашев отмечают, что финансовый анализ направлен на получение небольшого числа ключевых, то есть наиболее информативных, параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами[25, с.7].

Американские ученые подчеркивают, что финансовый анализ заключается в применении аналитических приемов и техники вычислений к данным отчетности для получения полезной информации, которая отражает результаты или последствия ранее принятых управленческих решений и служит источником прогнозирования показателей будущих периодов [19, с.64].

Сравнение приведенных мнений о направленности финансового анализа позволяет сделать вывод о сходстве взглядов ученых на сущность финансового анализа, но различии в определении его целей. Цели финансового анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. Основным фактором финансового анализа, в конечном счете, является объем и качество исходной информации.

Управленческий анализ является частью общего экономического анализа хозяйственной деятельности, который состоит из двух взаимосвязанных разделов: финансовый анализ и производственно-управленческий анализ. Разделение анализа на финансовый и управленческий обусловлено сложившимся на практике разделением системы бухгалтерского учета в масштабе предприятия на финансовый и управленческий учет. Такое разделение анализа для самого предприятия является несколько условным, потому что финансовый анализ может рассматриваться как продолжение управленческого анализа и наоборот. В интересах дела оба вида анализа подпитывают друг друга основной информацией [27, с.6].

Чтобы принимать решения по управлению в области производства, сбыта, финансов, инвестиций и нововведений руководству нужна постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, оценки и концентрации исходной бухгалтерской и финансовой отчетности предприятия. Необходимо аналитическое прочтение исходных данных, используя цели анализа и управления. Основной принцип аналитического чтения финансовых отчетов - дедуктивный метод, то есть от общего к частному, который должен применятся многократно. В ходе такого анализа как бы воспроизводится историческая и логическая последовательность хозяйственных фактов и событий, направленность и сила влияния на результаты деятельности.

Основу информационного обеспечения финансового анализа составляет бухгалтерская финансовая отчетность. Безусловно, в анализе может использоваться дополнительная информация главным образом оперативного характера, однако она носит лишь вспомогательный характер. Поэтому основным источником информации для анализа финансового состояния предприятия является:

- форма № 1 «Бухгалтерский баланс»,

- форма № 2 «Отчет о прибылях и убытках»,

- форма № 3 «Отчет об изменении капитала»,

- форма № 4 «Отчет о движении денежных средств»,

- форма № 5 «Приложение к бухгалтерскому балансу»,

- пояснительная записка и аудиторское заключение.

Каждая организация составляет промежуточную бухгалтерскую отчетность за месяц, квартал нарастающим итогом отчетного года, а также готовую отчетность, которая предоставляется в установленном порядке в налоговые органы, собственникам предприятия и заинтересованным пользователям. При формировании показателей бухгалтерской отчетности руководствуются:

- федеральным законом «О бухгалтерском учете» от 21.11.96г. № 129-ФЗ;

- положением по учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденным приказом Министерства финансов РФ от 6.07.99г. № 43н;

- приказом Министерства финансов Российской Федерации «О формах бухгалтерской отчетности организаций» от 13.01.2000 г. № 4н;

- методическими рекомендациями о порядке финансирования показателей бухгалтерской отчетности организации, утвержденными приказом Министерства финансов Российской Федерации от 28.06.2000г. № 60н.

Данный блок нормативных документов связан с реализацией Программы реформирования бухгалтерского учета в России в соответствии с международными стандартами финансовой отчетности (МСФО) [17, с.49].

Кроме того, для анализа финансового положения предприятия могут быть использованы бухгалтерские учетные регистры (журналы-ордера, ведомости, книги учета), данные инвентаризаций и проверок, пояснительные записки, аудиторские заключения, приказы по учетной политике предприятия, данные статистики и другие. Тщательное изучение бухгалтерских финансовых отчетов раскрывает причины достигнутых успехов, а также недостатков в работе предприятия, помогает наметить пути совершенствования его деятельности.

С позиции оценки финансового состояния и обеспечения управленческой деятельности можно выделить три основных требования, которым должна удовлетворять бухгалтерская финансовая отчетность. Она должна содержать данные необходимые для принятия обоснованных управленческих решений в области инвестиционной политики; оценки динамики и перспектив изменения прибыли предприятия; оценки имеющихся у предприятия ресурсов, происходящих в них изменений и эффективности их использования.

Обеспечение этих требований основывается на одном из важнейших принципов подготовки бухгалтерской финансовой отчетности предприятий и организаций - принципе соответствия вложенной и востребованной экономической информации, а также проверки ее объективности и достоверности. Суть данного принципа формирования бухгалтерской отчетности заключается в следующем:

- бухгалтер, подготавливающий данные финансового отчета, должен представлять себе необходимость и полезность для анализа и принятия управленческих решений тех или иных данных и отразить их в данной отчетной форме;

- руководитель как пользователь отчетности в целях принятия управленческих решений должен понимать, что нужные для него данные включены в бухгалтерский финансовый отчет и потому могут быть им востребованы [11, с.91].

Финансовое состояние предприятия в целом характеризуют многочисленные показатели: основные и оборотные средства, их структура и размещение, источники образования, эффективность использования; дебиторская и кредиторская задолженности; норматив собственных оборотных средств; средства, вложенные в капитальное строительство, их обеспеченность; платежеспособность, финансовая устойчивость, деловая активность и другие. Изучение этих показателей является содержанием анализа финансового положения. Объектом финансового анализа выступает каждый из этих показателей и анализируемое предприятие в целом.

Принято выделять два вида финансового анализа:

1. Внешний финансовый анализ – это анализ, который основывается на данных только бухгалтерской финансовой отчетности, то есть проводится за пределами предприятия его заинтересованными субъектами – контрагентами, кредитными учреждениями собственниками предприятия или государственными финансовыми органами. Основное содержание внешнего финансового анализа, осуществляемого деловыми партнерами предприятия по данным публикуемой бухгалтерской финансовой отчетности, составляют:

- анализ финансового состояния, рыночной устойчивости, ликвидности баланса, платежеспособности предприятия;

- анализ эффективности использования основного и оборотного капитала, а также собственного и заемного капитала;

- анализ абсолютных показателей прибыли предприятия и оценка динамики относительных показателей рентабельности;

- экономическая диагностика финансового состояния предприятия и рейтинговая финансовая оценка эмитентов.

Особенностями внешнего финансового анализа являются:

- множественность субъектов финансового анализа, пользователей информации о деятельности предприятия, разнообразие целей и их интересов;

- наличие типовых методик финансового анализа, стандартов бухгалтерского учета и финансовой отчетности;

- ориентация финансового анализа только на публичную, внешнюю отчетность предприятия; ограниченность задач анализа как следствие этого фактора;

- максимальная открытость результатов анализа для пользователей финансовой информации о деятельности предприятия [17, с.29].

Существует многообразная экономическая информация о финансово-хозяйственной деятельности предприятий и множество способов анализа этой деятельности. Финансовый анализ, основанный только на данных бухгалтерской финансовой отчетности предприятий и организаций называют классическим способом экономического анализа и оценки текущего финансового состояния.

2. Внутренний финансовый анализ, то есть внутрипроизводственный управленческий анализ, проводится работниками предприятия. Информационная база такого анализа гораздо шире бухгалтерской финансовой отчетности и включает любую информацию, циркулирующую внутри предприятия и полезную для принятия управленческих решений. Возможности внутрипроизводственного управленческого анализа гораздо шире. Основное содержание внутреннего финансового анализа может быть дополнено другими аспектами, имеющими значение для оптимизации управления, например, анализом эффективности авансирования капитала, анализом взаимосвязи издержек, оборота и прибыли.

Особенностями внутреннего финансового анализа являются:

- ориентация результатов анализа на свое руководство, отсутствие регламентации финансового анализа со стороны;

- комплексность анализа, изучение всех сторон деятельности предприятия, так как финансовое состояние зависит от производственных результатов;

- использование всех источников информации для анализа, а также интеграция учета, планирования и принятия управленческих решения;

- максимальная закрытость результатов финансового анализа в целях сохранения коммерческой тайны.

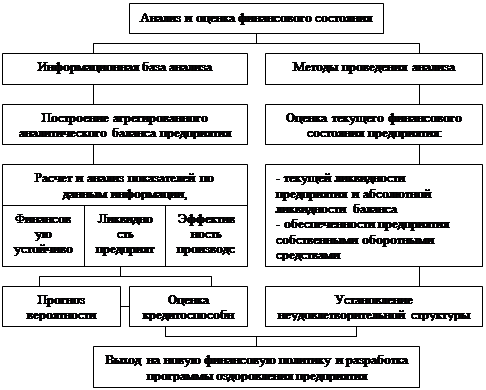

Детализированный анализ финансового состояния - это более подробная характеристика имущественного и финансового положения предприятия, результатов его деятельности, а также возможностей экономического развития. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа и может быть представлен в виде схемы, представленной на рис. 2.

Основными задачами как внутреннего, так и внешнего финансового анализа в условиях рыночной экономики являются [15, c.75]:

- оценка финансового состояния и факторов его изменения;

- изучение соответствия между средствами и источниками, рациональности их размещения и эффективности использования;

- соблюдение финансовой, расчетной и кредитной дисциплины;

- определение ликвидности и финансовой устойчивости предприятия, а также характеристика деловой активности;

- оценка вероятности банкротства, а также долгосрочное и краткосрочное прогнозирование устойчивости финансового положения.

Рис. 2. Блок-схема анализа финансового состояния предприятия

Для решения этих задач оценки финансового состояния изучаются:

- наличие, состав, структура и динамика средств предприятия и источников их финансирования, а также причины и последствия их изменения;

- состояние, структура и изменение долгосрочных и текущих активов в сферах производства и обращения, причины и последствия их изменения;

- ликвидность и качество дебиторской задолженности; платежеспособность и финансовая гибкость, а также рациональность обязательств;

- эффективность использования финансовых активов предприятия за отчетный период и окупаемость инвестиций на перспективу развития.

Кроме того, решаются и другие задачи. Например, важнейшей задачей внутреннего финансового анализа является оценка ситуации, определяющей возможность получения внешнего финансирования. Для этого изучается общая потребность предприятия в финансовых ресурсах, в том числе в заемных средствах, степень делового риска, результаты переговоров с собственниками капитала. При внешнем финансовом анализе изучается реальная стоимость имущества предприятия, делается прогноз будущих финансовых поступлений, структуры капитала, уровня и тенденций изменения выплаты дивидендов и т.п.

Таким образом, в условиях рыночной экономики большое значение должно быть уделено изучению финансово-хозяйственной деятельности предприятия. Анализ финансово-хозяйственной деятельности предприятия в целом характеризует эффективность системы управления финансами, так как, недостаточная финансовая устойчивость может привести предприятие к неплатежеспособности, к нехватке средств для текущей, инвестиционной деятельности и даже к банкротству. А наличие избыточных ресурсов препятствует развитию, приводит к образованию излишних запасов, замедлению оборачиваемости капитала и уменьшению прибыли, образованию убытков.

2020-01-14

2020-01-14 124

124