Методика визначення розміру процентних ставок і порядок їх погашення встановлюється банком і визначається кредитним договором в залежності від кредитного ризику, забезпечення, попиту і пропозиції, які склались на кредитному ринку, строку користування кредитом, облікової ставки НБУ та інших факторів.

Для споживача відсоток є основою розрахунку загальної вартості кредиту та разових виплат. Для обгрунтування привабливості кредиту для споживача в американській літературі виділяють наступні основні моменти:

Перший. Ефект інфляції. При отриманні товарів в кредит споживач може виграти, якщо ціни на товар, який купується зростуть до моменту достатнього накопичення заощаджень.

Другий. Психологічний ефект. В більшості випадків бажання купувати товари та послуги сьогодні сильніше можливості отримати їх завтра або через кілька років. Крім того, деякі послуги необхідні саме сьогодні, оскільки потім їх придбання втрачає всякий сенс (наприклад лікарські послуги, туристичні поїздки та інш.)

Третій. Періоди життя. Американські вчені дійшли висновку, що існують періоди переважної схильності людей до позик і заощаджень. Відповідно існують вікові групи людей, які віддають перевагу кредиту. Так, 66% сімей, глави яких мають вік від 25 до 45 років, надають перевагу споживчому кредиту. Аналогічний показник в сім`ях, глави яких від 65 до 75 років, складає 18%, а в сім`ях глави яких старші 75 років, - 8%.

Процентна політика банку, зокрема, справляння платні за використання кредитами, будується з урахуванням рентабельності банку, а також інтересів розвитку економіки країни в цілому. Орієнтуючись на ці дві задачі, банк прораховує фактори, які впливають на рівень кредитного відсотку і встановлює ставку по кожному окремому кредиту.

Ставки відсотків по активним операціям банку визначаються з урахуванням ставки Національного банку України, кредитної маржі по різним категоріям клієнтів, виду і терміну надання кредиту. Фактори які враховуються при визначенні плати за користування кредитом, включають також:

· витрати залучення засобів (рівень середньої процентної ставки по депозитам);

· ступень ризику, яка властива даному кредиту (включаючи стан забезпечення);

· термін погашення кредиту;

· витрати по оформленню кредиту і контролю за його погашенням. В зв’язку з цим слід відмітити, що в зарубіжних банках розмір цих видатків розраховується у відсотках до суми кредиту і складається із об’єму робіт по аналізу кредитоспроможності, затрат які пов’язані з отриманням і періодичною перевіркою застави, інкасацією платежів;

· ставки банків – конкурентів;

· характер відносин між банком і позичальником (в тому числі прибутки від коштів на депозитному рахунку позичальника і витрати по наданню йому послуг – при оплаті його рахунків і інше);

· норма прибутку, який повинен бути отриманий при інвестуванні засобів в інші активи.

У разі зміни облікової ставки Національного банку України умови договору можуть бути переглянуті і змінюватись тільки на основі взаємної згоди кредитора і позичальника, яке оформлюється додатковою угодою до кредитного договору.

Багато хто з економістів і банкірів пояснюють високий рівень процентної ставки по кредитам великим моральним ризиком та високими витратами, які пов’язані з вивченням платоспроможності клієнта.

Хоча обидва ці фактори дійсно впливають на високий рівень процента, головна причина його рівня криється в використанні банками їх монопольного становища в якості кредиторів”.

Також одна з основних причин це те, що споживчі кредити є найбільш дорогими та ризикованими видами кредитів. Споживчі кредити також залежать від економічного циклу. Їх об`єм збільшується на стадії економічного росту, коли споживачі більш оптимістично настроєні відносно свого майбутнього.

Процентна ставка може бути плаваюча та фіксована. Плаваюча ставка – це ставка, яка залежна від будь-якої базової ставки, яка може котируватися в масштабі країни (максимум – ставки типу “Libor”) яким-небудь арифметичним вираженням. Наприклад ставка “Libor + 15%”.

Донбаська філія ВАТ “Кредитпромбанк” проводить кредитування приватних осіб за відсотковою ставкою яка коливається в межах від 20 до 30%. В разі прострочення сплати позики нараховується пеня в розмірі 2% за кожний день прострочки платежа від суми непогашеної заборгованості.

КБ “Приватбанк” здійснює кредитування приватних осіб за відсотковою ставкою від 25%.

При умові порушення термінів погашення кредиту (відсотків) за кредитним лімітом, клієнт сплачує банку пеню в розмірі 0,5% за кожний день прострочки від суми непогашеної заборгованості за кредитним лімітом, але не більше 120% річних.

Визначення розміру плати за користування кредитом розраховується за наступною формулою:

| Фактична сума = Сума боргу * процентну ставку * кількість днів відсотків 365 * 100 користування (1.5.) кредитом |

Нарахування відсотків за користування кредитом можна розглянути на приведених нижче прикладах. Погашення кредиту одночасним внеском.

Приклад 1.

Банк надав кредит в розмірі 10000 гривень на 9 місяців за відсотковою ставкою 30%. Згідно формули, сума яка погашається (сума кредиту з нарахованими відсотками) складе:

S = P + I = P (1 + ni), (1.6)

де S – сума кредиту з нарахованими відсотками;

Р – сума на яку нараховуються відсотки;

І – сума відсотків;

n – кількість років;

і – відсоткова ставка в відносних одиницях. S = 10000 (1 + 0,75 * 0,3) = 12250 грн. Сума відсотків, яка буде отримана банком за кредит буде дорівнювати: І = 12250 – 10000 = 2250 грн. Дисконтування за простою ставкою відсотків.

Приклад 2.

Позичальник збирається отримати кредит на 9 місяців з поверненням суми 15000 грн. Відсоткова ставка по кредиту дорівнює 30%. Сума кредиту, яку може отримати позичальник, за формулою складе:

(1.7)

(1.7)

Дисконтування за складною ставкою відсотків.

Приклад 3.

Позичальник хоче отримати кредит на один рік з погашенням його одночасним внеском в розмірі 20000 гривень. Банк нараховує відсотки за ставкою 25%. Сума кредиту, яку може отримати позичальник, згідно формули складе:

(1.8)

(1.8)

Погашення кредиту частинами.

Приклад 4.

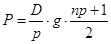

Кредит надано на суму 17000 гривень на один рік, за відсотковою ставкою 30%. Погашення кредиту повинно проводитись рівними внесками. Якщо погашення кредиту буде проводитись щоквартально, то вартість кредиту (сума відсотків за кредит) за формулою буде дорівнювати:

(1.9)

(1.9)

де D – сума кредиту;

р – кількість виплат на рік;

n – кількість років;

g – річна ставка відсотків по кредиту в відносних одиницях.

І = 17000 * 0,3 * 1 * 4 + 1 = 3187,5 грн.

4 2

Загальна сума боргу складе:

S = 17000 + 3187,5 = 20187,5 грн.

а розмір щоквартальних внесків буде дорівнювати:

R = 20187,5 = 5046,88 грн. (в разі розрахунку за простим відсотком)

4

Якщо ж погашення кредиту буде проводитися щомісячно, то вартість кредиту складе:

І = 17000 * 0,3 * 1 * 12 + 1 = 2762,5 грн.

12 2

Загальна сума, яку необхідно погасити складає: S = 17000 + 2762,5 = 19762,5 грн. а розмір щомісячних внесків складе:

R = 19762,5 = 1646,88 грн. (в разі розрахунку за простим відсотком)

12

Розрахунки відсотків в умовах інфляції

Приклад 5.

Банк надав кредит на 9 місяців в розмірі 5000 гривень. Очикуваний рівень інфляції складає 5%, реальна прибуткова вартість від операції повинна скласти 4% річних. Індекс інфляції за термін користування кредитом за формулою складе:

(1.9)

(1.9)

де Іn – індекс інфляції за термін кредиту;

in – рівень інфляції;

n – кількість періодів. Іn = (1 + 0,05)9 = 1,55

За наступною формулою ставка відсотків по кредиту з урахуванням інфляції буде дорівнювати:

iі = (1 + nі) І n – 1,

n

де iі – проста ставка процентів за кредитом, яка враховує інфляцію;

n – кількість періодів;

і – прибуткова вартість операції у відносних одиницях.

iі = (1 + 0,75* 0,04) 1,55 – 1 = 0,795 = 79,5% річних

0,75

Сума, яку потрібно буде сплатити позичальнику складе: S = 5000 * (1 + 0,75 * 0,795) = 7981,25 грн. Сума відсотків за кредитом складе: І = 7981,25 – 5000 = 2981,25 грн.

Розділ 2. Аналіз доходів отриманих від кредитної діяльності комерційного банку ВАТ „Кредитпромбанк”

2.1 Загальна характеристика фінансово-економічної діяльності ВАТ„Кредитпромбанк”

Відкрите акціонерне товариство "Кредитпромбанк" зареєстровано Національним банком України 20 травня 1997 року за № 266.

Основні акціонери банку

| Вітчизняні/іноземні акціонери | Частка у % |

| Акціонерна компанія з обмеженою відповідальністю "Хомертрон Трейдинглімітед" | 49,64 |

| Фінтест Трейдинг КО. ЛІМІТЕД | 9,94 |

| Приватна компанія обмеженою відповідальністю "ІНДТЕК Файненс Бі. Ві." | 8,89 |

| Товариство з обмеженою відповідальністю "САВІ" | 8,17 |

| Відкрите акціонерне товариство "Ясинівський коксохімічний завод" | 6,88 |

Членство у міжбанківських об'єднаннях, біржах і фондах:

Українська міжбанківська валютна біржа Асоціація "Київський банківський союз" ВАТ "Міжрегіональний фондовий союз" Перша фондова торгова система (ПФТС) Фонд гарантування вкладів фізичних осіб

Членство у міжнародних організаціях і платіжних системах S.W.I.F.T:

Visa Int., Europey Int., Master Card Int. Thomas Cook, American Express, Western Union

Ліцензії та дозволи, які має банк:

Банківська ліцензія № 174 від 24 вересня 2001 року.

Письмовий дозвіл № 174-2 від 11 вересня 2003 року.

Ліцензія Державної комісії з цінних паперів і фондового ринку № 242000 від 23 жовтня 2001 р. на здійснення професійної діяльності на ринку цінних паперів:

- діяльність з випуску та обігу цінних паперів;

- діяльність з ведення реєстру власників іменних цінних паперів;

- депозитарна діяльність зберігання цінних паперів.

Банківські операції, які банк має право здійснювати на підставі банківської ліцензії Національного банку України:

1. Приймання вкладів (депозитів) від юридичних і фізичних осіб.

2. Відкриття та ведення поточних рахунків клієнтів і банків - кореспондентів, у тому числі переказ грошових коштів з цих рахунків за допомогою платіжних інструментів та зарахування коштів на них.

3. Розміщення залучених коштів від свого імені, на власних умовах та на власний ризик.

Операції та угоди, які банк має право здійснювати за наявності банківської ліцензії без отримання письмового дозволу:

1. Надання гарантій і поручительств та інших зобов'язань від третіх осіб, які передбачають їх виконання у грошовій формі.

2. Придбання права вимоги на виконання зобов'язань у грошовій формі за поставлені товари чи надані послуги, беручи на себе ризик виконання таких вимог та приймання платежів (факторинг).

3. Лізинг.

4. Послуги з відповідального зберігання та надання в оренду сейфів для зберігання цінностей та документів.

5. Випуск, купівлю, продаж і обслуговування чеків, векселів та інших оборотних платіжних інструментів.

6. Випуск банківських платіжних карток і здійснення операцій з використанням цих карток.

7. Надання консультаційних та інформаційних послуг щодо банківських операцій.

Операції, які банк має право здійснювати за умови отримання письмового дозволу Національного банку України:

1. Неторговельні операції з валютними цінностями.

2. Ведення рахунків клієнтів (резидентів та нерезидентів) в іноземній валюті та клієнтів-нерезидентів у грошовій одиниці України.

3. Ведення кореспондентських рахунків банків (резидентів і нерезидентів) в іноземній валюті.

4. Ведення кореспондентських рахунків банків (нерезидентів) у грошовій одиниці України.

5. Відкриття кореспондентських рахунків в уповноважених банках

України в іноземній валюті та здійснення операцій за ними.

6. Відкриття кореспондентських рахунків у банках (нерезидентах) в іноземній валюті та здійснення операцій за ними.

7. Залучення та розміщення іноземної валюти на валютному ринку України.

8. Залучення та розміщення іноземної валюти на міжнародних ринках.

9. Операції з банківськими металами на валютному ринку України.

10. Операції з банківськими металами на міжнародних ринках.

11. Інші операції з валютними цінностями на міжнародних ринках.

12. Емісія власних цінних паперів.

13. Організація купівлі та продажу цінних паперів за дорученням клієнтів.

14. Здійснення операцій на ринку цінних паперів від свого імені

(включаючи андеррайтинг).

15. Здійснення інвестицій у статутні фонди та акції інших юридичних осіб.

16. Перевезення валютних цінностей та інкасація коштів.

Операції за дорученням клієнтів або від свого імені:

- з інструментами грошового ринку

- з інструментами, що базуються на обмінних курсах та відсотках.

- З фінансовими ф'ючерсами та опціонами.

- Довірче управління коштами та цінними паперами за договорами з юридичними та фізичними особами. Депозитарна діяльність і діяльність з ведення реєстрів власників іменних цінних паперів:

Депозитарна діяльність зберігання цінних паперів.

Діяльність з ведення реєстрів власників іменних цінних паперів.

Чистий прибуток, отриманий банком у 2004 році, склав 11 593 тис.грн., що на 896 тис.грн. (8,37%) більше, ніж у попередньому році. У загальному прибутку банківської системи України частка Кредитпромбанку складає 1,65%.

В умовах скорочення дохідності активних операцій основними шляхами досягнення запланованого рівня прибутку було нарощування обсягу кредитно-інвестиційного портфеля та комісійних доходів.

Високі темпи економічного зростання 2004 року (приріст ВВП становив 8,5%, приріст обсягів промислової продукції -15,8%, 2003 року - 4,1% та 7,0% відповідно) обумовили значний попит на гроші - збільшення кредитних вкладень українських банків за 2004 рік становило 61,4%.

Приріст кредитно-інвестиційного портфеля Кредитпромбанку за 2004 рік - 60,4%.

У структурі кредитно-інвестиційного портфеля питома вага кредитів на прямого позичальника становила 83,0%, міжбанківських кредитів - 10,3%, вкладень у цінні папери - 6,7%.

Найприбутковішим напрямом бізнесу було кредитування. Станом на 1 січня 2005 року кредитний портфель склав 918 435 тис.грн., що на 276 559 тис.грн. (43,1%) більше, ніж на початок 2004 року.

Процентний дохід від наданих кредитів за 2004 рік - 127 908 тис.грн., що на 28 845 тис.грн. (або 29,1%) більше у порівнянні з 2003 роком.

Обсяги строкових коштів, розміщених в інших банках, на 1 січня 2005 року склали 114 419 тис.грн., приріст порівняно з попереднім періодом - 100 789 тис.грн. Процентний дохід від розміщення строкових коштів в інших банках отримано у розмірі 2 049 тис.грн.

Цінні папери в портфелі банку на 1 січня 2005 року склали 73 713 тис.грн., приріст порівняно з попереднім періодом - 44 062 тис.грн. (148,6%). Процентний дохід від цінних паперів склав 3 206 тис.грн.

Однією із стратегічних цілей банку є нарощування комісійних доходів. Шляхи такого нарощування, з урахуванням ринкових обмежень, керівництво банку вбачає у постійному розширенні спектра комісійних продуктів та ефективній тарифній політиці, що дозволяють залучати до обслуговування нових клієнт та збільшувати обсяги операцій з клієнтами, які вже працюють з банком.

Чистий комісійний дохід, отриманий у 2004 році, склав 25 556 тис.грн., це на 7 596 тис.грн. (42,3%) більше рівня 2003 року. Питома вага комісійних доходів у загальних доходах за 2004 рік становить 17,2% (у минулому році -14,6%).

Обсяг кредитно-інвестиційного портфеля станом на кінець 2004 року становив 1106 573 тис.грн., приріст порівняно з 2003 р. - 60,4%. Питома вага сумнівної та простроченої заборгованості наприкінці 2004 року складала 3,8%.

Банк формує свої резерви для відшкодування можливих втрат за кредитними та іншими операціями за двома методиками: відповідно до вимог НБУ та міжнародних стандарт. Загальна сума сформованих резервних фондів та загальних спеціальних резервів на кінець року становила 124 255 тис.грн. та збільшилася порівняно з минулим роком на 30 518 тис.грн. (32,6%). Цей приріст відповідає загальнобанківській тенденції (за даними Асоціації українських банків, консолідований приріст резервів українських банків склав 33%).

Обсяги сформованих резервів за підсумками 2003-2004 pp. склали відповідно:

- за методикою НБУ - 69 050 тис.грн. та 88 871тис.грн.

- за міжнародними стандартами - 59390 тис.грн. та 100 708 тис.грн.

Політика банку щодо формування резервів дозволяє створити достатній запас міцності для компенсування можливих втрат без негативного впливу на фінансовий стан банку, максимального захисту інтересів вкладників та акціонерів.

Підтримання достатнього рівня ліквідності - необхідна умова стабільного режиму проведення платежів, повернення коштів за зобов'язаннями банку.

Виконуючи вимоги Національного банку України, банк протягом року підтримував обов'язкові економічні нормативи в межах, що регламентуються "Інструкцією про порядок регулювання діяльності комерційних банків". У 2004 році банк не мав порушень жодного з встановлених нормативів.

На кінець 2004 року капітал банку з урахуванням коштів, залучених на умовах субординованого боргу, розрахований за методикою Національного банку України, склав 186 735 тис. грн. і збільшився порівняно з початком року на 4 122 тис. грн. (приріст 2,3%), до розрахунку капіталу включено 80% коштів, залучених на умовах субординованого боргу.

Одним із основних нормативів, встановлених Національним банком України, є адекватність капіталу: Середньозважене значення показника адекватності регулятивного капіталу за 2004 рік - 18,3% (при нормативі не нижче 8%). Найменше значення протягом року -15,6%; Середньозважене значення нормативу адекватності основного капіталу за 2004 рік становило 14,8% (при нормативі не нижче 4%). Мінімальне значення вказаного нормативу було 11,2 %. У 2004 році Кредитпромбанк продовжував діяльність на внутрішньому ринку та досягнув значних результатів щодо нарощування активів, капіталу, розміру кредитно-інвестиційного портфеля, депозитів юридичних і фізичних осіб. Ці досягнення допомогли зміцнити конкурентну позицію банку на ринку банківських послуг, а також налагодити співпрацю з наявними клієнтами й залучити нові підприємства та організації, які посідають провідні позиції у відповідних галузях та секторах економіки України. Упродовж 2004 року клієнтами банку стали 1 816 підприємств. Загальна кількість корпоративних клієнтів станом на 1 січня 2005 року - 5184.

Обсяг залишків коштів корпоративних клієнтів на 1 січня 2005 року складав:

- на поточних рахунках - понад 120 000 000 грн.;

- на депозитних рахунках - понад 190 000 000 грн.

Стратегічні завдання роботи з корпоративними клієнтами банку полягали у:

- диверсифікації клієнтської бази;

- розширенні спектра банківських послуг;

- формуванні портфеля стабільних довгострокових пасивів.

Основними напрямками цієї роботи були:

- галузева сегментація клієнтської бази для визначення потреб клієнтів;

- упровадження пакетів унікальних послуг та продуктів для клієнтів;

- збільшення клієнтської бази за рахунок широкого спектра банківських продуктів та якісних послуг;

- розвиток взаємовигідної співпраці з клієнтами;

- упровадження гнучкої цінової та тарифної політики для клієнтів банку.

Упродовж 2004 року обсяг операцій банку з кредитування суб'єктів господарської діяльності постійно зростав. Залишки заборгованості за наданими банком кредитами станом на 31.12.04 склали 779,6 млн. грн. і зросли порівняно з початком 2004 року на 240,4 млн. грн. (на 44,2%).

Обсяг кредитного портфеля банку на квартальні дати:

- 31.12.03-540,5 млн.грн.;

- 31.04.04-649,0 млн. грн.;

- 30.06.04 - 704,5 млн. грн.;

- 30.09.04 - 761,3 млн. грн.;

- 31.12.04-779,6 млн. грн.

Кредитна політика банку була спрямована на кредитування підприємств із задовільним фінансовим станом незалежно від форм власності за умови наявності належного забезпечення. Кредитування виробників залишалося для банку пріоритетним при здійсненні кредитних вкладень, основна частка яких сконцентрована у промисловості - 51,9%, у сфері торгівлі - 26,4%, у сільському господарстві - 5,3%.

Серед позичальників банку слід виокремити такі провідні у своїх галузях підприємства, як: ВАТ "Мотор Січ", ВАТ "Донецький металургійний завод", ВАТ "Запорізький виробничий алюмінієвий комбінат", ВАТ "Вугільна компанія "Шахта Красноармійська-Західна №1", ВАТ "Ясинівський коксохімічний завод", ВАТ "Херсоннафтопереробка", Харківське Державне Авіаційне Виробниче Підприємство, ЗАТ "А.В.К", АТЗТ "Миронівський хлібопродукт" ЗАТ "Комплекс Агромарс", ЗАТ "Дніпропетровський комбінат харчових концентратів", а також підприємства, бізнес яких динамічно розвивається і які посідають тверді позиції у відповідних секторах економіки: ВАТ "Концерн Галнафтогаз", ЗАТ "Єврокар", Об'єднання "Донецькпродторг", ТОВ "Ефект", ЗАТ "Екотехніка" і ДП фірма "Екотехніка-М", ЗАТ "Троянда", ТОВ "Європродукт", ДП "Фрідом Фарм Інтернешнл".

Порівняно з минулими роками у 2004 році більше уваги приділялося кредитуванню підприємств малого і середнього бізнесу.

Протягом 2003-2004pp. портфель реалізованих проектів Кредитпромбанку зі структурного і проектного фінансування перевищив 100 млн. доларів США. Тільки в поточному році банк фінансував декілька великих проектів: будівництво й організацію супермаркетів, модернізацію харчового виробництва, придбання та реконструкцію автозаправних станцій. Серед значних досягнень слід виокремити й фінансування будівництва єдиного в Україні спеціалізованого автоцентру "Шкода", який повністю відповідає корпоративним стандартам цієї автомобільної компанії.

Найбільш перспективний напрям інвестиційного бізнесу Кредитпромбанк пов'язує з розвитком корпоративних фінансів і управлінням активами. Серед основних інструментів, що пропонуються клієнтам при обслуговуванні зовнішньоторговельних операцій, перевага надаватиметься форфейтингу і синдиційованому кредитуванню. Банк має намір запропонувати ринкові глобальні рішення, що передбачають спільне фінансування капітальних проектів за участю зарубіжних банків як прямих кредиторів українських компаній.

Упродовж 2004 року відбулися значні організаційні зміни у сфері роздрібного бізнесу Кредитпромбанку. Реорганізація мала на меті поліпшення керованості бізнесу, підвищення якості комплексного обслуговування клієнтів та зміцнення позицій банку на ринку банківських послуг для фізичних осіб в цілому. Аналіз, розроблення та впровадження продуктів роздрібного бізнесу сконцентровано у відокремлених підрозділах. Значно розширено спектр продуктів та послуг банку, що надаються приватним клієнтам. Упроваджено кредитування приватних клієнтів для придбання товарів народного споживання, автомобілів та нерухомості.

Розширено і повністю перероблено номенклатуру депозитних продуктів для фізичних осіб, упроваджено програму обслуговування одержувачів пенсій та грошової допомоги.

Здійснення виваженої процентної і тарифної політики посилює позиції Кредитпромбанку на фінансовому ринку України та зміцнює довіру населення до банку.

Обсяг коштів, залучених від фізичних осіб, збільшився з 291,24 млн. на початку року до 357,12 млн. грн. станом на 31.12.04.

Внаслідок зростання клієнтської бази та обсягу операцій комісійні доходи від продажу роздрібних продуктів збільшилися вчетверо.

Банк обслуговує приватних клієнтів за передовими банківськими технологіями, надаючи широкий спектр послуг, серед яких:

- відкриття й обслуговування депозитних та поточних рахунків;

- здійснення операцій з відправлення і одержання грошових переказів у національній та іноземній валютах, зокрема, за міжнародною системою Western Union;

- надання в оренду індивідуальних сейфів;

- купівля і продаж дорожніх чеків Thomas Coock, VISA, American Express;

- прийом на умовах інкасо іменних чеків та зношених або виведених з обігу банкнот іноземних держав;

- прийом комунальних та інших платежів від населення;

- обслуговування рахунків за міжнародними платіжними картами VISA, Eurocard/Master;

- здійснення валютно-обмінних та конвертаційних операцій з плівковою іноземною валютою;

- видача дозволів на вивезення валютних цінностей;

- надання кредитних ліній під платіжні картки VISA, Eurocard/Master;

- оформлення майнових прав на депозит для отримання кредиту;

- надання кредитів на купівлю товарів довготривалого використання, автомобілів, нерухомості тощо;

- оформлення доручень і заповідальних розпоряджень;

- продаж ювілейних монет;

- продаж банківських металів.

2.2 Аналіз динаміки та структури процентних доходів і витрат Донбаської філії ВАТ „Кредитпромбанк”

Незалежно від того, якого підходу до управління активами та пасивами додержує банк, перед менеджментом неминуче постає важливе питання: чи мають величина та структура зобов'язань впливати на напрямки розміщення активів?

Традиційний підхід до розв'язання проблеми полягає в об'єднанні джерел фінансування. Згідно з таким методом управління структура зобов'язань не впливає на вибір напрямків розміщенні активів, усі кошти розглядаються як єдиний ресурсний потенціал банку без урахування особливостей різних видів зобов'язань. Завдання керівництва банку — визначити пріоритетні напрямки розміщення активів, що розглядаються як незалежна величина.

Перевагою методу об'єднання джерел фінансування є простота і доступність його практичного застосування, а головним недоліком —виникнення проблем з ліквідністю. Ризик ліквідності зростає, якщо зв'язки між активами та зобов'язаннями не враховуються. Намагаючись вибрати найбільш прибуткові напрямки вкладення ресурсів, банк може видати довгострокові кредити, які фінансуватимуться за рахунок короткострокових депозитів. Така трансформація з великою ймовірністю призводить до підвищення рівня ризику ліквідності.

Якщо менеджмент банку вирішить застрахуватися від підвищення рівня ризику ліквідності і з цією метою розглядатиме високоліквідні активи як пріоритетний напрямок розміщення коштів, то йому доведеться відмовитися від одержання максимально можливого прибутку для акціонерів банку.

Альтернативний підхід до управління структурою активів та зобов'язань банку базується на поділі джерел фінансування. Сутність методу полягає у встановленні відповідності між конкретними видами таких джерел та напрямками використання ресурсного потенціалу. Частина ресурсів, яка сформована за рахунок мінливих джерел, таких як вклади до запитання, залишки на розрахункових рахунках клієнтів, одержані позики «овернайт», має вкладатися в короткострокові кредити та цінні папери. Кошти, одержані з відносно стабільних джерел, таких як строкові вклади, депозити, можуть бути спрямовані на видачу довгострокових кредитів і придбання облігацій.

Застосовуючи метод поділу джерел фінансування, менеджмент банку має ретельно стежити за розмірами сум та строками різних видів зобов'язань і приводити у відповідність до них структуру активів. З огляду на потребу постійно балансувати між структурою пасивів та активів зазначений метод стає вельми трудомістким, а отже, ускладнюється практичне його застосування. Іншим недоліком є можливе зменшення доходів банку, спричинене відмовою від прибуткового вкладення коштів, якщо не існує відповідного джерела фінансування. Перевага розглядуваного методу полягає у зниженні ризику незбалансованої ліквідності, оскільки потреба в ліквідних засобах у будь-який час може бути передбачена.

Метод поділу джерел фінансування набув значного практичного поширення в період керування банками через пасиви. Установлення контролю над структурою та стабільністю зобов'язань дозволяє формувати депозитну базу згідно з потребами щодо проведення активних операцій. З розвитком фінансових ринків головна перевага методу поділу джерел, яка полягає в зниженні ризику ліквідності, втратила своє значення. Банки дістали можливість у будь-який час залучати ліквідні кошти на міжбанківському ринку.[23]

Останніми десятиріччями в міжнародній банківській практиці застосовується інтегральний метод управління, який включає методи об'єднання та поділу джерел фінансування і забезпечує більшу гнучкість при управлінні активами та зобов'язаннями банку.

Для аналізу процентної політики комерційного банку нами було вивчено ряд інструктивного матеріалу та окремі документи, що включають звітність кредитного комітету, депозитного та інших відділів, що займаються робочими активами та залученням ресурсної бази банку.

Для аналізу результатів кредитної діяльності банку будемо використовувати фінансову звітність банку: баланс, звіт про фінансові результати, а також оборотно-сальдовий баланс банку за 2002 – 2004 роки, враховуючи 2002 рік як базисний, а 2003, 2004 роки – звітними. (Див. додаток А, Б)

Згідно з показниками балансу на протязі звітних років в банку відбувалось збільшення залишків кредитних ресурсів при стабільному курсі національної валюти – гривні і помірній інфляції, показники якої в розрахунках враховувати не будемо.

Абсолютний приріст залишків кредитних ресурсів (маються на увазі кредити клієнтам банку – юридичним і фізичним особам, що є об`єктами дослідження) порівняно з базисним становив:

Дебетові та кредитові обороти по виданим та погашеним позикам наведені в таблиці 2.1.

Таблиця 2.1.

| (Тис. грн.) | 2004 | 2003 | 2002 |

| Видано позик | 167657 | 341886 | 110543 |

| Погашено позик | 81117 | 83438 | 42431 |

| Збільшення залишків (+), Зменшення залишків (-) | + 86540 | + 258448 | + 68112 |

Примітка: В подальшому всі розрахунки будуть здійснюватись в тис. грн.

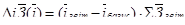

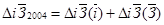

Розрахуємо середні залишки позик за кожний рік за формулою [67]

. (2.1)

. (2.1)

Для цього визначимо залишки позик на початок і на кінець року за формулою

, (2.2)

, (2.2)

де  і

і  - сума повернутих і виданих позик;

- сума повернутих і виданих позик;

і

і  - сума залишків на початок і кінець року.

- сума залишків на початок і кінець року.

За 2002 рік:

= 511375,

= 511375,  = 511375 + 110543 – 42431 = 579487;

= 511375 + 110543 – 42431 = 579487;

Середні залишки  = (511375 + 579487) / 2 = 1090862 / 2 = 545431

= (511375 + 579487) / 2 = 1090862 / 2 = 545431

За 2003 рік:

= 579487,

= 579487,  = 579487 + 341886 – 83438 = 837935;

= 579487 + 341886 – 83438 = 837935;

Середні залишки

= (579487 + 837935) / 2 = 1417422 / 2 = 708711;

= (579487 + 837935) / 2 = 1417422 / 2 = 708711;

За 2004 рік:

= 837935,

= 837935,  = 837935 + 167657 – 81117 = 924475;

= 837935 + 167657 – 81117 = 924475;

Середні залишки  = (837935 + 924475) / 2 = 1762410 / 2 = 881205;

= (837935 + 924475) / 2 = 1762410 / 2 = 881205;

В аналізуємий період банком були встановлені такі загальні ліміти: на 2002 рік – 500000, на 2003 рік – 700000, на 2004 рік – 800000. Порівнюючи ліміти з середніми залишками позик бачимо, що є перевиконання планових показників за обсягами ресурсів в 2002 році – 81205 тис. грн. (881205 – 800000), в 2003 році – 8711 тис. грн. (708711 – 700000), в 2004 році – 81205 тис. грн. (881205 – 800000).

Визначимо число оборотів за формулою

: (2.3)

: (2.3)

За 2002 рік  = 42431 / 110543 = 0,384

= 42431 / 110543 = 0,384

За 2003 рік  = 83438 / 341886 = 0,244

= 83438 / 341886 = 0,244

За 2004 рік  = 81117 / 167657 = 0,484

= 81117 / 167657 = 0,484

Визначимо середню тривалість обороту позики за формулою

, (2.4)

, (2.4)

де  - тривалість періоду дорівнює 12 місяців.

- тривалість періоду дорівнює 12 місяців.

За 2002 рік  = 12 / 0,384 = 31,25 місяця

= 12 / 0,384 = 31,25 місяця

За 2003 рік  = 12 / 0,244 = 49,18 міс.

= 12 / 0,244 = 49,18 міс.

За 2004 рік  = 12 / 0,484 = 24,79 міс.

= 12 / 0,484 = 24,79 міс.

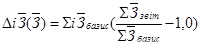

Визначимо індекси швидкості обороту й тривалості одного обороту по відповідним формулам

і

і  (2.5) і (2.6)

(2.5) і (2.6)

За 2003 рік  = 0,244 / 0,384 = 0,635;

= 0,244 / 0,384 = 0,635;  = 49,18 / 31,25 = 1,574

= 49,18 / 31,25 = 1,574

За 2004 рік  = 0,484 / 0,384 = 1,260;

= 0,484 / 0,384 = 1,260;  =24,79 / 31,25 = 0,793

=24,79 / 31,25 = 0,793

Отже, робимо висновок:

У 2003 році за рахунок скорочення числа оборотів позик на 36,5% (0,635 – 1,0) середня тривалість одного обороту збільшилась на 57,4% (1,574 – 1,0), а у 2004 році за рахунок збільшення числа оборотів позик за два роки на 26% (1,260 – 1,0) середня тривалість одного обороту зменшилась на 20,7% (0,793 – 1,0) порівняно з базисним роком.

Враховуючи, що вартість наданих банком позик (процентні ставки кредитів) як фізичним особам, так і юридичним особам в середньому була однаковою, то наведений висновок повною мірою стосується цих категорій клієнтів банку.

Розрахуємо темпи росту і темпи приросту кредитних ресурсів на рахунках банку по формулам: [2]

Темп росту

(2.7)

(2.7)

2002 рік –  = 100%;

= 100%;

2003 рік –  = 708711 / 545431 * 100% = 130%

= 708711 / 545431 * 100% = 130%

2004 рік –  = 881205 / 545431 * 100% = 162%

= 881205 / 545431 * 100% = 162%

Темп приросту

(2.8)

(2.8)

2003 рік –  = (708711 – 545431) / 545431 * 100% = 30%

= (708711 – 545431) / 545431 * 100% = 30%

2004 рік –  = (881205 – 545431) / 545431 * 100% = 62%

= (881205 – 545431) / 545431 * 100% = 62%

Побудуємо графік росту середніх залишків наданих кредитів, темпів росту і темпів приросту коштів на рахунках банку (Див. рис. 2.1.).

З графиків видно, що незважаючи на проведення банком в 2003 році активної кредитної політики, коли було збільшено розміри виданих кредитів в три рази (341886 / 110543), при цьому розміри повернутих кредитів збільшились тільки в два рази (83438 / 42431) і складали приблизно 25% обсягу наданих кредитів, та повернення в 2004 році до більш поміркованого співвідношення між наданим і повернутими кредитами, в цілому за цей термін часу зберігався рівномірний темп приросту кредитних ресурсів на рівні 30 – 32%.

Розглянемо, який вплив мали два фактори: вартість наданих клієнтам кредитів (процентні ставки) та обсяг наданих кредитів – на розмір процентного доходу банку.

Із фінансової звітності банку маємо такі дані. (Див. додаток Д)

| Процентний доход | 2004 | 2003 | 2002 |

| За кредитами клієнтів | 132627 | 127908 | 99063 |

| Всього процентний доход по банку | 138346 | 133153 | 107575 |

Питома вага процентного доходу за кредитами клієнтів (фізичних і юридичних осіб) в загальному обсязі процентного доходу банку становила: в 2002 році – 92,09%, в 2003 році – 96,06%, в 2004 році – 95,87%, а це означає, що процентний доход за кредитами клієнтів є найбільшою і головною складовою операційного доходу банку і як наслідок показника прибутку банку.

Розрахуємо середньозважені величини процентних ставок за наданими позиками за формулою [67]

, (2.9)

, (2.9)

де іn – процентна ставка за кредитами клієнтів. А також враховуємо, як зазначено вище, що середні рівні процентних ставок фізичних і юридичних осіб розглядаємо як однакові.

Згідно фінансової звітності у банка простроченої заборгованості по кредитам немає, тому сума нарахованих процентів  за користування кредитами дорівнює фактичному процентному доходу за кредитами клієнтам.

за користування кредитами дорівнює фактичному процентному доходу за кредитами клієнтам.

Тоді отримуємо середні процентні ставки

= 99063 / 545431 = 18,16%

= 99063 / 545431 = 18,16%

= 127908 / 708711 = 18,05%

= 127908 / 708711 = 18,05%

= 132627 / 881205 = 15,05%

= 132627 / 881205 = 15,05%

Попередньо бачимо, що при рості процентного доходу банку і рості обсягу кредитних ресурсів просліджується тенденція (тренд) зниження процентних ставок, тобто вартості цих ресурсів.

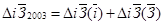

Для подальшого аналізу розраховуємо:

- індекс суми нарахованих (отриманих) процентів

(2.10)

(2.10)

в 2002 році –  = 1,0

= 1,0

в 2003 році –  = 127908 / 99063 = 1,291

= 127908 / 99063 = 1,291

в 2004 році –  = 132627 / 99063 = 1,339

= 132627 / 99063 = 1,339

- індекс середнього рівня нарахованих (отриманих) процентів

(2.11)

(2.11)

в 2002 році –  = 1,0

= 1,0

в 2003 році –  = 0,1805 / 0,1816 = 0,9939

= 0,1805 / 0,1816 = 0,9939

в 2004 році –  = 0,1505 / 0,1816 = 0,8287

= 0,1505 / 0,1816 = 0,8287

Визначимо абсолютний приріст суми нарахованих (отриманих) процентів в 2003 та 2004 роках по формулі

(2.12)

(2.12)

За 2003 рік:

= 127908 – 99063 = 28845

= 127908 – 99063 = 28845

в тому числі за рахунок

а) зміни середнього рівня нарахованих (отриманих) процентів

= (0,1805 – 0,1816) * 708711 = – 779,582

= (0,1805 – 0,1816) * 708711 = – 779,582

б) приросту середньорічних залишків кредитових ресурсів

= 99063 * (708711 / 545431 – 1,0) =

= 99063 * (708711 / 545431 – 1,0) =

= 99063 * (1,2994 – 1,0) = 29659,462

Перевіримо правильність обчислень

= – 779,582 + 29659,462 = 28880

= – 779,582 + 29659,462 = 28880

28845 ≈ 28880

Примітка: Незначна розбіжність розрахунків пов`язана з округленнями до сотих відсотка процентних ставок.

За 2004 рік:

= 132627 – 99063 = 33564

= 132627 – 99063 = 33564

в тому числі за рахунок

а) зміни середнього рівня нарахованих (отриманих) процентів

= (0,1505 – 0,1816) * 881205 = – 27405,476

= (0,1505 – 0,1816) * 881205 = – 27405,476

б) приросту середньорічних залишків кредитових ресурсів

= 99063 * (881205 / 545431 – 1,0) =

= 99063 * (881205 / 545431 – 1,0) =

= 99063 * (1,6156 – 1,0) = 60983,183

Перевіримо правильність обчислень

= – 27405,476 + 60983,183 = 33577,707

= – 27405,476 + 60983,183 = 33577,707

33564 ≈ 33577,707

Примітка: Незначна розбіжність розрахунків пов`язана з округленнями до сотих відсотка процентних ставок.

Побудуємо графік залежності процентного доходу за кредитами клієнтів від величини процентних ставок та обсягу наданих кредитів. (Див. рис.2.2.)

1) Середній рівень нарахованих (отриманих) процентів у 2003 році порівняно з базисним 2002 роком знизився незначно на 0,61% (0,9939 – 1,0), унаслідок чого банк втратив 779,582 тис. грн. із суми не донарахованих процентів, але за рахунок збільшення середньорічних залишків заборгованості за кредитні ресурси за цей же рік банк приростив суму нарахованих (отриманих) процентів на 29659,462 тис. грн.

2) Середній рівень нарахованих (отриманих) процентів у 2004 році порівняно з базисним 2002 роком значно знизився на 17,13% (0,8287 – 1,0), унаслідок чого банк втратив 27405,476 тис. грн. із суми не донарахованих процентів, але за рахунок збільшення середньорічних залишків заборгованості за кредитні ресурси за два роки банк приростив суму нарахованих (отриманих) процентів на 60983,183 тис. грн.

2.3 Управління кредитним ризиком в Донбаській філії ВАТ ”Кредитпромбанк”

Основу діяльності комерційних банків, як видно з його основного призначення, тобто надання кредиту сприяє ефективному розвиткові економіки країни. Але процес кредитування пов’язаний з банківським ризиком. Тому особливою стає проблема банківського менеджменту по управлінню кредитним ризиком, вивчення кредитоспроможності позичальників, прогнозування сумнівних кредитів.

Як видно з проведеної роботи, основна мета менеджменту ВАТ „Кредитпромбанку” — максимізація прибутку, який одержує банк. Це означає, що політика банку повинна грунтуватися на базі реальної оцінки і прогнозування різноманітних ситуацій, аналізу всіх факторів, які впливають на обсяги прибутку. Дані фактори визначають рівень банківського ризику. Мета банку — мінімізувати цей ризик.

Банківський ризик включає в себе сукупність ризиків, таких як кредитний ризик, процентний ризик, ризик поточних витрат, валютний ризик, ризик неплатіжеспроможності банку та інші.

Всі ці типи ризиків взаємопов’язані. Очевидно, що кредитний ризик може призвести до ризику неплатіжеспроможності та ліквідності банку. Ризик процентної ставки відносно самостійний, так як пов’язаний з кон'юнктурою на ринку кредитних ресурсів і діє, як зовнішній фактор, що не залежить від банку. Але він в змозі збільшити кредитний ризик та весь ланцюг ризиків, якщо банк не буде пристосовуватися до зміни ринкової процентної ставки. Тому кожний тип ризику є суб’єктом банківського менеджменту.

Розглянемо, як на практиці в Донбаській філії ВАТ ”Кредитпромбанк” здійснюється управління прибутком банку і навіть втратою частини акціонерного капіталу в результаті неспроможності позичальника погашати та обслуговувати борг (виплачувати проценти). Отже, перед керівництвом Донбаської філії ВАТ ”Кредитпромбанк” стоїть чітко сформована мета — зменшення кредитного ризику. Наступний етап — планування.

На етапі виявлення проблеми необхідно з’ясувати, що впливає на збільшення чи зменшення кредитного ризику. Кредитний ризик знаходиться у прямій залежності від якості кредитного портфеля. Кредитний портфель — результат діяльності банку по наданню кредитів. На основі виявленої проблеми керівництво банку приймає рішення про більш чітку організацію кредитного процесу.

Кредитний процес складається з двох етапів. На першому етапі помічником з питань банківської безпеки та відділами кредитування здійснюється реальний аналіз кредитних заявок, при цьому велику увагу приділяється кредитоспроможності фірми-постачальника, оцінці сильних і слабких сторін її діяльності, ймовірним строкам погашення кредиту. Ця інформація направляється заступникові директора по кредитах. Якщо фірма відповідає всім вимогам політики банку, то оформляється кредитна угода.

Після надання кредиту починається другий етап кредитного процесу. На цьому етапі відділом економічного аналізу здійснюється аналіз поточної діяльності фірми, що сприяє виявленню на ранній стадії “проблемних кредитів”, тобто кредитів, яким загрожує несвоєчасне погашення.

Для того, щоб спростити складні ситуації в прийнятті рішення, можна порекомендувати банку використовувати модель АВС — аналізу, на другому етапі кредитного процесу. Призначення і зміст цієї моделі є розподіл виданих кредитів у ризикові класи в залежності від фінансових показників позичальників, вартості забезпечення, правильності всієї кредитної документації.

Отже, група

А — кредити з найменшим ризиком;

В — кредити з підвищеним ризиком;

С — кредити з найвищим ризиком.

Застосування АВС — аналізу ефективно впливає на прийняття управлінських рішень. Так як АВС — аналіз дозволяє прогнозувати витрати від непогашених кредитів, які можуть вплинути на прибуток банку, а також стимулювати зацікавленість клієнтів групи “А” в одержанні кредиту тільки в Донбаській філії ВАТ ”Кредитпромбанк”. Для цього необхідно поводитись з клієнтами цієї групи з особливою увагою, ретельністю, підтримувати з ними зв’язки, особливо враховувати побажання цих клієнтів, продумувати можливість надання пільгових кредитів.

На управління кредитним ризиком впливає багато факторів. Оцінка та аналіз цих факторів обов’язково враховується в процесі планування. Так, об’єм непогашених кредитів часто не залежить від самого банку, а знаходиться під впливом економіки в цілому. Але банк, в свою чергу, може зменшити кредитний ризик шляхом відмови від концентрації кредитів в конкретних галузях чи фірмах, що переживають спад виробництва, та надаючи кредити таких ризикових вкладів приносять найменші втрати.

Планування та управління може бути тільки тоді ефективним, коли враховані всі фактори, що впливають на діяльність банку. Тобто керівництву банку необхідно мати наступну інформацію: оцінку ринкових можливостей, розпізнавання залежностей, зміни структури ринку, зміщення потреб: про характер діяльності конкурентів, їх цілі, стратегічні можливості, їх слабкі сторони: про власні сильні і слабкі сторони, наявні потенціали: про зміни в суспільних, політичних, економічних тенденціях.

Проведення ситуаційного аналізу проводить відділ маркетингу. Завдяки аналізу ринку та навколишнього світу можна на ранньому етапі розпізнати зміщення потреб, суспільні тенденції. Банк зобов’язаний чітко орієнтуватися в ситуації на ринку, коли приймає те чи інше рішення по забезпеченню захисту своїх інтересів. Продажна ціна забезпечення підпорядковується умовам ринку, відповідно вона підлягає коливанням. Оцінка забезпечення повинна проводитись з врахуванням ринкових перспектив. [62]

Аналіз кредитопозичальників дозволяє оцінити, до якого класу ризику відносяться ті чи інші клієнти.

Втрати від непогашених позик — неминучий продукт активної діяльності банку, їх неможливо повністю ліквідувати, але звести до мінімуму — реально. Цьому сприяють такі етапи планування: як прогноз виникнення проблемних кредитів та пошук альтернатив їх ліквідації.

Отже, ми бачимо, до виникнення сумнівних кредитів приводять фактори, що залежать і не залежать від банку. До перших факторів відносяться всі аспекти, пов’язані з кредитним процесом, тобто із адекватним аналізом кредитної заявки, кредитної документації та інше. Самостійні фактори — несприятливі економічні умови, в яких опинився позичальник, стихійні лиха.

Треба відмітити, що в Донбаській філії ВАТ ”Кредитпромбанк” на етапі аналізу кредитопозичальників відображається тільки фактичний фінансовий стан клієнтів, а аналіз факторів, які вплинули на погіршення їх господарської діяльності компанії діють автономно, незалежно від банку. Але банк, знаючи, де у фірми виникли слабкі місця, може і повинен дати відповідні рекомендації, що запобігали б появі несвоєчасно погашених позик. Можна запропонувати класифікацію цих факторів.

Недосконалий менеджмент:

Більшість фірмових крахів — результат погано організованого менеджменту. Типові проблеми: незадовільні планові і бухгалтерські служби, загальна некомпетентність. Як правило, недосконалий менеджмент пов’язаний з витратами росту, коли компанія, яка динамічно розвивається, наштовхується на недоліки сильно централізованого управління, яке в змозі охопити всі деталі господарського процесу.

Недосконалий початковий капітал фірми:

Невеликі фірми часто опиняються перед проблемою недостатності початкових вкладень. Це відбувається в результаті недооцінки загальної вартості бізнесу, в якому збирається досягти успіху дана компанія, та переоцінка строку, через який очікується одержання прибутку.

Високий рівень коефіцієнта поточних витрат:

Під коефіцієнтом поточних витрат розуміють відношення фіксованих затрат до валових затрат. Відповідно, при високому коефіцієнті і при зниженні об’єму реалізації компанія відчуває різке зниження прибутку.

Високі темпи росту продукції, що реалізується:

Коли компанія починає різко і безвиправданно збільшувати об’єми продажу своєї продукції, то зростає ризик її неоплати. В цій ситуації банк може прийняти заходи, які спрямовані на призупинення росту активів, наполягаючи на тому, щоб фірма призупинила реалізацію продукції покупцям із сумнівною платоспроможністю.

Економічний спад:

Багато невеликих фірм не в змозі прибутково розвиватися в умовах загального економічного спаду.

Конкуренція:

Нові компанії стикаються із серйозними проблемами при виході на ринок. В конкурентній боротьбі фірма може вибрати, як наступальну, так і захисну тактику. Наступальна тактика пов’язана із завоюванням ринку за допомогою різних законів (пониження цін, збільшення об’єму реалізації та інших), які можуть призвести до тимчасової втрати доходу.

Таким чином, керівництво Донбаської філії ВАТ ”Кредитпромбанк”, отримавши інформацію про фінансовий стан кредитопозичальників, про причини, які впливають на їх діяльність, може прийняти рішення про вибір програми дій по ліквідації непогашених кредитів.

Визначивши програму дій, банк приймає відповідні управлінські рішення.

В більшості випадків позичальник ще не втратив здатності відповідати по своїх зобов’язаннях. В цій ситуації банк розглядає питання про зміну кредитної угоди. Вони укладають додаткову угоду, за якою позичальнику надається відстрочка в погашенні кредиту на період коректування своєї господарської діяльності з метою одержання коштів для виплати боргу. В цьому випадку керівництво банку може прийняти рішення лімітувати активність позичальника, наприклад, в плані придбання нового обладнання чи розширення виробництва. Також може накладати контроль на витрати фірми, що стосується виплати грошових винагород робітникам. Крім того, в модифікованому узгодженні може порушитися питання про податкове забезпечення кредиту.

Якщо додаткове узгодження не дає результату, тобто стан справ позичальника не покращується і погашення простроченої позики не передбачається, то банк переходить до наступного етапу — реалізації забезпечення. Реалізація забезпечення — процес трансформації в готівку частини активів, на яку претендує банк за угодою про забезпечення кредиту. У випадку, коли банк надавав кредит чи реалізація забезпечення не дозволила погасити повністю проблемний кредит, наступає третій етап — стягнення кредиту через суд. Суд допомагає банку виявити, які джерела доходу та активи позичальника можна обернути в погашення кредиту. На четвертому етапі — виконання судового рішення.

Керівництво банку має вибір для прийняття рішення:

– погашення боргу шляхом виконання прийнятого судового рішення за допомогою опису (конфіскації) майна боржника;

– накладення арешту на кошти боржника, які знаходяться в третьої особи;

–реалізація конфіскованого майна боржника на публічних аукціонах.

Результатом роботи банку з простроченими кредитами може виявитися банкрутство боржника (п’ятий етап). Банкрутство, керівництвом Донбаської філії ВАТ ”Кредитпромбанк”, розглядається як виключний засіб вирішення сумнівних кредитів.

Таким чином, будується робота Донбаської філії ВАТ ”Кредитпромбанк” по управлінню зменшення кредитного ризику.

Своєрідним амортизатором кредитного ризику служить резервний фонд, створений в банку для компенсації збитків від списаних кредитів. Джерело відрахувань — прибуток, який залишається в розпорядженні банку після перерахування податків у бюджет. Нормативи відрахування затверджуються пайовиками.

Подібна практика формування резервного фонду далека від досконалості. По-перше, нормативи не узгоджуються з фактичними втратами від списаних кредитів за попередні роки. По-друге, не коректним є обчислення нормативу в процентах від прибутку.

Звичайно, джерелом формування резервного фонду повинен бути кредитний портфель банку. Відрахування в нього приводить до залежності від середньої частки прострочених позик у загальному об’ємі кредитних вкладень за останні 2–6 років.

Використання АВС — аналізу при класифікації виданих кредитів за групами ризику дозволить зосередити увагу на найбільш надійних, а також стимулювати зацікавленість в одержанні кредиту клієнтами групи А. Виявлення причини погіршення господарської діяльності допоможе запобігти несвоєчасному погашенню позик, а також прийняти рішення, як будувати подальші відносини з невиправним боржником.

Організація роботи із сумнівними кредитами дозволяє банку покращити якість кредитного портфеля та мінімізувати ризик погашення кредитів.

2020-01-14

2020-01-14 177

177