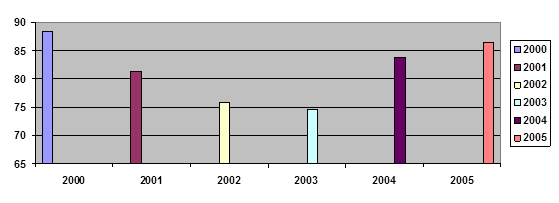

Доля налоговых доходов (в %):

2000г. - 88,3; 2001г. – 81,3; 2002г. – 75,8;

2003г. – 74,5; 2004г. – 83,7; 2005г. – 86,4.

Как видно из диаграммы доля налоговых доходов в консолидированном бюджете страны остается преобладающей, хотя и наблюдается тенденция ее незначительного понижения. В определенной степени это может являться результатом проводимой налоговой реформы, основной целью которой Правительство РФ ставит снижение налоговой нагрузки на экономику.

В различных странах основную часть доходов бюджета составляют именно налоги: в США они формируют 90% бюджета, в Германии – 80%, Японии – 75%.

В России доля налогов, примерно, соответствует жировым показателям: в 2000г. она составляла более 88%, в 2001г. – около 82%, а если взять 2005г., то более 86%.

Налоги как основной элемент доходов бюджета обеспечивают финансирование всей структуры его расходных статей. В бюджетном процессе приоритет сохраняется за расходами, величина которых предопределяет доходную часть. Главный недостаток бюджетного балансирования – обособленное формирование доходной и расходной частей бюджета без необходимого экономического обоснования (постатейного соотношения) между отдельными расходами и возможностями обеспечения под них соответствующего объема доходов. Однако, наряду с воздействием налогообложения на бюджетный процесс происходит и обратное действие: состояние бюджета влияет на развитие налогообложения. Так, ст. 9 Закона об основах налоговой системы предусматривает, что «зачисление налогов в бюджет регулируется бюджетным законодательством». Налоги и бюджет – это взаимообусловленные явления, то есть связь их носит двухсторонний и неразрывный характер.

Но также налоги действуют и на экономику в целом. Причем иногда, они оказывают угнетающее воздействие. К примеру, у предприятий, которые полностью платят налоги, не остается достаточных средств для инвестиций, модернизации, адаптации к условиям рынка.

Формирование рыночных отношений в России привели к необходимости серьезного реформирования налоговой системы. При разработке новой налоговой системы использовался опыт зарубежных стран. Благодаря этому, она по видам налогов в основном соответствует общераспространенным в мировой практике системам налогообложения. Основой налоговой системы явились налоги, ориентированные на модель рыночной экономики (НДС, акцизы, налог на прибыль, подоходный налог с физических лиц, налоги на имущество).

Однако фискальная роль отдельных налогов существенно отличается от принятых в мировой практике. Хотя следует отметить, что и в других странах нет единого подхода к формированию доходов бюджета. Налоговая политика любого государства, формирующая бюджетные ресурсы, ориентирована, прежде всего, на учет конкретной экономической ситуации и стратегических целей регулирования общественного производства.

Необходимость предварительного ознакомления с подразделением доходов по их видам вызвана тем, что грамотная оценка роли налоговых и других поступлений в формировании доходов бюджетов возможна лишь при системном подходе, т.е. применительно не только к особенностям структуры доходов по означенным видам, но и к конкретному уровню бюджета (федеральному, региональному или местному). Например, рассмотрим именно налоговые доходы федерального бюджета и нормативы их зачислений:

· Налог на прибыль организаций (в зависимости от организации и соглашений) – от 20% до 100%;[6]

· НДС – 100%;

· Акцизы на различные виды спирта – 50%, 100%;

· Акцизы на табачную продукцию – 100%;

· Акцизы на автомобильный бензин, дизельное топливо и т.д. – 40%;

· Акцизы на автомобили легковые и мотоциклы – 100%;

· Акцизы по подакцизным товарам и продукции – 100%;

· НДПИ (в зависимости от вида полезного ископаемого и зоны добычи) - 40%, 95%, 100%;

· Сбор за пользование объектами водных биологических ресурсов (в зависимости от принадлежности) – 70% и 100%;

· ЕСН – 100%;

· Государственная пошлина – 100%.

Исходя из выше изложенного, проведем краткий анализ значимости некоторых перечисленных нами налоговых поступлений. Обратимся к федеральному уровню бюджетной системы РФ.

Динамика налоговых поступлений за период с января по ноябрь 2004 года и 2005 года. (млрд. рублей).

Налог на прибыль вырос с 161,6 на 346,1 млрд.руб.

ЕСН снизился с 328,5 до 235,8 млрд. руб.

НДС изменился с 232,3 до 403,3 млрд. руб.

Акцизы на нефть увеличились с 35,2 до 42,3 млрд. руб.

НДПИ поднялся с 759,2 до 775,5 млрд. руб.

Диаграмма 1.2

2020-01-14

2020-01-14 266

266