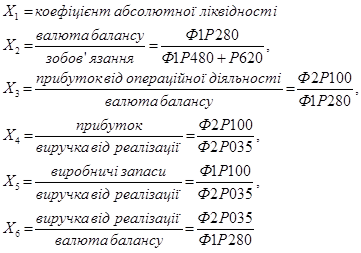

Z = 1,51х1+0,08х2+10х3+5х4+0,3х5+0,1х6

Х

=0,2239

=0,2239

Х

=0,1313

=0,1313

Х

=1,82

=1,82

Х

=1,79

=1,79

Х

=0,12

=0,12

Х

=0,07

=0,07

Х

=0,56

=0,56

Х

=0,42

=0,42

Х

=0,51

=0,51

Х

=0,7

=0,7

Х

=0,21

=0,21

Х

=0,18

=0,18

Zп = 1,51*0,2239+0,08*1,82+10*0,12+5*0,56+0,3*0,51+0,1*0,21 = 4,7

Zк = 1,51*0,1313+0,08*1,79+10*0,07+5*0,42+0,3*0,7+0,1*0,18 = 3,4

Z < 2, отже підприємство вважається фінансово стійким, йому загрожує банкрутство.

Отже, за проведеними розрахунками бачимо, що ймовірність банкрутства спостерігається за всіма моделями.

Висновок

Фінансові ризики — це спекулятивні ризики. Інвестор, здійснюючи венчурне вкладення капіталу, заздалегідь знає, що для нього можливі лише два результати: прибуток або збиток. Особливістю фінансового ризику є ймовірність зазнати збитків у результаті проведення будь-яких операцій у фінансово-кредитній і біржовій сферах, здійснення операцій з фондовими цінними паперами, тобто ризику, який випливає з природи цих операцій, тому суть ризику полягає в імовірності настання або ненастання події з можливими негативними наслідками через обмеженість матеріальних і нематеріальних ресурсів.

На практиці при оцінці фінансового ризику широко застосовується метод аналогій. Спеціалісти, фінансові менеджери на підставі різних публікацій або практичного досвіду інших підприємств оцінюють ймовірність настання певних них подій, отримання конкретного фінансового результату, ступінь фінансового ризику. На основі методу аналогій будується фінансова стратегія і тактика багатьох підприємств. Однак необхідно враховувати, що кожне підприємство має велику кількість властивих лише йому одному особливостей кадрового, сировинного, галузевого характеру.

У даній роботі було проаналізовано порівняльний звіт про фінансові результати підприємства за такими показниками як:

- показники майнового стану;

- показники ділової активності;

- показники рентабельності;

- показники фінансової стійкості;

- показники платоспроможності.

Стосовно майнового стану підприємства можна зробити висновок, що дане підприємство не достатньо забезпечене основними активами, оскільки розраховані показники не відповідають нормативним значенням і напрямку позитивних змін. В показниках ділової активності, коефіцієнт обігових коштів та дебіторська заборгованість не відповідають нормативним значенням. Щодо показників рентабельності підприємства можна сказати, що в своїй більшості вони не відповідають нормативним значенням. Стосовно показників фінансової стійкості можна зробити висновки, що більшість з показників відповідають нормам, що свідчить про фінансову автономію і стабільність підприємства. Показники ліквідності відповідають нормативним значенням, тобто підприємство має достатньо коштів для погашення своїх боргів, а тому підприємство є відносно ліквідним.

Провівши аналіз отриманих показників фінансового стану підприємства можна зробити висновок, що його діяльність є ефективною, тому що більшість показників відповідають нормативним значенням.

Список використаної літератури:

1. Маслова С.О., Опалов О.А. Фінансовий ринок: Навч. посібник.-Ірпінь: Академія ДПС України, 2006.-501с.

2. Ходаківська В.П., Бєляєв В.В. Ринок фінансових послуг: теорія і практика. Навчальний посібник.-Київ: ЦУЛ,2002.-616с.

3. Іванов В.М. Фінансовий ринок: Конспект лекцій.-Київ: МАУП,1999.-112с.

4. Ходанівська В.П., Данилов О.Д. Фінансовий ринок: Навч. посібник.-Ірпінь: Академія ДПС України, 2001.-501с.

5. Чипус А.В., Царенко А.М. Финансовое положение предприятия(оценка, анализ, планирование).-Сумы: Изд-во «Университетская книга», 2002.-362 с.

6. Фінансова діяльність підприємства: Підручник / О.М. Бандурка, М.Я.Коробов.- К.: Либідь, 2002.-362 с.

7. Фінанси підприємств: Підручник / За ред. Професора А.М. Поддєрьо- гіна. -К.:КНЕУ,2000.-460 с.

8. Слав¢юк Р.А. Фінанси підприємств.-К.:ЦУЛ,2002.-460 с.

9. Сивый В., Балыка С. Управление хозяйственным риском // Бизнес информ. – 1998. - № 12. – С.23-27.

10. Устенко О.Л. Теория экономического риска: Монография. – К.: МАУП, 1997. – 164 с.

11. Щукін Б.М. Інвестиційна діяльність:Методичний посібник. – К.: МАУП, 1998. – 68 с.

12. Іванченко В.. Організація процесу злиття / поглинання, досвід роботи в Україні. Український інвестиційний журнал "Welcome" - №11-12, 1998 р.

2020-04-20

2020-04-20 239

239