Розрахуємо притоки та відтоки грошових коштів за кожним видом діяльності. Необхідна інформація міститься у формі 3 «Звіт про рух грошових коштів».

Зазвичай діяльність підприємства поділяють на:

- Основна діяльність – включає надходження і використання коштів, що забезпечують виконання основних виробничих і комерційних функцій.

- Інвестиційна діяльність – включає надходження і використання коштів, пов’язаних із придбанням, продажем довгострокових активів і доходів від інвестицій.

- Фінансова діяльність – включає надходження коштів у результаті одержання кредитів або емісії акцій, а також відтоки, пов’язані з погашенням заборгованості по раніше отриманих кредитах і виплатою дивідендів.

Розглянемо потоки грошових коштів за основною діяльністю.

Таблиця 1. – Потоки грошових коштів за основною діяльністю підприємства у 2007 році (тис.грн)

| Притоки: | Відтоки: | ||

| Коригування на: амортизацію необоротних активів | 621,3 | Збиток від звичайної діяльності до оподаткування та від неопераційної діяльності | 1524 +4642,3= 6166,3 |

| Погашення дебіторської заборгованості | - | Зменшення забезпечень, збільшення витрат майбутніх періодів | 86,8+11,2=98 |

| Витрати на сплату відсотків | 5082,2 | Збільшення поточних зобов’язань | 1251,2 |

| Відрахування в бюджет та позабюджетні фонди | 12,9 | ||

| Збільшення оборотних активів | 1938,1 | Виплата процентів за кредит | 5061,8 |

| Разом: | 7641,6 | Разом: | 12590,2 |

Чистий рух грошових коштів від операційної діяльності складає: (7641,6 – 12590,2) = -4948,6 тис.грн.

Для того щоб більш детальніше проаналізувати даний показник візьмемо до уваги те, що чистий рух грошових коштів від операційної діяльності у 2006 році був вищим ніж у 2007 році і становив -529,5 тис.грн. У попередньому році ЗАТ «Сіверянка» отримало збиток від операційної діяльності, а у звітному – ще більший збиток. Зменшення виручки від реалізації, а потім і неотримання прибутку було викликано зменшенням обсягу реалізованих послуг.

На Cash-flow від операційної діяльності, а саме його зростання, у 2007 році дуже вплинуло збільшення поточних зобов’язань та сплачені відсотки. Таку ситуацію можна пояснити за допомогою того, що закупили нове обладнання (спостерігається збільшення оборотних активів). Для даного підприємства характерний низький рівень зношування обладнання і великий коефіцієнт оновлення основних засобів. Нові машини та обладнання позитивно впливають на конкурентоспроможність підприємства.

Таблиця 2.

Потоки грошових коштів по інвестиційній діяльності (тис.грн)

| Притоки: | Відтоки: | ||

| Продаж основних засобів, необоротних активів | 31,9 | Придбання основних засобів, необоротних активів | 217,9 |

| Дивіденди, проценти від довгострокових фінансових вкладень | 4663,8 | Капітальні вкладення, інші платежі | 43,5 |

| Повернення інших фінансових вкладень | - | Довгострокові фінансові вкладення | - |

| Разом: | 4695,7 | Разом: | 261,4 |

Чистий рух коштів від інвестиційної діяльності складає:

(4695,7-261,4) = 4434,3 тис.грн.

Порівнюючи з минулим роком мали збиток від інвестиційної діяльності – 352,6 (тис.грн.). Проте, у 2007 році підприємство отримало прибуток в сумі 4434,3 (тис.грн.). Такий результат був досягнутий тим що, керівництво проводило активну інвестиційну діяльність (були куплені акції інших підприємств, і отримані дивіденди склали 4663,8).

В результаті того, що притоки більше ніж відтоки по інвестиційній діяльності, кількість грошових коштів на рахунку повинна збільшуватися, в результаті чого коефіцієнти ліквідності стають більшими.

Таблиця 3

Потоки грошових коштів по фінансовій діяльності (тис.грн)

| Притоки: | Відтоки: | ||

| Короткострокові кредити й позики | 11258,4 | Повернення короткострокових кредитів й позик | 10699,7 |

| Довгострокові кредити й позики | Повернення довгострокових кредитів й позик | ||

| Надходження від емісії акцій | Виплата дивідендів | 44,5 | |

| Цільове фінансування | Погашення векселів | ||

| Разом: | 11258,4 | Разом: | 10744,2 |

Чистий рух коштів від фінансової діяльності складає:

(11258,4-10744,2) = 514,2 (тис.грн.)

Притоки грошових коштів по фінансовій діяльності у звітному році свідчать про, те що товариство протягом року залучало короткострокові кредити, але на кінець року воно змогло погасити більшу частину боргу. Така ситуація свідчить про те, що підприємство могло користуватися, наприклад, таким видом кредиту, як кредитна лінія.

Порахувавши притоки і відтоки по трьом видам діяльності можна сказати, що:

1. Оскільки операційна діяльність будь-якого підприємства є основним джерелом прибутку, то вона повинна забезпечувати грошовими коштами суб’єктів господарювання. Відтоки від основного виду діяльності перевищують притоки на 4948,6 тис.грн. Це безумовно негативний фактор. Тому доцільно буде проводити активну інвестиційну та фінансову політки.

2. Дуже часто при вдалому веденні справ підприємство прагне до розширення і модернізації виробничих можливостей. Загалом притоки по інвестиційній діяльності перевищують відтоки на 4434,3 тис.грн. У структурі цього показника значна частина припадає на купівлю основних засобів та нематеріальних активів, тобто підприємство прагне до розширення діяльності. Та вагома частина притоку по інвестиційній діяльності припадає на отримані дивіденди (4663,8 тис.грн.). Цей факт свідчить про те, що керівництво підприємства вдало проводить інвестиційну політику, та ефективно вклало кошти підприємства задля отримання прибутку.

3. Фінансова діяльність покликана підвищити грошові кошти в розпорядженні суб’єкта господарювання для фінансового забезпечення операційної та інвестиційної діяльності. Взагалі політика проведення фінансової діяльності підприємства має важливе значення для збереження самостійності, платоспроможності і конкурентності. Показники притоків перевищують показники відтоків на суму 514,2 тис. грн. Аналізуючи структуру потоків грошових коштів фінансової діяльності видно, що підприємство у звітному розі залучило короткостроковий кредит, але більшу частину його було повернено. Цей момент можна пояснити тим, що протягом року товариству негайно були потрібні кошти на проведення певних операцій (наприклад для розрахунків з постачальниками), а на рахунку підприємства такої суми кошті не було, тому було прийнято рішення про взяття кредиту. Але до кінця року підприємство знайшло можливість повернути більшу частину боргу. Тобто, можна стверджувати, що підприємство є ліквідним, платоспроможним, що підвищує авторитет ЗАТ «Сіверянка» в інвестиційній та фінансовій сферах.

Для більш детального аналізу руху грошових коштів розрахуємо чистий грошовий потік або Cash-flow.

Cash-flow являє собою рух грошових коштів в результаті діяльності суб’єкта господарювання. Величиною чистого грошового потоку буде сума чистих потоків по операційній, інвестиційній і фінансовій діяльності, котрі були розраховані вище.

Отже, сash-flow = 4434,3 - 4948,6 + 514,2 = - 0,1 (тис. грн).

Показники сash-flow, широко використовуються при оцінці фінансового стану підприємства та визначенні його кредитоспроможності.

Показники сash-flow, які розраховуються для фінансової діагностики підприємства:

1. Показник тривалості погашення заборгованості. Визначається шляхом ділення позичкового капіталу нетто (зменшеного на суму грошових коштів, їх еквівалентів, поточних фінансових інвестицій та чистої реалізаційної вартості поточної дебіторської заборгованості) на Cash-flow операційний.

(1.1.1)

(1.1.1)

ПЗТ = (14235,4 – 5904,1 – 1927,4 – 1,7) / (- 4948,6) = [- 1,294] = 1,294

Цей показник показує, що підприємству необхідно 1,294 року (за даного рівня операційного Cash-flow), щоб розрахуватися зі своїми боргами за рахунок результатів операційної діяльності. Оскільки тривалість погашення заборгованості становить 1,294 року, то це свідчить про нормальну ситуацію з погляду перспектив виконання підприємством своїх зобов’язань.

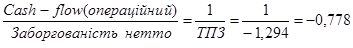

2. Показник оберненого пропорційний до тривалості погашення заборгованості. Цей показник визначається як відношення Cash-flow до заборгованості (нетто). Показує здатність підприємства розраховуватись зі своїми зобов’язаннями за рахунок грошових надходжень від операційної діяльності.

(1.1.2)

(1.1.2)

Так як даний показник становить -0,778, то це означає, що підприємство не може розраховуватись зі своїми зобов’язаннями за рахунок коштів, що надійшли від операційної діяльності.

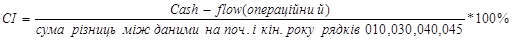

3. Показник самофінансування інвестицій, %. Визначається шляхом ділення операційного Cash-flow на величину чистих інвестицій (сума приросту нематеріальних активів, основних засобів і довгострокових фінансових інвестицій). Показує частку інвестицій, профінансовану за рахунок внутрішні джерел. Чим вищий цей показник, тим менше підприємство вдалося до залучення зовнішніх фінансових ресурсів при фінансуванні інвестицій.

(1.1.3)

(1.1.3)

СІ = (- 4948,6) / ((102,8 – 127,2) + (7369,9 – 8772) + (65,3 – 85,6) + (207,2 – 207,2)) = 3,420*100% = 342%

Даний показник вказує на можливість підприємства до самофінансування, тому не потрібне залучення додаткових інвестицій. ВАТ «Сіверянка» навіть може фінансувати діяльність інших підприємств, вкладаючи кошти і отримуючи з них дивіденди.

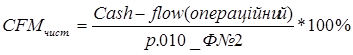

4. Чиста Cash-flow- маржа, % - показує відношення Cash-flow (операційного) до обороту від реалізації продукції. Характеризує величину Cash-flow, яка припадає на одиницю обороту від реалізації. Показує скільки процентів виручки від реалізації залишається на підприємстві після здійснення всіх платежів у рамках операційної діяльності.

(1.1.4)

(1.1.4)

CFM = (- 4948,6) / (11533,1) *100% = - 42,908%

Найкраще для будь-якого підприємства коли даний показник є високим. Характеризуючи діяльність ЗАТ «Сіверянка» варто зазначити, що даний показник бажає бути кращим. Розрахунки показують, що даний показник після здійснення всіх платежів у рамках операційної діяльності не дозволяє підприємству розраховуватися з кредиторами і акціонерами (можливо, підприємству слід давати позички на закупку сировини, або здійснювати покупку з відстрочкою платежу у вексельній формі).

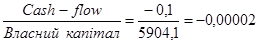

5. Показник відношення Cash-flow до власного капіталу. Показує чистий грошовий потік на одиницю власного капіталу.

(тис.грн) (1.1.5)

(тис.грн) (1.1.5)

Чим вищий цей показник тим краще для підприємства.

Зробивши аналіз операційної, інвестиційної та фінансової діяльності ЗАТ «Сіверянка» вже можна зазначити про певні труднощі на підприємстві. Так наприклад, отримання збитку у звітному році було викликано за рахунок зменшення обсягів реалізованих виробів і робіт; взяті великі позикові кошти, виплачені високі проценти за кредит. А також були здійснені витрати на закупівлю нового обладнання. Проте є і позитивні сторони: активна інвестиційна політика підприємства (отримання значних дивідендів), та оновлення і модернізація обладнання. Більш детальний аналіз буде досягнутий в результаті розрахунку інших фінансових показників діяльності даного підприємства, розглянутих у розділі 1.2.

2020-04-20

2020-04-20 195

195