Диагностика финансового кризиса представляет собой систему целевого финансового анализа, направленного на выявление возможных тенденций и негативных последствий кризисного развития предприятий.

Банкротство является, как правило, следствием совместного действия внутренних и внешних факторов. Как правило, банкротству предшествует полоса финансовых затруднений и последующее ухудшение финансового состояния предприятия.

Существует много методов прогнозирования финансового состояния предприятия с позиции его потенциального банкротства.

Одним из основных методов является методика диагностики риска банкротства по ограниченному кругу критериев, согласно которой оценка возможности банкротства происходит путем нахождения конкретных параметров деятельности предприятия, отражающих реальное финансовое состояние. Основу анализа составляет сравнение фактических показателей с плановыми или нормативными за определенный период времени и расчет возможных отклонений в динамике. Если в процессе анализа выявляется увеличение размера негативных отклонений, это сигнализирует об опасности банкротства.

Существующая процедура диагностики кризисного состояния предприятия предусматривает определение четырех коэффициентов:

- коэффициента текущей ликвидности (Ктл);

- коэффициента обеспеченности собственными оборотными средствами (Косс)

- коэффициента восстановления платежеспособности предприятия (Квп);

- коэффициента утраты платежеспособности предприятия (Куп).

Коэффициента текущей ликвидности характеризует общую обеспеченность предприятия оборотными и денежными средствами для ведения хозяйственной деятельности, своевременного погашения его срочных обязательств. Для его нахождения используют формулу (1):

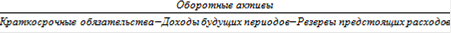

Ктл=

(1)

(1)

Коэффициент обеспеченности собственными оборотными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости, формула (2):

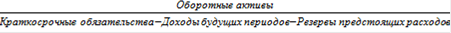

Коос=

(2)

(2)

Структура баланса предприятия неудовлетворительна, а предприятие неплатежеспособно, если Ктл < 2, Косс <0,1.

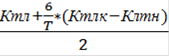

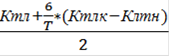

В этом случае определяется коэффициент восстановления платежеспособности предприятия, который обозначает способность предприятия восстановить в течение 6 месяцев платежеспособность. Расчет производится по формуле (3):

Квп=

(3)

(3)

где Ктл - фактическое значение коэффициента ликвидности;

Ктлк, Ктлн - значение коэффициента текущей ликвидности в конце (начале) отчетного периода;

- нормативное значение коэффициента текущей ликвидности;

T - отчетный период (3, 6, 9 или 12 месяцев)

- период восстановления платежеспобности (месяцы)

Если Квп > 1, это значит, что у предприятия есть реальная возможность восстановить свою платежеспособность в течение 6 месяцев, если Квп < 1, то такой возможности нет.

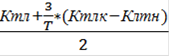

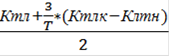

Если коэффициенты Ктл, Косс соответствуют нормативам, но имеют негативную динамику, в этом случае рассчитывается коэффициента утраты платежеспособности предприятия. Расчет производится по формуле (4):

Куп =

(4)

(4)

где 3 - период утраты платежеспособности (месяцы).

Если Куп > 1, это свидетельствует о наличии реальной возможности предприятия не утратить платежеспособность. Если Куп < 1, грозит утрата платежеспособности.

Помимо методики диагностики риска банкротства по ограниченному кругу критериев, которая является количественной методикой по своей природе, существуют качественные прогноз-методики. Примером такой методики является методика Аргенти.

Согласно данной методике, исследование начинается с предположения, что:

. идет процесс, ведущий к банкротству;

2. этот процесс для своего завершения требует несколько лет;

. процесс разделен на 3 стадии:

- Недостатки. Компании, идущие к банкротству, годами демонстрируют ряд недостатков очевидных задолго до фактического банкротства.

- Ошибки. Вследствие накопленных недостатков, компания может осуществить ошибку, ведущую к банкротству.

- Симптомы. Совершенные компанией ошибки начинают выявлять все симптомы приближающейся неплатежеспособности. Симптомы проявляются последние 2-3 года процесса, который растягивается на срок от 5 до 10 лет.

Каждому виду недостатков, ошибок и симптомов присваивается определенный балл, характеризующий значимость для банкротства. Полученные баллы суммируются и сравниваются с определенными значениями Аргенти, на основе чего делается вывод о вероятности банкротства.

Помимо качественных и количественных методик существуют различные дискириминантные модели оценки потенциального банкротства предприятия.

Большую популярность в области прогнозирования риска банкротства предприятия получили работы американского ученого Э. Альтмана. Он разработал на базе множественного дискриминатного анализа модель оценки кредитоспособности, которая может разделить организации на два класса: финансово устойчивые и потенциальные банкроты. Эта модель получила название Z-score.

Модель Альтмана имеет следующий вид (5):

5 = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + 1,0Х5 , (5)

где Х1 - собственный оборотный капитал / сумма активов;

Х2 - чистая прибыль / сумма активов;

Х3 - прибыль до уплаты процентов / сумма активов;

Х4 - рыночная стоимость акций / заёмный капитал;

Х5 - выручка от продаж / сумма активов.

Количественные критерии диагностики потенциального банкротства:

- Z5 > 2,99 - финансово устойчивые предприятия;

- Z5 < 1,81 - безусловно несостоятельные предприятия;

- 1,8 < Z5 < 2,99 - зона неопределённости.

Другая модель - это модель Лиса, разработанная им в 1972 году, использующая показатели ликвидности, рентабельности, финансовой независимости, данная модель представлена формулой (6):

4 = 0,063Х1 + 0,092Х2 + 0,057Х3 + 0,001Х4, (6)

где Х1 - оборотный капитал / сумма активов;

Х2 - прибыль от продаж / сумма активов;

Х3 - чистая прибыль / сумма активов;

Х4 - собственный капитал / заёмный капитал.

Количественные критерии диагностики потенциального банкротства:

- Z4 > 0,037 - малая вероятность банкротства;

- Z4 < 0,037 - высокая вероятность банкротства.

Британский ученый Таффлер предложил в 1977 году четырехфакторную модель, при разработке которой использовал подсчет соотношений для определения некоторых ключевых измерений деятельности компании, таких, как прибыльность, соответствие оборотного капитала, финансовый риск и ликвидность. Объединяя эти показатели и сводя их соответствующим образом воедино, модель платежеспособности воспроизводит точную картину финансового состояния предприятия. Типичная модель для анализа компаний, акции которых котируются на биржах, принимает форму (7):

4 = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4, (7)

где Х1 - прибыль от продаж / краткосрочные обязательства;

Х2 - оборотные активы / сумма обязательств;

Х3 - краткосрочные обязательства / сумма активов;

Х4 -выручка от продаж / сумма активов.

Количественные критерии диагностики потенциального банкротства:

- Z4 > 0,3 - малая вероятность банкротства;

- Z4 < 0,2 - высокая вероятность банкротства.

Помимо зарубежных авторов, модели по оценке вероятности банкротства были разработаны отечественными ученными, на примере именно российских предприятий, что делает результаты, полученные при использовании данных моделей более правдоподобными для предприятия, исследуемого в данной работе.

Модель Иркутской государственной экономической академии (модель R-счета), представлена формулой (8):

R = 8,38К1 + К2 + 0,054К3 + 0, 63К4, (8)

где К1 = собственный оборотный капитал / актив;

К2 = чистая прибыль / собственный капитал;

К3 = выручка от реализации / актив;

К4 = читая прибыль / затраты на производство и реализацию.

Вероятность банкротства предприятия в соответствии со значением модели R определяется по таблице 3:

Таблица 3 - определение вероятности банкротства предприятия по значению R:

| Значение R | Вероятность банкротства, % |

| Менее 0 | Максимальная (90-100) |

| 0-0,18 | Высокая (60-80) |

| 0,18-0,32 | Средняя (35-50) |

| 0,32-0,42 | Низкая (15-20) |

| Более 0,42 | Минимальная (до 10) |

Следующая модель отечественного автора - модель О.П. Зайцевой для оценки риска банкротства предприятия имеет вид (9):

К = 0,25Х1 + 0,1Х2 + 0,2Х3 + 0,25Х4+ 0,1Х5 + 0,1Х6, (9)

где Х1 = Куп - коэффициент убыточности предприятия, характеризующийся отношением чистого убытка к собственному капиталу;

Х2 = Кз - коэффициент соотношения кредиторской и дебиторской задолженности;

Х3 = Кс - показатель соотношения краткосрочных обязательств и наиболее ликвидных активов, этот коэффициент является обратной величиной показателя абсолютной ликвидности;

Х4 = Кур - убыточность реализации продукции, характеризующийся отношением чистого убытка к объёму реализации этой продукции;

Х5 = Кфл - коэффициент финансового левериджа (финансового риска) - отношение заемного капитала (долгосрочные и краткосрочные обязательства) к собственным источникам финансирования;

Х6 = Кзаг - коэффициент загрузки активов как величина, обратная коэффициенту оборачиваемости активов - отношение общей величины активов предприятия (валюты баланса) к выручке.

Для определения вероятности банкротства необходимо сравнить фактическое значение Кфакт с нормативным значением (Кn), которое рассчитывается по формуле (10):

Кn = 0,25 * 0 + 0,1 * 1 + 0,2 * 7 + 0,25 * 0 + 0,1 * 0,7 + 0,1 * Х6 (прошлого года) (10)

Если фактический коэффициент больше нормативного Кфакт > Кn, то крайне высока вероятность наступления банкротства предприятия, а если меньше - то вероятность банкротства незначительна.

Модель Сайфулина Р.С., Кадыкова Г.Г., представлена формулой (11):

5 = 2Х1 + 0,1Х2 +0,08Х3 + 0,42Х4 + Х5 , (11)

где Х1 - собственный оборотный капитал /оборотный капитал;

Х2 - оборотные средства / краткосрочные обязательства за вычетом доходов будущих периодов и резерва предстоящих расходов;

Х3 - выручка от продаж / активы предприятия;

Х4 -прибыль от продаж / выручка от продаж;

Х5 - чистая прибыль / собственный капитал.

Количественные критерии диагностики потенциального банкротства:

- Z =>1- малая вероятность банкротства;

- Z < 1 - высокая вероятность банкротства.

Несомненным достоинством таких моделей является простота. Вместе с тем, методы определения весовых значений показателей далеко не всегда обеспечивают необходимую точность, поэтому для точности результата нужно основываться на анализе проведенного по нескольким моделям и способам.

Подводя итог данной главы, можно сделать вывод, что механизм антикризисного управления должен функционировать и являться неотъемлемой часть процесса управления на любом предприятии в условиях современной рыночной экономики.

В данной главе были исследованы особенности финансового анализа в системе антикризисных мер, были выявлены факторы, влияющие на финансовую устойчивость предприятия, были описаны основные методики проведения анализа, а так же модели анализа вероятности возникновения банкротства.

Для анализа исследуемого предприятия будет взята количественная методика, а именно диагностика по ограниченному кругу критериев, так как для исследования данной работы интересна именно количественная составляющая сторона вопроса, нежели качественная.

Так же для оценки вероятности риска банкротства ОАО «Аэрофлот» будут применяться дискириминантная модель Альтмана, как наиболее популярная среди моделей зарубежных авторов, и модель Иркутской государственной экономической академии (модель R-счета), которая была разработана отечественными авторами на основе специфики российской экономики.

2020-08-05

2020-08-05 171

171