Деньги в качестве кредитных ресурсов представляют собой предмет купли-продажи, имеющий свою цену – БАНКОВСКИЙ (ССУДНЫЙ) ПРОЦЕНТ.

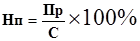

С точки зрения кредитора абсолютная величина процента, не соотнесенная с суммой ссуды, ни о чем не говорит. Поэтому в практических целях, т.е. для выяснения эффективности кредитных сделок, определения приемлемости той или иной величины цены кредита, используется относительный показатель такой цены – НОРМА (СТАВКА) ПРОЦЕНТА, т.е. характерно для некоторого фиксированного отрезка времени отношение между суммой уплаченных процентов (процентным платежом) и величиной ссуды:

|

| ||||

где Нп – норма процента;

Пр – сумма уплаченных процентов;

С – величина ссуды (кредита).

В настоящее время в банковском секторе экономики существует целый комплекс различных видов процентных ставок.

ВО-ПЕРВЫХ, это процентные ставки, подверженные непосредственному регулированию. К регулируемым ставкам относятся ставка рефинансирования и штрафная ставка ЦБ.

ВО-ВТОРЫХ, это рыночные процентные ставки. Они делятся на аукционные и неаукционные (банковские ставки). К первому виду ставок относятся ставки по депозитам и банковским кредитам (включая валютные кредиты), размещаемым посредством аукционных торгов и в кредитных магазинах. Ко второму виду ставок относятся стоимость привлекаемых банками депозитов при непосредственной работе с клиентами, ставки по межбанковской работе с клиентами, ставки по межбанковским кредитам (включая валютные) другим банкам и ставки по клиентским кредитам (включая валютные) конкретным небанковским заемщикам.

Исходя из различных подходов к методологии установления ставок могут быть рассчитаны номинальные (годовые) и эффективные ставки.

Банковский процент возникает в случаях, когда одним из субъектов кредитных отношений выступает банк. Коммерческие банки при заключении кредитных соглашений самостоятельно договариваются с заемщиками о величине процентных ставок. С развитием рыночных начал хозяйствования норма процента будет стремиться к средней норме прибыли в экономике. В любом случае НА ВЕЛИЧИНУ И ДИНАМИКУ СТАВКИ ПРОЦЕНТА влияют как общие, макроэкономические факторы, так и факторы частные, лежащие на стороне самих участников кредитного процесса, в том числе отдельных банков.

К числу ОБЩИХ ФАКТОРОВ относятся:

· соотношение спроса и предложения заемных средств;

· регулирующая политика центрального банка;

· уровень инфляции в народном хозяйстве и др.

ЧАСТНЫЕ ФАКТОРЫ определяются условиями функционирования конкретного банка (кредитного учреждения), его положением на рынке кредитных ресурсов, избранной кредитной и процентной политикой, степенью рискованности осуществляемых операций.

Уровень процентных ставок по активным операциям банка формируется во многом на базе спроса и предложения заемных средств. Вместе с тем на этот уровень существенное влияние оказывают:

· «себестоимость» ссудного капитала данного банка;

· кредитоспособность заемщика;

· целевое направление, срок, объем предоставляемого кредита;

· способы обеспечения возвратности кредита и др.

2014-02-02

2014-02-02 1566

1566