денежным мультипликатором (money multiplier), то есть это число, на которое нужно умножить резервы, чтобы получить общее количество денег в обращении.

Если бессрочные депозиты – единственная форма денег в экономике, то данный депозитный мультипликатор можно также назвать денежным мультипликатором (money multiplier)

общий денежный мультипликатор равен:

m1 =

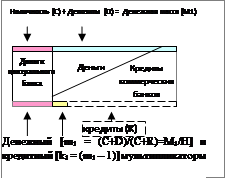

Схематично роль денежного мультипликатора можно представить в виде рис.

можно представить в виде рис.

Денежный мультипликатор (m 1) представляет собой отношение денежной массы (верхнее основание на рис. 4.4) к базе денежного обращения (нижнее основание на рис. 4.4). При отсутствии коммерческих банков денежная масса равнялась бы денежной базе.

На основании денежного мультипликатора (m 1) нетрудно вывести значение кредитного мультипликатора (k). Величина банковского кредита равна объему депозитов (D) за вычетом резервов банков (R):

K = D – R

Или, то же самое – объем денежной массы (М 1) минус объем денежной базы (H):

K = M1 – H = (D + C) – (R + C).

Все эти зависимости весьма наглядно проиллюстрированы на рис. 4.4. На основании этих размышлений получим формулу кредитного мультипликатора:

K = M1 – H = m1 ∙ H – H = H(m1 – 1)

где k 1 = m 1 – 1 – кредитный мультипликатор.

В России в настоящее время денежный мультипликатор составляет 2,41, в США от 9 до 10

Мультипликатор для агрегата м2

М=(1+c/d + i/d)/rd+(rt*i/d)+er/d+c/d

c-сумма денег в обращении

d – величина депозитов до востребования

T- величина срочных вкладов

ER- величина избыточных банковских резервов

Rd – ставка отчислений в ФОР по депозитам до востребования

Rt- ставка отчислений в Фор по срочным депозитам

Эмиссия - это выпуск денег в обращение. Выпуск как безналичных, так и наличных денег оказывается в современных условиях монополизирован государством. Центральный банк, находящийся в собственности государства, иногда пытается компенсировать нехватку денежных накоплений путем увеличения денежной массы, эмиссии избыточных знаков стоимости.

Основной источник ресурсов Центрального Банка - деньги в обращении и средства коммерческих банков. Выпуск денег в обращение, т.е. создание ресурсов путем эмиссии, осуществляется в процессе кредитования правительства и банков. Кредиты банкам выдаются под их обязательства, обязательства правительства, а также в порядке переучета векселей. Правительство получает кредит в ЦБ, предоставляя свои обязательства. Эмиссия также производиться для закупки золота и инвалюты. Существуют два способа эмиссии: банкнотная и депозитная эмиссии, при этом депозитная эмиссия всегда предшествует банкнотной.

Депозитная эмиссия- эмиссия денег путем увеличения кредитных ресурсов.

Под эмиссией же понимается такой выпуск денег в оборот, который приводит к общему увеличению денежной массы, находящейся в обороте. Существует эмиссия безналичных и наличных денег (последняя и называется эмиссией денег в обращение).

Главная цель эмиссии безналичных денег в оборот - удовлетворение дополнительной потребности предприятий в оборотных средствах. Коммерческие банки удовлетворяют эту потребность, предоставляя предприятиям кредиты. Однако кредиты банки могут выдавать только в пределах имеющихся у них ресурсов, т.е. тех средств, которые они мобилизовали в виде собственного капитала и средств, находящихся на депозитных счетах. С помощью же этих ресурсов можно удовлетворить лишь обычную, а не дополнительную потребность хозяйства в оборотных средствах. Между тем либо в связи с ростом производства, либо в связи с ростом цен на товары постоянно возникает дополнительная потребность хозяйства и населения в деньгах. Поэтому должен существовать механизм эмиссии безналичных денег, удовлетворяющий эту дополнительную потребность.

В условиях стран с административно-распределительной системой хозяйства эмиссия безналичных денег осуществлялась на основе кредитных планов, путем расширения предоставляемых в соответствии с ними кредитов.

В странах с рыночной моделью экономики, когда монополия на эмиссии разрушена, действие подобного механизма становится невозможным.

43. Инфляция: сущность, формы проявления, причины.

Инфляция представляет собой обесценение денег, падение их покупательной способности, вызываемое повышением цен, товарным дефицитом и снижением качества товаров и услуг. Она ведет к перераспределению национального дохода между секторами экономики, коммерческими структурами, группами населения, государством и населением и субъектами хозяйствования.

Инфляция свойственна любым моделям экономического развития, где не балансируются государственные доходы и расходы, ограничены возможности центрального банка в проведении самостоятельной денежно-кредитной политики.

К факторам денежного обращения относятся: переполнение сферы обращения избыточной массой денежных средств за счет чрезмерной эмиссии денег, используемой на покрытие бюджетного дефицита; перенасыщение кредитом народного хозяйства; методы правительства по поддержанию курса национальной валюты, ограничение его движения и др.

К неденежным факторам инфляции относятся: факторы, связанные со структурными диспропорциями в общественном воспроизводстве, с затратным механизмом хозяйствования, государственной экономической политикой, в том числе налоговой политикой, политикой цен, внешнеэкономической деятельностью и т.д.

Главной причиной, почему следует стремиться предотвратить инфляцию, является искажения в перераспределении национального дохода между отдельными группами населения. От инфляции больше других проигрывают пенсионеры и госслужащие. Выигрывают отдельные группы бизнесменов и наиболее защищенные наемные работники отраслей, являющиеся «локомотивами» инфляции. Во-вторых, инфляционные процессы деформируют распределение не только реального дохода, но и реального богатства. Те институты экономики, активы которых связаны с фиксированными деньгами (банковскими депозитами, ценными бумагами с фиксированным доходом) – теряют от инфляции. Те же, активы которых преимущественно связаны с физическими активами – в гораздо меньшей степени страдают от инфляции.

В-четвертых, у государства возникают немалые трудности с формированием платежного баланса: инфляция стимулирует импорт и сокращает экспорт.

В-четвертых, чем выше уровень инфляции – тем большая склонность людей избавляться от денег (бегство от денег, бартеризация экономики).

Типичным проявлением инфляции выступает общее повышение товарных цен и понижение курса национальной валюты.

Большую роль в развитии инфляционных процессов играют внешнеэкономические факторы. Они проявляются тогда, когда страна активно использует импортные товары. Закономерный рост мировых цен на сырье и энергоносители всегда провоцирует нарастание инфляции издержек. Импортные цены не только «подталкивают» цены национальной продукции, но и повышают издержки производства при использовании импортных комплектующих изделий, повышая стоимость готовой продукции.

Особое влияние на инфляционные процессы оказывает приток иностранных займов, валюты, так как ввоз иностранной валюты и скупка ее центральным банком увеличивают денежную массу в стране, способствуя тем самым обесценению денег, усилению инфляции. Важным инфляционным фактором является и долларизация экономики, когда доллар становится параллельной валютой, выполняя функции денег. Наличие в денежном обороте более твердой валюты вытесняет из обращения национальную и ускоряет снижение ее курса.

Инфляция может вызываться адаптивными инфляционными ожиданиями, связанными с воздействием политической нестабильности, с деятельностью средств массовой информации, потерей доверия к правительству. На фоне больших инфляционных ожиданий и роста курса иностранной валюты население предпочитает держать свои сбережения не в национальной валюте.

Социально-экономические последствия инфляции выражаются в:

• перераспределении доходов между группами населения, сферами производства, регионами, хозяйствующими структурами, государством, фирмами, населением; между дебиторами и кредиторами;

• обесценении денежных накоплений населения, хозяйствующих субъектов и средств государственного бюджета;

• постоянно уплачиваемом инфляционном налоге, особенно получателями фиксированных денежных доходов;

• неравномерном росте цен, что увеличивает неравенство норм прибылей в разных отраслях и усугубляет диспропорции воспроизводства;

• искажении структуры потребительского спроса из-за стремления превратить обесценившиеся деньги в товары и валюту. Вследствие этого ускоряется оборачиваемость денежных средств и увеличивается инфляционный процесс;

• закреплении стагнации, снижении экономической активности, росте безработицы;

• сокращении инвестиций в народное хозяйство и повышении их риска;

• • возрастании спекулятивной игры на ценах, валюте, процентах;

• активном развитии теневой экономики, в ее «уходе» от налогообложения;

• снижении покупательной способности национальной валюты и искажении ее реального курса по отношению к другим валютам;

• социальном расслоении общества и в итоге обострении социальных противоречий.

44 Ден-кред п-ка.

Это совокупность мероприятий ЦБ направленных на изменение пок-лей ден. обращ.(дм, её структура, скорость обращения денег, коэф.монетизации, банк. Мульт., стоимость и объем б.кредита, валютного курса), а через них на изменение осн.макроэк. пок-лей (ВВП, инфл, безраб, плат баланс через вал курс). Возможные цели денежно-кредитной политики: Высокий уровень занятости Экономический рост Стабильность цен Стабильность процентных ставок Стабильность финансовых рынков Стабильность валютных рынков. Обычно денежно-кредитная политика ЦБ направлена на достижение и сохранение финансовой стабилизации, в первую очередь укрепление курса национальной валюты и обеспечение устойчивости платежного баланса страны. Основополагающей целью кредитно-денежной политики является помощь экономике в достижении общего уровня производства, характеризующейся полной занятостью и отсутствием инфляции. Кредитно-денежная политика состоит в изменении денежного предложения с целью стабилизации совокупного объема производства, занятости и уровня цен.

2014-02-02

2014-02-02 6068

6068