Инфляция - кризисное состояние денежной системы, обусловленное диспропорциональностью развития общественного производства, проявляющееся прежде всего в общем и неравномерном росте цен на товары и услуги, что ведет к перераспределению национального дохода в пользу определенных социальных групп.

Внешние причины: рост цен на мировом рынке на топливо и благородные металлы, неблагоприятная конъюнктура на зерновом рынке в условиях значительного импорта, рост курса иностранной валюты.

Внутренние причины: деформация народнохозяйственной структуры и неэффективность производства, дефицит бюджета, неэффективная налоговая политика, эмиссия и увеличение скорости обращения денег, кредитная экспансия банков и др.

Рассматривая формы инфляции в укрупненном виде, можно выделить две: инфляцию открытую и скрытую. Первая форма, присущая странам с рыночной экономикой, а вторая (в странах с нерыночной экономикой) заключается в обесценении денег, когда повышение цен скрыто.

Наиболее объективный показатель инфляции - индексы цен, в частности индексы Пааше и Ласпейреса. В зависимости от количественных значений индексов различают ее виды.

o Ползучая инфляция, для которой характерны относительно невысокие, примерно до 10 процентов в год, темпы роста цен, присуща большинству стран с развитой рыночной экономикой.

o Галопирующая инфляция становится трудноуправляемой. Темп ее роста выражается, как правило, двузначными цифрами (до 100% в год).

o Гиперинфляция - ежегодный темп прироста цен свыше 100%. Особенность: практически неуправляемая.

Влияние на экономику: усиливает диспропорции в экономике; обостряет проблему емкости внутреннего рынка - ведет к снижению зарплаты; искажает структуру потребительского спроса; нарушает функции денежно-кредитной системы; обостряет кризис государственных финансов; способствует валютному кризису.

Социальные последствия: снижение реальных доходов населения; обесценивание сбережений населения; в ожидании повышения цен на продовольствие; ухудшение условий жизни преимущественно у представителей социальных групп с фиксированными доходами; ослабление позиций властных структур.

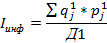

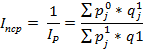

Антиинфляционная политика - комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией. Выделяют два основных типа антиинфляционной политики: 1) активная «монетарная» политика. Таргетированне – регулирование темпа прироста денежной массы в определенных пределах в соответствии с темпом роста ВНП; 2) политика регулирования цен и доходов. Для общей характеристики уровня инфляции используются два основных показателя: 1)дефлятор валового внутреннего продукта (Iдеф); 2) индекс потребительских цен (Ip).

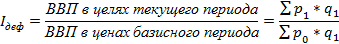

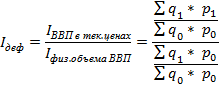

Дефлятор ВВП - это индекс цен, исчисленный для ВВП в целом и характеризующий среднее изменение цен на добавленную стоимость, созданную во всех отраслях экономики, и чистых налогов на продукты и импорт.

Индекс - дефлятор ВВП может быть определен следующими способами:

ü с помощью агрегатной формулы Пааше

ü косвенным методом

- стоимость ВВП отчетного периода в ценах отчетного периода;

- стоимость ВВП отчетного периода в ценах отчетного периода;

- стоимость ВВП базисного периода в ценах базисного периода;

- стоимость ВВП базисного периода в ценах базисного периода;

- стоимость ВВП отчетного периода в ценах базисного периода;

- стоимость ВВП отчетного периода в ценах базисного периода;

ü на основе уравнения обмена количественной теории денег

- индекс изменения денежной массы;

- индекс изменения денежной массы;  - индекс изменения скорости обращения денег;

- индекс изменения скорости обращения денег;  - индекс изменения товарной массы.

- индекс изменения товарной массы.

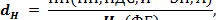

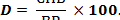

Другие показатели инфляции:

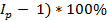

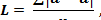

-размер инфляции

-размер инфляции

P = (

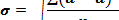

норма инфляции

норма инфляции

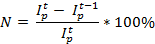

показатель уровня и динамики инфляции

показатель уровня и динамики инфляции

где Д1 - денежные доходы населения;

индекс покупательной способности денег (покупательной способности рубля - пср)

индекс покупательной способности денег (покупательной способности рубля - пср)

Часть XI

Статистика налогов и налогообложения

| Основные понятия статистики налогов и налогообложения | |||||

| Налог | Обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения государства и (или) муниципальных образований. Налоги выполняют следующие функции: Ø распределительную; Ø контрольную; Ø воспроизводственную | ||||

| Сбор | Обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий) | ||||

| Объект налогообложения | Операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога | ||||

| Налоговый период | Календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Он может состоять из одного или нескольких периодов, по итогам которых уплачиваются авансовые платежи | ||||

| Налоговая ставка | Величина налоговых начислений на единицу измерения налоговой базы | ||||

| Налоговая база | Стоимостная, физическая или иная характеристика объекта налогообложения (в том числе по объектам ввоза товаров на таможенную территорию Российской Федерации) | ||||

| Налоговое событие | Представляет собой ситуацию, требующую уплаты налога и сбора | ||||

| Налоговая декларация | Письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога | ||||

| Классификации и группировки, используемые при изучения налогов | |||||

| а) по уровню взимания и распоряжения налогами (статусная классификация) | Налоги и сборы подразделяются на: Ø федеральные; Ø региональные; Ø местные | ||||

| Федеральные налоги и сборы | Налоги и сборы, установленные Налоговым кодексом РФ и обязательные к уплате на всей территории Российской Федерации: Ø налог на добавленную стоимость (НДС); Ø акцизы; Ø налог на прибыль организаций; Ø налоги на добычу полезных ископаемых; Ø единый социальный налог (ЕСН); Ø государственная пошлина; Ø налог на наследование или дарение; Ø сбор за право пользования объектами животного мира и водными биологическими ресурсами; Ø налог на доходы физических лиц; Ø водный налог | ||||

| Региональные налоги и сборы | Налог и сборы, устанавливаемые федеральными законами Российской Федерации законами субъектов Российской Федерации, вводимые в действие в соответствии с НК РФ законами субъектов Российской Федерации и обязательные к уплате на территориях соответствующих субъектов Российской Федерации: Ø на игорный бизнес; Ø транспортный налог; Ø налог на имущество организаций | ||||

| Местные налоги | Налоги и сборы, установленные федеральными законами Российской Федерации, нормативными правовыми актами представительных органов местною самоуправления, вводимые в действие в соответствии с НК РФ, нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территории соответствующих муниципальных образований: Ø налог на имущество физических лиц; Ø земельный налог | ||||

| б) по способу изъятия | Ø прямые (взимаются непосредственно с доходов или имущества); Ø косвенные (устанавливаются на товары и услуги в виде надбавок к цене или тарифу) | ||||

| в) по объекту налогообложения | Ø имущественные физических и юридических лиц; Ø ресурсные; Ø с выручки от реализации продукции (работ, услуг) или дохода (прибыли); | ||||

| Ø по операциям с ценными бумагами; Ø по отдельным видам деятельности и другим объектам | |||||

| г) по субъекту уплаты налога | Ø с физических лиц; Ø с юридических лиц | ||||

| д) по характеру использования | Ø общие; Ø специальные | ||||

| е) по способу обложения | Ø кадастровые; Ø декларационные: Ø налично-денежные | ||||

| ж) но методу исчисления или технике расчета | Ø регрессивные; Ø пропорциональные; Ø линейные; Ø ступенчатые; Ø твердые в абсолютных суммах и кратных суммах по отношению к законодательно установленной месячной минимальной оплате труда | ||||

| з) по учетно-экономической целесообразности | Ø включаемые в себестоимость продукции, работ или услуг; Ø включаемые в цену реализации продукции, работ или услуг; Ø налог на прибыль и за счет прибыли, которая остается в распоряжении юридического лица; Ø относящиеся на финансовые результаты до налогообложения прибыли; Ø удерживаемые из дохода физических лиц | ||||

| и) но полноте прав использования налоговых платежей и сборов | Ø собственные налоги; Ø регулирующие налоги | ||||

| Абсолютные показатели статистики налогов и налогообложения | |||||

| Число налого- плательщи- ков | Количество юридических и физических лиц, зарегистрированных индивидуальными предпринимателями без образования юридического лица, а также физические лица, уплачивающие налог на доходы физических лиц по месту работы | ||||

| Количество поданных деклараций | Определяется по количеству физических лиц, представляющих декларации | ||||

| Виды проверок налоговых органов | Камеральные и выездные налоговые проверки налогоплательщиков, плательщиков сборов и налоговых агентов. Камеральная проверка проводится по местонахождению налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиками, являющихся основанием для уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа. Выездная налоговая проверка осуществляется па основании решения руководителя (его заместителя) налогового органа. Контрольные функции налоговых служб характеризуются следующими показателями: · количество проверенных плательщиков всего, в том числе: · количество плательщиков, по которым установлены нарушения налогового законодательства; · количество случаев приостановления операций по счетам плательщиков; · количество материалов, переданных в правоохранительные и судебные органы; · количество должных лиц и граждан, на которых наложен административный штраф | ||||

| Налоговые доходы | Ø Все обязательные платежи, поступающие в определенных размерах и в сроки, установленные законодательством; Ø все виды прямых и косвенных налогов | ||||

| Стоимостные показатели налогообложения (по доходной части бюджета) | Ø Общая сумма налоговых поступлений доходной части бюджетов разных уровней; Ø сумма авансовых налоговых платежей; Ø сумма отдельных видов налогов в соответствии с бюджетными классификациями; Ø суммы налоговых поступлений по отдельным секторам экономики и отраслям промышленности: Ø объем общей налоговой задолженности перед консолидированным бюджетом всего, в том числе по: 1. федеральным налогам (НДС и налог на прибыль); 2. региональным; 3. местным налогам (на дату, в среднем за период, накопленным итогом); Ø объем налоговой задолженности по заблокированным счетам; Ø чистая налоговая задолженность (ЧНЗ) перед консолидированным бюджетом, определяется по формуле: ЧНЗ = ОНЗ - АНП, где ОНЗ — общая налоговая задолженность; АНП — авансовые налоговые платежи | ||||

| Стоимостные показатели налоговых санкций | Ø Объем налоговой задолженности по заблокированным счетам; Ø дополнительно начисленная сумма налогов и финансовых санкций по результатам проверок; Ø сумма поступивших налогов и финансовых санкций, дополнительно начисленная по результатам проверок; Ø суммы начисленных административных штрафов | ||||

| Стоимостные показатели налоговых возвратов | Ø Суммы, возвращенные налогоплательщикам по излишне уплаченным налогам; Ø суммы отсрочки и рассрочки по налоговым платежам; суммы возврата по представленным декларациям физических лиц; Ø суммы доплаты налогов по представленным декларациям физических лиц; Ø налогооблагаемая база (по каждому виду налога) | ||||

| Относительные показатели статистики налогов и налогообложения | |||||

| Соотношение налоговых доходов консолидированного бюджета и ВВП |

= =  где Н сумма налогов в консолидированном бюджете; ВВП — валовой внутренний продукт

где Н сумма налогов в консолидированном бюджете; ВВП — валовой внутренний продукт

| ||||

| Соотношение налоговых доходов консолидированном бюджета субъектов Российской Федерации и ВРП |

где Нкс — сумма налогов в консолидированный бюджет субъектов Федерации;

ВРП — валовой региональный продукт

(Пример в практикуме «Соципльно-экономическая статистика»,Орехова, стр.207-208)

где Нкс — сумма налогов в консолидированный бюджет субъектов Федерации;

ВРП — валовой региональный продукт

(Пример в практикуме «Соципльно-экономическая статистика»,Орехова, стр.207-208)

| ||||

| Удельные веса налога на доходы физических лип, (налога на прибыль, НДС, импортных и экспортных пошлин, акцизов) в налоговых поступлениях федерального или консолидированного бюджетов |

где ПН (НП, НДС, И-ЭП, А) — сумма налога на доходы физических лиц (налог на прибыль, НДС, импортные и экспортные пошлины, акцизы);

где ПН (НП, НДС, И-ЭП, А) — сумма налога на доходы физических лиц (налог на прибыль, НДС, импортные и экспортные пошлины, акцизы);

— сумма налоговых поступлений в консолидированный (Нк) или федеральный бюджет (ФБ) — сумма налоговых поступлений в консолидированный (Нк) или федеральный бюджет (ФБ)

| ||||

| Налоговая нагрузка (пало гоем кость) продукции | Процентное отношение суммарного налогового бремени (СНБ) к объему реализации продукции, работ, услуг (ВР):

Определяет размер налогового бремени на рубль стоимости продукции (работ, услуг).

Суммарное налоговое бремя представляет собой сумму всех рассматриваемых налогов

Определяет размер налогового бремени на рубль стоимости продукции (работ, услуг).

Суммарное налоговое бремя представляет собой сумму всех рассматриваемых налогов

| ||||

| Уровень налоговой нагрузки на хозяйствующие субъекты (налоговый климат) | Включает следующие элементы: Ø сумму региональных и местных налогов по их видам; Ø налоговые льготы; Ø ставки налогов; Ø порядок и сроки уплаты налогов | ||||

| Структура региональных и местных налогов |

где

где  — сумма каждого i-го вида региональных (местных) налогов; — сумма каждого i-го вида региональных (местных) налогов;

— сумма всех видов налогов или доходная часть регионального (местного) бюджета.

В качестве показателей структуры исчисляется:

Ø доля всех налогов в общей сумме доходов бюджетов разных уровней;

Ø удельный вес прямых (косвенных) налогов в общей сумме налоговых поступлений — сумма всех видов налогов или доходная часть регионального (местного) бюджета.

В качестве показателей структуры исчисляется:

Ø доля всех налогов в общей сумме доходов бюджетов разных уровней;

Ø удельный вес прямых (косвенных) налогов в общей сумме налоговых поступлений

| ||||

| Равномерность структуры налоговых поступлений | Определяется системой показателей:

Ø размах вариации:

,

где ,

где  и и  — максимальное и минимальное значение показателей доли налоговых поступлений в бюджет;

Ø среднее линейное отклонение: — максимальное и минимальное значение показателей доли налоговых поступлений в бюджет;

Ø среднее линейное отклонение:

где

где  = =  ;

Ø среднее квадратическое отклонение: ;

Ø среднее квадратическое отклонение:

Ø коэффициент равномерности:

Ø коэффициент равномерности:

= =  ,

где ,

где  = =  .

(Пример в практикуме «Соципльно-экономическая статистика»,Орехова, стр. 208-210)

Сокращение коэффициента характеризует усиление неравномерности структуры налоговых поступлений в бюджеты разных уровней .

(Пример в практикуме «Соципльно-экономическая статистика»,Орехова, стр. 208-210)

Сокращение коэффициента характеризует усиление неравномерности структуры налоговых поступлений в бюджеты разных уровней

| ||||

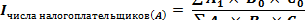

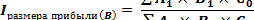

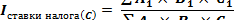

| Относительное изменение размера налогов (разных видов) в динамике | Определяется системой индексов: индексом размера налогов, индексом числа налогоплательщиков, индексом размера прибыли в среднем на од нот налогоплательщика и индекса ставки налога.

= = ,

Где ,

Где  — число налогоплательщиков в отчетном и базисном периодах; — число налогоплательщиков в отчетном и базисном периодах;

— размер прибыли в среднем на одного налогоплательщика в отчетном и базисном периодах; — размер прибыли в среднем на одного налогоплательщика в отчетном и базисном периодах;

, ,  — ставка налога в отчетном и базисном периодах. Характеризует увеличение или уменьшение размера налогов в результате влияния всех факторов. — ставка налога в отчетном и базисном периодах. Характеризует увеличение или уменьшение размера налогов в результате влияния всех факторов.

Характеризует влияние изменения числа налогоплательщиков на величину размера налогов.

Характеризует влияние изменения числа налогоплательщиков на величину размера налогов.

Характеризует увеличение или сокращение размера налогов за счет средней прибыли на одного налогоплательщика.

Характеризует увеличение или сокращение размера налогов за счет средней прибыли на одного налогоплательщика.

Характеризует рост или сокращение размера налогов за счет средней ставки размера налогов.

Характеризует рост или сокращение размера налогов за счет средней ставки размера налогов.

| ||||

Часть XII

СТАТИСТИКА ФИНАНСОВЫХ РЫНКОВ.

2014-02-24

2014-02-24 846

846