Анализ основных блоков подсистемы показателей уровня жизни показывает, что каждый из включенных в них показателей отражает количественную или качественную характеристику одного из аспектов благосостояния общества. Однако дать единую количественную оценку динамики уровня жизни или провести ее сравнительный анализ по регионам, используя рассмотренные показатели, практически невозможно. В связи с этим встает вопрос об исчислении обобщающего показателя, позволяющего решить указанную проблему. Учитывая дискуссионный характер данного вопроса, остановимся лишь на тех показателях, которые либо широко применяются на практике в качестве измерителей уровня жизни населения, либо представляют определенный научный интерес.

Определяющим фактором благосостояния общества является уровень экономического развития страны, поэтому основные индикаторы состояния экономики часто используются в качестве обобщающих показателей уровня жизни. К ним относятся объем валового внутреннего продукта, национальный доход и чистый национальный располагаемый доход. В статистической практике наиболее широко применяется показатель объема ВВП, являющегося конечным результатом производственной деятельности. Для анализа уровня жизни, его динамики и проведения сравнительной характеристики по регионам объем ВВП рассчитывается в реальном выражении (в постоянных ценах) на душу населения. При проведении международных сопоставлений данный показатель оценивается в долларах на основе паритета покупательной способности валюты.

|

|

|

Одним из существенных недостатков указанных стоимостных обобщающих показателей, используемых для анализа уровня жизни, является то, что они содержат элементы, прямо не связанные с уровнем жизни. Например, ВВП включает расходы на содержание армии, государственного аппарата и т. д. Поэтому для оценки уровня благосостояния населения предлагается использовать натуральные показатели, тесно коррелирующие с указанными макроэкономическими показателями - коэффициент младенческой смертности и ожидаемая продолжительность жизни при рождении. Преимущество этих демографических показателей состоит в том, что они отражают не только количественную характеристику уровня жизни, но и качественную.

Для обобщающей характеристики благосостояния общества в статистической практике использовался также индекс стоимости жизни, расчеты которого в нашей стране начали проводиться еще в 20-е гг. Стоимость жизни изменяется в зависимости от динамики потребительских цен и структуры потребления, на которую влияют такие факторы, как изменение потребительского спроса, состояние рыночной конъюнктуры и др. Индекс стоимости жизни должен был отражать влияние цен на уровень благосостояния населения. С этой целью сопоставлялись расходы, необходимые для поддержания фиксированного уровня жизни, при изменении цен на потребительские товары и услуги. При исчислении данного показателя определялся набор потребительских благ (потребительская корзина), типичный для структуры расходов определенной группы населения. Стоимость этого набора рассчитывалась в текущих и базисных ценах, а затем проводилось сопоставление полученных величин. Однако при такой методологии расчета фактически отражается не изменение стоимости жизни, а влияние на нее потребительских цен. Поэтому в конце 50-х — начале 60-х гг. в большинстве зарубежных стран, в которых регулярно публиковался индекс стоимости жизни, изменили его название: он стал именоваться «индексом потребительских цен». Данный индекс рассчитывается и в Российской Федерации. Он характеризует изменение стоимости жизни в зависимости от одного фактора — динамики цен на товары и услуги, входящие в состав потребительской корзины.

|

|

|

Несмотря на то, что в современной статистической теории и практике имеется несколько показателей уровня общественного благосостояния, вопрос о построении единого агрегатного показателя уровня жизни остается актуальным. В качестве примера такого показателя рассмотрим индекс развития человеческого потенциала (ИРЧП), предложенный группой специалистов Программы развития Организации Объединенных Наций (ПРООН).

ИРЧП является составным индексом, включающим три показателя, отражающих наиболее важные аспекты уровня жизни:

ожидаемая продолжительность жизни при рождении;

достигнутый уровень образования;

реальный объем ВВП в расчете на душу населения (в долларах США на основе паритета покупательной способности (ППС)).

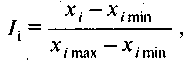

ИРЧП определяется как средняя арифметическая из индексов трех указанных показателей. Индекс каждого показателя рассчитывается по формуле:

где хi — фактическое значение i-го показателя;

хimin и хimax — соответственно минимальное и максимальное значение i-го показателя.

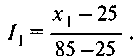

Для расчета индекса ожидаемой продолжительности жизни при рождении (I1) минимальное значение принимается равным 25 годам, а максимальное — 85 годам:

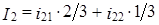

Индекс достигнутого уровня образования (I2) рассчитывается как средняя арифметическая взвешенная из двух субиндексов: индекса грамотности среди взрослого населения (i21) весом 2/3 и индекса совокупной доли учащихся начальных, средних и высших учебных заведений (i22) весом 1/3:

.

.

При исчислении индекса грамотности среди взрослого населения (в возрасте от 15 лет и старше) хimin принимается равным 0, а хimax = 100%. Индекс совокупной доли учащихся рассчитывается для лиц моложе 24 лет, а предельные значения доли принимаются такие же, как и в индексе грамотности (0 и 100%).

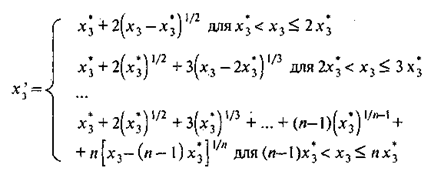

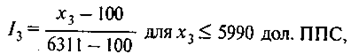

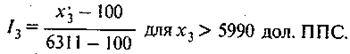

Метод расчета индекса реального объема ВВП в расчете на душу населения более сложен. Реальный объем ВВП рассчитывается в долларах на основе паритета покупательной способности валют, а затем корректируется с учетом того, что для достойного уровня жизни необязательно иметь слишком высокий доход. В качестве порогового значения, достаточного для разумно высокого уровня благосостояния, принимается среднедушевой объем ВВП по миру в целом в 1995 г., равный 5990 дол. ППС: x*3 — 5990. Если фактический доход в данной стране (х3)превышает пороговый уровень, т. е. если х3 > х*3, то величина превышения дисконтируется исходя из предпосылки о том, что значимость более высокого дохода резко уменьшается. Дисконтированный доход (х*3)рассчитывается по следующим формулам:

Если х3 £ x*3, то при расчете индекса реального объема ВВП (I3) берется фактическое значение этого показателя. Минимальное значение реального объема ВВП в расчете надушу населения принимается равным 100 дол. ППС, а максимальное дисконтированное значение составляет 6311 дол. США (ППС в дол. США).

|

|

|

Таким образом:

В результате ИРЧП = (I1 + I2 + I3) / 3.

Методология исчисления индекса развития человеческого потенциала постоянно совершенствуется. Вопросы отбора показателей, учитываемых при его построении, а также используемых весовых коэффициентов являются дискуссионными.

В 68. Категории, классификации и система статистических показателей денежного обращения

Система статистических показателей, характеризующих денежное обращение, основывается на категориях, связанных с функциями денег, определениями денежной массы и ее структуры.

Деньги выполняют функции меры стоимости, средства обращения, средства платежа, средства накопления и сбережения. Во внешнеэкономических отношениях деньги функционируют как мировые деньги.

В соответствии с указанными функциями система показателей денежного обращения включает следующие показатели:

денежная масса и ее структура;

обеспеченность денежными знаками обращения национальной экономики и покупательная способность денежной единицы (национальной валюты);

показатели, отражающие операции на счетах, с депозитами, золотым запасом государства;

показатели, отражающие операции с валютой в международных экономических отношениях.

В процессе обращения товаров, оказания услуг и совершения различных платежей осуществляется движение денег во внутреннем обороте в наличной и безналичной формах. Всю денежную массу можно представить как совокупный денежный агрегат (МЗ), включающий в качестве составных частей денежные агрегаты МО, Ml, M2. При построении этих агрегатов каждая последующая величина возрастает на предыдущую.

МЗ — денежная масса в обороте, измеряемая совокупным объемом покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству (кроме центрального правительства).

|

|

|

Переход от денежного агрегата МО к денежному агрегату МЗ на примере стандартов МВФ показан в таблице.

| Денежные агрегаты | Инструменты |

| МО — наличные деньги | Национальная Наличная валюта |

| М 1 — деньги в узком смысле слова | МО плюс Депозиты до востребования |

| М2 — деньги в узком смысле слова плюс близкие категории | М1 плюс Срочные и накопительные депозиты Депозиты в иностранной валюте Депозитные сертификаты Перекупаемые ценные бумаги по соглашению |

| МЗ — деньги в широком смысле слова | М2 плюс Дорожные чеки Коммерческие бумаги |

| от М4 к Мб или агрегат L (ликвидность) | МЗ плюс Ликвидные государственные ценные бумаги Свободно обращаемые облигации («negotiable bonds») Пассивы других финансовых посредников |

Как видно из таблицы, международными стандартами предусмотрено от четырех до семи показателей денежной массы. В статистике ООН предпочтение отдается показателю, объединяющему наличные деньги и депозиты. МВФ рассчитывает общий для всех стран показатель Ml (совокупность наличных денег и всех видов чековых вкладов) и показатель «квазиденьги» (срочные и сберегательные банковские счета и наиболее ликвидные финансовые инструменты, обращающиеся на рынке). В банковской статистике развитых стран рассчитывается от трех (например, в Германии, Швейцарии) до десяти показателей денежной массы (например, во Франции), в США и Италии — четыре, в Англии — пять показателей.

В России исчисляется четыре показателя. В российской практике категория «совокупная денежная масса» (денежный агрегат МЗ) как сумма всех наличных и безналичных средств в обращении достаточно близка к международным стандартам, хотя имеются некоторые отличия в понимании совокупной денежной массы, и особенно в трактовке ее составляющих — денежных агрегатов Ml и М2. Так, в соответствии с международными рекомендациями в денежном агрегате Ml помимо МО учитываются только вклады до востребования, а в России — не только вклады до востребования, но и срочные вклады населения и предприятий в коммерческих банках, а также средства на расчетных, текущих и специальных счетах предприятий, населения и местных бюджетов. Напротив, в международных рекомендациях денежный агрегат М2 по сравнению с денежным агрегатом Ml расширяется за счет сертификатов и находящихся в продаже ценных бумаг, тогда как в российской, практике сертификаты и облигации госзайма включаются в денежный агрегат МЗ.

В состав совокупной денежной массы, рассчитываемой Банком России, входят следующие показатели:

1. Денежный агрегат МО — наличные деньги в обращении, т. е. не включая наличные деньги, держателем которых является банковская система.

2. Средства на расчетных, текущих и специальных счетах предприятий, населения и местных бюджетов.

3. Депозиты населения и предприятий в коммерческих банках.

4. Депозиты населения до востребования в сберегательных банках.

5. Средства Госстраха.

Денежный агрегат Ml = (МО + п. 2 + п. 3 + п. 4 + п. 5).

6. Срочные депозиты населения в сберегательных банках.

Денежный агрегат М2 = (Ml + п. 6).

7. Сертификаты и облигации госзайма.

Денежный агрегат МЗ = (М2 + п. 7).

В российской практике в качестве наиболее универсального показателя денежной массы применяется денежный агрегат М2.

Самостоятельным компонентом денежной массы является показатель денежной базы. Денежная база включает денежный агрегат МО (наличные деньги в обращении), денежные средства в кассах банков, обязательные резервы коммерческих банков в Центральном банке и их средства на корреспондентских счетах в Центральном банке. Для контроля за динамикой денежной массы, анализа возможности коммерческих банков расширять объемы кредитных вложений в экономику используется показатель «денежный мультипликатор».

Денежный мультипликатор — это коэффициент, характеризующий увеличение денежной массы в обороте в результате роста банковских резервов. Он рассчитывается по формуле:

M2/H = (C + D)/(C + K) = (C/D + 1 )/(C/D+R/D),

где М2 — денежная масса в обращении;

Н — денежная база;

С— наличные деньги;

D— депозиты;

R — обязательные резервы коммерческих банков.

Предельная (максимально возможная) величина денежного мультипликатора находится в обратной зависимости к ставке обязательных резервов, устанавливаемой Центральным банком для коммерческих банков. Соответствие количества денежных знаков объему обращения и факторы обесценения денег определяются с помощью следующих показателей:

1) количество денежных единиц, необходимых в данный период для обращения;

2) показатель, характеризующий, во сколько раз произведение количества денег на скорость обращения больше произведения уровня цен на товарную массу;

3) показатель инфляции.

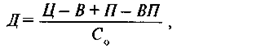

В соответствии с экономическим законом денежного обращения в каждый данный период количество денежных единиц, необходимых для обращения, определяется по формуле:

где Ц — сумма цен товаров, подлежащих реализации;

В — сумма цен товаров, платежи по которым выходят за рамки данного периода;

П — сумма цен товаров, проданных в прошлые периоды, сроки платежей по которым наступили;

ВП— сумма взаимопогашаемых платежей;

Со — скорость оборота денежной единицы (сколько раз в году оборачивается рубль).

В упрощенном виде эта формула выглядит так:

где М— масса реализуемых товаров;

Цср — средняя цена товара.

Из вышеприведенной формулы получаем равенство (уравнение обмена):

Следовательно, произведение количества денег в обращении на скорость обращения (Д Со) равно произведению товарной массы на уровень цен (МЦср). Когда равенство нарушается (Д С > М Цс>), происходит обесценение денег. Указанное уравнение обмена впервые предложено И. Фишером.

Современный монетаризм (М. Фридман и др.) также основывается на уравнении И. Фишера. Но если И. Фишер делает упор на взаимосвязи денежного феномена с ценами, то М. Фридман увязывает динамику денежного фактора с номинальным ВВП.

Обесценение денег, проявляющееся в форме роста цен на товары и услуги (инфляция), возникает вследствие переполнения каналов денежного обращения избыточной денежной массой при отсутствии адекватного увеличения товарной массы. Инфляция, как правило, измеряется с помощью двух индексов-дефляторов: дефлятора ВВП и индекса потребительских цен. Чаще всего для измерения инфляции (в потребительском секторе экономики) применяется индекс потребительских цен.

В 69. Категории, классификации и система статистических показателей кредита

Кредит является средством межотраслевого и межрегионального перераспределения денежного капитала. Цель кредитной политики — воздействие на экономическую конъюнктуру с помощью кредита. В условиях рыночной экономики кредитная политика направлена либо на стимулирование кредита (кредитная экспансия), либо на его ограничение (кредитная рестрикция). При регулировании кредитования Центральный банк, который, как правило, проводит кредитную политику, использует такой прием, как изменение объема кредитов и уровня процентных ставок, рынка ссудного капитала.

При кредитных сделках заключается договор займа, или ссуды. В современных условиях все ссуды оформляются в виде денежного кредита, а кредитные отношения являются частью всех денежных отношений. Для денежной ссуды в отличие от всех других форм денежных отношений характерно возвратное движение средств.

Под кредитными отношениями подразумеваются денежные отношения, связанные с предоставлением и возвратом ссуд, организацией денежных расчетов, эмиссией денежных знаков, кредитованием инвестиций, использованием государственного кредита, проведением страховых операций (частично) и т. д. Деньги выступают как средство платежа всюду, где присутствует кредит.

Кредит охватывает движение капитала и постоянное движение различных общественных фондов. Благодаря кредиту в хозяйстве эффективно используются средства, высвобождаемые в ходе работы предприятий, в процессе выполнения государственного бюджета, а также сбережения отдельных граждан и ресурсы банков.

В состав ресурсов для кредитования (ссудного фонда) входят:

– денежные резервы предприятий и организаций, высвобождающиеся в процессе кругооборота капитала;

– денежные резервы, выступающие в виде специальных фондов, а также фонд амортизационных отчислений, используемые для капиталовложений;

– государственный денежный резерв, состоящий из текущих денежных ресурсов бюджета;

– фонд денежных средств, специально выделяемый для развития кредитных отношений (например, для долгосрочного кредитования капиталовложений);

– денежные накопления населения, аккумулируемые банками;

– эмиссия денежных знаков, осуществляемая в результате роста оборота наличных денег.

При кредитных сделках следует руководствоваться важнейшими принципами, благодаря которым обеспечивается возвратное движение средств и на основе которых определяется порядок выдачи и погашения ссуд.

Принципами кредитования являются: возвратность, срочность, обеспеченность ссуд, целевое использование, платность (возмездность). В соответствии с указанными принципами организуется оперативно-бухгалтерская работа заемщиков и кредиторов. Важными классификациями, применяемыми при формировании системы статистических показателей кредита, являются классификации кредитных операций по функциям кредита и по формам кредита.

Рассматриваются три функции кредита:

1) распределение на возвратной основе денежных средств (распределительная функция);

2) создание кредитных средств обращения и замещения наличных денег (эмиссионная функция);

3) осуществление контроля за эффективностью деятельности экономических субъектов (контрольная функция).

В современных условиях известны следующие формы кредита: банковский, коммерческий, заимствования государством, потребительский, межбанковский, межхозяйственный, международный.

На основе принципов кредитования и классификации кредитных операций определяются структура и содержание статистических показателей, характеризующих разные стороны кредитных отношений.

Банковский кредит — кредит, предоставленный банками в денежной форме юридическим (компаниям, предприятиям) и физическим лицам, а также государству. Банковский кредит отличается от коммерческого не только объектами, но и субъектами кредитования, а также динамикой кредитных вложений. Субъектами банковского кредита являются промышленные и торговые компании, а также кредитно-финансовые учреждения и рынок ценных бумаг. Движение банковского кредита в отличие от коммерческого кредита не находится в прямой зависимости от изменений объема производства и товарооборота.

Банковский кредит подразделяется на ссуду денег и ссуду капитала. В первом случае он носит краткосрочный характер, так как выступает в качестве платежного и покупательного средства и обслуживает движение оборотного капитала, во втором — долгосрочный (или в крайнем случае среднесрочный) характер, поскольку обслуживает оборот основного капитала и обеспечивает потребности расширения производства. Ссуда денег, как правило, обеспечена векселями, товарными документами или ценными бумагами. Ссуда капитала является необеспеченной.

Долгосрочный кредит — это кредит со сроком погашения более 5 лет. Он предоставляется, как правило, инвестиционными банками, реже — коммерческими банками. Наряду с инвестиционными фондами долгосрочный кредит выдают другие специализированные кредитно-финансовые институты в лице страховых компаний и пенсионных фондов, также приобретающих облигационные займы корпораций и компаний, выпускаемые на рынок ценных бумаг. Долгосрочный кредит может предоставлять и государство через свои кредитные учреждения в целях стимулирования развития предприятий, отраслей как в государственном, так и частном секторе экономики.

К наиболее важным показателям отечественной статистики банковского кредита относятся:

общий размер кредитования банками отраслей экономики и населения с выделением краткосрочного и долгосрочного кредитования;

доля краткосрочных и долгосрочных кредитов в общей сумме кредитных вложений;

просроченная задолженность предприятий и хозяйственных организаций по ссудам банков;

процент за кредит и ставка рефинансирования (Центрального банка).

Общий размер кредитования банками отраслей экономики и населения определяется за вычетом погашенной суммы кредита банку, т. е. в виде остатка ссуд на определенный момент времени (года, квартала, месяца).

Для изучения динамики кредитных вложений не только используются индексы, характеризующие изменение номинальных объемов кредитных вложений, но и определяется динамика кредитных вложений с корректировкой на размер инфляции. В аналитических целях данные об объемах кредитных ресурсов дефлятируются на индекс—дефлятор ВВП или индекс потребительских цен.

Для анализа структуры кредитования следует выделить отрасли и отдельно население, получающие ссуды банков. Важное аналитическое значение имеет группировка кредитов на краткосрочные и долгосрочные.

Краткосрочный кредит предоставляется банками:

– на формирование сезонных и других сверхнормативных запасов товарно-материальных ценностей, накопление которых происходит при нормальном процессе производства и реализации продукции;

– на формирование нормативных запасов товарно-материальных ценностей, заработную плату у предприятий несезонных отраслей на условиях долевого участия собственных средств предприятий и банковского кредита;

– на сезонные затраты, связанные с производством и заготовкой продукции;

– на расходы по подготовке новых производств и освоению новых видов продукции;

– на расчеты с поставщиками продукции и другие потребности, связанные с расчетами;

– на временное восполнение недостатка запасов материальных оборотных средств и т. д.

Долгосрочный кредит обслуживает преимущественно капитальные вложения и предоставляется на новое строительство и введение новых мощностей, внедрение новых технологий и осуществление затрат, возмещающихся в течение трех—пяти лет.

В первой половине и середине 90-х гг. доля краткосрочных кредитов в странах СНГ в общей сумме кредитных вложений достигала 80—90% и более, а доля долгосрочных кредитов — только 10—20% и менее. Такое соотношение можно объяснить, в первую очередь, чрезмерным риском, возникающим при вложении кредитором ресурсов в инвестиционные программы в условиях экономического кризиса, инфляции и нестабильности экономики, характерных практически для всех стран СНГ в рассматриваемом периоде.

Коммерческий кредит предоставляется одним предприятием другому в товарной форме (продажа в рассрочку). Инструментом коммерческого кредита является коммерческий вексель, который оплачивается через коммерческий банк. Процент по коммерческому кредиту ниже процента по банковскому кредиту и входит в цену товара и сумму векселя. Размеры коммерческого кредита ограничиваются размером резервного капитала, которым располагают промышленные и торговые компании. При коммерческом кредите объектом выступает товарный капитал, а при банковском кредите — ссудный капитал.

Движение ссудного капитала в сфере взаимоотношений населения, хозяйствующих субъектов, с одной стороны, и государства, с другой, осуществляется в виде заимствований государством у институциональных единиц других секторов экономики. Такого рода заимствования (как одна из форм кредита) являются главным способом привлечения свободных финансовых ресурсов государством для покрытия своих расходов. Субъектами при государственном кредите выступают юридические, физические лица и государство. Государство размещает свои облигации и другие ценные бумаги среди государственных и негосударственных предприятий, организаций, учреждений, а также населения. При осуществлении кредитных операций внутри страны государство обычно является заемщиком средств, а население, предприятия и организации — кредиторами.

В сфере международных экономических отношений государство выступает в роли как заемщика, так и кредитора. Различают внутренние заимствования государством и заимствования государством у институциональных единиц сектора «остального мира». Кроме того, государство может выполнять роль гаранта по кредитам, предоставляемым иностранным заемщикам, местным органам власти, государственным учреждениям и т. п.

Внутренние заимствования государством могут быть в форме:

1) государственного облигационного займа, выпуска других ценных бумаг;

2) обращения части вкладов населения в государственные займы;

3) заимствования средств общегосударственного ссудного фонда;

4) казначейской ссуды;

5) гарантированного займа.

Если при первой форме заимствования государством физические и юридические лица покупают ценные бумаги за счет собственных временно свободных денежных средств, то при второй форме кредит государству предоставляет система сберегательных учреждений за счет заемных средств (Сбербанк покупает долговые обязательства государства).

Третья форма заимствования государством использовалась в течение многих лет для покрытия расходов правительства. Она характеризуется тем, что государственные кредитные учреждения непосредственно (не опосредуя эти операции покупкой государственных ценных бумаг) передают часть кредитных ресурсов правительству, которое использует их для финансирования дефицита государственного бюджета. Это так называемый инфляционный метод балансирования доходов и расходов государственного бюджета.

В Российской Федерации отказались от этого весьма нецивилизованного способа финансирования бюджетных расходов с 1995 г. Но еще раньше, в конце 1993 г., Минфин России совместно с Банком России приступил к выпуску и размещению государственных краткосрочных облигаций (ГКО) — это одно из направлений финансирования бюджетного дефицита неинфляционными методами.

При этом статистика располагает ежемесячными данными о размещении ГКО (объем выпуска (эмиссия), объем спроса на аукционе (по номиналу), объем размещения (по номиналу), объем выручки от продажи, привлеченные средства в бюджет и доходность в процентах по результатам аукционов). Одной из разновидностей государственных ценных бумаг являются облигации федерального займа (ОФЗ) и облигации государственного сберегательного займа (ОГСЗ). Формируется рынок областных и муниципальных краткосрочных облигаций.

Такие формы государственного кредита, как казначейские ссуды и гарантированные займы, только начинают использоваться в России. Казначейские ссуды - это оказание финансовой помощи предприятиям и организациям со стороны учреждений государственного управления за счет бюджетных средств на условиях срочности, платности и возвратности. При гарантированном займе правительство гарантирует безусловное погашение займа, выпущенного нижестоящими органами власти или хозяйственными органами, а также выплату процентов по нему.

Международный кредит принимает форму государственных внешних займов. Как и внутренние займы, они предоставляются на условиях возвратности, срочности и платности. Предоставление внешних займов осуществляется за счет бюджетных средств или специальных правительственных фондов. Государственные внешние займы предоставляются в денежной или товарной форме. Займы погашаются по соглашению сторон товарными поставками или валютой. Сумма полученных внешних займов с начисленными процентами включается в государственный долг страны.

Система показателей заимствований государством должна не только характеризовать масштабы, структуру, динамику таких заимствований и классификацию займов, но и служить информационно-методологической основой для принятия решений по управлению государственным долгом.

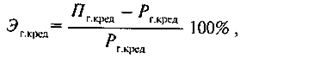

Представление об эффективности государственных кредитных операций дает показатель, характеризующий процентное отношение суммы превышения поступлений над расходами по системе государственного кредита (Эг.кред):

где Пг.кред — поступления по системе государственного кредита;

Рг.кред - расходы по системе государственного кредита.

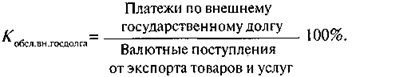

По внешнему государственному долгу определяется коэффициент его обслуживания, который рассчитывается как отношение платежей по задолженности к валютным поступлениям страны от экспорта товаров и услуг (в процентах):

Принято считать, что если этот коэффициент равен 25%, то это является безопасным уровнем обслуживания государственного долга. В России он значительно выше, поэтому для финансового оздоровления страны необходимо решить вопрос о повышении эффективности государственного кредита. Для этого принимаются такие меры в области управления государственным долгом, как конверсия, консолидация, обмен облигаций по регрессионному соотношению, отсрочка погашения и аннулирование займов.

Искусство управления в рассматриваемой сфере состоит в правильном выборе способа регулирования и времени проведения государственных кредитных операций исходя из экономических условий и-социально-экономического положения в стране.

Одной из форм банковского кредита является потребительский кредит, который выдается населению для приобретения товаров длительного пользования (автомобили, мебельные гарнитуры, электронная и сложная бытовая техника), а также для уплаты услуг долговременного характера. Срок кредита — несколько лет. Он предоставляется торговыми компаниями, коммерческими и сберегательными банками, страховыми и финансовыми компаниями.

Потребительский кредит широко распространен в западных странах, особенно в США. В этих странах от 10 до 20% ежегодных доходов населения расходуется на покрытие долга по потребительскому кредиту. В странах СНГ кредит может применяться при продаже товаров с рассрочкой платежа, индивидуальном и кооперативном жилищном строительстве, развитии фермерства.

Межбанковский и межхозяйственный кредит — относительно новые формы кредита. Межбанковский кредит — кредит, который предоставляется банками друг другу, когда у одних возникают свободные ресурсы, а у других их недостает. При межхозяйственном кредите субъектами кредитных отношений являются различные предприятия и организации, предоставляющие средства взаймы друг другу. Он имеет сходство с коммерческим кредитом, однако в отличие от последнего подразумевает предоставление денежных средств взаймы.

Кредит международный - это движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности и уплаты процента. В качестве кредитора или заемщика выступают частные компании, банки и другие кредитно-финансовые институты, правительства, государственные учреждения, международные и региональные валютно-кредитные и финансовые организации.

Международный кредит отличается большим разнообразием форм: по источникам он подразделяется на внутренний и внешний (иностранный); по назначению — на коммерческий (для обслуживания внешней торговли), финансовый (для инвестиций, погашения внешней задолженности, валютных интервенций), промежуточный (для обслуживания смешанных форм вывоза капитала, товаров и услуг, выполнения подрядных работ — инжиниринг); по видам — на товарный и валютный; по срокам — на краткосрочный (до 1 года), среднесрочный (от 1 до 5 лет), долгосрочный (свыше 5 лет) и др. Международный кредит выступает в следующих конкретных формах:

– международный фирменный кредит (предоставление ссуды экспортером импортеру);

– международный банковский кредит (в виде экспортных, финансовых и валютных кредитов);

– международный брокерский кредит (содержит элементы коммерческого кредита и банковского кредита, так как брокер заимствует средства у банка).

2014-02-09

2014-02-09 991

991