Современные деньги

Тема 12. Особенности функционирования денежного рынка. Монетарная политика государства.

Вопросы:

Современные деньги

Денежный рынок

Сущность и функции кредита

Банки и их функции

Монетарная политика государства

Для достижения полной занятости и относительной стабильности цен государство воздействует на денежный рынок и массу денег в обращении.

Большая часть современных денег — это безналичные деньги, которые существуют только в виде записей в бухгалтерских книгах банков (расчетные, текущие, сберегательные и т.п. счета). Деньги, хранящиеся в банках, фактически предоставляются их собственниками в кредит банкам и потому называются кредитными или банковскими деньгами.

Совокупность всех денежных средств, находящихся в хозяйстве в наличной и безналичной формах и выполняющих функции средства обращения и накопления образуют денежную массу.

Отдельные виды денежных средств, обращающиеся в стране, в соответствии с присущим им уровнем ликвидности объединяются в денежные агрегаты (М – money). Агрегат с более высокой степенью ликвидности входит составной частью в комплекс с более низким уровнем ликвидности.

• М1 — наличные деньги (монеты и бумажные деньги), находящиеся в обращении, плюс вклады до востребования, чековые депозиты;

• М2 — агрегат М1 плюс сумма крупных сберегательных вкладов и мелких срочных вкладов;

• МЗ — агрегат М2 плюс крупные срочные вклады;

• М4 (L) — агрегат МЗ плюс некоторые виды ценных бумаг (краткосрочные ценные бумаги и облигации).

В экономической теории под деньгами понимают М1 — деньги, обслуживающие текущий оборот.

Денежные агрегаты позволяют определить массу денег, находящихся в обращении. Уравнение обмена И. Фишера, согласно которому количество денег в обращении должно быть таким, чтобы создался баланс между ними и стоимостью производимых в стране товаров и услуг с учетом их цен.

MxV=Р х Q

М- количество денег в обращении (или денежная масса);

V— скорость обращения денег (среднегодовое количество раз, горое денежная единица расходуется на приобретение товаров и услуг);

р — уровень цен (индекс средневзвешенных цен товаров и услуг);

Q — реальный объем национального производства.

Поскольку скорость обращения денег и реальный объем производства определяются неденежными факторами, то они могут рассматриваться как постоянные величины

Денежный рынок — это рынок, на котором спрос на деньги (Dm) и их предложение (Sm) определяют уровень процентной ставки, «цену» денег.

Основными участниками денежного рынка являются: фирмы, правительство, центральный и коммерческие банки. Объект купли-продажи — деньги, предоставляемые во временное пользование. Предложение денег — количество денег, находящихся в обращении Предложение денег контролируется государством (Центральный банк).

Спрос на деньги обусловлен двумя их функциями: быть средством обращения и средством накопления (сохранения) богатства.

Общий спрос на деньги состоит из спроса на деньги для сделок и из спроса на деньги как средство обращения.

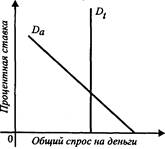

Спрос не деньги для сделок Dt — это спрос, предъявляемый населением, предприятиями и государством для покупки предметов потребления, средств производства и оплаты труда. Он изменяется прямо пропорционально номинальному ВВП и не зависит от процентной ставки, поэтому спрос на деньги для сделок имеет вид вертикальной прямой (см. рис.).

Спрос на деньги как средства сбережения (активов) Da представляет собой количество денег, которое люди хотят хранить в качестве сбережений (активов). Накопленные финансовые средства люди могут использовать на покупку ценных бумаг, держать в сберегательном банке или хранить в виде денег дома. Чем выше процентная ставка, тем меньше денег будет находиться в виде активов дома или в сберегательном банке на бессрочных счетах, и наоборот. Таким образом, спрос на 'деньги для активов изменяется обратно пропорционально процентной ставке.

Рис. 10. Зависимость общего спроса на деньги от процентной ставки

Пересечение спроса на деньги и их предложения определяет цену равновесия или равновесную ставку процента.

Если предложение денег в обращении увеличивается возникает их временный избыток. Чтобы деньги не обесценивались, люди будут откладывать их в финансовые активы (например, облигации). Это вызовет рост спроса на них, а следовательно, и цен. Процентная ставка в этом случае упадет, что вызовет увеличение количества наличности и чековых вкладов, которые население и фирмы готовы держать на руках. При уменьшении предложения денег все происходит наоборот, и равновесие на денежном рынке восстанавливается при меньшем предложении денег и большей, чем первоначальная, ставке процента. Предложение денег совершенно неэластично.

Равновесие означает равенство количества активов, которые хозяйственные агенты хотят иметь в виде денег, количеству которое предлагается банковской системой. Равновесие это достигается при определенной процентной ставке.

Кредитная система — совокупность кредитных отношений и институтов. Включают формы и методы кредитования, кредитно-финансовые институты (банки, инвестиционные и финансовые, страховые компании.

Кредит (credit) — предоставление ссуды в денежной или товарной форме в долг на условиях возвратности, срочности и платности.

Кредит используется для: расширения производства; внедрения новой техники; внедрения новой технологии; безналичных расчетов.

Источники ссудного капитала: средства предприятий (амортизационные отчисления, временно-свободные денежные средства); средства частных лиц.

Ценой ссудного капитала выступает процент (норма процента).

Норма процента зависит от спроса и предложения на ссудный капитал, которые определяются:

• масштабами производства;

• размерами денежных накоплений населением;

• циклическими колебаниями производства;

• сезонными условиями;

• степенью инфляции — при усилении инфляции процентные ставки растут; • государственным регулированием процентных ставок;

• международными факторами – колебаниями валютного курса, движением капиталов и валют между странами.

2014-02-13

2014-02-13 620

620