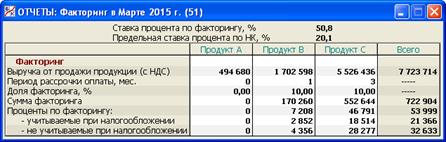

В данном разделе программы (рис. 5.23) приводится управленческий отчет об операциях факторинга, осуществленных в отчетном месяце (см. п. 2.6).

Рис. 5.23. Раздел «Отчеты/Факторинг»

Вначале указывается выручка от продажи продукции (с НДС). Если установленный пользователем период рассрочки оплаты больше нуля, то вся эта выручка сначала добавляется к дебиторской задолженности покупателей на конец месяца. Но часть этой задолженности, определяемая установленной долей факторинга и называемая суммой факторинга, Предприятие уступает банку. На эту сумму происходит уменьшение задолженности покупателей (см. п. 5.13). Банк перечислит сумму факторинга на расчетный счет Предприятия уже в этом месяце за вычетом своего вознаграждения в виде процента по факторингу.

Последняя величина рассчитывается исходя из предположения, что покупатели, чья дебиторская задолженность уступлена банку, будут перечислять ему денежные средства по обозначенному графику, т.е. равными долями в течение заданного периода рассрочки оплаты. При этом банк применяет указанную ставку процента по факторингу к остатку долга на начало каждого платежного месяца.

Введем следующие обозначения:

T – период рассрочки оплаты, мес., T = 1, 2 или 3; F – сумма факторинга; r – ставка процента по факторингу, %; P – процент по факторингу.

Сказанное выше означает, что процент по факторингу исходно рассчитываются по формуле:

P = F / T * r /100/12 * (1 +…+ T).

Здесь:

F / T – одинаковая доля задолженности, погашаемая в течение последующих T месяцев;

r /100/12 – месячная ставка процента по факторингу (в долях единицы);

(1 +…+ T) = T * (T +1)/2 – количество месячных ставок, приходящихся на заданный график погашения задолженности в течение ближайших Т месяцев.

С учетом этого формулу для расчета процента по факторингу можно привести к виду:

P = F * r /100/12 * (T +1)/2.

При этом проценты по факторингу, учитываемые при налогообложении, рассчитываются по аналогичной формуле с использованием (вместо r) указанной предельной ставки процента по НК.

Разница между двумя предыдущими показателями на экране образует проценты по факторингу, не учитываемые при налогообложении. ***

В настоящем разделе программы формируются суммы операций 50 – 53 из табл. 4.2. При этом раздел выступает как аналитическое приложение к счету 91/4Ф «Проценты по факторингу».

Отметим, что данный счет имеет два субсчета: 91/4Ф/1 «Проценты в пределах норматива» и 91/4Ф/2 «Проценты сверх норматива». Сначала на общую сумму процентов по факторингу делается проводка по дебету счета 91/4Ф/1 (операция 51), а на их сверхнормативную часть – по дебету счета 91/4Ф/2 и кредиту счета 91/4Ф/1 (операция 52). Такая методика позволяет непосредственно в рамках бухгалтерского учета выделить ту часть процентов по факторингу, которая не будет учитываться при исчислении налогооблагаемой прибыли (см. п.п. 7.1, 7.4).

2015-01-30

2015-01-30 487

487