Под постоянными разницами понимаются такие доходы или расходы, которые составляют различия между бухгалтерской прибылью и налоговой базой в данном налоговом (отчетном) периоде, и эти различия никогда не будут погашены в следующих налоговых периодах.

В свою очередь, постоянные разницы делятся на следующие подвиды:

- положительные постоянные разницы (ППР);

- отрицательные постоянные разницы (ОПР).

При этом общая сумма постоянных разниц рассчитывается по формуле: ПР = ППР – ОПР.

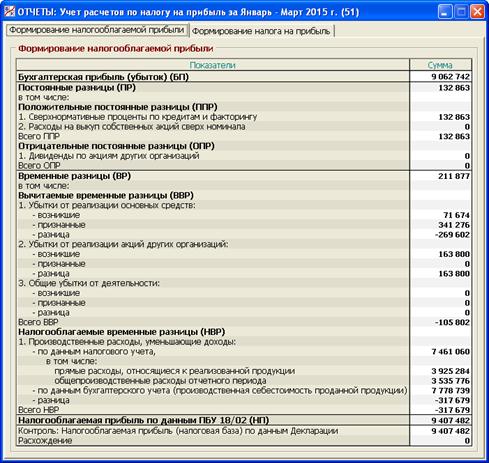

Рис. 7.10. Раздел «Отчеты/Учет расчетов по налогу на прибыль/Формирование налогооблагаемой прибыли»

2.1.1. Положительные постоянные разницы (ППР) Положительные постоянные разницы увеличивают налоговую базу по сравнению с бухгалтерской прибылью налогового (отчетного) периода и при расчете налоговой базы за последующие налоговые периоды уже никогда ее не уменьшат.

На практике в состав ППР может входить большое количество разнообразных видов доходов и расходов. В данной программе, с учетом естественной ограниченности ее математической модели, представлены только следующие примеры ППР:

- сверхнормативные проценты по кредитам и факторингу;

- расходы на выкуп собственных акций сверх номинала.

Сверхнормативные проценты по кредитам и факторингу являются, пожалуй, наиболее ярким (и часто встречающимся на практике) примером ППР. Согласно статье 269 НК РФ, проценты по заемным средствам принимаются в целях расчета налоговой базы в пределах ставки рефинансирования ЦБ, увеличенной в 1,1 раза. Сверхнормативные проценты – это превышение фактических процентов над указанной предельной величиной.

При расчете бухгалтерской прибыли проценты учитываются в полном объеме (см. п. 6.2). Поэтому при переходе к налоговой базе сверхнормативные проценты следует добавить к бухгалтерской прибыли. Здесь самое важное то, что эта величина уже никогда в будущем не уменьшит налоговую базу по сравнению с бухгалтерской прибылью.

Сверхнормативные проценты по кредитам представляют собой дебетовый оборот по счету 91/4/2 «Проценты по кредитам сверх норматива» (операция 25 из табл. 4.2). Данные для проводок по дебету этого счета рассчитываются в разделе «Отчеты/Движение кредитов» (см. п. 5.15).

Сверхнормативные проценты по факторингу представляют собой дебетовый оборот по счету 91/4Ф/2 «Проценты по факторингу сверх норматива» (операция 52 из табл. 4.2). Данные для проводок по дебету этого счета рассчитываются в разделе «Отчеты/Факторинг» (см. п. 5.14).

Расходы на выкуп собственных акций сверх номинала показываются по дебету одноименного счета 91/8 в корреспонденции с кредитом счета 81 «Собственные акции, выкупленные у акционеров» (операция 8 из табл. 4.2) на основании данных раздела «Отчеты/Движение собственного капитала» (см. п. 5.22).

При расчете бухгалтерской прибыли эти расходы показываются в составе прочих расходов (см. п. 6.3). В то же время глава 25 НК РФ не позволяет учитывать такого рода расходы в целях исчисления налога на прибыль. Таким образом, здесь возникает точно такая же ситуация, как и выше: чтобы приблизиться к налоговой базе, бухгалтерскую прибыль необходимо увеличить на указанную величину. И опять же важно, что данный вид расходов уже никогда не будет учтен при расчете налоговой базы в будущих налоговых периодах.

2.1.2. Отрицательные постоянные разницы (ОПР) Отрицательные постоянные разницы, напротив, уменьшают налоговую базу по сравнению с бухгалтерской прибылью налогового (отчетного) периода и при расчете налоговой базы за последующие налоговые периоды уже никогда ее не увеличат.

В данной программе представлен только один вид ОПР – дивиденды по акциям других организаций. Эти доходы показываются по строке 2310 Отчета о прибылях и убытках (см. п. 6.2) и рассчитываются как кредитовый оборот по счету 91/6 (операция 127 из табл. 4.2).

В то же время согласно статье 275 НК РФ дивиденды, полученные от российских организаций, не учитываются при расчете налоговой базы, поскольку налог с них уже уплачен организацией – источником выплаты. В Декларации эти доходы сначала показываются по строке 070, а затем вычитаются в строке 100 Листа 02 (см. п. 7.1).

Таким образом, бухгалтерскую прибыль следует уменьшить на сумму полученных дивидендов, чтобы приблизиться к налоговой базе. И эта разница уже никогда не будет погашена в будущем.

2015-01-30

2015-01-30 1932

1932