Одним из важных направлений финансового анализа является анализ капитала, посвященный изучению структуры и цены платных источников финансирования деятельности организации [4, 5, 11, 14, 18, 19, 22, 23].

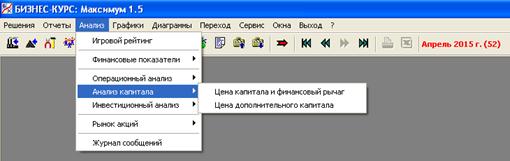

В данной программе этому кругу вопросов отведены два раздела (рис. 9.20).

Рис. 9.20. Меню «Анализ/Анализ капитала»

Проводимый в этих разделах анализ базируется на следующих методологических принципах:

1. Под капиталом понимаются все платные источники финансирования деятельности организации независимо от того, являются ли они краткосрочными или долгосрочными. Такого рода источниками служат собственный капитал и заемный капитал (у нас – только банковские кредиты). Их фактические величины объединяются общим термином используемый капитал. Своеобразной «платой» за использование собственного капитала выступают дивиденды, а платой за использование заемного капитала – проценты и прочие расходы по кредитам (расходы по организации кредитов и неустойка за досрочный возврат кредитов). В то же время кредиторская задолженность (перед поставщиками, сотрудниками, бюджетом и т.п.) не относится к капиталу, поскольку носит бесплатный характер (по крайней мере, в рамках данной модели).

Отметим, что иногда анализ капитала проводится только по отношению к долгосрочным источникам финансирования, т.е. источникам, которые у нас называются долгосрочным капиталом. При этом краткосрочный заемный капитал, который также чего-то «стоит», в расчет не принимается.

Нам представляется, что для целей оперативного анализа капитала более целесообразным является разделение источников именно по принципу платности и бесплатности, а не по принципу долгосрочности и краткосрочности. 2. Отечественная терминология по финансовому менеджменту продолжает формироваться. Поэтому поясним, что общую сумму средств, которую нужно уплатить за использование капитала, мы называем стоимостью капитала, а сумму таких средств, приходящихся на одну денежную единицу капитала, – ценой капитала. Иными словами, под ценой отдельных видов капитала или капитала в целом мы понимаем то, что в англоязычной литературе называется Cost of Capital или Weighted Average Cost of Capital – WACC.

Иногда в русских переводах данных терминов используется слово стоимость. На наш взгляд, слово цена более предпочтительно, так как привычно ассоциируется в русском языке со стоимостью единичного количества того или иного блага.

3. При анализе цены капитала мы проводим строгую грань между капиталом, уже используемом организацией, и капиталом, который планируется использовать.

Капитал в первом понимании анализируется в первом из разделов, указанных на рис. 9.20. Рассчитываемая там цена используемого капитала является вполне определенным показателем, который строится на основе данных финансовой отчетности и в этом смысле мало чем отличается от общеизвестных финансовых показателей (см. п. 9.2).

Капитал во втором понимании анализируется во втором разделе. Возникающая там цена дополнительного капитала представляет собой прогнозный показатель, поскольку базируется на предполагаемой величине будущих дивидендов. 4. Известная методологическая проблема состоит в том, проводить ли анализ капитала на доналоговой или посленалоговой основе. Мы считаем, что в условиях российского налогового законодательства, когда понятия прибыли до налогообложения и налогооблагаемой прибыли существенно различаются (см. п. 7.4), более правильно излагать эти вопросы на посленалоговой основе.

2015-01-30

2015-01-30 889

889