Процентная ставка – относительный размер платы за пользование кредитом в течение определённого периода времени.

Процентная ставка, взимаемая банком по кредитам, называется кредитной процентной ставкой.

Процентная ставка, выплачиваемая банком по дипозитным вкладам, называется депозитной процентной ставкой.

Кредитная и депозитная процентная ставки могут быть номинальными, реальными и эффективным.

Номинальная процентная ставка – процентная ставка, объявляемая кредитором. Она учитывает не только доход кредитора, но и индекс инфляции.

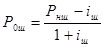

Реальная процентная ставка – это процентная ставка, которая при отсутствии инфляции обеспечивает такую же доходность от займа, что и номинальная процентная ставка при наличии инфляции.

Связь между номинальной и реальной процентными ставками даётся формулой И.Фишера

1+Рнш=(1+Р0ш)*(1+Iш)

Рнш- номинальная процентная ставка за один шаг начисления процентов;

Р0ш- реальная процентная ставка за один шаг начисления процентов;

Iш- темп инфляции (темп прироста цен), средний за шаг начисления процентов.

Но «очистка от инфляции»» не может полностью устранить её влияние на заёмные средства из-за того, что:

1. инфляция приводит к изменению (как правило, увеличению) потребности в заёмных средствах, что не может быть учтено никакой схемой, не зависящей от конкретного проекта;

2. результат «очистка от инфляции» искажается за счёт правил начисления налога на прибыль.

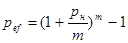

Эффективная процентная ставка (рef) – доход кредитора за счёт капитализации процентов, выплачиваемых в течение периода, для которого объявлена процентная ставка.

рн- номинальная процентная ставка за год;

m –число выплат процентов по условию займа или кредита.

Реальная процентная ставка получается из номинальной за счёт исключения влияния инфляции и используется при анализе процентных ставок, а также для приближённого пересчета платежей по займам при оценке эффективности инвестиционного проектов текущих ценах.

Эффективная процентная ставка характеризует доход кредитора за счёт капитализации процентов, выплачиваемых в течение периода, для которого объявлена минимальная процентная ставка.

3.3. Анализ чувствительности в условиях высокого уровня инфляции.

Цель анализа чувствительности – выявление важнейших факторов, способных наиболее серьёзно повлиять на проект и проверить воздействие последовательных изменений этих факторов на результаты проекта.

Среди варьируемых факторов, рассматриваемых на практике, наиболее важными являются показатели инфляции.. При проведении анализа чувствительности могут последовательно анализироваться виды инфляции: общая, переменных издержек, заработной платы, основных фондов, постоянных издержек, накладных расходов и т.д.

Отдельно для инфляции может быть построен вектор чувствительности, позволяющий выявить наиболее чувствительные переменные инфляции, для которых целесообразно провести дополнительные исследования в рамках количественного анализа риска.

Литература:

1.М.у. (стр 63,108., 224)

- Золотогоров В.Г. Инвестиционное проектирование: Учеб. пособие.- Мн.: ИП «Экоперспектива», 1998. – 463 с. (стр 274).

- Лимитовский М.А. Основы оценки инвестиционных и финансовых решений: - М.:ООО Издательско-Консалтинговая Компания «ДеКА», 1998. –232 с. (стр.28).

- Богатин Ю.В. Швандар В.А. инвестиционный анализ; Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 2001.-286 с. (с.135, инфляционный коэффициент).

Стр 345.

1. Замена дефлирования денежного потока преобразованием нормы дисконта.

В некоторых методиках рекомендуется записывать денежный поток в прогнозных ценах, дефлирования его не производить, а темп инфляции включать в норму дисконта (номинальная норма дисконта).

«-«-при неравномерной инфляции её темп, который должен быть учтён в дисконте зависит от номера шага расчётного периода, поэтому постоянную норму дисконта приходится заменять переменной.

-в значительной степени утрачивает свою роль ВНД. Вследствие инфляции она приобретает неоправданно высокое значение.

-остаются искажёнными недисконтированные показатели, например чистый национальный доход.

2. Осуществлять дефлирование и применять реальную ставку дисконтирования

стр 347. 3. Осуществить дефлирование путём пересчёта денежного потока в «твёрдую» валюту.

Вместо дефлятора, разработчики системы производят дефлирование денежного потока переводя его в «твёрдую» валюту по прогнозному курсу. В качестве обоснования этой операции приводятся утверждения, что инфляция «твёрдых» валют мала.

«-«-специалисты часто не учитывают, что существует внешняя и внутренняя инфляция иностранной валюты.

-в случае, расчёта эффективности многовалютного проекта очень сложно просчитать наименее выгодный сценарий изменения инфляции.

Стр. 339. Долгосрочное влияние инфляции зависит прежде всего от её неоднородности и от темпа внутренней инфляции иностранной валюты (который также характеризуют неоднородность инфляции). Индексы общей инфляции влияют лишь на некоторые налоги это обычно незначительно сказывается на эффективности инвестиционных проектов.

2015-02-24

2015-02-24 537

537