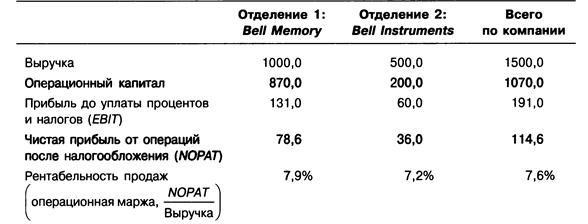

Как следует из табл. 9.5, Bell Memory является более крупным отделением. Компания Bell Memory также является более рентабельной по показателю операционной маржи. При этом менеджеры материнской компании планируют и дальше уделять основное внимание развитию Bell Memory — направлять туда основные ресурсы.

Первоначальные оценки операционных финансовых показателей двух отделений на ближайшее будущее представлены в табл. 12.6 и 12.7. Предполагается, что бизнес каждого отделения будет развиваться с темпом 5% в год в течение пяти последующих лет и далее. Также предполагается, что структура капитала отделений будет оставаться неизменной, начиная с текущего 2007 года.

Чтобы оценить планы развития двух отделений, менеджеры компании Bell применили к каждому отделению модель оценки корпорации с учетом средневзвешенной стоимости капитала каждого отделения 10,5%. Результаты расчетов представлены в табл. 12.8 вместе с терминальными значениями на 2006 год. Как показали расчеты, отделение Bell Memory имеет большую стоимость операций — 709,6 млн долларов по сравнению с 505,5 млн долларов у отделения Bell Instruments. Однако рыночная добавленная стоимость отделения Bell Memory оказалась отрицательной, она равнялась:

709,6 (Стоимость операций) - 870,0 (Операционный капитал) = -160,4 млн долларов.

Напротив, рыночная добавленная стоимость отделения Bell Instruments оказалась положительной:

505,5 (Стоимость операций) - 200,0 (Операционный капитал) = 305,5 млн долларов.

Bell Electronics даже созвала специальное заседание совета директоров, которое должно было обсудить этот неожиданный результат. На этом заседании менеджеры Bell Memory предложили предпринять рекламную кампанию стоимостью 20 млн долларов, направленную на ускорение темпов роста продаж с 5 до 6%. Они доказывали, что, поскольку отделение Bell Memory является достаточно рентабельным с точки зрения операционной маржи, его стоимость окажется гораздо выше, если оно сможет подстегнуть продажи.

Однако все предложенные шаги вновь были проверены с помощью модели оценки корпорации. Менеджеры изменили темпы роста продаж с 5 на 6%, но, к их удивлению, в результате стоимость операций компании упала до 691,5 млн долларов, а ее рыночная добавленная стоимость еще более снизилась: с -160,4 млн долларов до -178,5 млн долларов. Хотя отделение Bell Memory было рентабельным, увеличение темпов его продаж в действительности снижало его стоимость.

Чтобы лучше понять этот результат, мы попытаемся выразить стоимость фирмы в терминах четырех основных показателей ее благосостояния:

? – темп роста выручки;

ОР — рентабельность продаж (операционная рентабельность, операционная

маржа):

CR — удельная потребность в операционном капитале:

WACC — средневзвешенная стоимость капитала.

Все эти показатели по-разному влияют на стоимость фирмы. Во-первых, рост продаж обычно, но не всегда, оказывает положительное влияние на стоимость, учитывая, что компания является прибыльной. Однако это влияние может быть и отрицательным, если рост требует значительного наращивания капитала, а стоимость этого капитала высока. Во-вторых, рентабельность продаж компании (отношение прибыли после налогообложения к выручке), разумеется, всегда оказывает положительное влияние — чем она выше, тем лучше для фирмы. В-третьих, коэффициент потребности в капитале (отношение выручке к используемому для ее получения операционному капиталу) также оказывает постоянное воздействие — отрицательное: чем он ниже, тем лучше, поскольку низкий коэффициент означает, что компании удается обеспечивать получение той же выручки при меньших капитальных затратах. Наконец, четвертый фактор — средневзвешенная стоимость капитала — также оказывает постоянный отрицательный эффект на стоимость фирмы. Другой важный элемент корпоративной оценки — это ожидаемая рентабельность инвестированного капитала (Expected Return on Invested Capital, EROIC), определяемая как отношение чистой операционной прибыли после налогообложения за год к сумме операционного капитала, накопленного к его началу (т. е. к концу предыдущего). Таким образом, EROIC представляет собой рентабельность капитала, который уже был инвестирован ранее. В частности, величина EROIC отделения Bell Memory за 2006 год — последний на протяжении периода прогнозирования — составляет:

Чтобы увидеть, как четыре перечисленных фактора в совокупности определяют стоимость операций фирмы, воспользуемся формулой (12.2):

переписав ее следующим образом:

Формула показывает, что стоимость операций можно разделить на две составляющие: 1) количество уже имеющегося операционного капитала, предоставленного инвесторами ранее, и 2) добавленную стоимость, которую менеджеры добавили или разрушили, что фактически эквивалентно созданию или разрушению рыночной добавленной стоимости (MVA). Заметьте, что в первом выражении в скобках в формуле отражены денежные поступления в форме увеличивающейся выручки от продаж, дисконтированные по средневзвешенной стоимости капитала. Это можно считать рыночной добавленной стоимостью воображаемой фирмы, не несущей никаких затрат и никогда не требующей инвестирования добавочного капитала. На практике же любая компания несет затраты и нуждается в дополнительных инвестициях в капитал, и влияние этих факторов показано в выражении, заключенном во вторые скобки. Из формулы видно, что при неизменном значении темпа роста рыночная добавленная стоимость компании возрастет, если повысится операционная рентабельность, уменьшатся потребности в капитале или снизится его средневзвешенная стоимость.

Заметьте, что увеличение темпа роста? не обязательно увеличивает стоимость. Операционная рентабельность компании может быть положительной, но если ее потребности в капитале достаточно высоки и для обеспечения заданного уровня роста постоянно должны производиться крупные капиталовложения, то выражение во вторых скобках будет отрицательным. В этой ситуации увеличение д вызывает рост выражения, стоящего в первых скобках и умножаемого на отрицательное число, стоящее во вторых. В результате же происходит снижение рыночной добавленной стоимости фирмы. Мы можем также переписать формулу в терминах рентабельности инвестированного капитала:

Данная формула также представляет стоимость компании через сумму двух составляющих: стоимость уже имеющегося капитала и рыночную добавленную стоимость, заключенную во втором ее члене. Он показывает, что операционная стоимость зависит от разницы между ожидаемой величиной рентабельности инвестированного капитала EROIC и средневзвешенной стоимостью капитала WACC. Если значение EROIC больше, то доход на инвестированный капитал больше, чем затраты на его привлечение и обслуживание, и менеджмент увеличивает стоимость. В этом случае увеличение темпов роста фирмы только ускоряет ее наращивание. Если же значение EROIC меньше, то разность, заключенная в скобки, отрицательна, менеджмент разрушает стоимость фирмы, и чем выше темп ее роста, тем быстрее. В этом случае рост фирмы приносит только вред.

Отметим, что только что сделанные выводы применимы к любым фирмам, но сами формулы и можно использовать только для анализа относительно устойчивых компаний, темп роста которых установился на определенном уровне, близком к постоянному.

В табл. 9.5 представлены факторы создания стоимости двумя отделениями компании Bell Electronics по состоянию на 2006 год — конец периода прогноза. Мы публикуем эти оценки, чтобы продемонстрировать, как они могут измениться вследствие изменения исходных данных.

Из табл. 9.5 видно, что оба отделения компании имеют одинаковые темпы роста и одинаковую средневзвешенную стоимость капитала. Отделение Bell Memory является более рентабельным, но и его потребности в капитале намного выше. В результате этого величина EROIC отделения Bell Memory составляет только 9,5%, что заметно ниже средневзвешенной стоимости капитала, равной 10,5%. Таким образом, рост не улучшает состояние этого отделения — на самом деле он снижает его стоимость.

Произведя приведенные выше расчеты, менеджеры отделения Bell Memory решили отказаться от запроса дополнительных фондов для проведения рекламной рекламной компании. Вместо этого они разработали план по сокращению затрат капитала. Новый план предполагает инвестировать 50 млн долларов на создание интегрированной информационной системы управления поставками, которая позволила бы снизить отношение материально-производственных запасов к продажам отделения с 30 до 20%, а также сократить отношение чистой стоимости зданий и оборудования к продажам с 59 до 50%. В табл. 12.10 представлены оценки операций, основанные на этом новом плане. Стоимость операций отделения увеличивается с 709,6 млн долларов до 1,574 млрд долларов, или на 447,4 млн долларов. Поскольку эта цифра значительно больше 50 млн долларов, необходимых для реализации плана, высшее руководство Bell Electronics решило его одобрить. Отметим, что теперь рыночная добавленная стоимость отделения Bell Memory может стать положительной, равной 287,4 млн долларов, а предполагаемая рентабельность инвестированного капитала возрастет до 13,0%, что выше WACC.

Менеджеры отделения Bell Instruments также использовали модель корпоративной оценки для анализа планов их отделения. Учитывая достаточно высокую величину EROICy отделение Bell Instruments предложило провести: 1) агрессивную рекламную кампанию своих продуктов и 2) нарастить материально-производственные запасы, что позволило бы ускорить доставку продукции потребителям. В совокупности эти изменения могли бы повысить темп роста отделения с 5 до 6% в год. Прямые затраты на реализацию плана составили бы 20 млн долларов, но менеджеры решили учесть также и косвенные затраты, связанные с «замораживанием» средств фирмы в материально-производственных запасах, поскольку планировался рост их отношения к выручке с 15 до 16%.

Прогноз финансовых показателей Bell Instruments представлен в табл. 12.10. Рост потребности в дополнительном капитале, связанный с наращиванием материально-производственных запасов, вызвал снижение ожидаемой рентабельности инвестированного капитала с 18,9 до 18,6%. Но тем не менее: 1) и величина 18,6% значительно превосходит уровень средневзвешенной стоимости капитала в 10,5%, а кроме того, 2) весьма значительная разница между новыми значениями EROIC и WACC будет теперь уже относиться на большую сумму инвестированных средств. В результате стоимость операций Bell Instruments возрастет с 505,5 млн долларов до 570,1 млн долларов, или на 64,6 млн долларов. Соответственно новый план отделения Bell Instruments должен быть принят, хотя он и приведет к некоторому сокращению рентабельности инвестированного капитала этого отделения.

В нашем примере мы продемонстрировали, что когда менеджеры сосредоточивают все свое внимание только на достижении максимальной рентабельности инвестированного капитала и темах роста компании, они совершают большую ошибку — необходимо учитывать также и потребности в операционном капитале, необходимом для достижения соответствующего уровня ROIC и темпов роста.

Ценностно ориентированный менеджмент должен учитывать влияние всех факторов создания стоимости, включенных в модель корпоративной.

9.6 Корпоративное управление и благосостояние акционеров

Акционеры всегда заинтересованы в том, чтобы компании нанимали менеджеров, которые будут предпринимать любые доступные шаги (разумеется, в рамках закона и норм морали и этики), направленные на максимальный рост цены их акций. Однако менеджеры — тоже люди, и у них имеются и собственные личные и групповые интересы. Следовательно, логично предположить, что менеджеры будут действовать в своих собственных интересах, и если они не вполне будут соответствовать интересам акционеров, корпоративная стоимость не будет наращиваться должным образом. Поэтому ключевой аспект ценностно-ориентированного управления компанией — это мотивация руководителей высшего и среднего звена предпринимать максимум усилий на повышение акционерной стоимости компании.

В этом разделе будут рассматриваться некоторые вопросы корпоративного управления (corporate governance) — набора правил и процедур, гарантирующих, что руководители компаний будут на практике следовать принципам ценностно ориентированного менеджмента, т. е. действовать в интересах акционеров.

Большинство способов корпоративного управления проявляются в двух формах: «кнута» и «пряника».

Главный «кнут» — это угроза смещения (threat of removal) менеджера со своего поста либо по решению собственного совета директоров фирмы, либо в результате недружественного поглощения (hostile takeover) компании иной фирмой.

Если менеджеры фирмы добиваются максимального увеличения ее акционерной стоимости, то им меньше приходится бояться потерять работу.

Главный же «пряник» для руководителей — их компенсационный пакет (компенсация, compensation). Если они получают свои доходы от управления фирмой лишь в форме заработной платы, то у них будет меньше стимулов для концентрации на ценности фирмы, чем если бы компенсация была некоторым образом связана с эффективностью ее деятельности — особенно с ростом цены ее акций.

Далее мы обсудим различные типы инструментов компенсации.

Меры по предотвращению окапывания менеджеров. Предположим теперь, что у компании имеется достаточно бездеятельный, слабый совет директоров, а недружественное ее поглощение затруднено — например, некоторыми положениями устава фирмы.1 В этом случае менеджеры компании оказываются достаточно хорошо защищены от угрозы увольнения, и потому принято говорить, что они окопались (entrenched). В этом случае компания, скорее всего, будет управляться не в интересах акционеров, а в личных интересах менеджеров. Например, они смогут тратить средства компании на личные блага (private benefits), такие как слишком шикарные офисы, банкеты в лучших отелях мира, корпоративную авиацию и т. д.

Кроме того, окопавшиеся менеджеры часто сопротивляются сокращению фиксированных затрат с помощью закрытия или продажи лишних производств, увольнению сотрудников, услуги которых больше не требуются, и отклонению проектов, даже если подобные действия на самом деле будут необходимы для блага фирмы. Кроме того, они часто стремятся к поглощению других фирм даже по завышенным ценам. Подобные явления происходят потому, что зарплата и социальный статус менеджеров чаще всего зависят от масштабов бизнеса их компаний, что приводит к результатам, неблагоприятным для акционеров, но выгодным для старших руководителей. Однако заметьте, что если у фирмы имеется сильный совет директоров, в котором преобладают люди, ориентированные на потребности акционеров, или если устав фирмы не препятствует ее поглощению сторонней компанией в случае падения рыночной стоимости, то подобные действия менеджеров, несовместимые с ценностно-ориентированным менеджментом, оказываются сведены к минимуму.

Поглощения компаний без согласия их руководства обычно происходят тогда, когда менеджеры не хотят или не могут максимально использовать потенциал, заключенный в тех ресурсах, которые находятся у них в распоряжении. В подобной ситуации другая компания может выкупить акции недостаточно эффективно работающей фирмы, заменить ее руководителей, увеличить свободный поток денежных средств и нарастить ее рыночную добавленную стоимость. Сейчас мы рассмотрим некоторые положения, которые следует включать в корпоративный устав с тем, чтобы неэффективно работающим менеджерам было труднее сопротивляться таким поглощениям.

Прежде всего устав, ориентированный на интересы акционеров (shareholder-friendly charter), должен запрещать адресный выкуп акций (targeted share repurchases), который также называется гринмейлом (greenmait). Предположим, например, что в настоящее время акции компании продаются на рынке по цене 20 долларов за штуку. Компания-«захватчик», которая планирует заменить руководство рассматриваемой фирмы в случае ее поглощения, выступает с предложениям к акционерам выкупить их акции по цене 25 долларов за акцию. Чтобы сохранить независимость своей фирмы и свое рабочее место, менеджеры целевой фирмы, в свою очередь, могут выступить от ее имени с предложением выкупить пакет своих акций у захватчика по цене 35 долларов за штуку. Это называется адресным выкупом акций, поскольку они с целью экономии средств будут приобретаться только у фирмы-захватчика, а не у всех акционеров. В итоге фирма- захватчик получает прибыль в размере 10 долларов за акцию, но при этом она обычно берет на себя обязательство не повторять попыток поглощения в течение определенного срока.

Гринмейл наносит вред акционерам целевой фирмы сразу с трех точек зрения.

Во-первых, они остаются обладателями акций с ценой 20 долларов, хотя они могли получить за них по 25 долларов в случае поглощения. Во-вторых, компания приобретает свои акции у фирмы-захватчика по 35 долларов за акцию, что представляет собой прямые убытки прочих акционеров в сумме 10 долларов за каждую выкупленную акцию, не говоря уж о существенном сокращении резервов денежных средств фирмы. И наконец, в-третьих, неэффективный менеджмент, не способный самостоятельно создать стоимость фирмы в размере 35 долларов на акцию, сохраняет свое место.

Менеджеры, которые инициируют подобный выкуп акций, обычно аргументируют его тем, что их фирмы якобы на самом деле стоят значительно больше, чем предлагает захватчик, и что со временем их «действительная стоимость» реализуется в форме роста рыночных цен акций. Это может быть на самом деле так, например, если компания долгое время находилась в процессе реструктуризации или если налаживался выпуск новой продукции с высоким потенциалом.

Однако если старому руководству уже случалось ранее давать пустые обещания, можно с достаточной долей уверенности считать, что действительной целью гринмейла окажется защита интересов менеджмента, а не акционеров.

Другой аспект корпоративного устава, ориентированного на интересы акционеров, заключается в том, что он не должен содержать положений об обеспечении прав акционеров, которые могут рассматриваться как «отравленные пилюли» (poison pills). Подобные положения могут, например, давать акционерам целевых фирм право приобрести определенное количество акций своих компаний по очень низкой цене в случае, если сторонняя фирма или группа фирм приобретает определенный процент акций компании. Следовательно, если потенциальный захватчик пытается поглотить такую компанию, другие ее акционеры получат право увеличить свои пакеты акций, понеся очень низкие затраты, тем самым серьезно снижая заинтересованность любого захватчика в поглощении.

Поэтому подобные положения и называются «ядовитыми пилюлями» для захватчика. Очевидно, существование подобных положений значительно затрудняет поглощение компаний, что помогает менеджерам окапываться.

Эффективность контроля со стороны совета директоров

Занятие места в совете директоров крупной компании всегда ассоциируется с престижем и значительной компенсацией, и поэтому члены совета обычно хотят сохранить свои позиции и бывают благодарны всем, кто помогаем им добиться этого.Этот факт также следует учитывать при анализе корпоративного управления любой фирмы.

Лет 30 назад президент или председатель правления компании обычно также являлся и председателем ее совета директоров. Более того, многие другие члены совета были «инсайдерами» и также занимали руководящие позиции в фирме. Даже «сторонние» члены совета обычно имели сильные связи с президентом посредством личной дружбы, участия в совместных проектах или перекрестного участия в советах директоров (interlocking boards of directors), когда топменеджер компании А занимал место в совете директоров фирмы S, а президент В — в совете директоров А. В подобных ситуациях даже сторонние директора не являлись в действительности независимыми и беспристрастными, а позиции президента были куда более защищенными, чем это происходит сегодня.

Сейчас большинство советов состоит главным образом из сторонних, независимых от менеджмента членов, что повышает вероятность того, что неэффективно работающий главный управляющий будет отстранен. Кроме того, раньше члены совета получали компенсацию в виде зарплаты, в то время как сегодня директорам обычно предоставляются акции или опционы, и поэтому неэффективная работа менеджеров обычно сказывается и на собственном благосостоянии членов совета.

Почему же произошли подобные изменения? Главная причина заключается в изменении в структуре собственников обыкновенных акций многих компаний.

До 60-х годов XX века большинство акций находилось во владении большого числа индивидуальных инвесторов, каждый из которых владел диверсифицированным портфелем акций. Поскольку у этих индивидуальных инвесторов имелось лишь небольшое количество акций любой отдельной компании, они не могли серьезно влиять на ее менеджмент. На самом деле, если акционер был недоволен фирмой, то все, что он мог сделать, — это «проголосовать ногами», т. е. продать свои акции. Эта ситуация начала меняться по мере того, как институциональные инвесторы, такие как пенсионные и взаимные фонды, приобретали все большие и большей пакеты акций компаний, котирующихся на ранке. Если учесть объемы их капиталовложений, то становится понятным, что для таких учреждений имело смысл контролировать деятельность менеджмента зависимых компаний и, более того, они имеют возможности осуществлять такой контроль, выдвигая своих представителей в их советы директоров. В общем, рост доли собственности в руках активных инвесторов оказался полезным для всех акционеров. Неудивительно, что цены на акции фирмы обычно растут, когда на рынок поступает информация о том, что известный активный инвестор занял ключевую позицию в совете директоров той или иной компании.

Использование компенсации для сближения интересов менеджеров и акционеров

В предыдущем разделе мы рассмотрели корпоративное управление с точки зрения «метода кнута». Сейчас мы обратимся к «методу пряника», т. е. к вознаграждению менеджеров. В настоящее время большинство топменеджеров получает фиксированную зарплату, а также дополнительные премии-бонусы, которые возрастают с ростом эффективность работы фирмы. Так, в 1997 году доход менеджера американской компании в среднем на 21% состоял из заработной платы и на целых 79% из дополнительных бонусов по результатам работы.

Величина бонусов руководителей обычно определяется рядом критериев, некоторые из которых (в среднем 34% суммы бонуса) отражают эффективность работы за самый последний период времени, например зависят от прибыли на акцию за последний год; другие же (20% суммы) зависят от результатов деятельности фирмы за более длительный период (например, от темпа прироста прибыли за пять лет). Оставшиеся же 46% суммы бонуса определяются рыночной ценой акций компании. Бонусы могут выплачиваться либо в наличной форме, либо акциями или опционами на покупку акций компании. Более того, они могут выплачиваться немедленно по окончании соответствующего периода или же частями в течение ряда лет {deferred vesting), причем каждая следующая выплата оговаривается условием, что менеджер продолжает работать на фирму до момента ее совершения.

Фондовые опционы

Нередко часть вознаграждения, основанная на цене акций, производится в форме фондовых опционов (stock options). Предположим, к примеру, что компания IBM решила предоставить сотруднику опцион,1 давая ему возможность приобрести определенное количество акций компании IBM по фиксированной цене 100 долларов, называемой ценой исполнения опциона (exercise price, strike price). Цена исполнения опциона обычно устанавливается на уровне текущей цены акций компании на момент его предоставления. Обычно опционы разрешается исполнять только по истечении некоторого периода отсрочки исполнения (vesting period), который обычно составляет от одного года до пяти лет. Также действие опционов обычно ограничено конечной датой исполнения (expiration

date), обычно 10 лет после выпуска. Конечно, сотрудник решит исполнить опцион, только если рыночная цена на некоторый момент от третьего до десятого года поднимется выше цены исполнения, т. е. 100 долларов, — в противном случае опцион остается неисполненным. В этом и заключается основной смысл использования опционов как средства вознаграждения менеджеров и других сотрудников фирмы: они получают выгоду от бонуса в форме опционов, только если рыночная цена акций компании возрастает.

Корпоративные планы наделения акциями работников

Исследования показывают, что 90% сотрудников, получающих акции при исполнении фондовых опционов, предоставленных им их компаниями, немедленно реализуют полученные акции на рынке. Таким образом, опционные планы мотивируют сотрудников только на протяжении ограниченного периода их действия. Более того, многие компании ограничивают предоставление фондовых опционов очень узкому кругу своих топ-менеджеров и руководителей. Для того, чтобы добиться обеспечения постоянной максимальной трудовой отдачи всех остальных сотрудников фирмы, а также чтобы способствовать повышению благосостояния своих сотрудников после их выхода на пенсию, многие компании в США используют так называемые программы наделения акциями своих сотрудников (Employee Stock Ownership Plans, ESOPs). В настоящее время около 8500 частных и 1500 государственных компаний имеют подобные планы, и с каждым днем число их растет. Более того, работники более чем 2500 частных фирм фактически оказываются владельцами контрольных пакетов акций своих компаний через такие планы.

Чтобы проиллюстрировать, как работает план наделения акциями работников, рассмотрим пример строительной компании Gallagher & Fowler Inc. (G&A), расположенной в Ноксвилле, штат Теннеси. Предположим, что эта компания основывает план наделения акциями своих работников (ESOP). Он будет являться самостоятельным юридическим лицом.

В этом случае компания выпускает, скажем, 500 тыс. новых акций по цене 100 долларов за акцию, на общую сумму 50 млн долларов и продает их ESOP. Сотрудники компании G&A являются владельцами акций нового юридического лица, и каждый сотрудник получает его акции в количестве, зависящем от его заработной платы в G&A и стажа работы в фирме. ESOP, в свою очередь, берет у банка кредит на 50 млн долларов для покупки вновь выпущенных акций фирмы, причем банки обычно не отказывают в предоставлении такого кредита, поскольку его возврат гарантирует сама фирма G&A. В результате таких операций G&A получает дополнительные денежные средства в размере 50 млн долларов, которые она может направить на развитие своего бизнеса или, например, выкупа собственных акций с рынка. В то же время компания принимает на себя и условное забалансовое обязательство по кредиту, полученному ESOP. Кроме того, компания G&A принимает на себя обязательство выплачивать в пользу ESOP дивиденды по акциям1 в количестве, достаточном для того, чтобы тот смог выплатить проценты и основную сумму кредита, скажем, в течение 15 лет. В итоге через 15 лет долг будет погашен, а работники фирмы посредством ESOP окажутся владельцами акций собственной компании и будут получать дивиденды по ее акциям. Более того, по мере того как они будут выходить на пенсию, ESOP будет передавать им в собственность соответствующее количество акций компании G&A, а работники смогут включать их в состав собственных пенсионных планов.

Важно отметить, что введение ESOP выгодно не только для работников компаний, но и для самих фирм. Для этого существуют три основные причины, хотя лишь две из них означают, что реализация ESOP идет на пользу акционерам компаний. Третья причина заключается, увы, в том, что ESOP нередко облегчают «окапывание» менеджеров фирмы, и потому те обычно сами агитируют за их принятие.

1. Прежде всего, если сотрудник имеет долю в своем предприятии, он обычно работает больше и лучше на благо своей фирмы. Это, в свою очередь, очевидно, оказывается выгодно и менеджменту, и акционерам компании. Кроме того, сам сотрудник получает личные выгоды от участия в ESOP фирмы лишь по истечении срока выплаты кредита банку или даже после выхода на пенсию, а это означает, что у него возникает стимул оставаться верным своей фирме на протяжении долгих лет.

2. Существуют две налоговых причины, стимулирующие компании к реализации планов наделения своих сотрудников акциями. Во-первых, в случаях, когда ESOP получает в собственность 50% или более обыкновенных акций компании, банки, кредитующие этот план, могут исключать из своей налогооблагаемой прибыли половину процентного дохода, который они получают по своим кредитам. Это увеличивает чистую прибыль кредиторов, позволяя им предоставлять кредиты ESOP по более низким процентам, чем в среднем на рынке. Следовательно, компания, которая реализует план наделения акциями своих сотрудников, может занимать деньги через него средства по более низкой ставке, чем без него. Существует также и иное важное налоговое преимущество реализации ESOP, связанное с тем, что компании обычно выплачивают в пользу своих ESOP дивиденды по акциям в денежной форме. Обычно выплачиваемые дивиденды не вычитаются из налогооблагаемой прибыли фирмы, но денежные дивиденды, выплачиваемые по планам наделения акциями работников, вычитаются подобно процентам по кредиту, если они затем перечисляются участникам плана или используются для погашения кредита. Таким образом, компании, планы которых владеют более 50% их акций, могут, в сущности, 1) занимать посредством планов по заниженным ставкам, а затем 2) вычитать из налогооблагаемой прибыли и проценты, и основную со сумму долга, поскольку они выплачиваются из дивидендов, получаемых ESOP по акциям фирмы. Все это в совокупности существенно снижает средневзвешенную стоимость капитала фирмы, реализующей ESOP.

3. Третий, негативный для акционеров мотив реализации планов наделения работников акциями заключается в том, что во главе ESOP обычно оказывается один из топ-менеджеров самой фирмы, и потому посредством акций, которые передаются в собственность плана, менеджмент компании получает мощное средство для противостояния недружественным поглощениям фирмы. Это, очевидно, нежелательно для ее акционеров. Более того, и рядовые работники фирмы, обычно опасающиеся ее поглощений, также через свои доли в ESOP обычно стремятся им воспрепятствовать. Так можно ли считать, что реализация планов наделения акциями работников фирмы в целом полезна для акционеров компании? Однозначный ответ на этот вопрос может дать только практика. Так, исследования, проведенные в последние годы, показали, что компании, внедрившие планы ESOP, добились доходности вложений в свои акции, в среднем достигавшей 26%, тогда как у аналогичных компаний, не использовавших этих планов, этот показатель составлял лишь 19%.

Следовательно, вероятно, при правильном внедрении планы наделения работников акциями могут в действительности явиться средством повышения благосостояния акционеров.

2015-03-22

2015-03-22 955

955