Как уже отмечалось выше, искажающее действие налогов в ряде случаев связано с тем обстоятельством, что досуг, с одной стороны, сопоставим с товарами и услугами как фактор благосостояния, а с другой - в отличие от других благ непосредственно не поддается налогообложению.

Последствия искажений могут быть уменьшены, если при прочих равных условиях товары и услуги, взаимозаменяемые по отношению к досугу, будут облагаться меньшими налогами, чем товары и услуги, взаимодополняемые с досугом. Таково правило Корлетта-Хейга.

Напомним, что если блага взаимозаменяемы, то рост цены на одно из них, в том числе за счет налогообложения, приводит к увеличению потребления второго, а если они взаимодополняемы, то повышение цены на одно влечет сокращение потребления второго.

Это правило является примером решения, отвечающего принципу «второго лучшего», который играет важную роль в экономике общественного сектора и обосновании реалистической экономической политики. Прежде чем сформулировать данный принцип в общем виде, рассмотрим высказанное утверждение подробнее.

С точки зрения экономической нейтральности наиболее желательным был бы такой подход к налогообложению факторов благосостояния, при котором ни один из них не получал бы преимуществ, побуждающих увеличивать его потребление. Непосредственно применяя этот подход, например, к налогообложению рабочих спецовок и купальных костюмов, рассматриваемых изолированно от других благ, мы получили бы некоторое решение. Оно было бы наиболее эффективным, если налогообложение (или отсутствие налогообложения) всех остальных благ никак не отражалось бы на пропорциях потребления двух рассматриваемых товаров.

Однако известно, что налогообложение любых товаров, в данном случае одежды, вообще говоря, мотивирует замещение труда досугом, поскольку это последнее благо налогообложению не подлежит. А такое замещение в свою очередь способно сыграть роль фактора, несколько уменьшающего спрос на спецовки и повышающего - на купальные костюмы, что в некоторой степени сказалось бы на их относительных ценах.

Чтобы налогообложение не деформировало описанным образом соотношение цен на два рассматриваемых товара, имеет смысл ввести своеобразное «контрискажение», облагая купальные костюмы по более высокой ставке, чем предполагалось вначале. В итоге появляется нечто вроде опосредованного «налога на досуг», который при определенных условиях мог бы погасить исходное искажение. Это в данном случае и есть «второе лучшее» решение.

Будучи наилучшим из достижимых, оно, разумеется, не идеально. В самом деле, любое усложнение налоговой системы связано с издержками, и к тому же точно оценить размеры искажения, которое требуется компенсировать, практически невозможно, так что «контрискажение» может оказаться недостаточным либо чрезмерным.

В целом принцип «второго лучшего» говорит о том, что при отсутствии одного или нескольких условий достижения оптимума по Парето наилучшее из возможных решений связано с нарушением других условий, даже если они сами по себе выполнимы. Поскольку реальная экономика не является миром совершенной конкуренции, причем государство осуществляет свое вмешательство преимущественно в ситуациях, наиболее далеких от идеального конкурентного равновесия, поиски «вторых лучших» решений достаточно характерны для практической политики.

Фактически многое из того, что уже изучалось в данном курсе, может быть интерпретировано в терминах «второго лучшего». Например, регулируя цены посредством административных решений, государство заведомо нарушает общепринятое условие достижения экономического оптимума, но, если речь идет о естественной монополии, беспрепятственное установление частным предприятием любых желательных для него цен способно часто приводить к большим отклонениям от оптимума, чем регулирование. Вместе с тем государство практически не имеет возможности установить цены так, чтобы их соотношения в точности соответствовали соотношениям предельных норм замещения и предельных норм трансформации. Ведь оно не имеет возможности получить вполне достоверную информацию о потребительских предпочтениях.

Нередко политические решения приходится принимать в ситуациях, когда, с одной стороны, ясно, что некоторые предпосылки достижения Парето-оптимального состояния отсутствуют, а с другой - имеющейся информации недостаточно, чтобы составить сколько-нибудь надежное суждение об интенсивности искажающих воздействий, а иногда - и об их направленности. В таких случаях принцип «второго лучшего» не может быть практически реализован. Коль скоро искажающие факторы не поддаются оценке, имеет смысл от них абстрагироваться и искать «первые лучшие» решения, понимая вместе с тем неизбежность существенных погрешностей.

Рассматривая правила Рамсея и Корлетта-Хейга, мы не принимали в расчет требования к распределению доходов. Между тем они, как и вообще соображения справедливости, существенно лимитируют выбор налоговой структуры.

Если непосредственно и безоговорочно применять правило Рамсея на практике, то налогообложение окажется регрессивным. В самом деле, в наибольшей степени будут облагаться товары первой необходимости, ведь для них характерна низкая эластичность спроса. А потребление предметов роскоши, эластичность спроса на которые высока, окажется в привилегированном положении с точки зрения налогообложения. Такое положение вещей вряд ли приемлемо с позиций справедливости.

Но, с другой стороны, отступление от правила Рамсея при обложении товаров заведомо влечет относительное увеличение избыточного бремени. Чем большего равенства доходов предполагается добиться, тем жестче ограничения, в пределах которых осуществляется оптимизация, и тем больше избыточное налоговое бремя, с которым в итоге приходится мириться.

Средством выравнивания доходов выступает прогрессивное налогообложение. Рассмотрим особый его вариант, отличающийся постоянством предельной ставки.

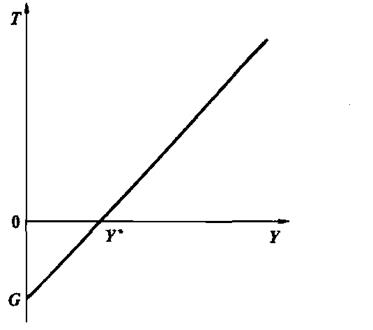

Представим себе, что налогообложение строится по формуле Tt= tYi - G, где Т. - налог, уплачиваемый i -м индивидом, Y - его доход до выплаты налога, t - коэффициент пропорциональности, G - одинаковое для всех плательщиков денежное пособие, которое они получают из собранных средств (рис. 6.16). Для лиц с низкими доходами пособие превышает налог, так что они выигрывают от такого налогообложения (Тi дляних - отрицательные величины). Для тех, чей доналоговый доход составляет Y *, налог и пособие уравновешивают друг друга. Для лиц с более высокими доходами Ti положительно.

Налог является прогрессивным, так как сумма платежа растет быстрее дохода. В самом деле, отношение налога к доналоговому доходу i-го индивида составляет (tYi - G)/Yi = t - G/Yi. Данная величина, растущая с повышением дохода, представляет собой среднюю ставку налога, которая показывает, сколько индивид уплачивает в среднем с каждого рубля дохода. Повышение средней ставки характеризует прогрессивность налогообложения.

В то же время предельная ставка налога, то есть доля последнего заработанного рубля, отдаваемая государству, в данном случае постоянна и равна t. He только те, чей доход превышает Y *, но и те, чей доход ниже, увеличив свои заработки на один рубль, фактически получают дополнительно только его (1 - t)-ю часть.

Описанный вариант налогообложения удобен для анализа и пояснения некоторых общих свойств оптимального прогрессивного налога. Дело в том, что не зависящее от трудовых усилий и уровня доходов аккордное пособие G (своего рода аккордный отрицательный налог), очевидно, не вызывает искажающего действия. Следовательно, избыточное бремя зависит в рассматриваемом случае исключительно от величины t.

Рис. 6.16. Прогрессивное налогообложение дохода с постоянной предельной ставкой.

Но и в общем случае дестимулирующее влияние налогообложения на трудовые усилия связано именно с величиной предельной ставки налога. В самом деле, значение имеет сопоставление дополнительных усилий с приростом дохода. Желательно, чтобы при прочих равных условиях предельная ставка была как можно ниже.

Допустим, что сформулированы некоторые требования к распределению доходов, относящиеся как к их минимальному уровню, так и к степени дифференциации. При оптимальном линейном налогообложении доходов минимальный уровень потребления, гарантируемый каждому члену общества независимо от трудового вклада, - не что иное, как аккордное пособие G. А посленалоговая дифференциация доходов регулируется предельной ставкой t. При прочих равных условиях, чем больше G, и чем значительнее намечаемое выравнивание доходов, тем выше оптимальное (минимально возможное) значение t. Итак, при заданных социальных ограничениях налогообложение в принципе может быть оптимизировано, дабы избежать неоправданных потерь эффективности.

На практике предельная ставка налога обычно не бывает постоянной. При этом нередко для лиц со средними доходами она бывает ниже, чем для тех, чьи доходы очень высоки либо относительно низки. Резкое, неравномерное увеличение налоговых ставок с ростом доходов бывает следствием сознательных политических решений, а высокие фактические предельные ставки для лиц с низкими доходами возникают в тех случаях, когда, достигнув некоторого порога заработков, индивид одновременно перестает быть получателем пособий и становится плательщиком относительно высокого налога. Представим себе, например, что линия, изображенная на рис. 6.16, была пологой слева от точки Y *, в районе этой точки круто пошла вверх, затем вновь стала пологой, а в крайней правой части графика опять резко увеличила крутизну. В этом случае определенная часть тех, кто мог бы жить собственным трудом, предпочли бы выступить в роли иждивенцев общества (оставаться слева от пороговой точки Y *).

Ясно, что как из соображений справедливости, так и из соображений эффективности фактические предельные ставки обложения сравнительно низких доходов не должны быть выше, чем у получателей высоких доходов. Это значит, что шкалы прогрессивного налогообложения необходимо рассматривать в комплексе со шкалами разного рода социальных выплат, имеющихся в конкретном обществе.

Что же касается налогообложения наиболее высоких доходов, то многое зависит, во-первых, от их удельного веса в совокупных доходах общества и, во-вторых, от их связи с трудовыми усилиями, разумеется, понимаемыми широко. Если на долю наиболее обеспеченных налогоплательщиков приходится сравнительно небольшая часть национального дохода, а сама эта группа состоит из наиболее активных и эффективно действующих предпринимателей, изобретателей, деятелей искусства и т.п., то введение сверхвысокой верхней предельной ставки, с одной стороны, не приведет к значительному росту поступлений ввиду узости соответствующей налоговой базы, а с другой - окажет нежелательное дестимулирующее воздействие. При ином характере доналогового распределения доходов вывод, естественно, может оказаться иным.

Пусть возможно создание двух не вполне одинаковых систем, в равной мере отвечающих одним и тем же требованиям к распределению доходов, однако первая из двух порождает большие потери эффективности, чем вторая. В этом случае переход от первой ко второй представлял бы собой Парето-улучшение. Налоговая структура, являющаяся в указанном смысле наилучшей при данных условиях (включая имеющуюся информацию и возможности сбора налогов), называется Парето-эффективной налоговой структурой.

Контрольные вопросы

1. Какими способами налогоплательщик может повлиять на величину налогового бремени при данных налоговых обязательствах?

2. Что представляет собой сфера действия налога?

3. Чем действительная налоговая ставка отличается от номинальной?

4. Почему перемещение налогов имеет смысл анализировать как в контексте частичного, так и в контексте общего равновесия?

5. В чем состоит различие между специфическими и стоимостными налогами?

6. Как формируется сфера действия специфического налога на конкурентном рынке с абсолютно неэластичным спросом?

7. Как распределяется налоговое бремя на конкурентном рынке с абсолютно эластичным спросом?

8. Кто оказывается в сфере действия налога на конкурентном рынке с абсолютно неэластичным предложением?

9. Как распределяется налоговое бремя на конкурентном рынке с абсолютно эластичным предложением?

10. Чем анализ перемещения стоимостного налога на конкурентном рынке отличается от анализа перемещения специфического налога?

11. Как формируется сфера действия налога на монополизированном рынке при абсолютно неэластичном предложении?

12. Почему в условиях монополии специфическое налогообложение способно вызывать повышение цены на сумму, превышающую величину налога?

13.Как распределяется налоговое бремя в условиях монополии при линейной функции спроса?

14. Налоги какого типа, стоимостные или специфические, вызывают большее сокращение объема продаж на монополизированном рынке?

15. Как может распределяться налоговое бремя в условиях олигополии?

16. Почему при одной и той же величине налога его введение способно вызывать как уменьшение, так и увеличение предложения труда? От чего в данном случае зависит результат введения налога?

17. Как формируется сфера действия налога на прибыль корпораций в краткосрочном, среднесрочном и долгосрочном периодах?

18. Какое значение для определения сферы действия налога имеет взаимозаменяемость благ и пригодность ресурсов для использования в разных отраслях?

19. При каких условиях налоги называются эквивалентными? Приведите примеры эквивалентных налогов.

20. Что представляет собой избыточное налоговое бремя?

21. Как связаны между собой понятия избыточного бремени и искажающего налогообложения?

22. Каким образом изображаются графически потери потребительского излишка, обусловленные налогообложением?

23. Как эластичности спроса и предложения товара влияют на величину избыточного бремени, возникающего при косвенном налогообложении?

24. Почему избыточное налоговое бремя связано с эффектом замещения?

25. Как изобразить графически избыточное налоговое бремя, используя поворот и параллельный сдвиг линии бюджетного ограничения?

26. Как можно охарактеризовать избыточное налоговое бремя, опираясь на функцию компенсированного спроса?

27. Почему оценка избыточного налогового бремени, полученная на основе компенсирующего изменения, не совпадает с оценкой, получаемой на основе эквивалентного изменения?

28. Как можно приблизительно оценить величину избыточного бремени при специфическом и пропорциональном налогообложении товара?

29. В чем выражается искажающее действие налогообложения доходов?

30. Что имеется в виду, когда говорят о трудовых усилиях как объекте налогообложения?

31. Какой из факторов благосостояния не поддается налогообложению, и какие следствия из этого вытекают?

32. Как изобразить графически избыточное бремя налогообложения дохода?

33. Что представляет собой компенсированная функция предложения труда?

34. Возникает ли избыточное бремя, если налогообложение дохода не ведет к видимому сокращению предложения труда?

35. Какие факторы определяют величину избыточного бремени налогообложения дохода?

36. В чем выражается искажающее действие налогов на капитал и на доходы от инвестиций?

37. Как изобразить графически избыточное бремя налогообложения капитала?

38. В чем состоит смысл оптимизации налогообложения?

39. Что представляет собой правило Рамсея?

40. В чем заключается правило Корлетта-Хейга?

41. Что представляет собой принцип «второго лучшего» и при каких обстоятельствах он применим?

42. Каким образом задача оптимизации налогообложения с ограничениями на распределение дохода может быть решена применительно к налогу на доход с постоянной предельной ставкой?

43. Какая налоговая структура называется Парето-эффективной?

2015-05-05

2015-05-05 4744

4744