Приведенная система индикаторов оценки угрозы банкротства предприятия может быть расширена с учетом особенностей его финансовой деятельности и целей диагностики.

С выходом Закона о несостоятельности (банкротстве) Методическое положение по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса (№31-р от 12.08.1994 г.) не было отменено.

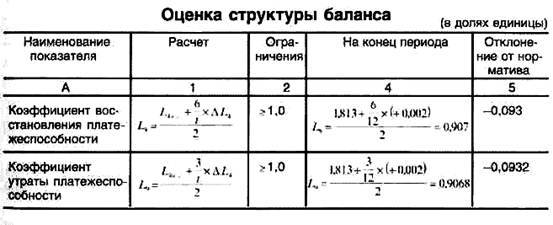

Согласно этому Методическому положению оценка неудовлетворительной структуры баланса проводилась на основе трех показателей:

♦ коэффициента текущей ликвидности (L4);

♦ коэффициента обеспеченности собственными средствами (L7);

♦ коэффициента утраты (восстановления) платежеспособности, которые рассчитываются следующим образом (Ц, Ц):

Таблица 3.8

Коэффициент восстановления платежеспособности рассчитывается на период, равный 6 месяцам, а коэффициент утраты платежеспособности — на период 3 месяца. Если коэффициент L8 принимает значение < 1 (как в нашем примере), это свидетельствует о том, что у организации в ближайшее время нет реальной возможности восстановить платежеспособность.

Рассчитано, что для того, чтобы коэффициенты текущей ликвидности и обеспеченности собственными оборотными средствами были оптимальными (> 2 и > 0,1 соответственно), у организации убытки должны составлять до 40% от суммы оборотных активов, а долгосрочные кредиты и займы должны быть равны 80% от суммы оборотных активов. Но такая структура баланса сейчас практически не встречается (по крайней мере, в отношении долгосрочных обязательств).

Что касается зарубежного опыта в части прогнозирования вероятности банкротства, то финансовым аналитиком Уильямом Бивером была предложена своя система показателей для оценки финансового состояния предприятия с целью диагностики банкротства. Система показателей Бивера приведена в таблице 3.9.

Таблица 3.9

2015-04-20

2015-04-20 653

653