Одним из источников привлечения заемных средств является эмиссия организацией собственных (корпоративных) облигаций. К этому источнику формирования заемного капитала могут согласно законодательству прибегать организации в форме акционерных

и других видов хозяйственных обществ. Акционерные общества могут выпускать облигации только после того, как полностью оплачены выпущенные акции.

Решение о выпуске облигаций организация принимает самостоятельно. Средства от их размещения направляются организацией, как правило, на финансирование своего стратегического развития.

Как кредитный инструмент облигационный заем имеет определенные преимущества и недостатки.

К преимуществам относятся:

• эмиссия облигаций не ведет к утрате контроля над управлением организацией (как, например, в случае выпуска акций);

• облигации могут быть выпущены при относительно невысоких финансовых обязательствах по процентам (в сравнении со ставками процента за банковский кредит или дивидендами по акциям), так как они обеспечиваются имуществом организации и имеют приоритет в удовлетворении претензий по ним в случае ее

банкротства;

• облигации имеют большую возможность распространения, чем акции в силу меньшего уровня их риска для инвесторов

Вместе с тем этот источник привлечения заемных финансовых средств имеет и ряд недостатков:

• облигации не могут быть выпущены для формирования уставного фонда и покрытия убытков (в то время как банковский или коммерческий кредит могут быть использованы для преодоления негативных последствий финансовой деятельности организации);

• эмиссия облигаций связана с существенными финансовыми затратами и требует продолжительного времени (организация должна подготовить специальный документ, в котором излагаются права и привилегии владельцев облигации; отпечатать бланки с достаточно высокой степенью защиты; зарегистрировать их выпуск; решить вопросы андеррайтинга и т.п.). В связи с высоким уровнем расходов по выпуску и размещению облигаций их эмиссия оправдана лишь на большую сумму, что могут себе позволить только крупные фирмы;

• уровень финансовой ответственности организации за своевременную выплату процентов и суммы основного долга (при погашении облигаций) очень высок, так как взыскание этих сумм при существенной просрочке платежей реализуется через механизм банкротства;

• после выпуска облигаций вследствие изменения конъюнктуры финансового рынка средняя ставка ссудного процента может стать значительно ниже, чем установленный процент выплат по облигации; в этом случае дополнительный доход получит не организация, а инвесторы. Организация в такой ситуации будет нести повышенные (в сравнении со среднерыночными) расходы по обслуживанию своего долга.

Эмитируемые организацией облигации могут иметь различные виды. По особенностям регистрации и обращения облигации делятся на именные и на предъявителя.

С учетом потребностей организации в заемном капитале и рассмотренной классификации облигаций строится процесс управления облигационным займом. Основной целью управления эмиссией облигаций организации является обеспечение привлечения необходимого объема заемных средств путем выпуска и размещения на первичном фондовом рынке ценных бумаг этого вида.

Для принятия решения об эмитировании облигационного займа финансисты организации выполняют большую работу. Прежде всего они проводят глубокое исследование возможностей эффективного размещения предполагаемой эмиссии облигаций. Выбор облигационного займа в качестве альтернативного источника привлечения заемных средств может быть продиктован в первую очередь низкой стоимостью этого вида заемного капитала и условиями быстрого размещения предполагаемой эмиссии облигаций на фондовом рынке. Оба условия связаны с конъюнктурой фондового рынка и уровнем инвестиционной привлекательности намечаемых к эмиссии облигаций. Поэтому принципиальное решение об эмиссии может быть принято лишь на основе всестороннего предварительного анализа конъюнктуры рынка ценных бумаг и оценки инвестиционной привлекательности облигаций.

Анализ конъюнктуры фондового рынка, проводимый в этих целях, включает характеристику состояния спроса и предложения по долговым ценным бумагам разных видов, характера обращения облигаций других организаций, условия их эмиссии, динамику цен их котировки, объемов продаж облигаций новых эмиссий и др. Результатом анализа является выявление диапазона стоимости привлечения облигационного займа, определение уровня чувствительности реагирования фондового рынка на появление новой эмиссии облигаций организации и оценка потенциала поглощения рынком этой эмиссии.

Оценка инвестиционной привлекательности своих облигаций проводится с позиций возможных условий их эмиссии и возможного кредитного рейтинга на фондовом рынке. В процессе оценки определяются минимальные параметры условий эмиссии облигаций, обеспечивающие высокий уровень их инвестиционной привлекательности в сравнении с обращающимися на фондовом рынке долговыми ценными бумагами других эмитентов.

Важнейшее значение имеет цель привлечения облигационного займа. К облигационному займу организация прибегает, как, правило, для финансирования своего стратегического развития при ограниченном доступе к другим альтернативным источникам долгосрочного заемного капитала. Целями привлечения займа являются:

• региональная диверсификация операционной деятельности организации, обеспечивающая увеличение объема реализации продукции;

• реальное инвестирование', модернизация, реконструкция, обеспечивающие быстрый возврат вложенного капитала за счет прироста чистого денежного потока;

• иные стратегические цели, требующие быстрой аккумуляции заемного капитала, привлечение которого из других источников затруднено.

Организация должна грамотно оценивать собственный кредитный рейтинг. Потенциал размещения облигационного займа и его стоимость в большой мере зависят от кредитного рейтинга организации, определяющего ее реальную кредитоспособность с позиций возможного кредитного риска для инвесторов.

Уровень кредитного рейтинга организации и эмитируемых облигаций формирует на фондовом рынке соответствующий кредитный спрэд, т.е. разницу в уровне доходности и ценах котировки между эмитируемой и так называемой «базисной облигацией» (в качестве базисной принимается обычно государственная облигация, эмитированная на аналогичный период).

Высокий уровень кредитоспособности организации и ее надежная репутация как заемщика позволяют свести к минимуму кредитный спрэд, который эмитент дополнительно платит за размещение облигационного займа. И наоборот, низкая кредитоспособность организации, а следовательно, и низкий кредитный рейтинг ее облигаций, определяют необходимость увеличения кредитного спрэда для обеспечения реализации облигационного займа. Только в этом случае будет обеспечена инвестиционная привлекательность облигации для инвестора, доход которого формируется как совокупность доходности базисной облигации и кредитного спрэда.

Первостепенное значение имеет для эмитента определение объема эмиссии облигаций. При его определении следует исходить из ранее рассчитанной общей потребности организации в заемном капитале и возможностей его формирования из альтернативных источников. В процессе определения этого объема необходимо иметь в виду, что в соответствии с законодательством организации могут выпускать облигации на сумму не более 25% от размера их уставного фонда.

Наиболее сложным и ответственным этапом управления облигационным займом является формирование условий эмиссии. Они определяют уровень удовлетворения целей привлечения заемных средств, степень инвестиционной привлекательности (а соответственно и ликвидности) облигаций организации на фондовом рынке, стоимость привлечения облигационного займа и т.п. К основным условиям эмиссии облигаций относятся:

• номинал облигации — определяется с учетом основных категорий потенциальных покупателей. Наибольшие номиналы облигаций ориентированы на размещение среди институциональных инвесторов, а наименьшие — на продажу населению. С учетом объема эмиссии и номинала облигации устанавливается эмитируемое их количество;

• вид облигации. Определение вида облигации связано с целями привлечения облигационного займа (краткосрочные или долгосрочные облигации), а также с возможностями размещения облигаций на фондовом рынке с учетом сложившихся требований к их инвестиционной привлекательности (облигации именные или на предъявителя; процентные или дисконтные);

• период обращения облигаций — конкретизирует срок их обращения в соответствии с их видом — краткосрочных или долгосрочных. Конкретный период эмиссии определяется целями привлечения заемного капитала из этого источника с учетом прогнозируемости условий экономического развития страны и конъюнктуры фондового рынка;

• среднегодовой уровень доходности облигации (среднегодовая ставка процента по ней) — показатель, формируемый исходя из конъюнктуры фондового рынка и оценки уровня собственной кредитоспособности. При формировании среднегодового уровня доходности облигации учитываются следующие факторы:

—средняя эффективная ставка процента по аналогичным кредитным инструментам;

—средний уровень доходности базовых облигаций аналогичного вида;

—размер кредитного спрэда, определяемый уровнем кредитоспособности (кредитного рейтинга) организации;

—прогнозируемый темп инфляции;

—уровень спроса на аналогичные долговые фондовые инструменты;

—уровень ликвидности аналогичных долговых ценных бумаг на фондовом рынке.

Сформированный среднегодовой уровень доходности облигации позволяет организации определить конкретные размеры процента или дисконта;

• порядок выплаты процентного дохода характеризует периодичность выплаты процентного дохода инвесторам (в соответствии с установленной среднегодовой ставкой доходности по облигации), а также адреса мест, даты начала и прекращения выплаты этого дохода. По дисконтным облигациям доход выплачивается при их погашении;

• порядок погашения облигации. Это условие определяет дату начала и прекращения погашения облигации, а также адреса мест, в которых осуществляется это погашение;

• условия досрочного выкупа облигаций. Такие условия разрабатываются только по отзывным долгосрочным облигациям с большим периодом обращения и оформляются в соответствии со специальным Положением о досрочном их выкупе. Возможность досрочного выкупа облигаций позволяет организации управлять стоимостью облигационного займа в условиях нестабильной конъюнктуры

финансового рынка, в первую очередь при существенном снижении уровня ссудного процента. В этом случае оговорка условий досрочного выкупа облигаций позволяет приобрести их у инвестора по более низкой цене. Выкупная цена облигаций устанавливается в процентах к их номинальной стоимости на каждый год общего периода их эмиссии. По этой цене они могут быть выкуплены организацией с уведомлением инвесторов, как правило, за месяц.

Пример. Организация-эмитент выпустила отзывную облигацию номиналом 100 усл. ден. ед. с пятилетним периодом обращения, со среднегодовым уровнем процентного дохода в размере 30%. Выкупная цена установлена в следующих размерах, в процентах к номинальной стоимости:

в первый год обращения — 110%

во второй год обращения — 107%

в третий год обращения — 104%

в четвертый год обращения — 102%

в пятый год обращения — 100%. Через два года после эмиссии ставка ссудного процента на аналогичные кредитные инструменты снизилась до 20%. В этих условиях рыночная стоимость облигации возросла за счет более высокого уровня доходности до 108 усл. ден. ед. Условия досрочного выкупа позволяют организации выкупить облигацию за 304 усл. ден. ед. и не выплачивать в дальнейшем чрезмерно высокий процентный доход по ней.

• определение эффективных форм андеррайтинга. Если к размещению эмиссии облигаций привлекаются андеррайтеры, то организации необходимо определить их состав, согласовать с ними цены первоначальной продажи облигаций и размеры комиссионного вознаграждения, сформировать график поступления средств облигационного займа.

Критерием экономической эффективности выкупа облигаций является превышение их рыночной стоимости над установленной выкупной ценой.

В составе других специальных условий эмиссии могут быть предусмотрены льготы в приобретении облигаций персоналом организации; возможные преимущества владельцев облигаций в приобретении продукции организации; порядок замещения облигаций при их утере, уничтожении и т.п.

Совокупность всех условий эмиссии облигаций должна быть отражена в эмиссионном проспекте (публикуемой информации об эмиссии), содержание которого регламентируется соответствующими правовыми нормами.

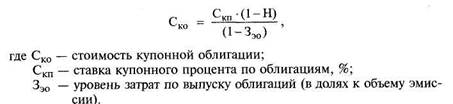

Оценка стоимости облигационного займа проводится на основе условий эмиссии и включает такие элементы расчета, как: среднегодовая ставка процента; ставка налога на прибыль; уровень эмиссионных затрат по отношению к объему эмиссии и др. Алгоритм осуществления такого расчета различается для купонной и процентной облигаций. В первом случае оценка осуществляется по формуле

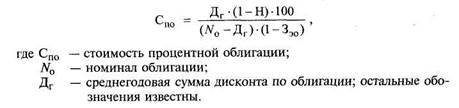

В случае выпуска процентной облигации стоимость ее определяется следующим образом:

По результатам оценки стоимости облигационного займа определяется сравнительная эффективность привлечения заемного капитала из этого источника в сопоставлении с другими альтернативными источниками.

Завершающим этапом управления облигационным займом является определение размера постоянных отчислений, которые предприятие должно осуществлять для формирования выкупного фонда к моменту их погашения. В этом случае используется формула расчета платежей в виде аннуитета, поскольку такие отчисления осуществляются в фиксированной сумме через равные промежутки времени в течение срока действия облигации. Формула аннуитетных платежей может быть использована и при обслуживании долга по облигации (с периодической выплатой суммы процента).

Отчисления в фонд погашения могут осуществляться как в денежной форме, так и облигациями, выкупленными на фондовом рынке.

2015-05-15

2015-05-15 2092

2092