Тема 4 ПОЛИТИКА ФИНАНСОВОГО ОБЕСПЕЧЕНИЯ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

4.1. Виды долгосрочного финансирования организаций

4.2. Оценка эффективности схем долгосрочных банковских кредитов

4.3. Оценка эффективности заимствований в виде облигаций

4.4. Финансовый лизинг как инструмент долгосрочного финансирования

Литература:

Селезнёва Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами: Учеб.пособие для вузов.– 2-е изд., перераб. и доп. – М.:ЮНИТИ-ДАНА, 2003. – 639 с.

Виды долгосрочного финансирования организаций

Эффективная финансовая и инвестиционная деятельность организации невозможна без постоянного привлечения заемных средств. Использование заемного капитала позволяет не только существенно расширить объем хозяйственной деятельности и достичь более эффективного использования собственного капитала, но и ускорить реализацию крупных инвестиционных проектов, обеспечить постоянное совершенствование и обновление действующих основных средств, а в конечном счете — повысить рыночную стоимость организации.

Хотя основу любого бизнеса составляет собственный капитал, в организациях ряда отраслей экономики объем используемых заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением и эффективным использованием заемных средств становится одной из важнейших функций финансового менеджмента.

Заемный капитал, используемый организацией, характеризует в совокупности объем его финансовых обязательств (общую сумму долга). В хозяйственной практике эти финансовые обязательства дифференцируются на долгосрочные и краткосрочные финансовые обязательства.

К долгосрочным относятся все типы функционирующего в организации заемного капитала со сроком его использования более одного года. Основными формами таких обязательств являются:

• долгосрочные кредиты банков;

• долгосрочные заемные средства, включая задолженность по налоговому кредиту;

• задолженность по эмитированным корпоративным облигациям;

• задолженность по финансовой помощи, предоставленной на возвратной основе;

• прочие долговые обязательства, срок погашения которых еще не наступил или не погашенные в предусмотренный срок.

Политика привлечения долгосрочных заемных средств представляет собой часть общей финансовой стратегии. Она заключается в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития организации.

Долгосрочные займы привлекаются для формирования недостающего объема инвестиционных ресурсов, если организация намерена ускорить реализацию отдельных проектов (новое строительство, реконструкция, модернизация) осуществить обновление основных фондов (финансовый лизинг) и т.п. С этой целью изучается динамика общего объема привлечения заемных средств в рассматриваемом периоде, которая сопоставляется с темпами прироста суммы собственных финансовых ресурсов, объемов операционной и инвестиционной деятельности, общей суммы активов организации.

Кроме того, определяются основные формы привлечения заемных средств, анализируется в динамике состав сформированных долгосрочных заемных ресурсов — финансового кредита, товарного кредита и внутренней кредиторской задолженности в общей сумме заемных средств, используемых организацией.

В процессе расчетов определяется также соотношение объемов используемых заемных средств по периоду их привлечения. Для этого проводится соответствующая группировка используемого заемного капитала по данному признаку, изучается динамика соотношения кратко- и долгосрочных кредитов организации и их соответствие объему используемых оборотных и внеооборотных активов.

Важным элементом экономического управления является изучение состава конкретных кредиторов организации и условий предоставления различных форм кредита. Результаты проведенного исследования служат основой для оценки целесообразности использования заемных средств организаций в сложившихся объемах и формах.

Неотъемлемая часть управления долгосрочными заемными средствами — определение целей их привлечения в предстоящем периоде. Эти средства привлекаются организацией на строго целевой основе, что является одним из условий последующего эффективного их использования.

Максимальный объем привлечения долгосрочных кредитов диктуется двумя основными условиями:

а) предельным эффектом финансового левереджа. Поскольку объем собственных финансовых ресурсов формируется на предшествующем этапе, общая сумма используемого собственного капитала может быть определена заранее. По отношению к ней рассчитывается финансовый левередж (коэффициент финансирования), при котором его эффект будет максимальным. С учетом суммы собственного капитала в предстоящем периоде и рассчитанного уровня финансового левереджа вычисляется предельный объем заемных средств, обеспечивающий эффективное использование собственного капитала;

б) обеспечением достаточной финансовой устойчивости организации. Финансовая устойчивость оценивается не только с позиций самой организации, но и с точки зрения возможных ее кредиторов, чтобы впоследствии обеспечить снижение стоимости привлечения заемных средств.

Стоимость привлечения заемных средств оценивается по различным формам заемного капитала. Результаты оценки служат основой для разработки управленческих решений относительно выбора альтернативных источников привлечения заемных средств, обеспечивающих удовлетворение потребностей организации в заемном капитале.

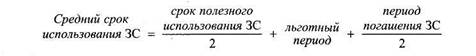

Расчет необходимого размера заемных средств и сроков их использования в долгосрочном периоде осуществляется по отдельным целевым направлениям. В процессе этих расчетов определяются полный и средний срок использования заемных средств.

Полный срок использования представляет собой период с начала поступления заемных средств до окончательного погашения всей суммы долга. Он включает три временных периода:

а) срок полезного использования — период, в течение которого организация непосредственно использует предоставленные заемные средства в своей инвестиционной деятельности;

б) льготный (грационный) период — период с момента окончания полезного использования заемных средств до начала погашения долга. Он служит резервом времени для аккумуляции необходимых финансовых ресурсов;

в) срок погашения — период, в течение которого происходит полная выплата основного долга и процентов. Этот показатель используется в случаях, кода выплата основного долга и процентов осуществляется не одномоментно после окончания срока использования заемных средств, а частями, в течение определенного периода по предусмотренному графику.

Средний срок использования заемных средств (ЗС) представляет собой средний расчетный период, в течение которого организация их использует. Этот срок определяется по формуле

Средний срок использования определяется по каждому целевому направлению привлечения средств, а также по привлекаемой сумме в целом.

Соотношение заемных средств, привлекаемых на кратко- и долгосрочной основе, может быть оптимизировано также с учетом стоимости их привлечения.

4.2 Оценка эффективности схем долгосрочных банковских кредитов

Исходя из целей и специфики инвестиционной и хозяйственной деятельности организация применяет конкретные формы привлечения заемных средств. Состав кредиторов определяется в соответствии с формами привлечения заемных средств. Основными кредиторами на длительный период являются коммерческие банки.

Под банковским кредитом понимаются денежные средства, предоставляемые банком взаймы клиенту для целевого использования на установленный срок под определенный процент.

Основными видами долгосрочного банковского кредита являются ипотечный, ролловерный и консорциумный кредит.

Ипотечный кредит может быть получен в банках, специализирующихся на выдаче долгосрочных займов под залог основных фондов или имущественного комплекса предприятий в целом. Организация, передающая в залог свое имущество, обязана застраховать его в полном объеме в пользу банка. При этом заложенным в банке имуществом организация продолжает пользоваться. В условиях резкого сокращения выдачи организациям необеспеченных банковских кредитов ипотечный кредит становится основной формой долгосрочного банковского кредитования.

Ролловерный кредит — один из видов долгосрочного кредита с периодически пересматриваемой процентной ставкой (т.е. с перманентным «перекредитованием» в связи с изменением конъюнктуры финансового рынка). В европейской практике предоставления ролловерных кредитов процентной ставки пересматриваются один раз в квартал или полугодие (в условиях высокой инфляции и частой смены учетной ставки центрального банка периодичность такого пересмотра может быть более частой).

Консорциумный (консорциальный) кредит применяется в случаях, когда кредитная политика банка, система установленных нормативов кредитования или высокий уровень риска не позволяют ему в полной мере удовлетворить высокую потребность организации-клиента в кредите. В этом случае банк, обслуживающий организацию, может привлечь к кредитованию своего клиента другие банки (союз банков для осуществления таких кредитных операций носит название консорциум).

После заключения с организацией-клиентом кредитного договора банк аккумулирует средства других банков и передает их заемщику, соответственно распределяя сумму процентов по обслуживанию долга. За организацию консорциумного кредита ведущий (обслуживающий клиента) банк получает определенное комиссионное вознаграждение.

К важнейшим условиям формирования эффективных условий привлечения банковских кредитов относятся:

• срок предоставления кредита;

• ставка процента за кредит;

• условия выплаты суммы процента;

• условия выплаты основной суммы долга;

• прочие условия, связанные с получением кредита.

Одним из определяющих условий привлечения заемных средств является срок предоставления кредита. Оптимальным считается срок предоставления кредита, в течение которого полностью реализуется цель его привлечения (например, ипотечный кредит — на срок реализации инвестиционного проекта).

Ставка процента за кредит характеризуется тремя основными параметрами: формой, видом и размером.

По применяемым формам различают процентную ставку (для наращивания суммы долга) и учетную ставку (для дисконтирования суммы долга). Если размер этих ставок одинаков, то предпочтение отдается процентной ставке, ибо в этом случае расходы по обслуживанию долга будут меньшими.

По применяемым видам различают фиксированную ставку процента (устанавливаемую на весь срок кредита) и плавающую ставку процента (с периодическим пересмотром ее размера в зависимости от изменения учетной ставки центрального банка, темпов инфляции и конъюнктуры финансового рынка). Время, в течение которого процентная ставка остается неизменной, называется процентным периодом. В условиях инфляции предпочтительней является фиксированная ставка и плавающая ставка с высоким процентным периодом.

Ставка процента за кредит является определяющим условием при оценке его стоимости. Действуют три варианта уплаты процента: уплата всей суммы процента в момент предоставления кредита; уплата равномерными частями и уплата всей суммы процента в момент погашения кредита. При прочих равных условиях предпочтительным является третий вариант.

Условия выплаты основной суммы долга предполагают: частичный возврат основной его суммы в течение всего периода функционирования кредита; полный возврат всей суммы долга по истечении срока использования кредита; возврат основной или части суммы долга с предоставлением льготного периода по истечении срока использования кредита. При прочих равных условиях третий вариант для организации более предпочтительный.

Прочие условия, связанные с получением кредита, могут предусматривать необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку, разный размер кредита по отношению к сумме залога и т.п.

Критериями эффективного использования кредитов выступают показатели их оборачиваемости и рентабельности. Для долгосрочных кредитов важным вопросом является обеспечение своевременных расчетов по полученным суммам. С целью такого обеспечения по наиболее крупным кредитам может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности организации.

Оценка стоимости заемного капитала имеет ряд особенностей, основными из которых являются:

а) относительная простота формирования базового показателя оценки стоимости. Таким базовым показателем, подлежащим последующей корректировке, является стоимость обслуживания долга в форме процента за кредит, купонной ставки по облигации и т.п.

Этот показатель оговаривается условиями кредитного договора, условиями эмиссии или другими формами контрактных обязательств организации;

б) учет в процессе оценки стоимости заемных средств налогового фактора. Поскольку выплаты по обслуживанию долга (процентов за кредит и других форм этого обслуживания) относятся на затраты, они уменьшают размер налогооблагаемой базы организации и соответственно снижают стоимость заемного капитала на ставку налога

на прибыль. Как и в формуле расчета эффекта финансового левереджа, налоговый фактор представляет собой следующий множитель: (1 — Н), где Н — ставка налога на прибыль, выраженная десятичной дробью;

в) стоимость привлечения заемного капитала непосредственно зависит от уровня кредитоспособности организации, оцениваемой кредитором. Чем выше уровень кредитоспособности организации, т.е. чем выше ее кредитный рейтинг на финансовом рынке, тем ниже стоимость привлекаемого этой организацией кредита (наименьшая

ставка процента за кредит в любой его форме — ставка «праймраит» — устанавливается кредиторами для так называемых «первоклассных заемщиков»);

г) привлечение заемного капитала всегда связано с возвратным денежным потоком не только по обслуживанию долга, но и по погашению обязательства по основной сумме долга. Это генерирует особые виды финансовых рисков, наиболее опасных по своим последствиям, приводящим иногда к банкротству организации. Такие риски проявляются вне зависимости от форм и условий привлечения кредитов. Вместе с тем снижение уровня этих рисков вызывает, как правило, повышение стоимости заемного капитала. Так, ставка процента по долгосрочному кредиту во всех его формах, позволяющая организации снизить риск неплатежеспособности в текущем периоде, всегда выше, чем по краткосрочному кредиту.

Стоимость долгосрочных заемных средств оценивается по двум основным источникам их предоставления: банковскому кредиту и финансовому лизингу.

Банковский кредит имеет широкую целевую направленность и привлекается в разнообразных видах. В последние годы в кредитовании организаций принимают участие не только отечественные, но и зарубежные банки (особенно в кредитовании совместных организаций с участием иностранного капитала).

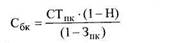

Стоимость банковского кредита (Сбк) определяется на основе ставки процента за кредит (СТПК), которая формирует основные затраты по его обслуживанию. Эта ставка в процессе оценки требует внесения двух уточнений: она должна быть увеличена на размер других затрат, обусловленных условиями кредитного соглашения (например, страхования кредита за счет заемщика) и уменьшена на ставку налога на прибыль (Н) с целью отражения реальных затрат организации. Кроме того, необходимо учесть затраты на привлечение банковского кредита (Зпк).

С учетом этих положений стоимость заемного капитала в форме долгосрочного банковского кредита оценивается по формуле

Управление стоимостью банковского кредита сводится к изучению предложений банковского процента на финансовом рынке с целью минимизации стоимости как по ставке процента за кредит, так и по другим условиям его привлечения (при неизменности привлекаемой суммы кредита и срока его использования).

2015-05-15

2015-05-15 6367

6367