Как и нефть, газ все больше утверждает себя в роли стратегического ресурса, особенно для России, которая располагает крупнейшими в мире резервами голубого топлива. В настоящий момент газовому рынку приходится иметь дело с несколькими новыми переменными, такими как появление нетрадиционных источников газа, прогресс в сфере СПГ, быстрое развитие альтернативных источников энергии и конкуренция между странами-экспортерами (в первую очередь это касается России и Катара, который вошел в тройку крупнейших мировых производителей с запасами в 25 триллионов кубометров). В этом и состоят главные трудности на пути России, которая стремится к статусу одного из сильнейших игроков на мировой арене. Доходы от экспорта газа должны позволить укрепить как экономику страны, так и ее геополитическое влияние в Европе и Азии. Рентабельность ее крупных инвестиционных проектов, которые оцениваются в несколько десятков миллиардов долларов, может оказаться под угрозой, если другие страны-производители насытят рынок значительными объемами газа. И в таком случае цены на газ покатятся вниз.[32]

На сегодняшний день 50% потребления ЕС зависит от трёх крупных стран-экспортёров газа: Алжира, Норвегии и России. Более того, газ экспортируется в ЕС в основном всего с семи сверх-гигантских месторождений (российские месторождения Ямбург, Уренгой и Медвежье, а с 2000 года также Заполярное; Гронинген в Нидерландах; Хасси Р’Мел в Алжире и Тролль в Норвегии).

Динамично развивающаяся торговля сжиженным природным газом рассматривается некоторыми в качестве одного из факторов, который приведёт к формированию мирового рынка газа. Быстрорастущие потребности Северной Америки и Великобритании открывают широкие возможности для поглощения крупных объёмов СПГ. С учётом существенного снижения затрат на заводы по сжижению газа и СПГ-танкеры, торговля СПГ в настоящее время может осуществляться в мировом масштабе. С ростом количества заводов по сжижению газа и принимающих терминалов при наличии определенного избытка мощностей танкерного флота для перевозки СПГ, торговля СПГ приобрела гораздо большую гибкость, в особенности благодаря высокому и ликвидному спросу в США. На сегодняшний день США конкурирует за сжиженный природный газ с ЕС, а также с Японией и Кореей. Торговля СПГ – ввиду ориентации на рынки с более высокими ценами – играет роль передатчика сигналов о соотношении цен между региональными рынками. Однако в отличие от нефтяных терминалов, самостоятельные торговые узлы из СПГ-терминалов не сформировались, и с учётом высоких затрат на хранение СПГ в ближайшее время это вряд ли произойдёт.

Для формирования мирового товарного рынка представляется необходимым наличие лишь небольших различий в затратах на транспортировку в сочетании с возможностью лёгкого переключения между пунктами назначения и источниками поставок. Это обеспечивает гибкость передачи ценовых сигналов, отражающих либо конкуренцию со стороны спроса на данный товар, либо – в случае его чрезмерного предложения – конкуренцию за потребителя среди поставщиков. Небольшие различия в затратах на транспортировку обеспечат единообразное ценообразование во всем мире. Кроме того, возможности повсеместного хранения товара и низкие удельные затраты способствуют приданию большей гибкости системе во временном разрезе и ведут к созданию торговых площадок.

Различия в механизмах формирования цен на нефть и газ связаны с соответствующими физическими свойствами нефти и газа, в особенности различиями в их энергетической плотности и обусловленной ими разницей в затратах на транспортировку и хранение продукции. Для ответа на вопрос о том, может ли – и если да, то каким образом – сформироваться мировой ликвидный товарный рынок газа, подобный рынку нефти, необходимо учитывать уровень технического развития, затраты на транспортировку и хранение, а также структуру отрасли.

Существенно меньшая энергетическая плотность газа по сравнению с нефтью и обусловленные этим различия в затратах на транспортировку и хранение являются решающим фактором, который объясняет, почему в мире не существует глобального рынка газа. Различия в местонахождении и времени добычи и потребления имеют гораздо большее значение для газа, чем для нефти, и представляют собой крупное препятствие гибкой торговле и слиянию региональных рынков в глобальный.

Газ характеризуется не только высокими удельными затратами на транспортировку и хранение, но и значительной специфичностью трубопроводного транспорта. Удельные затраты на транспортировку СПГ также высоки, но его транспортировка менее специфична, поскольку не существует каких-либо технических причин, по которым СПГ-танкеры было бы невозможно перенаправить в другие пункты назначения.

Газ характеризуется не только высокими удельными затратами на транспортировку и хранение, но и значительной специфичностью трубопроводного транспорта. Удельные затраты на транспортировку СПГ также высоки, но его транспортировка менее специфична, поскольку не существует каких-либо технических причин, по которым СПГ-танкеры было бы невозможно перенаправить в другие пункты назначения.

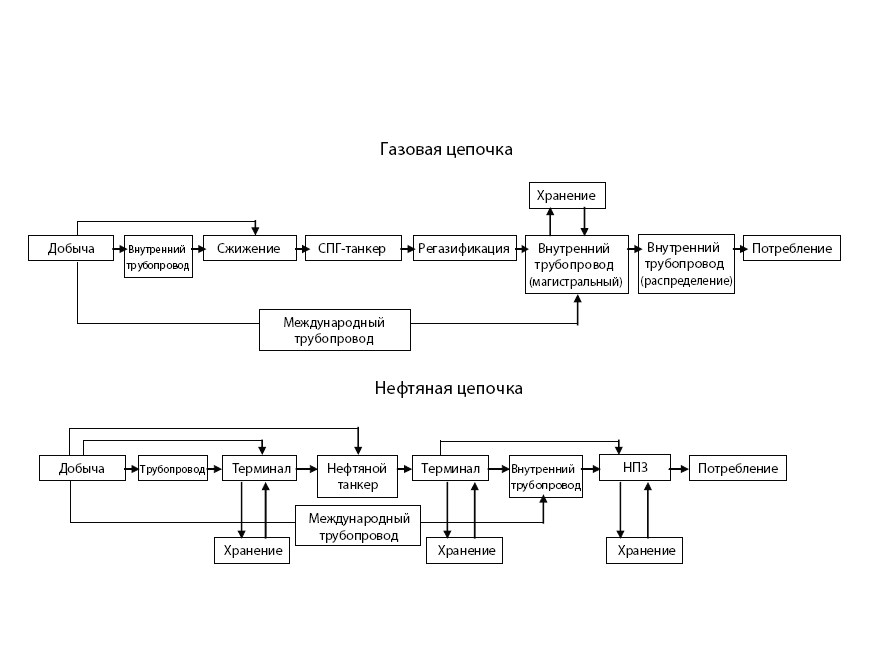

Рис.8. Нефтяная и газовая цепочки ценообразования

Гибкость возрастает с увеличением числа и мощности трубопроводов, расширяющими возможности поставки и отбора продукции, а также ввиду возможности перенаправления СПГ-танкеров в другие пункты назначения. Существенное сокращение затрат в технологической цепочке СПГ обеспечило рентабельность транспортировки СПГ из района Персидского залива на все газовые рынки даже ещё до повышения цен на энергоносители в период после 2000 года. Таким образом, арбитражные сделки между регионами можно совершать путём перенаправления СПГ-танкеров в другие пункты назначения, однако для обеспечения привлекательности такого перенаправления различия в ценах должны быть существенно выше, чем в случае нефти. В отличие от нефтяной отрасли, большинство СПГ-танкеров в договорном порядке закреплены за конкретными проектами, и незаконтрактованных мощностей на рынке СПГ в абсолютном и относительном выражении намного меньше, чем на рынке нефти.

Кроме того, высокие затраты на хранение СПГ и природного газа предполагают объёмные и ценовые ограничения для выполнения международной торговлей СПГ функции передачи ценовых сигналов через арбитражные сделки. В результате не достигается столь же высокое, как на рынке нефти, единообразие уровней и динамики цен на газ между различными регионами.

Даже несмотря на то, что затраты в цепочке СПГ существенно сократились и СПГ начал функционировать как механизм, подающий ценовые сигналы, свободные спотовые операции с СПГ составляют лишь небольшую долю в общем объёме потребления газа, и торговая площадка для СПГ не сформировалась ни на стороне производства, ни на стороне получателей СПГ. Исходя из существующих тенденций, сложно представить себе формирование мировой торговой площадки для газа, сопоставимой с рынком нефти.

Однако, с изменением технологий, рыночной конъюнктуры и регулирования складывается новый баланс между механизмами ценообразования ликвидных рынков, долгосрочных контрактов и вертикальной интеграции. Ликвидные рынки сформировались там, где этому благоприятствовали условия (отечественные запасы, разрабатываемые на большом числе малых месторождений), и в настоящее время они обеспечивают эталонные цены для спотовых сделок и самоконтрактования в международной торговле газом. Новым элементом международной торговли газом является применение практики самоконтрактования – главным образом, в сфере СПГ – как новой формы вертикальной интеграции.

Долгосрочные контракты работали к удовлетворению обеих сторон – стран, зависящих от импорта, и стран-экспортёров, связанных специфичной инфраструктурой, и адаптировались к существенным изменениям последних десятилетий. Они остаются доминирующим инструментом в международной торговле газом. Пока сохраняется значение специфичности инвестиций и решений по вопросам торговли, долгосрочные контракты, по всей вероятности, будут продолжать доминировать. Кроме того, как показывает опыт, долгосрочные контракты и ликвидные рынки могут сосуществовать друг с другом, даже если ранее изолированные торговые площадки в настоящее время связаны между собой арбитражными операциями без образования единой мировой торговой площадки. Однако пока в мире сохраняется дефицит на поставки газа, будет обеспечиваться скорее развитие конкуренции между потребителями газа, что вряд ли будет способствовать снижению цен на газ и удерживанию их на уровнях ниже цен на его субституты. В настоящее время цена газа в долгосрочных контрактах рассчитывается, исходя из стоимости корзины нефти и нефтепродуктов, таких как газойль и мазут, где на долю цены нефти для европейского рынка приходится 9—15%. Нефтяной паритет для газа составляет в настоящее время 16—17%, то есть газ примерно в шесть раз дешевле нефти.

2015-05-18

2015-05-18 878

878