Теоретическая основа эффективного использования капитальных вложений является составной частью расширенного воспроизводства и тесно связана с теорией народно-хозяйственного планирования. Такой подход объясняется тем, что для любого общества немаловажно, за счет какого количества денежных средств обеспечен планируемый результат. В связи с этим при осуществлении капитальных вложений рассчитывается экономическая эффективность единовременных затрат, то есть соизмеряются результаты и капитальные затраты.

Капитальные вложения – это единовременные затраты на новое строительство, реконструкцию, расширение и техническое перевооружение.

Развитие и совершенствование промышленного производства непосредственно связано с осуществлением капитальных вложений. Привлеченные для решения той или иной экономической задачи единовременные затраты должны окупаться.

Абсолютная, или общая, эффективность капитальных вложений определяется для вновь строящихся промышленных предприятий и расширения действующих производственных мощностей и представляет собой отношение экономического эффекта к капитальным затратам, обеспечившим этот эффект.

Таким образом, понятия «экономический эффект» и «экономическая эффективность» не тождественны и их следует различать.

Экономический эффект – это результат проведения мероприятия, который может быть выражен как экономия от снижения себестоимости продукции, валовая, или чистая, прибыль, прирост национального дохода или прибыли.

Экономическая эффективность – экономический эффект, приходящийся на 1 руб. капитальных вложений, обеспечивших этот эффект.

Понятие экономической эффективности капитальных вложений шире понятия эффективности новой техники, поскольку капитальные вложения в основном используются для создания основных производственных фондов и производственных мощностей, но при этом не всегда существенно изменяется или совершенствуется техника.

По сравнению с действующими основными производственными фондами капитальные вложения в создание новой техники должны быть всегда более выгодными и обеспечивать лучший экономический результат, так как согласно объективному закону повышения производительности труда при внедрении новой техники уменьшаются затраты живого труда на производство единицы продукции и увеличивается стоимость овеществленного труда (рост амортизации), но при этом общая сумма затрат в единице продукции сокращается.

Таким образом, экономическая эффективность новой техники отражает степень повышения производительности труда с целью удовлетворения определенной потребности промышленного производства.

Эффективность капитальных вложений достигается при условии, если расчетный коэффициент эффективности не меньше нормативного. При использовании собственных средств нормативом является уровень чистой рентабельности, а для инвесторов – процентная ставка на капитал.

Расчетный коэффициент эффективности, или обратный показатель окупаемости капитальных вложений, для инвестора определяется годом равновесия, когда суммарная чистая прибыль равна величине возврата авансируемого капитала. Данный метод расчета называется методом нарастающего итога чистой прибыли и осуществляется итеративным путем, то есть путем последовательного приближения суммарной чистой прибыли к сумме возврата кредита. За пределами срока окупаемости достигается интегральная эффективность инвестиционного проекта.

Стабильность спроса и объема производства позволяет товаропроизводителю наращивать интегральную эффективность. Для повышения абсолютной эффективности капитальных вложений на стадии технико-экономического обоснования инвестиционного проекта анализируются показатели влияющие на окупаемость авансированного капитала:

- трудоемкость продукции, снижение которой способствует высвобождению рабочей силы и экономии на заработной плате основных производственных рабочих;

- материалоемкость продукции, снижение которой способствует высвобождению материальных ресурсов;

- продолжительность строительства и его сметная стоимость;

- доля авансирования капитальных вложений по годам. Используются и другие показатели, например: фондоотдача, длительность и скорость оборачиваемости оборотных средств и т.п.

Любое из направлений авансируемых капитальных вложений может быть представлено различными вариантами решения. Наиболее экономичный вариант выбирается на основе сравнительной эффективности.

Если при одном из вариантов обеспечивается снижение текущих издержек производства (себестоимости), то при равенстве капитальных вложений он будет наиболее выгодным. При равной себестоимости эффективным признается вариант, при котором осуществляются меньшие капитальные вложения. Если варианты отличаются не только капитальными вложениями, но и себестоимостью продукции, то их эффективность определяется с помощью срока окупаемости или коэффициента эффективности.

Срок окупаемости — это период, в течение которого дополнительные капитальные вложения более капиталоемкого варианта окупаются в результате экономии от снижения себестоимости продукции.

Коэффициент эффективности — показатель, характеризующий экономию, приходящуюся на 1 руб. дополнительных капитальных вложений.

Сравнительная экономическая эффективность капитальных вложений должна рассчитываться с учетом сопоставимости объемов производства. В противном случае в расчете будет допущена серьезная ошибка. При несопоставимости объемов производства приведение расчета в сопоставимый вид может быть осуществлено путем приведения капитальных вложений и текущих издержек производства на единицу производства. При большом количестве вариантов наиболее целесообразно выбирать по приведенным затратам. Наиболее экономичным считается тот вариант, при котором обеспечивается минимальная величина приведенных затрат.

Отсутствие сопоставимости неравноценных денежных средств, авансированных в разные временные периоды, – серьезный недостаток при использовании простейших методов расчета эффективности капитальных вложений. Фактор времени необходимо учитывать, поскольку единовременные затраты осуществляются по годам, в течение ряда лет, а текущие затраты и конечные результаты хозяйственной деятельности промышленного предприятия существенно изменяются по годам эксплуатации предприятия в результате капитальных вложений.

Текущие издержки в отличие от капитальных вложений постоянно находятся в движении и зависят от времени оборота. При равноценности продолжительности осуществления капитальных вложений и текущих затрат сопоставлять их необязательно, так как в этом случае предпочтение отдается тому варианту, при котором затраты будут наименьшими. Фактически единовременные затраты различаются не только величиной, но и структурой их распределения по годам авансирования. Текущие затраты осуществляются постоянно в процессе производства. Различная временная характеристика этих затрат не позволяет оценить эффективность капитальных вложений путем суммирования, поэтому необходимо рассмотреть некоторые особенности единовременных и текущих затрат во временном аспекте.

Текущие затраты отражают расход живого и прошлого труда за один производственный цикл. В результате авансирования капитальных вложений в основном создаются средства труда, которые сохраняют свою натуральную форму. Они полностью участвуют в создании готовой продукции и частично через амортизационные отчисления в формировании ее стоимости. Следовательно, при выборе наиболее выгодного варианта осуществления единовременных затрат текущие издержки можно признать величиной существенно не изменяющейся, в то время как капитальные затраты отличаются по вариантам, а внутри вариантов – структурой распределения по годам авансирования. Например, при долгосрочном кредите, связанном с авансированием строительства завода, капитальные вложения материализуются, то есть превращаются в средства производства. На протяжении строительства промышленного предприятия, то есть с момента начала авансирования и до полного освоения проектной производственной мощности, капитальные вложения в здания, сооружения, рабочие машины и оборудование не дают полной отдачи. Между тем они могли бы быть использованы как депозитные вклады или осуществлены в другие сферы хозяйственной деятельности, где им обеспечена ежегодная отдача в размере установленной проектной ставки на капитал. Поэтому для более объективной оценки эффективности капитальных вложений все основные показатели, связанные с осуществлением долгосрочного кредита, должны быть пересчитаны с учетом снижения ценности денежных ресурсов.

Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования, подготовлены в соответствии с постановлением Совета Министров-Правительства РФ от 15 июля 1993. № 683 и ориентированы на унификацию методов оценки эффективности инвестиционных проектов в условии перехода экономики России к рыночным отношениям. Они содержат систему показателей, критериев и методов оценки эффективности инвестиционных проектов в процессе их разработки и реализации, применяемых на различных уровнях управления и предназначены для хозяйствующих организаций различных форм собственности. Различаются следующие показатели эффективности инвестиционного проекта:

- показатели коммерческой (финансовой) эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников;

- показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для федерального, регионального и местного бюджета;

- показатели экономической эффективности, учитывающие затраты и результаты, связанные с реализацией проекта [].

Оценка предстоящих затрат и результатов при определении эффективности инвестиционного проекта осуществляется в пределах расчетного периода, продолжительность которого (горизонт расчета) принимается с учетом:

- продолжительности создания, эксплуатации и (при необходимости) ликвидации объекта;

- нормативного срока службы основного технологического оборудования;

- заданных характеристик прибыли;

- требований инвестора (процентная ставка, период погашения и т.п.).

Горизонт расчета, который измеряется количеством шагов расчета. Шагом расчета при определении показателей эффективности в пределах расчетного периода могут быть: месяц, квартал или год.

Затраты, осуществляемые участниками, подразделяются на первоначальные (капиталообразующие инвестиции), текущие и ликвидационные, которые осуществляются соответственно на стадиях строительной, функционирования и ликвидационной.

Для стоимостной оценки результатов и затрат могут использоваться базисные, мировые, прогнозные и расчетные цены.

Под базисными понимаются цены, сложившиеся в народном хозяйстве на определенный момент времени t б. Базисная цена на любую продукцию или ресурсы считается неизменной в течение всего расчетного периода.

Измерение экономической эффективности проекта в базисных ценах производится на стадии технико-экономических исследований инвестиционных возможностей.

На стадии технико-экономического обоснования (ТЭО) инвестиционного проекта обязательным является расчет экономической эффективности в прогнозных и расчетных ценах. Одновременно рекомендуется осуществлять расчеты в базисных и мировых ценах.

Прогнозная цена Ц t продукции или ресурса в конце t -го шага расчета определяется по формуле

Ц t = Цб J(t, tн),

где Цб – базисная цена продукции или ресурса; J(t, tн) – коэффициент (индекс) изменения цен продукции или ресурсов соответствующей группы в конце t -го шага по отношению к начальному моменту расчета t н (в котором известны цены).

По проектам, разрабатываемым по заказу органов государственного управления, значения индексов изменения цен на отдельные виды продукции и ресурсов следует устанавливать в задании на проектирование в соответствии с прогнозами Минэкономики РФ.

Расчетные цены используются для вычисления интегральных показателей эффективности, если текущие значения затрат и результатов выражаются в прогнозных ценах. Это необходимо, чтобы обеспечить сравнимость результатов, полученных при разных уровнях инфляции.

Расчетные цены получаются путем введения дефилирующего множителя, соответствующего индексу общей инфляции

При разработке и сравнительной оценке нескольких вариантов инвестиционного проекта необходимо учитывать влияние изменения объемов продаж на рыночную цену продукции и цены потребляемых ресурсов.

При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляются путем приведения (дисконтирования) их к ценности в начальном периоде.

Дисконтирование – это приведение разновременных экономических показателей к какому-либо одному моменту времени – точке приведения. В качестве точки приведения принят момент окончания первого шага расчета.

Для приведения разновременных затрат, результатов и эффектов используется норма дисконта (Е), равная приемлемой для инвестора норме дохода на капитал.

Результат сравнения двух проектов с различным распределением эффекта во времени может существенно зависеть от нормы дисконта. В рыночной экономике эта величина определяется, исходя из депозитного процента по вкладам (в постоянных ценах). На практике она применяется большей его значения за счет инфляции и риска, связанного с инвестициями. Если принять норму дисконта ниже депозитивного процента, инвесторы предпочтут класть денежные средства в банк, а не вкладывать их непосредственно в производство; если же норма дисконта станет выше депозитивного процента на величину большую, чем та, которая оправдывается инфляцией и инвестиционным риском, возникнет перетекание денежных средств в инвестиции, повышенный спрос на денежные средства и как следствие – повышение их цены, то есть банковского процента (это справедливо для собственного капитала). В случае, когда весь капитал является заемным, норма дисконта представляет собой соответствующую процентную ставку, определяемую условиями процентных выплат и погашений по займам.

Технически приведение к базисному моменту времени (к моменту времени t = 0) затрат и результатов, имеющих место на t -ом шаге расчета реализации проекта, осуществляется путем их умножения на коэффициент дисконтирования (дисконтирующий множитель) a t, определяемый для постоянной нормы дисконта по формуле

a t = (1+ Е)- t = 1/(1+ Е) t,

где t – номер шага расчета (t = 0,1,2,… Т); Т – горизонт расчета.

Если же норма дисконта меняется во времени и на t -ом шаге расчета равна Еt, то коэффициент дисконтирования равен:

и

и  при t > 0.

при t > 0.

Сравнение различных инвестиционных проектов (или вариантов проекта) и выбор лучшего из них производится на основе различных показателей:

- чистый доход (ЧД);

- чистый дисконтированный доход (ЧДД) или интегральный эффект (другое, довольно широко используемое за рубежом название показателя – чистая приведенная (или текущая) стоимость, net present value (NPV));

- индекс доходности (или индекс прибыльности, profitability (PI));

- срок окупаемости (срок возврата единовременных затрат РВ);

- внутренняя норма дохода (или внутренняя норма прибыли, рентабельности, intemal rate of retum (IRR)).

Чистый доход (ЧД). Если принять, что притоки – достигнутые результаты реализации проекта (R), а оттоки – затраты (З), то разность этих величин будет составлять экономический эффект или чистый доход.

Таким образом, в изначальном виде экономический эффект может быть выражен следующей формулой:

ЧД t = Rt – З t.

Здесь t указывает на принадлежность потоков денежных средств к конкретному t - му шагу расчета.

В развернутом виде эта формула включает:

Rt = Qt + Л t; З t = C t + К t + Д + Н,

Где Qt – объем продаж; Л t – поступления от продаж активов; C t – операционные издержки; К t – затраты на приобретение активов; Д – проценты по кредитам; Н – налоги.

Чистый дисконтированный доход (ЧДД) – это сумма текущих эффектов от осуществления капитальных вложений за весь расчетный период Т, приведенный к году начала авансирования, то есть это разница между интегральными результатами и интегральными затратами, включая выплаты процентной ставки на капитал:

,

,

где Rt – результаты, достигнутые в t -м шаге расчета; З t – затраты (включая капитальные), осуществленные на том же шаге; Т – горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта).

Внутри горизонта расчета эффект, достигаемый на t -м шаге расчета, равен Э t = Rt – З t.

Если чистый дисконтированный доход инвестиционного проекта положителен, то проект является эффективным (при данной норме дисконта) и может рассматриваться вопрос о его принятии. Чем больше чистый дисконтированный доход, тем эффективнее проект. Если инвестиционный проект будет осуществлен при отрицательном ЧДД, инвестор понесет убытки, то есть проект неэффективен.

На практике для определения чистого дисконтированного дохода используют модифицированную формулу. Для этого из состава З t исключают капитальные вложения на  -м шаге и обозначают через «К» сумму дисконтированных капиталовложений:

-м шаге и обозначают через «К» сумму дисконтированных капиталовложений:

.

.

Тогда  = З t – К t, то естьзатраты на t - м шаге при условии, что в них не входят капиталовложения:

= З t – К t, то естьзатраты на t - м шаге при условии, что в них не входят капиталовложения:

,

,

и выражает разницу между суммой приведенных эффектов и приведенной к тому же моменту времени величиной капитальных вложений (К).

Индекс доходности (рентабельности) (ИД) представляет собой отношение суммы приведенных эффектов (без учета инфляции) к суммарным инвестициям, определяемым с учетом фактора времени:

.

.

Если чистый дисконтированный доход больше нуля (ЧДД > 0), то индекс доходности больше единицы (ИД > 1), а если чистый дисконтированный доход меньше нуля (ЧДД<0), то индекс доходности меньше единицы (ИД < 1). Условие, при котором проект считается эффективным при применении критерия ИД, имеет вид ИД > 1, то есть больше единицы. Если ИД < 1, то есть меньше единицы проект отвергается. При индексе доходности равной единицы (ИД= 1) проект считается и не прибыльным, и не убыточным.

Внутренняя норма доходности представляет собой ту норму дисконта, при которой величина приведенных эффектов равна приведенным капиталовложениям, то есть ЧДД = 0. Одна из ее экономических интерпретаций: если весь проект выполняется только счет заемных средств, то ВНД равна максимальному проценту, под который можно взять этот заем с тем, чтобы суметь расплатиться из доходов от реализации проекта за время, равное горизонту расчета. Преимуществом ВНД является то, что участник проекта не должен определять свою индивидуальную норму дисконта заранее. Он вычисляет ВНД, то есть эффективность вложенного капитала, а затем принимает решение, используя ее значение.

Иными словами  (ВНД) является решением уравнения

(ВНД) является решением уравнения

,

,

где К t – капитальные вложения, авансированные в t -м году; З+ t – затраты в t -м году без учета капитальных вложений.

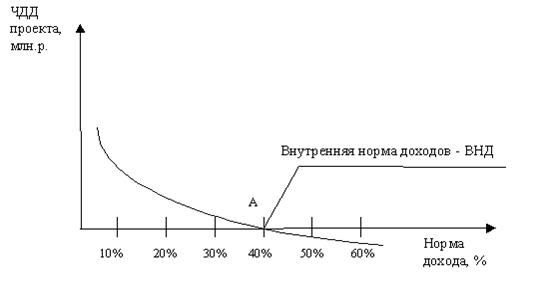

Экономическую природу этого показателя можно пояснить с помощью графика зависимости ЧДД от изменения нормы дохода. На графике (рис.1.2) показано, что с ростом требований к эффективности инвестиций (через Е) величина ЧДД уменьшается, достигая нулевого значения при пересечении с осью абсцисс в точке «А». Внутренняя норма дохода характеризует нижний гарантированный уровень доходности инвестиций, генерируемый конкретным проектом, при условии полного покрытия всех расходов по проекту за счет доходов. Кривая, приведенная на рис.1.2, отражает классический график. При более сложных распределениях во времени он выглядит несколько иначе.

Если расчет ЧДД инвестиционного проекта дает ответ на вопрос, является он эффективным или нет при некоторой заданной норме дисконта (Е), то внутренняя норма доходности проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал.

Рис. 1.2. Зависимость ЧДД от изменений нормы дохода

В случае, когда внутренняя норма доходности равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в данный инвестиционный проект оправданы, и может рассматриваться вопрос о его принятии. В противном случае инвестиции в данный проект нецелесообразны.

Если сравнение альтернативных инвестиционных проектов по ЧДД и ВНД приводят к противоположным результатам, то предпочтение следует отдавать ЧДД.

Срок окупаемости - минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Иными словами, это – период (измеряемый в месяцах, кварталах, годах), начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

Результаты и затраты, связанные с осуществлением проекта, можно установить путем дисконтирования или без него, следовательно, получается два различных срока окупаемости. Более объективным признается результат, когда срок окупаемости рассчитывается с помощью дисконтирования.

2015-05-22

2015-05-22 1071

1071