В связи с многообразием факторов, влияющих на количественную оценку эффективности инвестирования проектов, и комплексностью представленных ранее методологических принципов в теории и практике количественного определения эффективности проекта сложилось несколько методов (табл. 6.1).

Таблица 6.1

Классификация методов оценки эффективности инвестирования проектов

| Методы | По виду обобщающего показателя | По сопоставлению затрат и результатов | По оцениваемой эффективности | ||||

| Абсолютные | Относительные | Временные | Статистические | Динамические | Абсолютная эффективность | Относительная эффективность | |

| Чистый приведенный доход | + | + | + | + | |||

| Срок окупаемости | + | + | + | ||||

| Дисконтированный срок окупаемости | + | + | + | + | |||

| Индекс доходности | + | + | + | + | |||

| Внутренняя норма рентабельности | + | + | + | ||||

| Модифицированная внутренняя норма рентабельности | + | + | + | ||||

| Норма прибыли на капитал | + | + | + | ||||

| Накопленное сальдо денежного потока | + | + | + | ||||

| Метод приведенных затрат | + | + | + | ||||

| Метод сравнения прибыли | + | + | + | ||||

| Метод аннуитета | + | + | + |

С помощью абсолютных показателей определяется разность между стоимостными оценками результатов и затрат, связанных с реализацией проектов.

Относительные показатели определяются как отношение стоимостных оценок результатов проектов к совокупным затратам на их реализацию.

Временные показатели используются для оценки срока окупаемости инвестиционных ресурсов.

Статистические показатели отражают денежные потоки, которые возникают в разные моменты времени и оцениваются как равномерные.

При применении динамических показателей денежные потоки, которые вызваны реализацией проектов, приводятся к единому моменту времени с помощью метода дисконтирования, обеспечивая сопоставимость разновременных затрат и результатов.

Теория абсолютной эффективности исходит из предпосылки, что реализации или внедрению подлежит такой проект, который обеспечивает выполнение установленных инвестором нормативов эффективности использования инвестиций.

Теория сравнительной эффективности исходит из предпосылки, что реализации или внедрению подлежит такой проект из нескольких (не менее двух), который обеспечивает либо минимальную сумму приведенных затрат, либо максимум эффекта и/или прибыльности за расчетный период своего использования.

Рассмотрим алгоритм оценки доходности проектных решений.

1. Определение денежных потоков

1.1 Вложения

,

,

где ЗТ – затраты;

t = 0 – нулевой период, т.к. на начало проекта должны быть

определённые деньги.

1.2 Поступления от реализации проекта

,

,

где Д Т – доход;

t = 1 – первый период.

2. Норма дисконта

d = a + b + c + …,

где а – процент по валютным вкладам;

b – инфляция на валютном рынке;

с – учёт рисков проекта.

3. Коэффициент дисконтирования (для учёта временного фактора)

,

,

где d – норма дисконта;

t = 0, 1, 2, … Т.

4. Чистый дисконтированный доход (ЧДД) по расчётным периодам

.

.

5. Чистый дисконтированный доход (ЧДД) за весь период

.

.

6. Чистая текущая стоимость (ЧТС) – нарастающий итог ЧДД (NPV)

.

.

7. Чистая текущая стоимость (ЧТС) за весь период

.

.

Таблица 6.2

Табличный алгоритм для расчёта перечисленных показателей

| Период t | Доход

| Затраты

| Коэф.

диск.

| Диск. доход

| Диск.

затраты

|

|

|

| … | |||||||

| T | |||||||

| Итого | ДT = å Дt | ЗT = å Зt | – | å Дt∙kдt | å Зt∙kдt | ЧДДT | ЧТСT |

8. Индекс доходности (ИД) – доход на каждый вложенный рубль

руб./руб.

руб./руб.

9. Коэффициент эффективности инвестиций (ARR) – рассчитывается делением среднегодовой прибыли на среднюю величину инвестиций, измеряется в %.

10. Рентабельность проекта

Rпр = ИД ∙100 %.

Среднегодовая рентабельность проекта

Rпр.ср =  ∙100 %.

∙100 %.

11. Внутренняя норма доходности (ВНД) = IRR, определяется из условия:

ЧТСТ = NPV = 0.

12. Срок окупаемости Tок, определяется из условия:

.

.

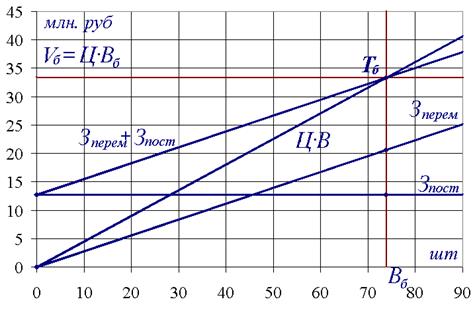

13. Точка безубыточности Tб (Bб)

Bб ∙ Ц = Bб ∙ с/с.

Рассчитав показатели оценки проекта можно ответить на вопросы: какие деньги вкладывать?; стоит ли реализовывать проект?; когда окупится?

Рассмотрим пример.

Задание: определить поток денежных средств, коэффициент дисконтирования проекта, ЧДДТ, ЧТСТ, ВНД, период окупаемости, ИД, Rпр, Тб.

Таблица 6.3

Исходные данные

| № п/п | Показатель | Ед. изм. | Значения |

| Затраты на оборудование | млн. руб. | 17,9 | |

| Доставка и монтаж | млн. руб. | 4,7 | |

| Инженерное обустройство и обучение персонала за 1 год перед производством | млн. руб. | 3,3 | |

| Срок работы оборудования после ввода | лет | ||

| Гарантированный объём продаж в год | млн. руб. | 63,2 | |

| Текущие затраты на производство | млн. руб. | 51,8 | |

| Условно-постоянные затраты, в т.ч. амортизация | млн. руб. | 12,7 (3,8) | |

| Годовой объём заказов | тыс. шт | ||

| Процент по валютным вкладам | % | ||

| Уровень риска проекта | % | ||

| инфляция на валютном рынке | % | ||

| Поставка оборудования планируется | в | 2009 г. |

Таблица 6.4

Решение табличным методом

| Период t | Доход

| Затраты

| Коэф. диск.

| Диск. доход

| Диск. затраты

|

|

|

| 17,9+4,7= 22,6 | 22,6 | –22,6 | –22,60 | ||||

| 3,3 |  = 0,83

= 0,83

| 2,73 | –2,73 | –25,33 | |||

| 63,2–51,8 +3,8 =15,2 |  = 0,68

= 0,68

| 10,38 | 10,38 | –14,95 | |||

| 15,2 | 0,56 | 8,58 | 8,58 | –6,37 | |||

| 15,2 | 0,47 | 7,09 | 7,09 | 0,73 | |||

| 15,2 | 0,39 | 5,86 | 5,86 | 6,59 | |||

| 15,2 | 0,22 | 4,84 | 4,84 | 11,43 | |||

| Итого | 25,9 | – | 36,76 | 25,33 | 11,43 | 11,43 |

Таблица 6.5

Поток денежных средств

| Год | |||||||

| Поток | –22,4 | –3,3 | 15,2 | 15,2 | 15,2 | 15,2 | 15,2 |

Рис. 6.1. Финансовый поток

Таблица 6.6

Кумулятивный поток денежных средств

| Год | |||||||

| Поток | –22,4 | –25,7 | –10,5 | 4,7 | 19,9 | 35,1 | 50,2 |

Дисконтированный период окупаемости Tд.ок = 3 + x, где x –?

При  млн.руб.,

млн.руб.,  .

.

1 год –  млн.руб., х лет –

млн.руб., х лет –  млн.руб., получаем

млн.руб., получаем

лет.

лет.

Дисконтированный период окупаемости Tд.ок = 3,9 лет (3 года 10,8 мес.).

Период окупаемости Tок = 2 + x, где x –?

мес.

мес.

Период окупаемости Tок = 2 года 8,3 мес.

Графическое определение дисконтированного периода окупаемости

|

|

|

Рис. 6.2. Графики ЧДДt и ЧТСt

Индекс доходности  руб./руб.

руб./руб.

Рентабельность проекта Rпр = 1,4512∙100 % = 145,12 %.

Средняя рентабельность проекта Rпр.ср =  ∙100 % = 24,19 %.

∙100 % = 24,19 %.

Внутренняя норма доходности – расчётная величина ставки дисконтирования, при которой NPV равно 0.

Таблица 6.7

Определение ВНД

| d | 0,21 | 0,3 | 0,33 | 0,3492 | 0,36 |

| ЧТС | 11,43 | 3,34 | 1,23 | –0,65 |

Итак, d = 34,92 % – максимально-доступная цена денег.

Точка безубыточности Tб (Bб): Ц = с/с.

;

;  +

+

, где

, где  .

.

Þ

Þ  .

.

тыс. шт.

тыс. шт.

Безубыточный объём производства Вб = 73,776 тыс. шт.

Т.е.  млн. руб. (= 12,7 +

млн. руб. (= 12,7 +  .

.

Рис. 6.3. График определения точки безубыточности

2015-05-30

2015-05-30 641

641