Глобализация означает снижение стоимости капитала. При этом главным аргументом является то, что в ситуации, когда рынок внутреннего капитала отделяется от глобальных рынков капитала барьерами, препятствующими международным инвестициям, местные инвесторы несут все риски экономической деятельности в своей стране. «Такие инвесторы требуют более высокую премию за риск, что приводит к снижению сумм, которые местные инвесторы согласны вложить в ценные бумаги, по сравнению с тем, что заплатили бы инвесторы, диверсифицирующие свои вклады в глобальном масштабе, если бы им предоставили такой шанс»3. Кроме снижения премий за рыночный риск, предоставление доступа к глобальном рынкам также снижает коэффициенты бета большинства компаний, особенно тех, деятельность которых сильнее связана с экономикой их

1 Там же.

1 Там же.

2 Смотрите, в частности, обзор, проведенный в 1996 г. Милсом (R.W. Mills),

Дебоно (/. D. DeBono), Дебоно (U. D. DeBono), Принтом (С. Print) и Паркером

(D. Parker) в отношении 250 ведущих компаний Соединенного Королевства и

выявивший, что 71% участвовавших в обзоре фирм использовали ставку дис

контирования по компании целиком и только оставшиеся 29% использовали

различные ставки дисконтирования для подразделений. «The use of shareholder

value analysis in acquisition and divestment decisions by large UK companies»,

Research Report for the Charted Institute of Management Accountants, 1996.

3 Stulz, Rene M. «Globalization, corporate finance, and the cost of capital»,./oMrwo/

of Applied Corporate Finance, Volume 12, Nov. 3, Fall 1999, p. 10.

страны, чем с международной экономикой. Основанные на опыте факты в целом согласуются с тем, что гласит теория. Используя ежемесячные сведения за период с 1975 по 1997 г., Ronald M. Schramm и Henry N. Wong обнаружили, что коэффициенты бета и стоимость капитала значительно ниже в среднем на интегрированных рынках, чем на сегментированных. «Средняя разница составляет 0,104 для коэффициентов бета и 31 базовый пункт для стоимости капитала»1.

Несмотря на эти данные (и многие другие в литературе финансовой тематики), «практика финансовых руководителей многих транснациональных акционерных обществ определенно расходится как с финансовой теорией, так и со стратегическим аргументом за глобализацию. Многие финансовые руководители имеют тенденцию требовать высокие премии за иностранные инвестиции, игнорируя при этом выгоды для своих акционеров, связанные с диверсификацией»2.

4.5. Использование стоимости капитала при оценке создания стоимости: понятие экономической добавленной стоимости (EVA3)

Экономическая добавленная стоимость (EVA) становится все более и более широко применяемым менеджерами европейских компаний инструментом, позволяющим нацеливать корпоративные задачи и процесс принятия решений на интересы акционеров. EVA4 измеряет разницу между рентабельностью активов, созданных с помощью привлеченного извне капитала, и стоимостью капитала. Экономисты узнают в этом «новом» подходе не что иное, нежели экономическую прибыль, описанную более столетия назад Альфредом Маршаллом (Alfred Marshall). «Величина экономической прибыли предназначена для того, чтобы напоминать менеджерам, что они на самом деле не получили прибыли, пока

1 Schramm, Ronald M. and Wong, Henry N., «Measuring the cost of capital in an

1 Schramm, Ronald M. and Wong, Henry N., «Measuring the cost of capital in an

international CAPM framework»,,/o«r«a/ of Applied Corporate Finance, Volume 12,

Nov. 3, Fall 1999, p. 68.

2 Pettit, Justin, Mack, Ferguson and Robert Gluck «A method for estimating global

corporate capital costs: the case of Bestioods»Journal of Applied Corporate Finance,

Volume 12, Nov. 3, Fall 1999, p. 90.

3 EVA — Economic Value Added. — Прим. перев.

4 EVA — на самом деле фирменное название Stem Stewart & Со для специфи

ческого метода расчета экономической прибыли, который включает начисления

процентов и выплаты долгов и длинный список бухгалтерских корректировок.

| |||||

| |||||

|

Рис. 4.9. Чистая прибыль, EBIT и EBIAT (или NOPAT)

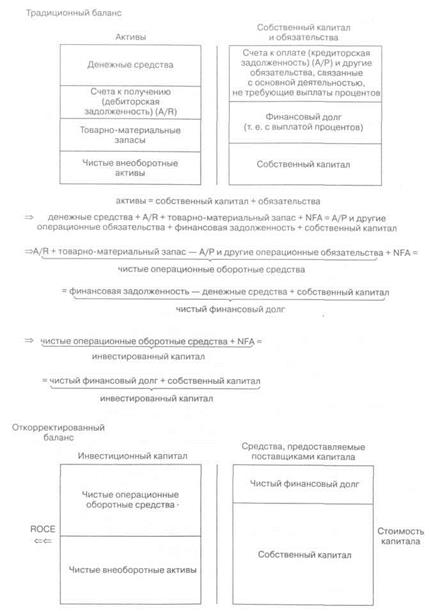

они не заработали экономического дохода на тот капитал, который они используют»1. Другими словами, рентабельность инвестированного капитала (ROCE2) должна быть больше, чем стоимость капитала привлеченного.

2015-06-04

2015-06-04 376

376