Инвестиционный проект - это обоснование экономических целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными стандартами, а так же описание практических действий по осуществлению инвестиций (бизнес-план).

При оценке эффективности реальных инвестиционных объектов руководствуются следующими принципами:

1. Оценка эффективности реальных инвестиционных проектов должна осуществляться на основе сопоставления объема инвестиционных затрат с одной стороны и сумм и сроков возврата инвестиционного капитала с другой стороны.

2. Оценка объема инвестиционных затрат должна охватывать всю совокупность используемых ресурсов, связанную с реализацией проекта.

3. Оценка возврата инвестируемого капитала должна осуществляться на основе показателя чистого денежного потока. Этот показатель формируется за счет сумм чистой прибыли и амортизируемых отчислений.

4. В процессе оценки, суммы инвестиционных затрат и чистого денежного потока должны быть приведены к настоящей стоимости.

С учетом этих принципов определены методы оценки эффективности реальных инвестиционных проектов на основе различных показателей:

1. Чистый приведенный доход позволяет получить наиболее обобщенную характеристику результата инвестирования. Рассчитывается по формуле:

ЧПД = ЧДП - ИЗ

ЧПД - чистый приведенный доход;

ЧДП - чистый денежный поток;

ИЗ - инвестиционные затраты.

Характеризуя показатель “чистый приведённый доход” следует отметить, что он может быть использован не только для сравнительной оценки эффективности реальных инвестиционных проектов, но и как критерий целесообразности их реализации.

2. Индекс доходности позволяет соотнести объем инвестиционных затрат с предстоящим чистым денежным потоком:

ИД = (сумма ЧДП) / ИЗ

ИД - индекс доходности.

Показатель “индекс доходности” также может быть использован не только для сравнительной оценки, но и в качестве критериального при принятии инвестиционного решения о возможностях реализации проекта.

3. Индекс рентабельности в процессе оценки эффективности инвестиционного проекта может играть лишь вспомогательную роль, т.к. не позволяет в полной мере оценить весь инвестиционный поток:

Индекс Рентабельности = среднегодовая сумма чистой инвестиционной прибыли / среднегодовая сумма инвестиционных затрат

Показатель “индекс рентабельности” позволяет вычленить в совокупном чистом денежном потоке важнейшую его составляющую – сумму инвестиционной прибыли.

4. Период окупаемости является самым распространенным:

Период окупаемости = инвестиционные затраты / среднегодовая сумма чистого денежного потока за период эксплуатации проекта

Показатель “период окупаемости” используется обычно для сравнительной оценки эффективности проектов, но может быть принят и как критериальный (в этом случае инвестиционные проекты с более высоким периодом окупаемости будут предприятием отвергаться).

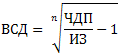

5. Внутренняя ставка доходности является наиболее сложным показателем оценки эффективности реальных инвестиционных проектов:

ВСД - внутренняя ставка доходности.

Показатель внутренней ставки доходности приемлем для сравнительной оценки не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне (например, в сравнении с коэффициентом рентабельности операционных активов, коэффициентом рентабельности собственного капитала, уровнем доходности по альтернативным видам инвестирования – депозитным вкладам, приобретению государственных облигаций и т.п.).

2015-07-21

2015-07-21 1663

1663