Продажа товаров по договору комиссии отличается от обычной оптовой продажи по договору поставки. Напомним, выше мы разбирали пример поступления товаров на комиссию. А именно, поступили 50 рулонов обоев водостойких от ООО " Комитент " для реализации по цене 1000 руб. за рулон (НДС исчисляется с суммы реализации). Продолжим этот пример.

16.02.2009 50 рулонов обоев водостойких, поступивших в организацию по договору комиссии № 1 от ООО "Комитент", было реализовано ООО "Покупатель" по 1000 руб. за рулон (НДС - сверху.) по договору №5 от 16.02.2009. Покупателю был выставлен счет-фактура от 16.02.2009.

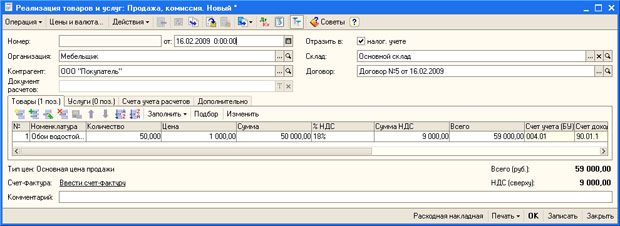

Для начала создадим новый документ Реализация товаров и услуг с видом операции Продажа, комиссия.

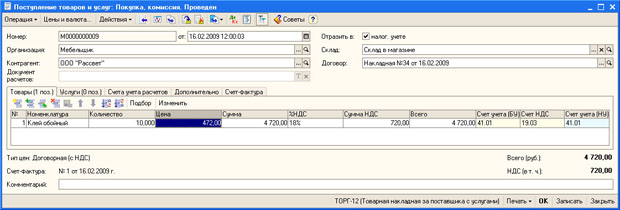

Заполнение реквизитов этого документа вполне стандартно (рис. 13). Главное - это правильно указать счета учета номенклатуры. В нашем случае они будут подставлены автоматически, так как элемент номенклатуры Обои водостойкие хранится в группе Товары на комиссии.

«Рис. 13» Документ Реализация товаров и услуг, продажа товаров, полученных на комиссию

После заполнения документа нужно сформировать необходимые печатные формы, получив сведения об отгрузке товаров - провести документ и заполнить сведения о счете-фактуре.

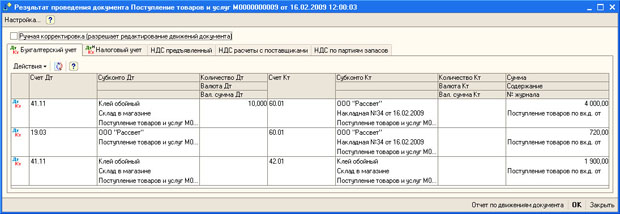

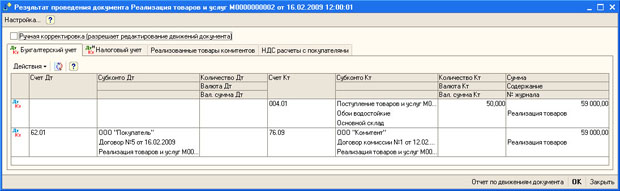

На рис. 14 вы можете видеть окно с информацией о проведении документа.

«Рис. 14» Проведение документа Реализация товаров и услуг, продажа товаров, полученных на комиссию

В бухгалтерском учете документ сформировал следующие записи:

| К004.01 59000 руб. - списаны товары, принятые на комиссию; |

| Д62.01 К76.09 59000 руб. - отражена наша задолженность перед ООО " Комитент " и задолженность ООО " Покупатель " перед нами. |

В налоговом учете сформирована проводка вида К004.01, отражающая списание ценностей.

При проведении сделаны записи в регистры Реализованные товары комитентов и НДС расчеты с покупателями.

Процесс оформления реализации товаров, принятых на комиссию и расчетов с комитентом на этом не окончен. Следующим этапом оформления подобной сделки является документ Отчет комитенту о продажах товаров (Покупка > Отчет комитенту о продажах товаров).

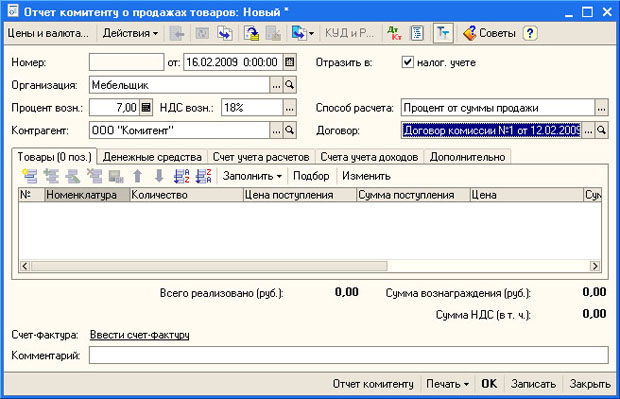

На рис. 15 вы можете видеть форму этого документа с заполненной шапкой.

«Рис. 15» Документ Отчет комитенту о продажах, заполненная шапка

Рассмотрим заполнение реквизитов шапки документа:

| Организация: | Мебельщик; |

| Процент возн.: | 7,00; |

| НДС возн.: | 18%; |

| Контрагент: | ООО " Комитент "; |

| Способ расчета: | Процент от суммы продажи; |

| Договор: | Договор комиссии №1 от 12.02.09; |

Обратите внимание на то, что некоторые реквизиты заполняются автоматически, а заполнять реквизиты лучше всего начиная с реквизита Контрагент.

Теперь заполним табличную часть Товары. Это можно сделать автоматически, воспользовавшись командами меню Заполнить, которое расположено в панели инструментов табличной части Товары. Например, команда Заполнить > Реализованными по договору, заполняет табличную часть списком товаров, которые были проданы в рамках договора с комитентом.

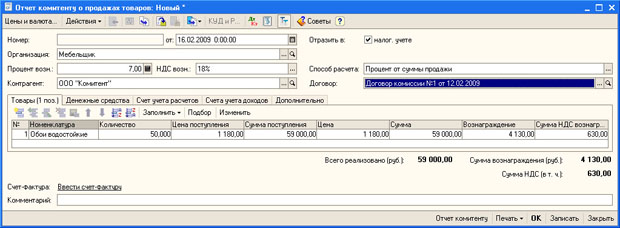

Мы, зная параметры сделки, заполним поля вручную. А именно, они будут заполнены так:

| Номенклатура: | Обои водостойкие; |

| Количество: | 50; |

| Цена поступления: | 1000; |

| Сумма поступления: | 50000 (вводится автоматически); |

| Цена: | 1000; |

| Сумма: | 5000 (вводится автоматически); |

| Вознаграждение: | 3500 (вводится автоматически); |

| Сумма НДС вознаграждения: | 630 (вводится автоматически); |

В итоге, после заполнения табличной части Товары документ выглядит следующим образом (рис. 16).

«Рис. 16» Документ Отчет комитенту о продажах, табличная часть Товары

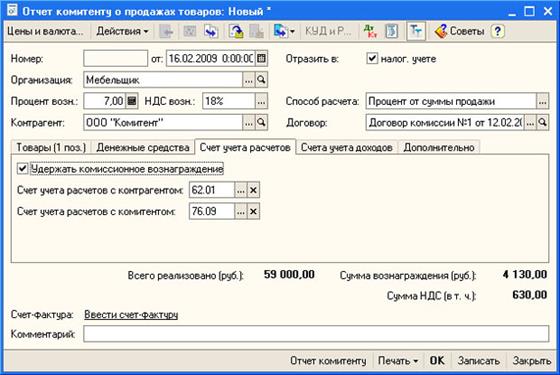

Переходим к заполнению следующих вкладок. А именно, на вкладке Счет учета расчетов (рис. 17) следует ввести информацию о счете расчетов с контрагентом - то есть - с покупателем (62.01) и о счете расчетов с комитентом - 76.09.

«Рис. 17» Документ Отчет комитенту о продажах, вкладка Счета учета расчетов

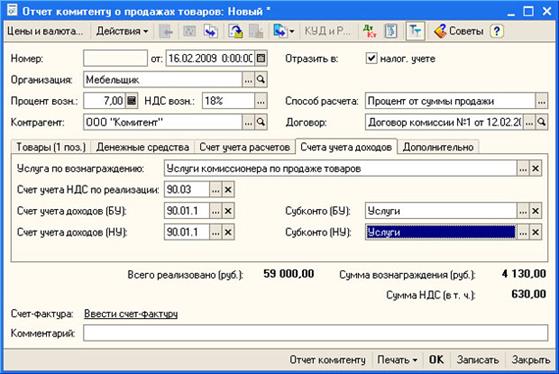

Теперь заполним вкладку Счета учета доходов. На рис. 18 вы можете видеть заполненную вкладку.

«Рис. 18» Документ Отчет комитенту о продажах, вкладка Счета учета доходов

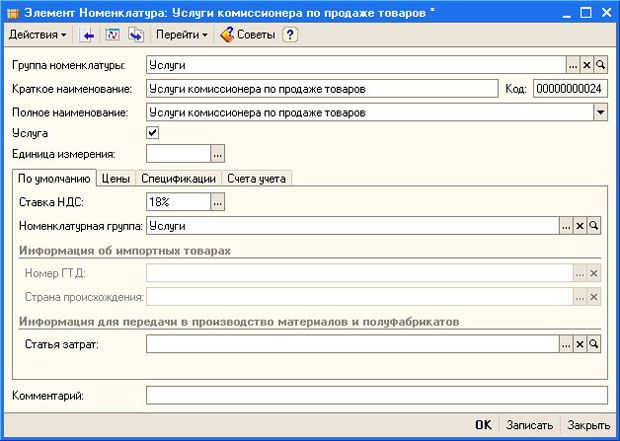

Она содержит сведения о том, каким образом следует учитывать доход, полученный от посреднической деятельности. В частности, в поле Услуга по вознаграждению нужно ввести услугу, по которой организация принимает вознаграждение. Эту услугу следует выбрать из справочника Номенклатура (рис. 19).

«Рис. 19» Услуга по вознаграждению

На вкладке Дополнительно можно ввести ответственного за совершение операции.

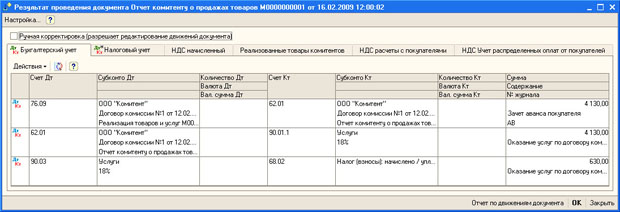

Проведем документ и посмотрим, какие движения он сформировал (рис. 20).

«Рис. 20» Результат проведения документа

Документ сформировал следующие проводки в бухгалтерском учете:

| Д76.09 К62.01 4130 руб. |

| Д62.01 К90.01.1 4130 руб. |

| Д90.03 К68.02 630 руб. |

В налоговом учете сформирована следующая проводка:

| ДПВ К90.01.1 3500 руб. |

Документ произвел движения по следующим регистрам:

· НДС начисленный;

· Реализованные товары комитентов;

· НДС расчеты с покупателями;

· НДС Учет распределенных оплат от покупателей;

6. Особенности учета товаров в розничной торговле Поступление товаров для розничной продажи можно учитывать двумя различными способами - с применением счета 42 "Торговая наценка" - то есть по продажным ценам, и без его применения - то есть по покупным ценам. Схемы бухгалтерских записей при учете по покупным ценам выглядят так:

При учете по продажным ценам делаются следующие записи:

Учет продажи товаров в розницу так же ведется по двум основным направлениям - с использованием продажных и покупных цен. При использовании покупных цен в учете делаются следующие записи:

При использовании метода учета по продажным ценам в учете делаются следующие записи:

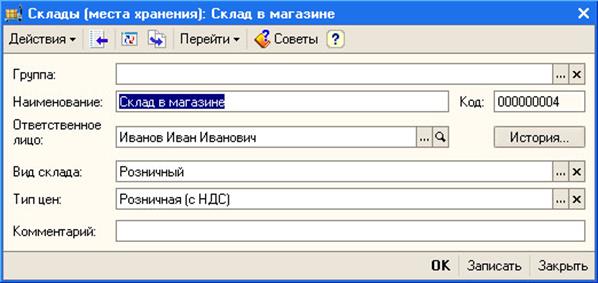

В нашей организации учет товаров в рознице ведется по продажным ценам - с использованием счета 42 "Торговая наценка". Это зафиксировано в учетной политике организации (Предприятие > Учетная политика > Учетная политика организаций, вкладка Бухгалтерский учет, параметр Способ оценки товаров в рознице установлен в значение По продажной стоимости) Для того, чтобы система автоматически сформировала проводки по счету 42, нам нужно учесть несколько важных моментов. Во-первых - товары должны приходоваться на склад с установленным типом цен, включающим НДС. В нашем случае это склад с наименованием Склад в магазине. На рис. 21 вы можете видеть параметры этого склада.

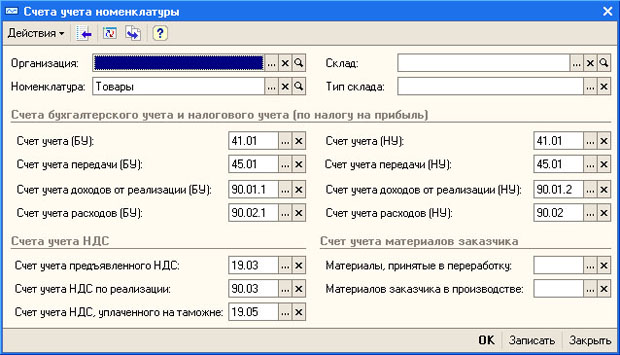

Учет товаров на складе ведется с использованием вида цен Розничная (с НДС). Обратите внимание на то, что склад имеет вид Розничный, по-другому этот вид называется Автоматизированная торговая точка, то есть точка, оснащенная контрольно-кассовой техникой. Эти сведения понадобятся нам позже, когда мы будем настраивать счета учета номенклатуры, оформлять покупку и продажу товаров. В частности, отметим, что в 1С:Бухгалтерии предусмотрен специальный счет, на котором учитываются товары по продажной стоимости в автоматизированных торговых точках. Это счет 41.11 " Товары в розничной торговле (в АТТ по продажной стоимости)". Именно на этот счет будут приходоваться товары при учете в розничной торговле по продажной стоимости, и отсюда же их нужно будет списывать при оформлении продажи. Так как учет товаров в рознице мы ведем с использованием счета 42 "Торговая наценка", для того, чтобы система автоматически формировала проводки по учету торговой наценки, перед проведением документа, которым приходуются соответствующие товары, нужно установить цены на них. Рассмотрим пример. 16.02.2009 в организацию от ООО "Рассвет" по Накладной №34 от 16.02.2009 поступило 10 упаковок Клея обойного по цене 472 рубля за упаковку (в т.ч. НДС). По приказу руководителя продажная стоимость одной упаковки Клея обойного должна составлять 590 руб. (в т.ч. НДС). Поставщик выставил счет-фактуру №1 от 16.02.2009. Товар должен быть помещен в справочник Номенклатура, в стандартную группу Товары. На рис. 22. вы можете видеть результат команды Перейти > Счета учета номенклатуры для этой группы.

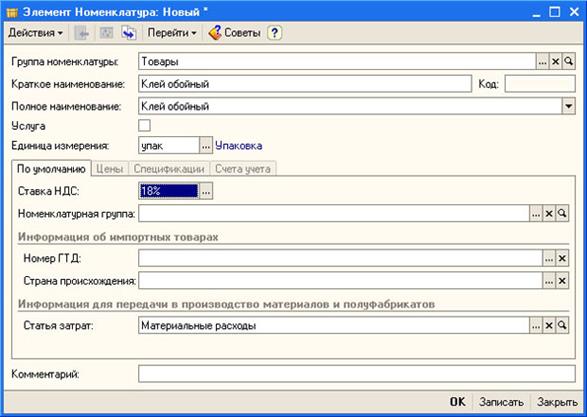

Теперь внесем в группу Товары справочника Номенклатура новый элемент - Клей обойный (рис. 23).

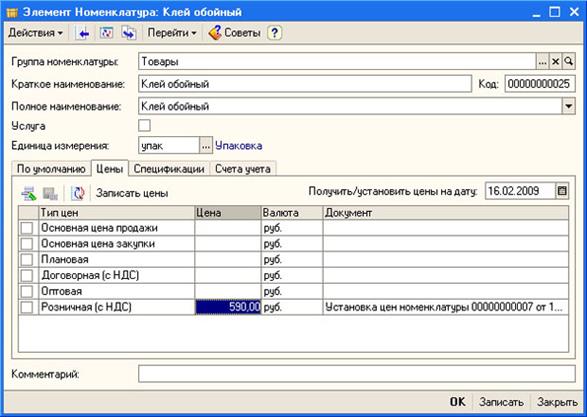

После того, как основные сведения об элементе номенклатуры введены, сохраним введенные данные (кнопкой сохранить) - станут доступными дополнительные вкладки для ввода данных. Нас интересует вкладка Цены (рис. 24).

Здесь нам нужно ввести для цены вида Розничная (с НДС) 590 рублей и нажать на кнопку Записать цены. Теперь все готово к приемке товара. Вызовем документ Поступление товаров и услуг (Покупка > Поступление товаров и услуг) с видом документа Покупка, комиссия. На рис. 25 вы можете видеть его вкладку Товары.

Рассмотрим особенности заполнения этой вкладки и поясним некоторые тонкости, влияющие на последующее отражение операции в учете. Как вы помните, мы учитываем товары в рознице по продажным ценам. Это значит, что документ должен будет сформировать проводки вида Д41 К42 на размер торговой наценки. Выше мы задавали цену Розничная (с НДС) для Клея обойного. Этот тип цен указан для склада, на который приходуются товары. А вот в документе мы должны выставить тот тип цен (кнопка Цены и валюта), по которому мы принимаем товары, в нашем случае это Договорная (с НДС). Итак, заполняем поля документа следующим образом:

В табличной части Товары создаем новую строку, вносим в столбец Номенклатура Клей обойный, вводим количество (10) и цену (472), остальные параметры будут рассчитаны автоматически. В частности, обратите внимание на то, что НДС, входящий в цену, равен 720 рублям, таким образом, на счет 41 товары попадут по стоимости, равной 4000 рублей по проводке Д41 К60. Запомним это утверждение и продолжим заполнять документ. Вкладка Счета учета расчетов заполняется вполне стандартным образом - здесь, в полях Счет учета расчетов с контрагентом и Счет учета расчетов по авансам должны присутствовать, соответственно, счета 60.01 и 60.02. Вкладка Дополнительно содержит сведения о приходных документах, вкладка Счет-фактура о полученном от поставщика счете-фактуре. Проведем документ (кнопкой ОК) и посмотрим, какие движения он сформировал (рис. 26).

Документ сделал следующие записи в бухгалтерском учете:

Откуда взялась сумма торговой наценки в 1900 руб? Напомним, что на складе с наименованием Склад в магазине товары учитываются по розничным ценам (вид цены Розничная (с НДС)). До проведения документа данный вид цены для одной упаковки обойного клея, который мы приходуем на склад, был установлен как 590 руб. То есть, 10 упаковок клея будут стоить 5900 руб. А мы оприходовали 10 упаковок по фактической стоимости 4000 руб. 5900 - 4000 = 1900. Именно на эту сумму и сделана проводка Д41.11 К42.01. В налоговом учете была сформирована следующая проводка:

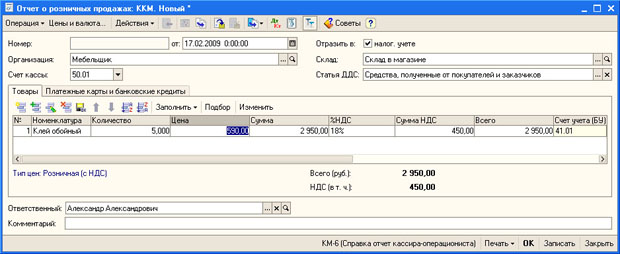

Налоговый учет не интересуют торговая наценка и НДС - ему интересна фактическая себестоимость оприходованных товаров. Так же документ произвел движения по регистрам подсистемы учета НДС: · НДС предъявленный; · НДС расчеты с поставщиками; · НДС по партиям запасов. После того, как товары оприходованы, мы можем продолжить наш пример - продадим их в розницу. 17.02.2009 были реализованы 5 упаковок обойного клея в розницу по цене 590 руб. за упаковку. Ввод данных о реализации товаров в розницу производится по факту реализации с помощью документа Отчет о розничных продажах (Продажа > Отчет о розничных продажах). Напомним, что реализованные товары хранились на складе Склад в магазине, который имеет вид Розничный. Продажи товаров, хранящихся на таком складе, производятся с использованием контрольно-кассовой техники. Поэтому при создании документа Отчет о розничных продажах мы выбираем тип документа как ККМ. Этот документ может создаваться с выбором одного из двух видов операции: · ККМ - для отражения продаж, произведенных с помощью контрольно-кассовых машин; · НТТ - для отражения продаж, произведенных в неавтоматизированной торговой точке. На рис. 27 можно видеть заполненную форму документа.

Рассмотрим особенности его заполнения:

При заполнении табличной части Товары нам нужно лишь указать номенклатурные позиции, в нашем случае - это Клей обойный, и количество проданных единиц, в нашем случае - 5. Другие данные система введет автоматически на основе параметров, настроенных ранее. Вкладка Платежные карты и банковские кредиты служит для ввода информации о продажах по платежным картам или в кредит. | ||||||||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||||||||

|

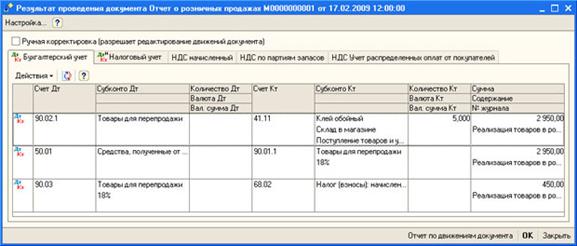

Проведем документ и посмотрим, какие движения он произвел (рис. 28).

«Рис. 28» Результат проведения документа Отчет о розничных продажах

В бухгалтерском учете документ сформировал следующие записи:

| Д90.02.1 К41.11 2950 р. - на продажную стоимость реализованных ТМЦ; |

| Д50.01 К90.01.1 2950 р. - на сумму выручки, полученной наличными; |

| Д90.03 К68.02 450 р. - НДС, начисленный с продаж; |

В налоговом учете сделаны следующие записи:

| Д90.02 К41.02 2000 руб. - списана учетная стоимость товаров, в налоговом учете это - покупная стоимость. |

| ДПВ К90.01.2 2500 руб. - отражен доход, полученный от реализации. |

Так же документ сформировал движения по следующим регистрам:

· НДС начисленный;

· НДС по партиям запасов;

· НДС учет распределенных оплат от покупателей;

Обратите внимание на то, что документ формирует движения по счету 50 - то есть - отражает поступление выручки в кассу. На основании документа Отчет о розничных продажах можно ввести Приходный кассовый ордер с видом операции Прием розничной выручки. Надо отметить, что этот ПКО при проведении не формирует движений по регистрам - на его основе формируются записи кассовой книги, поэтому мы должны его сформировать.

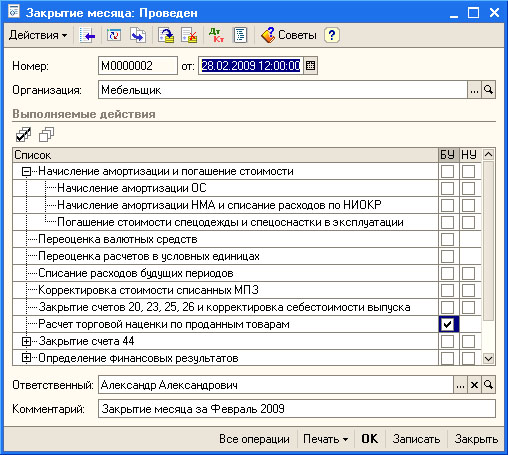

Выше мы рассматривали схему записей по счетам бухгалтерского учета при продаже товаров в розницу. Можно заметить, что документ Отчет о розничных продажах не формирует сторнировочную проводку вида Д90.02 К42. Эту проводку может сделать документ Закрытие месяца (Операции > Регламентные операции > Закрытие месяца), рис. 29.

«Рис. 29» Документ Закрытие месяца

Как правило, списание торговой наценки производят в конце месяца по всем реализованным товарам. Как видите, за формирование записей по списанию торговой наценки отвечает пункт документа Расчет торговой наценки по проданным товарам.

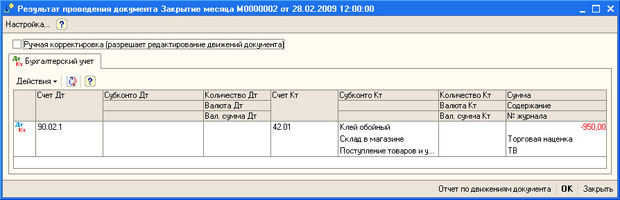

После проведения (рис. 30) документ сформировал следующую проводку в бухгалтерском учете:

| Д90.02.1 К42.01 - 950 руб. |

«Рис. 30» Результат проведения документа Закрытие месяца

В 1С:Бухгалтерии сторнировочная проводка делается с отрицательной суммой. В обычном бухгалтерском учете отрицательные числа не используются, но смысл и действие такой проводки совпадают с обычными сторнировочными проводками - сумма из такой проводки уменьшает обороты счета, а не увеличивает их.

Рассмотрим воздействие описанной проводки на состояние бухгалтерского учета. Выше, проводкой Д90.02.1 К41.11 2950 р. в учете была отражена продажная стоимость товаров - та стоимость, по которой их реализовали и та стоимость, по которой они числились в учете. Для выявления финансового результата сделки нас интересует реальная себестоимость товаров. Она, как мы знаем, составляла 4000 руб. за 10 пачек клея, и, соответственно, 2000 за 5 пачек. 2950 - 950 = 2000 руб. - то есть - искомая сумма реальной стоимости реализованных товаров. Если пройти дальше и посчитать финансовый результат сделки - то получится следующее:

| Стоимость товаров: | 2000; |

| НДС: | 450 руб; |

| Выручка: | 2950 руб. |

Финансовый результат сделки равен 2950 - 450 - 2000 = 500 руб.

2015-08-12

2015-08-12 797

797