В отечественной экономике на данном этапе развития риск особенно вероятен вследствие неуменьшающейся неопределенности политической ситуации, неустойчивости экономической среды, отсутствия гарантии получения ожидаемого результата, предотвращения потерь.

Существовавшая в административно-командном управлении экономическая система координат предопределяла для предприятия объемы производства, поставок сырья и материалов, товарооборота, уровни цен, прибыль и др. Хозяйственная сфера для проявления инициативы была ограниченной, предприимчивость не востребовалась, рискованность действий не приветствовалось, а порой и преследовалась. Весьма ярко сложившееся состояние отражало расхожее в то время выражение "инициатива наказуема".

Кардинально меняется положение в рыночной экономике. Риск становится ее характерным признаком, так как государственное регулирование ограничивается установлением норм предпринимательской деятельности и налоговой системой. Неизмеримо расширилось рисковое поле, с одной стороны, за счет проявления случайных факторов во взаимоотношениях потребителей с производителями и иными элементами внешней среды, с другой — частной (долевой) собственностью предпринимателя на хозяйственные объекты. Наличие конкурентной среды стимулирует принятие предпринимателями и менеджерами рискованных решений в части внедрения новых технологических процессов и информационных технологий, использования новейшего оборудования, создания новых товаров и др. Это обеспечивает им сохранение и укрепление своей ниши на рынке, увеличение объема продаж, финансовую стабильность.

Следовательно, природа риска в рыночной экономике обусловлена следующими факторами:

• ограниченной сферой государственного регулирования хозяйственной деятельности;

• усилением роли случайных факторов во взаимодействии предприятия с внешней средой;

• частной (и ее видами) собственностью предпринимателя, ее владением, пользованием, распоряжением;

• конкурентной борьбой товаропроизводителей и других хозяйствующих субъектов;

• всеобъемлющим характером риска, распространяющимся на сферы общественной жизни, как производственную, так и непроизводственную. Он имеет место на этапах производства, продажи, закупки, менеджмента и др.

Учитывая особенности централизованно планируемой экономики, ее предсказуемость и предопределенность, вполне оправданно отсутствие глубоких отечественных теоретических разработок, связанных с феноменом риска. Между тем механизм функционирования рыночной экономики требует овладения искусством рисковать, а значит подготовки теоретической базы в этой области.

Есть сферы, где теория и практика оценки риска относительно разработаны. Это страхование имущества, жизни, здоровья и лотерейное дело. Однако в той степени, в которой соответствующие методические разработки необходимы предпринимателям и менеджерам для повседневной практики, — это проблема, которая входит в круг интересов научных и практических организаций. Поскольку избежать риска невозможно, следует обладать навыками оценки его степени, чтобы не выходить за рамки допустимого предела.

В самом широком смысле риск — это опасность возникновения ущерба. Объем этого понятия включает сферы деятельности по производству продукции, товаров, оказанию услуг, выполнению социально-экономических и научно-технических проектов, по товарно-денежным и финансовым операциям. Рискуя, предприниматель (менеджер) рассчитывает на получение выигрыша (прибыли, дохода). Затрачивая средства, стремится получить выгоду, перекрывающую понесенные затраты. Следовательно, предметом риска являются потери ресурсов: материальные, трудовые, финансовые, информационные, интеллектуальные или недополученные доходы (ниже ожидаемых). Другими словами, если риск не оправдался, ЛПР может в худшем случае понести потери затраченных средств (сверх запланированных) либо недополучить сумму ожидаемых доходов.

Отметим различия в смысловых оттенках понятий "расход", "убытки", "потери". Хозяйственная деятельность предприятия неизбежно связана с расходами, т. е. затратами на осуществление деятельности. Это непреложный факт. Убытки свидетельствуют о неблагоприятно сложившихся обстоятельствах, повлекших потери средств. Просчеты, как следует из семантики слова, выражают дополнительные расходы сверх предусмотренных. А потери — это разница в объеме ожидаемой и фактически полученной прибыли (дохода) за счет случайных факторов. Величина потерь определяет степень риска.

Риск характеризуется на качественном и количественном уровнях: в виде затрат (либо снижения доходов), а также может иметь абсолютное (физическое, материально-вещественное) или стоимостное выражение. Риск (R) может быть рассчитан и в относительных показателях: как отношение величины возможных потерь (П) к сумме основных (О1) и оборотных средств (О2) предприятия либо к общим затратам ресурсов (3), ожидаемым доходам (Д) от намечаемых действий:

В специальной литературе авторы приводят различные определения, характеризуя риск как:

• действие наудачу, в надежде на счастливый исход;

• подверженность возможности ущерба или потери;

• возможность и масштаб несоответствия ожидаемых отрицательных и положительных результатов при выборе варианта решения из числа альтернативных;

• вероятность возникновения убытков или снижения дохода в сравнении с прогнозируемым вариантом;

• количественную оценку неудачного исхода;

• образ действий в неопределенной обстановке, ожидаемый положительный результат которых носит случайный характер.

Приведенный перечень определений позволяет отметить типичные признаки рисковых ситуаций:

• величина потенциального ущерба (или выигрыша);

• вероятность наступления последствий принятого решения (неизбежные потери не являются риском);

• альтернативность выбора (рисковать или не рисковать); неопределенность условий: чем она выше, тем больше риск;

• возможность управления риском (совершение действий, уменьшающих или увеличивающих величину или вероятность ущерба);

• надежда на успех.

Развитие рыночных отношений усиливает значимость риска. К этому принуждает конкуренция на рынке, стимулирующая внедрение новых технологий, ноу-хау, принятие неординарных решений, сопряженных с риском. Успех в бизнесе предполагает не уклонение от риска, а снижение его до минимально возможного уровня. Этого можно добиться путем прогнозирования риска, оценки вероятности наступления рискованных событий, их возможных последствий, и на этой основе — разработки мер по управлению такой ситуацией.

Разновидностей рисков множество. Не случайно в крупных фирмах западных стран предусматривается должность менеджера по риску, который самостоятельно либо во взаимодействии со специалистами по маркетингу, кадрам, технике безопасности находит выход из рискованных ситуаций.

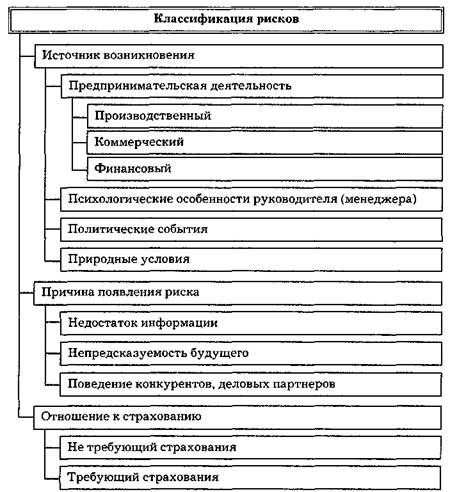

На рис. 1 многообразие рисков классифицируется по ряду признаков. Остановимся на некоторых из них.

Производственный риск возникает в сфере производства продукции, товаров, услуг и выполняемых работ (проектно-конструкторских, прогнозных). Причины риска могут быть связаны с освоением нового производственного проекта, технологий, увеличением себестоимости продукции, снижением или резким ростом объема производства.

Коммерческий риск может появиться в результате снижения уровня продаж на рынке, повышения тарифов на перевозку грузов, колебаний валютного курса, приемки товаров покупателем, роста издержек обращения, отсутствия платежей от покупателей товаров.

Финансовый риск возникает во взаимоотношениях предприятий с банками. События последних лет в банковской системе нашей страны подчеркивают актуальность учета данного вида риска. Он зависит от уровня заемных средств предприятия по отношению к собственным активам.

Политические риски связаны с запретом на импорт в стране покупателя, проведением забастовок (войн) в период транспортировки груза, конвертированностью валют, либо установлением запрета на перевод денег и т. д.

Весьма разнообразны риски при проведении предприятием инвестиционной политики. Риск инвестиционных решений появляется в результате таких нежелательных явлений, как инфляция, необходимости дисконтирования вложенных сумм, сопоставления прибыли, получаемой от хранения средств в банке и инвестиций в производство.

Рис. 1. Классификация рисков по различным признакам

Вложение средств в ценные бумаги сопровождает следующие виды специальных рисков:

• капитальный риск — общий риск по всему портфелю ценных бумаг в сравнении с вложением средств в другие сферы;

• селективный риск — означает потенциальный убыток в результате неверного выбора ценной бумаги;

• временной риск — риск в результате неверного выбора времени приобретения ценой бумаги или ее продажи;

• риск законодательных изменений — возможность потерь средств как следствие изменений законодательных мер;

• риск ликвидности — возможные потери из-за падения ценности при продаже ценной бумаги;

• рыночный риск — риск утраты дохода в результате общего падения стоимости ценных бумаг на рынке;

• кредитный риск — риск по причине эмитента, выпустившего долговые ценные бумаги, не способного выплачивать принятый процент по ним или общий размер долга;

• инфляционный риск — потенциальные потери дохода вследствие опережающего роста инфляции;

• процентный риск — потенциальные потери инвесторов из-за изменений процентных ставок на рынке (рыночный иск);

• отзывной риск — утрата покупательного дохода в результате досрочного отзыва эмитентом ценной бумаги;

• страновый риск — риск по причине изменений политики государства или ухудшения его экономического состояния;

• отраслевой риск — следствие ослабления экономики отрасли;

• риск предприятия — потеря доходов как результат ухудшения его экономического состояния.

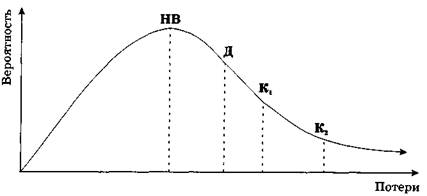

В зависимости от вероятности потерь и влияния на финансовое положение предприятия различают следующие уровни рисков: наиболее вероятные (НВ), допустимые (Д), критические (К1) катастрофические (К2) (рис. 2).

Рис. 2. Уровни рисков

Рискованная ситуация складывается из частных рисков отдельных ее операций. В этом случае оценка частного риска представляет собой нормативную ставку (минимальную), скорректированную на снижение или увеличение фактического риска  , а оценка комплексного риска состоит из суммы частных рисков

, а оценка комплексного риска состоит из суммы частных рисков  .

.

Допустимый риск влечет за собой потерю прибыли, критический — выручки (полной стоимости проданного товара), катастрофический риск приводит к гибели предприятия из-за утраты имущества и банкротства. Источником возникновения рисков могут быть и психологические особенности руководителя, которые по отношению к риску могут проявляться в диапазоне от перестраховки (риск бездействия) до авантюризма (действия за пределами оправданного риска).

2017-12-14

2017-12-14 564

564