Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

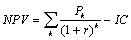

Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере P1, P2,..., Рn. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

, (4.7)

, (4.7)

. (4.8)

. (4.8)

Очевидно, что если: NPV > 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни убыточный.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

, (4.9.)

, (4.9.)

где i — прогнозируемый средний уровень инфляции.

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные статистические таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения коэффициента дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Пример

Инвестиции в сумме 100 000 руб. при ежегодных в течение 6 лет денежных поступлениях (аннуитете) в сумме 25 000 руб. позволяют получить чистую текущую стоимость в сумме почти 16 000 руб. исходя из предположения о том, что фирма предусматривает применения нормы дисконта (т.е. стандартной нормы прибыли) на уровне 8% после уплаты налога. Все первоначальные инвестиции будут возмещены в течение ~ 5-летнего периода. Чистая текущая стоимость проекта 15 575 руб. увеличила капитал фирмы на эту сумму в современном исчислении, что может защитить инвестора от возможного риска, в случае, если денежные поступления оценены неточно, а проект не завершит свою экономическую жизнь ранее намеченного срока (табл. 4.1.).

Таблица 4.1.

Чистая текущая стоимость при норме дисконта Е=8%

| Период времени | Инвестиции | Денежные поступления | Коэффициент дисконтирования при ставке 8% | Чистая текущая стоимость разных лет | Кумулятивная чистая текущая стоимость |

| 100 000 | - | 1,000 | -100 000 | -100 000 | |

| - | 25 000 | 0,926 | +23 150 | -76 850 | |

| - | 25 000 | 0,857 | +21 425 | -55 425 | |

| - | 25 000 | 0,794 | +19 850 | -35 575 | |

| - | 25 000 | 0,735 | +18 375 | -17 200 | |

| - | 25 000 | 0,681 | +17 025 | -175 | |

| - | 25 000 | 0,630 | +15 750 | +15 575 | |

| 100 000 | 150 000 | +15 575 |

Пример (продолжение). Произведем расчет чистой текущей стоимости при увеличении нормы дисконта, равной 12% (табл. 4.1.).

Таблица 4.2.

Чистая текущая стоимость при норме дисконта Е=12%, руб.

| Период времени | Инвестиции | Денежные поступления | Коэффициент дисконтирования при ставке 12% | Чистая текущая стоимость разных лет | Кумулятивная чистая текущая стоимость |

| 100 000 | - | 1,000 | -100 000 | -100 000 | |

| - | 25 000 | 0,893 | +22 325 | -77 675 | |

| - | 25 000 | 0,797 | +19 995 | -57 750 | |

| - | 25 000 | 0,712 | +17 800 | -39 950 | |

| - | 25 000 | 0,636 | +15 900 | -24 050 | |

| - | 25 000 | 0,567 | +14 175 | -9 875 | |

| - | 25 000 | 0,507 | +12 675 | +2 800 | |

| 100 000 | 150 000 | +2 800 |

Чистая текущая стоимость остается положительной, однако ее величина сократилась до 2 800 руб. При увеличении нормы дисконта при прочих равных условиях чистая текущая стоимость снижается. При норме дисконта Е = 14% чистая текущая стоимость уменьшится еще больше и станет отрицательной величиной (-2 775 руб.).

2018-01-08

2018-01-08 344

344