Налоги – это обязательные взносы в государственный бюджет или внебюджетные фонды физических и юридических лиц в порядке и на условиях, определенных законодательством[8].

Вопросы налогообложения в России регулируются Налоговым кодексом.

Совокупность взимаемых в государстве налогов, сборов, пошлин и других платежей, а также форм и методов их построения образует налоговую систему.

Налог отличается от сбора. Сбор – возмездный платеж.

Объектами налогообложения являются доходы, прибыль, стоимость определенных товаров, отдельные виды деятельности, имущество, добавленная стоимость продукции, работ, услуг и др. объекты, установленные законом.

Субъектами налогообложения являются физические и юридические лица.

Налоги бывают двух видов:

1. П рямые налоги взимаются государством непосредственно с доходов и имущества налогоплательщиков. Их объектом выступает доход (зарплата, прибыль и т.п.) и стоимость имущества налогоплательщиков (земли, дома, машины). Примеры прямых налогов: налог на прибыль, налог на доходы физических лиц, налог на имущество.

2. Косвенные налоги устанавливаются в виде надбавок к цене товаров или тарифов на услуги. Они выступают в трех видах: акцизы, фискальные монопольные налоги и таможенные пошлины.

Акцизами облагаются, как правило, товары массового производства (спиртные напитки, табак, бензин).

Бюджет в России имеет три уровня: федеральный, региональный и местный, соответственно и налоги тоже делятся на федеральные, региональные и местные.

Налоги выполняют три важнейших функции:

1. Фискальная функция – формирование денежных доходов государства, которые обеспечивают финансирование государственных расходов.

2. Социальная функция – поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними.

3. Регулирующая функция, т.е. воздействие через налоги на общественное воспроизводство. Заключается в следующем: установление и изменение системы налогообложения, определение налоговых ставок, их дифференциация, предоставление налоговых льгот, т.е. освобождение от налогов части прибыли и капитала с условием их целевого использования в соответствии с задачами государственной экономической политики.

Сумма, с которой взимается налог, называется налоговой базой или налогооблагаемым доходом, который равен разности между объемом полученного дохода и налоговыми льготами.

Часть налоговой базы, которую налогоплательщик обязан выплатить в виде налога, называется налоговой ставкой или нормой налогообложения.

Принципы налогообложения:

- уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика,

- налогообложение доходов должно носить однократный характер,

- обязательность уплаты налогов,

- процедура уплаты налогов должна быть простой и удобной для налогоплательщиков и экономичной для учреждений, собирающих налоги,

- налоговая система должна быть легко адаптируемой к меняющимся общественно-политическим потребностям,

- налоговая система должна обеспечивать перераспределение создаваемого ВВП и быть эффективным инструментом государственной экономической политики.

Существует несколько систем налогообложения:

- система прогрессивного налогообложения: повышение налоговой ставки по мере роста налоговой базы. Налог возрастает быстрее, чем прирастает доход. Так раньше брался подоходный налог. Существовало несколько шкал налоговых ставок для разных по величине доходов.

- пропорциональное налогообложение: единая налоговая ставка для доходов любой величины. Налог забирает одинаковую часть от любого дохода, например, НДФЛ.

- регрессивное налогообложение: уменьшение налоговой ставки по мере роста налоговой базы, например, ЕСН.

Существуют различные способы увеличения налоговых поступлений:

- расширение круга налогоплательщиков,

- увеличение числа объектов, с которых взимаются налоги,

- повышение налоговых ставок.

Чрезвычайно важно рассчитать оптимальную ставку налога, т.к. если ставки завышены, то это подрывает стимул к развитию производства, снижает трудовую активность, а некоторые предприниматели вообще уходят в теневую экономику.

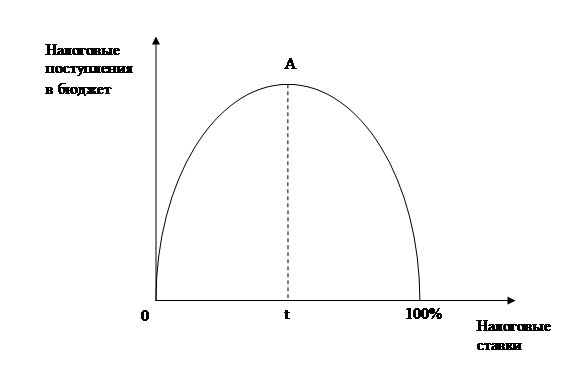

Ученые пришли к выводу (А. Лаффер), что существует ставка налога, после которой сумма налоговых поступлений в бюджет начинает снижаться (рис. 14).

Рис. 14. Кривая Лаффера.

В точке А доход государства максимальный. В США при ставке налога выше 50% люди перестают платить налоги.

2014-01-31

2014-01-31 820

820