В экономической теории известны следующие методы оценки инвестиционных проектов в условиях определенности (определенность - эта ситуация, когда нам точно известны величины денежных потоков проекта, то есть дисперсия равна нулю):

1) методы, основанные на применении дисконтирования:

а) метод определения чистой текущей стоимости NPV;

б) метод расчета индекса прибыльности IP;

в) метод расчета внутренней нормы рентабельности IRR;

г) расчет дисконтированного срока окупаемости;

2) методы, не использующие дисконтирование (эта группа методов является частным случаем первой группы).

Рассмотрим первую группу методов.

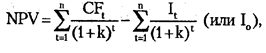

1. Метод NPV - определение разницы между суммой дисконтированных денежных поступлений от реализации проекта и дисконтированной текущей стоимостью всех затрат:

где It - инвестиционные затраты в момент времени t;

CFt - денежный поток в период t.

Иногда можно использовать эквивалентный аннуитет, если проекты имеют разную продолжительность:

Преимущества критериев дисконтирования:

* учитывается альтернативная стоимость используемых ресурсов;

* в расчет принимаются реальные денежные потоки, а не условные бухгалтерские величины, т. е. оценка инвестиционных проектов проводится с позиции инвестора и не зависит от учетной политики;

* оценка инвестиционных проектов производится исходя из цели обеспечения благосостояния собственника предприятия-акционера.

Недостатки критериев дисконтирования (проистекают из исходных предположений):

* повышение акционерной стоимости фирмы - не единственная цель предприятия (кроме того, существуют маркетинговые, социальные, научно-технические, психологические и другие цели), следовательно, ограничиваться исключительно финансовыми критериями нельзя: в дополнение к ним в системе контроллинга должны использоваться и другие критерии, оценивающие факторы психологического, социального, научно-технического плана;

* менеджеры не всегда действуют рационально и не всегда стремятся к этому; цели менеджеров не всегда совпадают с целями фирмы;

* некоторые из используемых ресурсов трудно оценить в денежном выражении (например, такие как время высококвалифицированных сотрудников).

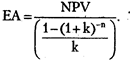

2. Метод рентабельности инвестиций - рассчитывается индекс прибыльности PI;

Достоинства и недостатки критерия рентабельности представлены в табл. 6.1.

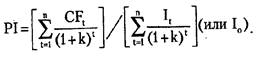

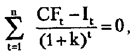

3. Метод расчета внутренней нормы рентабельности.

IRR - уровень окупаемости инвестиций, то есть k, при котором NPV=0:

где k - неизвестное.

4. Метод расчета срока окупаемости.

Срок окупаемости - это тот срок, который понадобится для возмещения суммы первоначальных инвестиций. Этот метод особенно привлекателен при следующих условиях:

* все сравниваемые проекты имеют одинаковый период реализации;

* все проекты предполагают разовое вложение средств;

* ежегодные денежные потоки на протяжении срока жизни проекта примерно равны.

Достоинства и недостатки критерия окупаемости представлены в табл. 6.2.

Так как NPV в этом методе не учитывается, использовать его для ранжирования инвестиций не рекомендуется.

В целом методы дисконтирования более совершенны, чем традиционные: они отражают законы рынка капитала, позволяя оценить упущенную выгоду от выбора конкретного способа использования ресурсов, то есть экономическую стоимость ресурсов. Однако в чистом виде эти критерии могут использоваться только в условиях "совершенного рынка": для анализа инвестиций в условиях неопределенности, неполной информации потребуются модификации критериев. Основная проблема, которая встает при использовании критериев дисконтирования денежных потоков, - выбор ставки дисконтирования.

Ставка дисконтирования должна отражать альтернативную стоимость капитала, поэтому она зависит от возможностей вложения капитала, имеющихся у предприятия

2013-12-29

2013-12-29 766

766