Введение

Цель курсовой работы: провести комплексный анализ деятельности предприятия ОАО Концерн «Калина» и на основе его разработать дальнейшую программу развития этого предприятия.

Для достижения поставленной цели необходимо выполнить следующие задачи:

v дать полную характеристику организации;

v провести стратегический анализ положения предприятия (анализ отрасли, анализ внешней среды, анализ внутренней среды, анализ макро- и микросреды, анализ внутренней среды);

v провести агрегированный финансовый анализ деятельности предприятия (горизонтальный и вертикальный анализ);

v рассчитать финансовые коэффициенты деятельности предприятия;

v провести комплексный анализ деятельности предприятия на основе рейтинговой методики;

v предложить антикризисные меры развития.

Исходные данные. Полное описание предприятия

ОАО Концерн «Калина», российское открытое акционерное общество, зарегистрированное 12 декабря 1992 года как ОАО «Уральские Самоцветы» и переименованное в ОАО «Концерн Калина» 30 ноября 1999 года.

На сегодняшний день Концерн является одним из крупнейших производителей парфюмерно-косметической продукции в России. Ассортимент продукции состоит из более 300 наименований и включает парфюмерию, косметику для лица и тела, шампуни, бальзамы, маски для волос, декоративную косметику, зубные пасты, мыло, стиральные порошки и бытовую химию. Среди наиболее известных брендов компании: косметические серии “Черный жемчуг”, “Чистая линия”, “100 рецептов красоты”, «Бархатные ручки», “Phyto expert”, зубные пасты “32 норма” и “Лесной бальзам”. Кроме собственных брендов Концерн продвигает на рынки России и стран СНГ бренды немецкой компании Dr. Scheller Cosmetics AG (97,01% акций которой принадлежит Калине) - Manhattan, Manhattan Clearface, Dr. Scheller, MIA.[5]

Популярность торговых марок Калины, успешная маркетинговая политика и высокое качество продукции обеспечили Компании лидирующие позиции на национальном рынке косметики. Концерн обладает самой широкой в отрасли дистрибьюторской сетью, охватывающей все регионы России и страны СНГ. Компания владеет собственным научно-производственным центром, специалисты которого разрабатывают новые продукты и технологии. Основные производственные мощности Концерна находятся в Екатеринбурге и сформированы из современного оборудования, обслуживаемого высокопрофессиональным персоналом. [3]

ОАО Концерн «Калина» является публичной компанией, следующей передовым стандартам корпоративного управления. Акции Концерна находятся в свободном обращении на российских фондовых биржах и на внебиржевом (OTC) рынке за рубежом (в виде американских и глобальных депозитарных расписок).[5]

Ключевые события истории Компании

2010- Консолидация 100% акций Dr.Scheller Cosmetics AG…

2009- Переход на outsourcing производства в Германии и концентрация Dr.Scheller Coametics AG на развитии и продвижении брендов Компании.

2007- Запуск проекта сети красоты Dr. Scheller Beauty Center; запуск проекта «Главсказка Интернешнл» для выхода на рынок детских товаров.

2006- Создание Kalina International SA для управления активами Группы в Европе.

2005- Приобретение контрольного пакета акций Dr.Scheller Cosmetics AG; модернизация производственной площадки в Екатеринбурге.

2004-Размещение акций на ММВБ, листинг на РТС;pапуск программы АДР 1 уровня на акции Компании.

2002- Компании присвоен рейтинг по национальной шкале S&P RuBB+ (в настоящее время RuA-).

2000- Европейский Банк Реконструкции и Развития приобрел 19,24% акций Компании.

1999- Смена наименования на Концерн «КАЛИНА» и национальный ребрендинг.

1998- Компания становится лидером в России по объемам продаж; приобретение Омского завода моющих средств.

1997- Запуск бренда «Черный жемчуг», основного бренда Компании на рынке кремов; запуск бренда «Лесной бальзам», первого бренда Компании на рынке зубных паст.

1996- Т.Р. Горяев консолидировал контрольный пакет акций Компании и возглавил молодую команду менеджеров; запуск бренда «Чистая линия», одного из лидирующих российских брендов на рынке кремов.

1992- Приватизация Компании.

1974- Расширение производственных мощностей. Начало производства одеколона «Тройной», одного из самых известных брендов Советской эпохи.

1942- Парфюмерно-косметическая фабрика «Уральские самоцветы» была основана в Свердловске (в настоящее время Екатеринбург) на основе эвакуированных мощностей московской фабрики «Новая Заря».[3]

Стратегический анализ положение предприятия

Анализ отрасли

Общий объем рынка розничной торговли в РФ в 2009 г. составил 252 млрд. долл.

По прогнозам отраслевых агентств, общий объем рынка розничной торговли в России к 2011 г. увеличится более чем на 70% и превысит 400 млрд долл.

В феврале 2009 г. оборот розничной торговли возрос по сравнению соответствующим периодом 2008 г. на 14,4%, (в феврале 2008 г. - 10,1 %). За 2 месяца 2009 г. оборот розничной торговли увеличился на 13,9%.

Совокупный объем парфюмерно-косметического рынка в 2009 г. составил около $9,6 млрд.

Темпы роста рынка косметики и парфюмерии составляют порядка 9,8% в год, после 2010 года будет наблюдаться их снижение в связи с насыщенностью рынка.

По данным Российской парфюмерно-косметической ассоциации, потенциальная емкость российского рынка косметических средств составляет $15–18 млрд., но этот уровень будет достигнут только к 2016–2017 годам. Уровень затрат на косметические средства в 2014 году приблизится к $100 на человека в год.

В настоящее время порядка 30% парфюмерно-косметической продукции распространяется в России через парфюмерные магазины и сети, 20% через супермаркеты, 20% через открытые рынки, 30% - через остальные каналы сбыта, включая прямые продажи, Интернет, торговлю по почте. [6]

Развитие брендов в косметике и парфюмерии стало более актуальным в связи с увеличением потребительского спроса на косметические новинки. Немаловажным фактором для современного покупателя является упаковка товара. Особые требования потребителя относятся к качеству выпускаемой парфюмерии и косметики. Маркетинговые исследования косметического и парфюмерного рынков показали, что средства ухода за телом и кожей у россиян имеют стабильный спрос и в этой связи очевидны тенденции к сокращению контрафактных товаров на рынке. На сегодняшний день доля серого косметического рынка сократилась примерно с 70% в 2003 году до 10% в 2008. В настоящий момент рынок характеризуется переходом к мировым стандартам торговли. Происходит расширение торговых сетей и заметно появление новых парфюмерных магазинов, если кто-то обратил внимание, то в последнее время получила широкое распространение тенденция, связанная с продажами косметики через аптечные сети, сейчас 90% аптек Москвы торгуют косметикой и различными средствами по уходу за телом.

Настоящий стремительный рост рынка косметика и парфюмерия за последние годы связан с тем, что в период существования СССР 70-е, 80-е годы отечественная косметическая промышленность была в полном запустении. Исходя из текущей ситуации на рынке, темпы роста российского рынка в среднем составляют 15-18 %. Доля внутри российского рынка по отношению к Европе занимает около 18 %. В рейтинге стран по объемам продаж средств - косметика после стран: Италия, Франция, Испания и Англия, Россия занимает почетное пятое место. Российские потребители являются активными покупателями косметики и парфюмерии, они готовы платить за качественный товар. По результатам ряда исследований, парфюмерные и косметические средства входят в пятерку самых популярных подарков среди взрослого населения. Одним из самых перспективных направлений развития рынка является дорогая элитная косметика и косметика класса люкс, в том числе средства гигиены для детей и мужчин SPA. Рынок косметика в России за последние годы развивается достаточно благополучно. Самыми результативными сегментами были: сегмент - косметика по уходу за кожей и сегмент - средств гигиены, включая различные банные средства, продаваемые через аптеки.

Парфюмерно-косметический рынок – один из наиболее быстрорастущих рынков. Российские производители находят свою нишу, конкурируя с известными брендовыми компаниями. Основные тенденции развития российской косметической промышленности связаны с укреплением их позиций за счет внедрения научных разработок и совершенствования качества выпускаемой продукции. Отечественные компании также наравне с иностранными брендами являются постоянными участниками престижных специализированных выставок, привлекая свое внимание со стороны западных покупателей. Налицо тенденция предпочтения потребителей в отношении качественной косметической, произведенной в России, в отличие от рынка российской парфюмерии, который очень мал. Отечественным лидером в сегменте косметика является Концерн Калина. Одним из основных направлений развития данной компании является создание и развитие нескольких сильных брендов: Чистая линия, Черный жемчуг, Мия, обладающих превосходным качеством и способных удовлетворить многообразие предпочтений покупателей. Концерн Калина стал лидером в сегменте средств по уходу за кожей лица и средств по уходу за полостью рта. Все бренды компании характеризуются высоким уровнем лояльности со стороны потребителей. На долю нескольких косметических фирм, включая иностранные бренды, приходится более 60% всего внутреннего рынка. [7]

Рисунок 2‑1 «Косметические и парфюмерные бренды на российском рынке (по информации КМ-Групп)»

Основные тенденции рынка косметика говорят о ежегодном увеличении его емкости. Лидерами, как и прежде, остаются компании Эйвон (Avon) и Лореаль (Loreal). Концерн Калина в структуре поставщиков косметики занимает около 5%. Однако в последнее время ситуация на рынке начала меняться не в пользу нашего производителя. Это происходит за счет того, что цены на продукцию предприятий растут, в то время как цены на продукцию западных производителей показывают в отдельных сегментах рынка снижение. Объемы продаж крупных магазинов увеличились настолько, что это позволило компаниям напрямую заключать контракты с иностранными фирмами. Отсутствие посредников и дистрибуторов значительно снизило стоимость продукции. Усиление конкурентной борьбы между отечественными и иностранными фирмами вылилось в открытие крупных западных брендов собственных производственных предприятий в нашей стране. Следовательно, преимущество в цене, которое раньше было приоритетным для потребителя, и чем пользовались наши производители, постепенно утрачивает свое значение. На первый план стали выступать такие показатели, как значимость товарного бренда, качество оформления продукции, известность предлагаемого бренда, что помогает покупателю выделить товар из ряда конкурентных марок. [7]

Диаграмма критериев конкурентных преимуществ на рынке косметика и парфюмерия:

Рисунок 2‑2 критерии конкурентных преимуществ на рынке (по информации КМ-Групп)

Таким образом, на первое место выходит реклама бренда и ценовая политика. Чтобы привлечь внимание потребителя и повысить узнаваемость товара на полке среди конкурентов, компании нередко прибегают к нестандартным решениям.

Преимущества, которые позволят в перспективе занять лидерство на рынке:

- внедрение инновационных рецептур, обеспечивающих уход и сохранение молодости;

- соответствие ожиданиям потребителей;

- ценовые преимущества по сравнению с конкурентами при аналогичном качестве косметики;

- содержание на складе актуального ассортимента для потребителя.

Представим более подробно список факторов конкурентоспособности по степени их важности:

· лидерство в ключевых сегментах российского рынка косметика и парфюмерия на основе высоких показателей узнаваемости брендов и лояльности со стороны потребителей;

· широта и создание эффективной дистрибьюторской сети в России;

· гибкая ценовая политика, позволяющая устанавливать невысокие по сравнению с иностранными компаниями цены на продукцию, которая соответствует по качеству зарубежным брендам;

· необходим эффективный процесс создания новых продуктов на основе глубокого изучения предпочтений потребителей и использования инновационных идей. Важно использовать современные технологии и постоянно обновлять производственный комплекс, позволяющего выпускать косметику качества, соответствующего международным стандартам. [6]

Определение форм и интенсивности конкуренции:

На парфюмерно-косметическом рынке наблюдается монополистическая конкуренция: большое количество фирм производит в принципе схожую продукцию, которая может отличаться по некоторым показателям, таким, как цена, состав косметического средства, внешнее исполнение, которые и оказывают влияние на выбор потребителя.

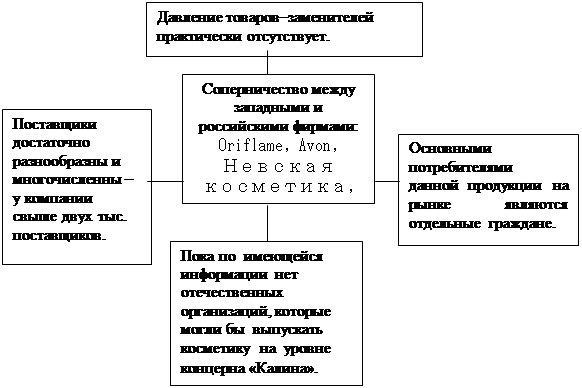

В рамках модели 5 сил конкуренции Майкла Портера, наиболее существенным фактором является соперничество между уже утвердившимися на рынке конкурирующими продавцами. На рынке функционируют, как российские (очень мало компаний), так и иностранные производители (в основном). Соперничество между западными и российскими фирмами: Oriflame, Avon, Невская косметика, Lumene, Maybelline, Loreal. В каждом отдельном сегменте рынка парфюмерии и косметики конкурируют не одни и те же компании, количество основных конкурентов в каждом отдельном сегменте порядка 5-6.

Определение силы конкуренции (по М. Портеру) в отрасли:

|

Рисунок 2-3 «Модель пяти сил конкуренции М. Портера»

Поставщики достаточно разнообразны и многочисленны – у компании свыше двух тыс. поставщиков: Cognis (Германия), Albright& Wilson (Англия), Dragoco (Австрия),Saint-Gobain (Франция), Rhoda Cosmetics Ltd (Израиль), "Гаммахим", Москва, Набережночелнинский КБК, г. Набережные Челны, ЗАО "Петроборд Трейдинг", г. С.-Петербург, ОАО "Марбиофарм", г. Йошкар-Ола.[3]

Покупатели обладают незначительным влиянием. Они стремятся удовлетворить свои потребности, так в большинстве своем основными потребителями данной продукции на рынке являются отдельные граждане.

Присутствуют товары-заменители, их предлагают фармацевтические фирмы. В последнее время потребление лечебной косметики, предлагаемой в аптеках, увеличилось; однако нельзя сказать, что фармацевтические компании жестко конкурируют с парфюмерно-косметиескими.

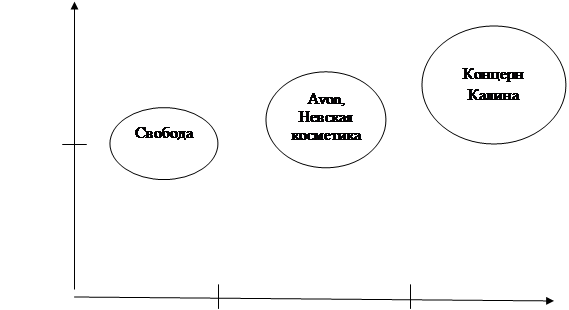

Карта стратегических групп:

|

Низкий Средний Высокий

|

Рисунок 2-4 «Карта стратегических групп»

На парфюмерно-косметическом рынке наблюдается монополистическая конкуренция: большое количество фирм производит в принципе схожую продукцию, которая может отличаться по некоторым показателям, таким, как цена, состав косметического средства, внешнее исполнение, которые и оказывают влияние на выбор потребителя.

Для усиления конкурентоспособности продукции Концерна "Калина" проводятся следующие мероприятия:

· снижение себестоимости (поиск более дешевых сырья, материалов и упаковки) на весь производимый ассортимент;

· улучшение внешнего вида брэндовых позиций без увеличения их себестоимости;

· запускается машина по запаиванию алюминиевых мембран на кремы в баночках (дополнительная защита от подделок и гарантия сохранности ликвидных изделий);

· запущена машина по производству пробных образцов кремов (это позволяет снизить риск первой покупки товара);

· анализ рыночной ситуации по "временно проблемным" (недостаточно хорошо продающимся) товарам, после которого будут приняты решения либо о снятии с производства, либо о конкретных реанимирующих мерах;

· изменения и усовершенствования в сезонном ассортименте.

Рассмотрим положение компаний-конкурентов в каждом отдельном сегменте рынка парфюмерии и косметики.

Рынок средств по уходу за кожей лица: д оля Компании на данном рынке по состоянию на ноябрь - декабрь 2009 года составляет 17,5%. Доли рынка самых крупных конкурентов представлены следующим образом: L’Oreal & Garnier – 15,2%, Beiersdorf – 3,9%, Johnson & Johnson – 3,8%, «Народные промыслы» – 3,4%. Доля рынка рассчитывалась исходя из емкости рынка в натуральном выражении.

Рынок средств по уходу за кожей тела и рук: доля Калины на данном сегменте рынка по состоянию на март-апрель 2009 года составляет 30,9%. Доли рынка крупных конкурентов представлены следующим образом: «Невская Косметика» - 10,0%, «Свобода» - 7,3%, Beiersdorf – 6,2%. Доля рынка рассчитывалась исходя из емкости рынка в натуральном выражении.

Рынок средств по уходу за волосами: доля Концерна на рынке средств по уходу за волосами по состоянию на ноябрь - декабрь 2009 года составляет 6,6%. Доли рынка самых крупных конкурентов представлены следующим образом: "Schwarzkopf/Henkel" –23,8%,“L’Oreal” – 14,8% "Проктер энд Гэмбл" – 13,5%,“BIELITA & VITEX” – 9,2%, "Unilever" – 7,9%. Доля рынка рассчитывалась исходя из емкости рынка в натуральном выражении.

Рынок средств по уходу за полостью рта: доля Компании на рынке средств по уходу за полостью рта по состоянию на май – июнь 2009 года составляет 6,7%. Доли рынка самых крупных конкурентов представлены следующим образом: «Colgate-Palmolive» - 38,9%, "Проктер энд Гэмбл" – 16,9%, "Невская косметика" – 10,4%. Доля рынка рассчитывалась исходя из емкости рынка в натуральном выражении.

Рынок парфюмерно-косметических средств для мужчин: д оля Концерна на рынке парфюмерно-косметических средств для мужчин на июль-август 2008 года составляет 5,75%. Доли рынка основных конкурентов представлены следующим образом: Gillette –31,93%, Beiersdorf- 16,69%, «Свобода» -6,14%, Colgate-Palmolive – 2,5%, Cliven - 1,62%, Coty - 0,36%. Доля рынка рассчитывалась исходя из емкости рынка в натуральном выражении.

Рынок декоративной косметики: доля концерна на рынке декоративной косметики по состоянию на ноябрь - декабрь 2009 года (AC Nielsen, Moscow region) составляет 0,5%. Доли рынка основных конкурентов представлены следующим образом: Maybelline- 14,8%, Mastok-M – 9,8%, L’Oreal – 9,6%, MaxFactor – 5,0%. [8]

Ключевые факторы успеха:

Конкурентоспособность косметической компании базируется на трех компонентах: инновационной идее, налаженных производственных процессах и правильном продвижении. В мире большинство новейших разработок сырья осуществляют несколько специализированных компаний (таких, как, например, итальянская Intercos, специализирующаяся на разработке ингредиентов для декоративной косметики). Далее эти инновации поступают на открытый рынок.

Можно выделить следующие ключевые факторы успеха:

1. Гибкость ценовой политики.

2. Инновации и выпуск новинок.

3. Реклама бренда.

4. Качество продукции.

5. Сеть дистрибуции.

6. Ассортимент продукции.

Привлекательность отрасли:

Глобализация потребительской культуры и рост доходов населения позитивно сказывается на уровне и модели потребления парфюмерии и косметики в мире в целом и в России в частности.

Рынок косметики и парфюмерии в условиях кризиса продолжил свой рост, т.к. потребители отказались от крупных предметов роскоши в пользу более мелких покупок, к которым относится парфюмерия и косметика.

Окупаемость магазинов парфюмерии и косметики составляет примерно 2-3 года.

Рынок парфюмерии и косметики считается одним из самых быстрорастущих в мире. Годовой прирост рынка именных парфюмерных брэндов в РФ составляет 20%, опережая общеотраслевой индекс, который, в свою очередь, составляет 15%. Общий оборот эксперты оценили более чем в $8 млрд. [6]

Анализ внешней среды

Анализ макросреды

Анализ макросреды я проведу с помощью PEST- анализа.

Международные факторы -показатели, скорректированные с учетом влияния валютных курсов, а также приобретений и продаж активов могут снизиться или повыситься за счет рыночной ситуации в мире.

Институциональные факторы - охрана окружающей среды. Экологическая ситуация в РФ также оказывает своё влияние на деятельность компании, имея в виду воздействие следующих неблагоприятных факторов:

· удорожание всех видов энергии и отсутствие энергосберегающих технологий;

· угроза глобальных экологических катаклизмов;

· отсутствие в нашей стране развитой системы утилизации бытовых отходов, как следствие загрязнение окружающей среды.

Социокультурные факторы -Предпочтения потребителя могут сместиться в сторону других предприятий, предлагающих аналогичную продукцию. Причиной может послужить лучшее качество продукции, более выгодные условия фирм-конкурентов. Снижение активности потребителей снизит доход и прибыль фирмы.

Экономические факторы - нестабильная экономическая ситуация в стране отражается на состоянии компании:

· неблагоприятная (для производства) кредитно-денежная политика правительства;

· постоянно изменяющаяся налоговая политика государства;

· падение обменного курса рубля относительно мировых валют.

Технологические факторы - Внедрение (использование) передовых технологий на базе современных компьютерных систем для исследования и разработки новой продукции. Этот фактор положительно влияет на организацию, позволяя ей повысить свою эффективность и привлекательность у потребителей.

Анализ микросреды

Поставщики: Концерн успешно сотрудничает с такими крупными мировыми производителями сырья и упаковочных материалов, как Cognis (Германия), Albright& Wilson (Англия), Dragoco (Австрия),Saint-Gobain (Франция), Rhoda Cosmetics Ltd (Израиль). Из российских поставщиков можно выделить "Гаммахим", Москва, Набережночелнинский КБК, г. Набережные Челны, ЗАО "Петроборд Трейдинг", г. С.-Петербург, ОАО "Марбиофарм", г. Йошкар-Ола.[3]

Потребители: Исходя из потребительских свойств товара – парфюмерно-косметическая продукция не является товаром первой необходимости. Основными потребителями данной продукции на рынке являются отдельные граждане, в меньшей степени частные косметические салоны и торговые фирмы. Отношения с организациями- потребителями на внутреннем и внешнем рынках строятся на долгосрочной договорной (контрактной) основе, при этом широко используется система скидок-надбавок по заключённым договорам купли-продажи.

Конкуренты:

Таблица 2‑1 «Конкуренты ОАО Концерн «Калина»»

| Калина | Конкуренты | |

| Уход за кожей | Черный жемчуг, Чистая линия, MIA, Manhattan Clearface, Apotheker Scheller, Бархатные ручки, 100 рецептов красоты | Oriflame, Avon, Dove, Mary Kay, Nivea |

| Уход за полостью рта | 32 норма, Лесной бальзам | Colgate-Palmolive, Aquafresh, Blend-a-med, Невская косметика, Свобода |

| Уход за волосами | 100 рецептов красоты | Pantene Pro-V, Head & Shoulders, Sunsilk |

| Парфюмерия | Анжелика Варум | Fa, Rexona, Lady Speed Stick, Nivea, Secret, Gillette,Mennen, Old Spice |

| Декоративная косметика | Черный жемчуг, MIA, Manhattan | Oriflame, Avon, Bourjois, Lumene, Maybelline, Max |

Контактная аудитория:

Продукция компании рекламируется:

· на шести центральных телевизионных каналах: ОРТ, РТР, НТВ, Рен-ТВ, СТС, ТНТ;

· в прессе: «Cosmopolitan», «Burda», «Лиза», «Она», «Shape», «Домашний очаг», «7 Дней», «Караван Историй», «Лиза-Добрые советы».

Анализ внутренней среды.

Общая характеристика фирмы и анализ действующей стратегии

Концерн Калина – один из ведущих российских производителей косметики и парфюмерии. Компания представлена в 10 товарных группах:

· средства для ухода за кожей;

· средства для ухода за полостью рта;

· средства по уходу за волосами;

· парфюмерно-косметическая продукция для детей;

· мужская и женская парфюмерия;

· средства для и после бритья;

· декоративная косметика;

· туалетное и хозяйственное мыло;

· бытовая химия.

Компания была основана в 1942 г. как парфюмерно-косметическая фабрикаУральские самоцветы, а в 1999 г. поменяла свое название на Концерн Калина.С тех пор она последовательно укрепляет репутацию и узнаваемость своей торговой марки, во многом благодаря высокому качеству продукции. На данный момент компания выпускает свыше 300 наименований парфюмерно-косметических товаров. Благодаря прогрессивному менеджменту компания активно развивается.

Одновременно, приобретая активы за рубежом, Концерн Калина закладывает основу для своего превращения в международную корпорацию, способную выдерживать сильную конкуренцию с международными компаниями – лидерами косметического рынка. Приобретенная Концерном Калина немецкая компания Dr.Scheller Cosmetics AG обогащает компанию более совершенными технологиями и расширяет ассортимент продукции, что может существенно улучшить конкурентное положение Концерна как на внутреннем, так и внешнем рынке.

В 2005 г. Калина приобрела контрольный пакет акций немецкого производителя косметики Dr. Scheller Cosmetics AG (оборот которого на тот момент составлял приблизительно $100 млн.) и тем самым обеспечила себе выход на европейский рынок. Одновременно на российский рынок вышли немецкие бренды Dr. Scheller, а перевод оборудования германского производителя в Екатеринбург позволил увеличить мощности компании. Это дополнительно укрепило современные производственные мощности Концерна Калина, капитальные вложения в которые составили почти $20 млн. в 2005 г. и $32.4 млн. в 2006 г. В бюджете компании на 2008 г. инвестиции на эти цели заложены в размере $11.2 млн., хотя часть этих средств уйдет на создание сети салонов красоты. Значительные инвестиции, сделанные компанией в программное обеспечение Oracle для компьютеризации производственных процессов, позволили ей повысить уровень автоматизации и существенно ускорить производственные потоки.[8]

В Калине действует собственный научно-исследовательский центр, где 18 сотрудников как занимаются разработкой новой продукции, так и отслеживают новинки конкурентов. В первом полугодии 2007 г. компания потратила 4.7 млн. руб. ($187 тыс.) на исследовательские цели, результатом чего стало появление 123 косметических разработок. Однако только небольшая часть разработанных в исследовательском центре продуктов появляется на полках магазинов, поскольку сначала они должны пройти жесткий отбор в процессе коммерческого развития.

Миссия Компании: создание лидирующих брендов на рынке косметики и парфюмерии.

Ценности Компании:

· лидерство;

· честность;

· результативность.

Основные компоненты стратегии Компании:

1. Успешный маркетинг:

· маркетинг, ориентированный на потребителя;

· концентрация на успешных продуктах;

· рост в ключевых продуктовых и географических сегментах рынка.

2. Лидерство в дистрибуции:

· бренды Компании представлены в 100% розничных точек, соответствующих критериям Компании;

· долговременные взаимовыгодные отношения с партнерами Компании;

· хорошо обученная и мотивированная на результат “sales force”.

3. Управление персоналом международного уровня.[3]

Агрессивная стратегия роста концерна ориентирована на развитие новых брендов и продуктов, а также расширение бизнеса вследствие поглощения других косметических предприятий в России и странах СНГ. Такая политика влечет за собой значительный риск, особенно в свете обостряющейся конкуренции на российском косметическом рынке. Стратегия роста компании нацелена на горизонтальное развитие, и в будущем вертикальной интеграции не планируется.

Стратегия роста Концерна основана на приобретении и создании новых брендов, причем будущий рост и результаты операционной деятельности Концерна подвергнутся неблагоприятному воздействию, если он не сможет выявить и использовать подходящие возможности. Помимо этого, создание новых брендов может ослабить существующие бренды или другим образом повредить текущему бизнесу. Концерн планирует приобретать и создавать новые бренды на отдельных рынках. Темпы роста Концерна пострадают, если он не сможет реализовать свою стратегию увеличения количества брендов, оказавшись не в состоянии выявить или использовать подходящие возможности или по иным причинам.

Инвестиции концерна сопряжены со следующими рисками:

· новые проекты могут нарушить ход текущего бизнеса и отвлечь внимание руководства;

· Концерн может оказаться не в состоянии успешно интегрировать концепцию и продуктовую линейку брендов в свою деятельность;

· от Концерна может потребоваться привлечение заемных средств либо выпуск долговых обязательств или акций, что может привести к размыванию долевого участия существующих акционеров;

· Концерн может не получить ожидаемых выгод и потерять средства в пределах всей суммы инвестиций.

Стратегия Калины предусматривает конкуренцию как за потребителей, проживающих в мегаполисах, так и за потребителей из малых городов. За первую группу потребителей с Калиной конкурируют ведущие транснациональные компании, такие как Proctor & Gamble, L’Oreal, Unilever и Oriflame, а также международные бренды класса люкс. Учитывая уровень конкуренции и популярность международных марок в больших городах, Калина имеет более сильные позиции на региональном рынке небольших городов. Дистрибьюторская сеть Калины, покрывающая все регионы России и страны СНГ, является самой крупной среди косметических компаний в России и насчитывает 235 дилеров и 74,700 розничных торговых точек в 220 городах России и стран СНГ. По данным AC Nielsen, показатель охвата торговых точек в России составляет 55.1%.[7]

SWOT – анализ

Таблица 2‑2 "swot анализ - сильные стороны"

| Внутренняя среда | Внешняя среда | |

| Сильные стороны | Потенциальные внутренние сильные стороны предприятия: 1. сложившийся имидж фирмы у потребителей продукции; 2. наличие высококвалифицированного персонала, имеющего опыт работы в данной области; 3. разнообразие ассортимента продукции и разнообразие объемов упаковок: «Черный жемчуг», «Чистая линия», «Бархатные ручки», «100 рецептов красоты», «32», «Лесной бальзам», «Manhattan», «Dr.Scheller», «Manhattan Clearface» и т.д.; 4. В начале 2001 года Концерном создан собственный Научно-исследовательский центр, который занимается разработкой, созданием и тестированием рецептур новых продуктов. Центр расположен в Екатеринбурге; 5. для сотрудников в Компании действует эффективная система мотивации, созданы безопасные и комфортные условия труда, предлагаются возможности для профессионального роста и развития и предоставляется определенный уровень социального обеспечения. Действует система управления на основе использования ключевых показателей эффективности (KPI – Key Performance Indicators), которые установлены для ключевых структурных подразделений и их сотрудников. Существуют различные возможности для повышения своей квалификации и профессионального развития | Потенциальные внешние возможности: 1. устойчивый спрос на косметику. Широкая производственная линия: Концерн «Калина» развивает сильные бренды во всех ключевых сегментах российского парфюмерно-косметического рынка. Она выпускает средства по уходу за кожей, средства по уходу за полостью рта, средства по уходу за волосами, декоративную косметику, парфюмерию и косметику для мужчин, синтетические моющие средства, бытовую химия; 2. в 2005 году Концерном «Калина» была приобретена немецкая парфюмерно-косметическая компания Dr. Scheller Cosmetics AG, являющаяся одним из лидеров на рынке декоративной косметики и средств по уходу за кожей в Германии; 3. Часть продукции Концерна является продукцией массового потребления и входит в корзину товаров первой необходимости. Это означает, что вне зависимости от экономической ситуации продукция Концерна в той или иной степени будет востребована. |

Таблица 2.3-"swot анализ - слабые стороны"

| Внутренняя среда | Внешняя среда |

| Слабые стороны | Потенциальные внутренние слабые стороны: 1. разные вкусы и предпочтения потребителей; 2. возможность использования метода прямых продаж в других фирмах. 3. Моющие средства, выпускающаяся Концерном в низкоценовом сегменте рынка, не смогла противостоять конкурентам, среди которых присутствуют бренды крупнейших транснациональных корпораций. В октябре 2006 года менеджмент было остановлено производство на Омском заводе моющих средств, производящем туалетное и хозяйственное мыло и стиральные порошки. Причиной принятия решения о прекращении производства стали убытки, генерируемые заводом на протяжении нескольких последних лет, снижающие рентабельность Компании в целом. | Потенциальные внешние угрозы: 1. зависимость от покупателей; 2. зависимость от поставщиков; 3. нестабильность хозяйственного, налогового, банковского и других законодательств в РФ; 4. Концерн «Калина» конкурирует со многими крупными отечественными и зарубежными производителями по всему товарному ассортименту. Некоторые из таких конкурентов – это более крупные по сравнению с Компанией предприятия, с более широким товарным ассортиментом. Конкуренция усиливается в том числе и за счет небольших компаний, идущих по пути узкой специализации; |

Анализ внутренней деятельности по «цепочке ценностей»:

Таблица 2-4-"цепочка ценностей ОАО Концерн «Калина»"

| Прирост ценности (прибыль) | |

| Основные виды деятельности | Вспомогательные виды деятельности |

| Материально-техническое обеспечение В стоимость материальных ресурсов включаются затраты предприятия на приобретение тары и упаковки, полученных от поставщиков материальных ресурсов, за вычетом стоимости этой тары по цене ее возможного использования в тех случаях, когда цены на них установлены сверх цены на эти ресурсы. Материальные затраты ОАО Концерна «Калина» (за вычетом стоимости возвратных отходов) составляют 68% себестоимости. | Управление персоналом Приоритетными направлениями кадровой политики являются развитие и обучение персонала, повышение квалификации, формирование и подготовка кадрового резерва, оценка персонала. Уровень квалификации персонала - один из важнейших факторов увеличения акционерной стоимости Компании, поэтому инвестиции в обучение так же важны и необходимы, как и в другие ресурсы. Задача в этой области – конкретизировать подходы в обучении, которые позволили бы достичь максимального эффекта от этих инвестиций. Затраты на оплату труда-9,1% себестоимости. |

| Производство Среди затрат на производство выделяются следующие элементы: · затраты на электроэнергию составляют 3,96% себестоимости; · отчисления на социальные нужды-2% себестоимости; · амортизация основных фондов-6,7% себестоимости. | Социальная ответственность Приоритетом социальной политики компании является разработка и реализация различных социальных программ. Перечень корпоративных социальных программ разнообразен, и каждая из них направлена на поддержку конкретного социального слоя работников: социальное и медицинское страхование, программа оздоровления работников, улучшение жилищных условий сотрудников через ипотечное кредитование, негосударственное пенсионное обеспечение. Отчисления ОАО Концерна «Калина» составляют 0,56% себестоимости. |

| Распространение В 2009 г. при росте общей выручки на 32,7% затраты на дистрибуцию выросли на 32,3%. | Исследования и разработки Новаторские изменения, которые все чаще внедряют производители, редко касаются рецептуры продукции. В 2009 году было выпущено 265 новинок. С целью улучшения потребительских свойств зубных паст в 2009 г. была проведена модернизация рецептур, самые востребованные продукты в серии зубных паст были выпущены в фасовке 100 мл. |

| Маркетинг Концерн «Калина» может себе позволить тратить деньги на рекламные кампании, к тому же есть понимание необходимости таких затрат. Расходы «Калины» на рекламу в 2009 году составили 1 349 066 тыс. рублей, увеличившись на 16,8% по сравнению с 2008 годом. | Администрирование При росте общей выручки на 32,7% затраты на административные выросли на 21,5%. |

| «Прочие затраты» составляют 7,9% себестоимости. К элементу «Прочие затраты» относятся: износ по нематериальным активам; арендная плата; вознаграждения за изобретения и рационализаторские предложения; обязательные страховые платежи; проценты по кредитам банков; суточные и подъемные; отчисления во внебюджетные фонды; оплата услуг рекламных агентов и аудиторских организаций, связи, вычислительных центров, вневедомственной охраны и др. | |

| 1,78% себестоимости – налоги, включаемые в себестоимость продукции. | |

Сравнительный анализ с деятельностью конкурентов

В анализе по ключевым факторам успеха я сравню Концерн «Калина» и ее основных конкурентов только в сегменте средств Уход за кожей и волосами, так как в различных сегментах Концерн конкурирует с разными компаниями.

Ключевым факторам успеха (КФУ) присвоены определенные взвешенные коэффициенты в соответствии со степенью их важности для достижения компанией успеха. Ключевые факторы успеха были выявлены в анализе отрасли.

Таблица 2-5"Сравнительный анализ с деятельностью конкурентов"

| «Калина» | «Невская косметика»» | «Свобода» | «Avon» | ||||||

| Ключевые факторы успеха | Взв. | ||||||||

| коэф. | балл | Х | балл | Х | балл | Х | балл | Х | |

| 1. Гибкость ценовой политики | 0,2 | 9 | 1,8 | 9 | 1,8 | 10 | 0,2 | 8 | 1,6 |

| 2. Инновации и выпуск новинок | 0,13 | 9 | 1,17 | 7 | 0,91 | 5 | 0,65 | 6 | 0,78 |

| 3. Реклама бренда | 0,19 | 8 | 1,52 | 3 | 0,57 | 2 | 0,38 | 8 | 1,52 |

| 4. Качество продукции | 0,17 | 9 | 1,53 | 7 | 1,19 | 8 | 1,36 | 7 | 1,19 |

| 5. Сеть дистрибуции | 0,16 | 9 | 1,44 | 8 | 1,28 | 8 | 1,28 | 9 | 1,44 |

| 6. Ассортимент продукции | 0,15 | 10 | 1,5 | 9 | 1,35 | 8 | 1,2 | 9 | 1,35 |

| сумма | 1 | 8,96 | 7,05 | 6,67 | 7,86 | ||||

Для российского покупателя цена на продукцию играет существенную роль. Поэтому фактор «гибкость ценовой политики» обладает наибольшим удельным весом (0,2) среди других показателей.

Сильным оружием в борьбе за покупателя является реклама, удельный вес этого показателя составляет 0,19.

Несколько в меньшей степени успех зависит от:

· качества продукции (0,17);

· эффективности дистрибуции (0,16);

· широты ассортимента (0,15);

· инноваций и выпуска новинок (0,13).

У Концерна «Калина» самый широкий ассортимент продукции в сегменте средств по уходу за кожей, поэтому оценка 10. Ассортимент продукции состоит из более 300 наименований и включает парфюмерию, косметику для лица и тела, шампуни, бальзамы, маски для волос, декоративную косметику, зубные пасты, мыло, стиральные порошки и бытовую химию. Среди наиболее известных брендов компании: косметические серии “Черный жемчуг”, “Чистая линия”, “100 рецептов красоты”, «Бархатные ручки», “Phyto expert”, зубные пасты “32 норма” и “Лесной бальзам”. Кроме собственных брендов Концерн продвигает на рынки России и стран СНГ бренды немецкой компании Dr. Scheller Cosmetics AG (97,01% акций которой принадлежит Калине) - Manhattan, Manhattan Clearface, Dr. Scheller, MIA. [3]

У других компаний ассортимент продукции широк, но все-таки не сравним с ассортиментом «Калины».В ассортименте «Невская Косметика» — более 50 видов косметических изделий, производимых на основе разнообразных натуральных компонентов.[4]

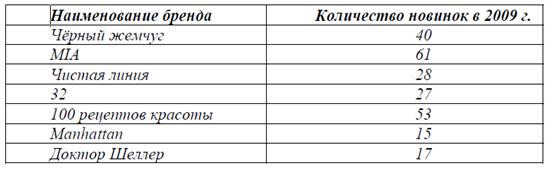

Концерн «Калина» выигрывает и по новинкам. В 2009 году было выпущено 265 новинок 260 из которых распределились между лидирующими брендами следующим образом:

Таблица 2‑6 "Выпуск новой продукции в 2009 г."

«Невская косметика» выпустила 52 новинки. Компания расширила коллекцию недорогих зубных паст в массовом сегменте, выпущено 2 новинки: «Новый Жемчуг Прополис с фтором», «Новый Жемчуг Вишня с кальцием».

С целью улучшения потребительских свойств зубных паст в 2009 г. была проведена модернизация рецептур, самые востребованные продукты в серии «Новый Жемчуг» были выпущены в фасовке 100 мл. [4]

Последние новинки «Свободы» - это серия "Молоко и мед" (уход за сухой и чувствительной кожей), элитная косметическая линия "Диамант" (лифтинг-кремы и специальные средства для тела).[9]

Российские компании имеют преимущество в цене перед своими иностранными конкурентами. Самые низкие цены на продукцию компании «Свобода», поэтому 10 баллов, потом идет Концерн «Калина», «Невская Косметика» и «Avon».[9]

Что касается рекламы, то продукция Концерна «Калина» рекламируется:

· на шести центральных телевизионных каналов: ОРТ, РТР, НТВ, Рен-ТВ, СТС, ТНТ.

· в прессе: «Cosmopolitan», «Burda», «Лиза», «Она», «Shape», «Домашний очаг», «7 Дней», «Караван Историй», «Лиза-Добрые советы».

Таким образом, «Калина» безоговорочный лидер российского рынка в сегменте средств по уходу за кожей. Компания стремится удержать свое положение на рынке за счет обновления ассортимента продукции и обеспечения массовой рекламной поддержки.

Анализ нематериальных активов

Таблица 2‑7 "Нематериальные активы ОАО Концерн "Калина""

| Наименование группы объектов нематериальных активов | Первоначальная (восстановительная) стоимость, тыс. руб. | Сумма начисленной амортизации, тыс. руб. |

| Отчетная дата: 31.12.2008 | ||

| Объекты интеллектуальной собственности (товарные знаки) | 12 290 | 2 725 |

| Патенты | 117 | 37 |

| Прочие | 16 389 | 2 220 |

| Итого: | 28 796 | 4 982 |

| Отчетная дата: 01.04.2009 | ||

| Товарные знаки | 12 290 | 3 152 |

| Патенты | 117 | 39 |

| Прочие | 16 389 | 2 302 |

| Итого | 28 796 | 5 493 |

Первоначальная стоимость нематериальных активов на 01.04.2009 составила 28 796 тыс. руб. из них 12 290 тыс. руб. на объекты интеллектуальной собственности (товарные знаки), 117 тыс.руб. на патенты, 16 389 тыс. руб. на прочие нематериальные расходы.

Сумма начисленной амортизации составила 5 493 тыс. руб.- 3 152 тыс. руб. на товарные знаки) 39 тыс.руб. на патенты, 2 302 тыс. руб. на прочие нематериальные расходы.

2020-01-15

2020-01-15 376

376