Важнейшей составной частью МВФС является мировой валютный рынок как сфера купли-продажи инвалюты между различными странами. Его участниками являются крупные коммерческие банки, финансовые и инвестиционные компании, фондовые биржи, ТНК, центробанки, посреднические организации и отдельные лица, международные финансовые организации.

Мировой валютный рынок осуществляет движение денежных ресурсов между государствами, опосредуя международную торговлю товарами и услугами, международную миграцию капиталов. На мировом валютном рынке осуществляются расчетные и кредитные операции, обслуживающие товарные сделки; валютообменные операции; операции, обусловливающие движение капиталов из страны в страну; операции с ценными бумагами.

Мировой валютный рынок представлен рядом крупных центров, где сосредоточились наиболее мощные и влиятельные банки и биржи, финансовые корпорации. Самым представительным, несомненно, является американский центр, в котором главную роль играет Нью-Йорк как средоточие крупнейших финансовых институтов мира. Сердцевиной Нью-Йорка, бесспорно, считается Нью-Йоркская фондовая биржа. Под стать американскому центру — европейский, представленный биржами и банками Лондона, Амстердама, Парижа, Цюриха, Франкфурта-на-Майне. Более молодой, но растущий и быстроразвивающийся азиатский центр — Токио, Сингапур, Гонконг. Важной составной частью мирового валютного рынка являются рынки евровалют. Это особые рынки, где операции совершаются в инвалютах, находящихся за пределами национальной юрисдикции. Сюда также относятся оффшорные территории, где отсутствуют налоги и сведены к минимуму надзор и контроль (10, С.27-29).

Предпосылками формирования мировых валютных рынков являются:

интернационализация хозяйственных связей;

концентрация капитала в производстве и банковском деле;

развитие межбанковских телекоммуникаций.

Международный валютный рынок включает глобальные, региональные, национальные (местные) валютные рынки. Эти рынки различаются по объемам, характеру валютных операций и количеству валют, участвующих в операциях. Глобальные валютные рынки концентрируются в международных финансовых центрах (МФЦ).

Основные функции мирового валютного рынка: 1) осуществление расчетов по внешнеторговым договорам; 2) регулирование валютных курсов; 3) диверсификация валютных активов участников рынка; 4) страхование (хеджирование) валютных рисков; 5) получение прибыли участниками (спекуляция) на разнице валютных курсов (11, С.327-329).

Валютообменные операции (торговля валютой) составляют основу функционирования мирового валютного рынка. Все валютные операции делятся на два вида: кассовые и срочные.

Кассовые сделки осуществляются участниками рынка для получения необходимой валюты в течение одного—двух дней. Кассовая сделка осуществляется на условиях «спот» (spot), т.е. с немедленной поставкой покупаемой (продаваемой) валюты. Курс валюты в кассовых сделках фиксируется на день и час оплаты контракта. При этом разделяются курсы безналичных сделок (это около 90% объема кассовых операций) и курс наличных сделок. Главный смысл кассовой сделки — обменять одну валюту на другую. Но вместе с этим она может иметь и спекулятивный подтекст и использоваться для получения дополнительного дохода из-за колебания валютных курсов. Развитие средств телекоммуникаций и электронных межбанковских переводов сделало возможным ускорение межбанковских расчетов. Два рабочих дня, в течение которых осуществляется поставка валюты, в этих условиях могут быть разделены, если курсы обмениваемых валют подвержены сильным колебаниям. Фиксируется отдельно курс сделки спот «сегодня» (today) и курс сделки спот «завтра» (tomorrow). Разница курсовых значении на дату «сегодня» и дату «завтра» определяет возможность получения дополнительного дохода (14, С.18-20).

Объем кассовых операций, проводимых на международных валютных рынках, велик. Он составляет около 60% общего объема операций межбанковского рынка. Если в 1990 г. дневной объем всех операций мирового рынка составлял примерно 650 млрд долл., то в 2002 г. — почти 1 трлн 950 млрд долл. На кассовые сделки приходится не менее 900 млрд долл (8, С.16).

Срочные валютные операции рассчитаны на срок гораздо больший, чем два рабочих дня. Цели таких операций — конверсия валют для получения дохода, получение прибыли за счет курсовой разницы, страхование валютных позиций от возможных потерь. Характерным для срочных сделок является то, что сама валюта участникам сделки неинтересна. Их интересуют процентные ставки. Приобретение той или иной валюты — это лишь повод для получения дополнительного дохода.

Наиболее распространенными срочными операциями являются форвардные сделки. Они осуществляются между банками и финансовыми компаниями на межбанковском рынке. Такие сделки рассчитаны на срок от 3 дней до 12 месяцев. В момент заключения сделки фиксируются курс валюты и сумма сделки. Курс фиксируется с расчетом будущего повышения или снижения фактического курса валюты. Огромное значение имеет механизм формирования курсов форвардных сделок. Его основу составляет курс спот минус дисконт (депорт), либо плюс премия (репорт).

Форвардный курс, в котором учтены премия или скидка, именуется курсом «аут райт». По «правилу большого пальца» валюта с более низкой процентной ставкой всегда будет продаваться на форвардном рынке с премией по отношению к валюте с более высокой процентной ставкой. Но обычно при расчете форвардного курса учитываются величины депозитных процентных ставок по обмениваемым валютам. Ведь покупатель реально имеет альтернативу форвардной сделке. Он может купить данную валюту на условиях спот, а затем положить ее в банк на депозит. Поэтому он всегда сравнивает условия сделок. Критерием является величина дохода при осуществлении форвардной сделки и реализации отмеченного варианта. Репорт форвардного курса должен превышать величину ставки банковского депозита, тогда форвардная сделка будет выгодной. Исходя из этого, форвардный курс может быть рассчитан по формуле:

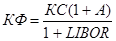

,

,

где КС — текущий курс валюты (спот); А — процентная рыночная (депозитная) ставка; LIBOR — ставка ЛИБОР (Лондонского рынка краткосрочных депозитов).

С начала 70-х годов на мировом валютном рынке большое распространение получили фьючерсные сделки. Фьючерсные сделки впервые появились на товарных биржах, где вели торговлю сезонными товарами (зерно, сахар, каучук, джут, кофе, нефтепродукты). Сделки на будущий срок, под будущие поставки товаров получили широкое распространение в 60-х годах. Родиной фьючерсной торговли считают Чикагскую товарную биржу (СМЕ). В начале 70-х годов впервые стали осуществлять операции с финансовыми (валютными) фьючерсами. По сути своей и механизму осуществления фьючерсная сделка мало отличается от форвардной. Это также поставка товара на будущий срок по заранее обусловленной цене (на 1, 2, 3, б, 12 мес.).

Особенности фьючерсного контракта: реализация контракта совершается точно в намеченный срок держателем фьючерса; фьючерсами торгуют только биржи, а потому торговля ведется по строгим правилам и стандартным условиям. Реальной поставки товара не происходит. Расчеты по фьючерсам осуществляются через расчетную палату. При этом расчеты по текущим прибылям и убыткам ведутся ежедневно (3. С.32-34).

Фьючерсные контракты позволяют получать прибыли на разнице цен по мере роста спроса на товар в расчете на благоприятную динамику цен в будущем. Другая цель фьючерсного контракта — страхование (хеджирование) неблагоприятных изменений валютных курсов посредством покупки фьючерсного контракта, противоположного условиям сделки спот.

Валютные опционы — это контракты, обусловливающие возможность купить или продать определенное количество валюты по фиксированной цене на будущий срок. Покупающий право на покупку или продажу опциона не обязан выполнять условия, он может от них отказаться, отдав за это часть дохода. Существует опцион на покупку (call) и опцион на продажу (put). Покупатель опциона call имеет право купить валюту в течение отведенного времени по фиксированному курсу. Продавец опциона call обязан продать данное количество валюты, если опцион будет выполнен, т.е. если покупатель не откажется его купить. Покупатель опциона put имеет право продажи инвалюты в течение данного срока по фиксированной цене. Продавец опциона put обязан купить данное количество валюты по определенной цене при выполнении условий договора.

Цена опциона — это премия за отказ от выполнения контракта или плата за риск при покупке права. В отличие от форварда опционный контракт, являясь необязательным для исполнения, дает возможность нескольких вариантов: исполнить контракт, оставить контракт без исполнения либо продать его до истечения срока. Такой маневр делает опционный контракт одновременно средством страхования валютных рисков при неблагоприятном движении валютного курса и средством получения дохода при движении валютного курса в благоприятном направлении (2, С.52-57).

Большое распространение на международных валютных рынках получили операции «своп» (swap). Их можно причислить к финансовым инновациям, широко распространившимся с 80-х годов. Они используются банками и корпорациями для управления активами и пассивами. По сути своей сам термин swap означает мену, обмен. В данном случае происходит обмен результатами проведенных валютных операций. Купля-продажа валют осуществляется на разных условиях (например, покупка валюты на условиях спот и продажа на условиях форвард). Существует много разновидностей свопов. Главные из них: процентный своп и валютный своп. Процентный своп обычно есть соглашение между банками отдельных стран, когда договариваются о взаимном расчете за кредит по разным процентным ставкам. Реального кредитного соглашения нет. Стороны обмениваются лишь процентными платежами, фиксируя разность процентных ставок.

Валютный своп предполагает обмен процентными платежами валютных котировок какой-либо распространенной валюты (чаще всего доллара США). Своповские сделки осуществляют не только отдельные коммерческие банки, финансовые корпорации, но и центробанки. Подобная практика особенно распространена в Европе: центробанки стран ЕС обмениваются результатами краткосрочных кредитных сделок в целях диверсификации своих валютных активов и осуществления валютной интервенции на внутреннем валютном рынке.

2020-01-15

2020-01-15 598

598