Теперь рассмотрим второй вариант финансирования проекта. Для этого в таблицах 3.6, 3.7, 3.8 составим баланс движения денежных средств (Cash – flow).

Таблица 3.6 Cash – flow операционной деятельности проекта

| Показатели | Срок реализации проекта | ||||

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год | |

| Выручка от реализации, тыс.руб. | 900 | 1620 | 2052 | 1296 | 972 |

| Текущие расходы, тыс.руб. | 180 | 324 | 410,4 | 259,2 | 194,4 |

| Постоянные затраты, тыс.руб. | 250 | 250 | 250 | 250 | 250 |

| Амортизация, тыс.руб. | 200 | 200 | 200 | 200 | 200 |

| Проценты по займу, тыс.руб. | 170 | 170 | 170 | 0 | 0 |

| Расходы по реализации облигаций, тыс. руб. | 50 | 0 | 0 | 0 | 0 |

| Прибыль до налогообложения | 50 | 676 | 1021,6 | 506,8 | 287,6 |

| Налог на прибыль по ставке 20% | 10 | 135,2 | 204,32 | 101,36 | 57,52 |

| Чистая прибыль, тыс.руб | 40 | 540,8 | 817,28 | 405,44 | 230,08 |

| Чистый приток от операционной деятельности, тыс.руб. | 240 | 740,8 | 1017,28 | 605,44 | 430,08 |

| Чистая прибыль с нарастающим итогом | 40 | 580,8 | 1398,08 | 1803,52 | 2033,6 |

| Погашение займа | 0 | 0 | 1000 | 0 | 0 |

Таблица 3.6 составлена в связи с тем, что облигационный заем можно возвращать только одномоментно в тот год, когда это позволит сделать финансовое положение предприятия (когда по балансу cash-flow накопится достаточная для его погашения сумма денежных средств). Из данной таблицы мы видим финансовое положение предприятия позволяет выплатить всю сумму долга на третий год реализации проекта.

Рассчитаем коэффициент дисконтирования по годам:

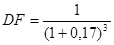

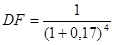

1-й год:  = 0,85;

= 0,85;

2-й год:  = 0,73;

= 0,73;

3-й год:  = 0,62;

= 0,62;

4-й год:  = 0,53;

= 0,53;

5-й год:  = 0,46.

= 0,46.

Теперь подставим получившиеся значения в таблицу 3.7 и рассчитаем доходы от инвестиционной деятельности, приведенные к настоящей стоимости.

Таблица 3.7 Cash – flow инвестиционной деятельности проекта

| Показатели | Периоды, лет. | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| Затраты на приобретение активов, тыс.руб. | 1000 | |||||

| Чистая прибыль, тыс. руб. | 40 | 540,8 | 817,28 | 405,44 | 230,08 | |

| Амортизация, тыс. руб. | 200 | 200 | 200 | 200 | 200 | |

| Доходы от инвестиционной деятельности | 240 | 740,8 | 1017,28 | 605,44 | 430,08 | |

| Коэффициент дисконтирования при ставке 17% | 0,85 | 0,73 | 0,62 | 0,53 | 0,46 | |

| Доходы от инвестиционной деятельности, приведенные к настоящей стоимости | 204 | 540,78 | 630,71 | 320,88 | 197,84 | |

| Чистые доходы нарастающим итогом | -1000 | -796 | -255,22 | 375,49 | 696,37 | 894,21 |

Таблица 3.7 показывает, что чистые доходы от инвестиционной деятельности, приведенные к настоящей стоимости, к концу пятого года составляют 894,21 тыс. руб.

В таблице 3.8 необходимо найти чистый приток финансовой деятельности, который высчитывается путем вычитания выплат на погашения кредита из чистого притока от операционной деятельности.

Таблица 3.8 Cash – flow финансовой деятельности проекта

| Показатели | Срок реализации проекта | ||||

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год | |

| Прибыль до налогообложения | 50 | 676 | 1021,6 | 506,8 | 287,6 |

| Налог на прибыль по ставке 20% | 10 | 135,2 | 204,32 | 101,36 | 57,52 |

| Чистая прибыль, тыс.руб. | 40 | 540,8 | 817,28 | 405,44 | 230,08 |

| Амортизация, тыс.руб. | 200 | 200 | 200 | 200 | 200 |

| Чистый приток от операционной деятельности, тыс.руб. | 240 | 740,8 | 1017,28 | 605,44 | 430,08 |

| Выплаты на погашение кредита, тыс.руб. | 1000 | ||||

| Чистый приток финансовой деятельности | 240 | 740,8 | 17,28 | 605,44 | 430,08 |

Из таблицы 3.8 можно проследить за оставшейся прибылью на предприятии по годам, т. е. в какие года она была минимальной, в какие – максимальной. Минимальной прибыль была в третьем году (17,28 тыс. руб.) в связи с выплатой долга, а максимальной – во втором году (740,8 тыс. руб.)

По формуле (3.2) находим чистый дисконтированный доход (NPV).

где J0 - первоначальные инвестиции, 1000 тыс. руб.,

Pt - денежный поток доходов в конце t -го периода (доходы от операционной деятельности),

i – коэффициент дисконтирования, 17%.

Чистый дисконтированный доход: NPV = 901,8.

Индекс доходности, рентабельности инвестиций (PI), вычисляемый по формуле (3.3), будет равен:

PI= 1901,8 / 1000=1,90.

Возьмем значения процентных ставок в дисконтных множителях, для которой NPV (i1) > 0 и NPV (i2) < 0.

При i1 = 17%, NPV = 901,8 > 0;

При i2= 50%, NPV = -33,03 < 0.

.

.

По формуле (3.5), приведенной выше находим срок окупаемости инвестиций (РР):

Срок окупаемости инвестиций: PP =  .

.

Т.е. срок окупаемости инвестиций равен 0,53 года от начала получения доходов, или 1,53 года от начала инвестирования.

Завершающим этапом рассмотрения 2 варианта финансирования проекта является написание всех интегральных показателей эффективности инновационного проекта, которые были найдены в вышеперечисленных расчетах (таблица 3.9).

Таблица 3.9 Интегральные показатели эффективности инновационного проекта

| Показатель | Расчетное значение | Критериальное значение |

| Срок реализации инновационного проекта, лет | 5 | - |

| Ставка дисконтирования, % | 17 | |

| Чистая текущая стоимость проекта, тыс. руб. | 901,8 | NPV > 0 |

| Период окупаемости, лет | 1,53 | min |

| Дисконтированный период окупаемости, лет | 1,9 | min |

| Индекс прибыльности, % | 49% | PI > 1 |

| Внутренняя норма рентабельности, % | 901,8 | IRR > 20% |

2020-01-14

2020-01-14 91

91