Курсовая работа на тему бизнес планирование

(финансово-экономический аспект)

Выполнила: Куряева А.К.

Проверил: Пелих Д.В.

2007

Содержание

Введение

1. Структура бизнес-плана и содержание его разделов

2. Описание бизнес-ситуации

3. Составление предварительного бизнес-плана

4. Интеграция расчетов

Планирование денежных потоков

Анализ безубыточности (определение точки критического объема продаж – ТКОП)

7. Оценка эффективности инвестиций

8. Планирование финансовых результатов

9. Учет инфляции в расчетах эффективности инвестиционных проектов

Заключение

Список использованной литературы

Приложение

Введение

В настоящее время в условиях все более широкого распространения рыночных отношений на предприятиях и в организациях нашей страны бурно протекает процесс совершенствования форм и методов работы. Как показывает практика, новое руководство остро нуждается в методической помощи для решения ежедневно возникающих практических вопросов.

Одним из таких вопросов является составление бизнес-планов, необходимых для определения перспектив развития предприятий; осуществления структурной перестройки производства; обоснования целесообразности получения банковских кредитов; создания условий для организации рентабельной работы.

Бизнес-план в мировой практике является основой для оценки перспективности предпринимательства. Это стандартный документ, который описывает основные аспекты вновь создаваемых, приватизируемых и действующих предприятий, анализирует проблемы и определяет способы их решения.

Важнейшей задачей разработки бизнес-планов является проблема привлечения и обоснования инвестиций и кредитов, в том числе зарубежных, необходимых для осуществления проектов (предложений) технического перевооружения или реконструкции предприятий. В этом случае бизнес-план необходим как основной инструмент, дающий возможность выбора того или иного варианта инвестирования основной деятельности, подтверждающий гарантированность их возврата на основе эффективного использования.

Бизнес-план в мировой практике является основой для оценки перспективности предпринимательства. Это стандартный документ, который описывает основные аспекты вновь создаваемых, приватизируемых и действующих предприятий, анализирует проблемы и определяет способы их решения.

Целью данной курсовой работе является составление финансового раздела бизнес-плана вновь образуемого промышленного предприятия, оценка экономической эффективности бизнес-плана как инвестиционного проекта, а также прогнозирование финансовых результатов деятельности предприятия при реализации бизнес-плана.

Структура бизнес-плана и содержание его разделов

В настоящее время не существует определенных методик подготовки бизнес-плана, однако, общая структура бизнес-плана, в соответствии со стандартами UNIDO, должна придерживаться следующих основных разделов.

Резюме

Описание продукции (услуг)

Маркетинг и сбыт продукции (услуг)

Производственный план

Организационный план

Финансовый план

Направленность и эффективность проекта

Риски и гарантии

Приложения

Бизнес-план является одним из основных документов, определяющих стратегию функционирования фирмы. Вместе с тем он базируется на общей концепции развития фирмы, более подробно разрабатывает экономический и финансовый аспект стратегии, дает технико-экономическое обоснование конкретным мероприятиям. Реализация стратегии основывается на широких инвестиционных программах, составленных как целая система взаимосвязанных технических, организационных и экономических изменений на определенный период. Бизнес-план охватывает одну из частей инвестиционной программы, срок реализации которой, как правило, ограничен несколькими годами (часто корреспондирующими со сроками среднесрочных или долгосрочных кредитов), позволяющей дать достаточно четкую экономическую оценку намеченным мероприятиям.

В стратегической работе фирмы прослеживается следующий порядок:

1-й этап. Разработка концепции развития.

2-й этап. Инвестиционная программа.

3-й этап. Бизнес-план на среднесрочный период.

4-й этап. Мероприятия по реализации бизнес-плана.

Особенностью бизнес-плана как стратегического документа является его сбалансированность по поставке задач с учетом реальных финансовых возможностей фирмы. Чтобы бизнес-план был принят, он должен быть обеспечен необходимыми финансовыми ресурсами. Это в значительной мере определяет характер проектов (концепций), которые изучаются при разработке бизнес-плана. Эти проекты должны быть не только инновационными, т.е. отличаться научно-технической новизной, но и достаточно полно проработанными, показывать, какие затраты необходимы на их реализацию и что это экономически даст (какой доход принесет). Степень инновационности и рискованности проекта определяет способы привлечения капитала. В то же время включение самого проекта в бизнес-план становится возможным лишь в то случае, если определены источники его финансирования.

Бизнес-план позволяет решать целый ряд задач, но основными из них являются следующие:

обоснование экономической целесообразности направлений развития фирмы (стратегий, концепций, проектов);

расчет ожидаемых финансовых результатов деятельности, в первую очередь объемов продаж, прибыли, доходов на капитал;

определение намечаемого источника финансирования реализации выбранной стратегии, т.е. способы концентрирования финансовых ресурсов;

подбор работников (команды), которые способны реализовать данный план.

Каждая задача плана может быть решена только во взаимосвязи с другими. Основной центр бизнес-плана - концентрирование финансовых ресурсов для решения стратегических задач. Именно бизнес-план – важное средство для увеличения капитала фирмы. Процесс составления плана позволяет тщательно проанализировать начатое дело во всех деталях. Бизнес-план служит основой бизнес-предложения при переговорах с будущими партнерами; он играет важную роль при приглашении на работу основного персонала фирмы.

Таким образом, бизнес-план не только является внутренним документом фирмы, но и может быть использован для привлечения инвесторов и кредиторов. Перед тем как рискнуть некоторым капиталом, инвесторы должны быть уверены в тщательности проработки проекта и осведомлены о его эффективности. Они должны изучить бизнес-план перед рассмотрением возможности капиталовложений и зачастую даже не встречаются с разработчиками проекта без тщательной проработки самого бизнес-плана. Предполагается, что бизнес-план хорошо подготовлен и тщательно изложен для восприятия потенциальных инвесторов. Он должен содержать описание главных спорных вопросов, но быть не настолько детализованным, чтобы “выключать” инвесторов-читателей. Материал бизнес-плана излагается просто и понятно; он должен быть доступен различным группам людей, даже тем, которые имеют ограниченные знания о продукте (услугах) и рынке. Объем и степень конкретизации разделов плана определяются спецификой фирмы и сферой ее деятельности. Надо стремиться к тому, чтобы объем бизнес-плана не превышал 50 страниц.

При составлении бизнес-плана небольших предприятий используется метод, который включает два этапа:

а) параллельное прогнозирование основных групп данных, обычно включаемых в бухгалтерский баланс предприятия и отчета о прибылях и убытках;

б) сопоставление и корректировку полученных данных.

Первый этап планирования начинается с составления начального баланса предприятия. Для обеспечение приемлемого объема производства необходим минимальный объем вложений в основные активы; на банковском счете должна находиться исходная сумма денег, а на складе начальный запас материалов. Именно такие минимально необходимые величины должны быть отражены в начальном балансе.

Параллельно с составлением начального баланса необходимо задать начальный уровень продаж. Ориентиром для этого может служить объем загрузки оборудования, который следует достичь через 4 – 5 лет работы.

Особо следует выделить вопрос об учете затрат на оплату труда персонала. В принципе, заработная плата производственных рабочих относиться к переменным издержкам. Но при разработке бизнес-плана на период становления предприятия ее удобнее рассчитывать в зависимости от планируемых объемов производства и относить к постоянным издержкам.

Прочие издержки должны рассчитываться исходя из установленного объема продаж. В зависимости от него рассчитываются также основные составляющие оборотного капитала.

Полученные таким образом данные отчета о прибылях и убытках и бухгалтерского баланса могут быть сведены воедино. При этом используются следующие бухгалтерские правила:

- стоимость оборудования и зданий снижается каждый год на сумму начального износа;

- расходы на выплату процентов по кредитам начисляются путем умножения суммы долга на ставку ссудного процента;

- сумма прибыли, облагаемой налогом, рассчитывается как разность между операционным доходом и расходами на уплату процентов за долгосрочный кредит¨;

- сумма налога на прибыль определяется умножением налоговой ставки на сумму прибыли, облагаемой налогом; если сумма прибыли отрицательна, налог не уплачивается;

- вся сумма прибыли учитывается поначалу по статье «Нераспределенная прибыль», поскольку в первые годы, как правило, дивиденды не выплачиваются;

- общая сумма активов всегда равна сумме обязательств и собственного капитала;

- сумма наличных средств рассчитывается по формуле: банковский кредит + собственный капитал + нераспределенная прибыль - основные активы – оборотные активы за вычетом денежных средств.

Составление бизнес-плана – итеративный процесс. Прежде чем план примет нормальные очертания, потребуется многократное внесение изменений. Ориентирами будут служить минимально необходимый размер наличных средств и уровень доходности предприятия. В конце периода, на который составляется бизнес-план, предприятие должно превратиться в прибыльную, стабильно работающую хозяйственную единицу.

Сложные условия экономики переходного периода (инфляция, структурные изменения в ценообразовании, проблемы взаимных неплатежей) вызывают необходимость все расчеты проводить в постоянных денежных единицах (ДЕ) и текущих ценах, а для сопоставления финансовых результатов приводить к эквиваленту в СКВ (долларах США) с учетом его возрастающего курса.

Финансовый раздел бизнес-плана включает:

1) Прогнозный расчет объема реализации, разрабатываемый на основе плана маркетинга;

2) План доходов и расходов, отражающий получение денежных средств от операционной деятельности предприятия, уровень издержек, объем чистой прибыли;

3) План денежных поступлений и выплат, который дает оценку потребности предприятия в денежных средствах для его функционирования;

4) Баланс активов и пассивов, позволяющий определить величину собственного капитала;

5) План по источникам и использованию денежных средств, который дает возможность определить взаимосвязь между источниками средств и оборотным капиталом предприятия, прирост оборотного капитала;

6) Расчет самоокупаемости, т.е. такого состояния деятельности предприятия, когда разность между доходами и расходами равна нулю.

Все это вместе взятое определяет стратегию финансирования.

Описание бизнес-ситуации

Два предпринимателя решают создать предприятие по обработке пластмассы. Результаты анализа рынка дают основание характеризовать его как перспективный, поскольку продукция пользуется повышенным спросом, который в среднесрочной перспективе будет оставаться достаточно большим.

Объем реализации установлен исходя из номинальной производственной мощности, соответствующей производительности оборудования по обработке пластмассы (1650 тн. в год). Однако, потребуется время, чтобы освоить производственный процесс, загрузить мощности, наладить связи с поставщиками и потребителями. Предприниматели верят, что смогут достичь полной производственной мощности на третьем году, включая промежуточные этапы:

| 1-й год | 2-й год | 3-й год |

| 550 тн. | 1100 тн. | 1650 тн. |

Предполагают, что цены на продукцию на рынке будут оставаться неизменными на уровне равном 1 тыс. ДЕ,

Одна установка, которая позволит начать производство стоит 165 тыс. ДЕ. Износ оборудования начисляется в размере 20 % в год.

Строительство первого здания под производство и размещение управленческого персонала стоит 56,1 тыс. ДЕ. Износ здания 5 % в год. Здание располагается на участке земли стоимостью 200 тыс. ДЕ. Этой земли хватит и для последующего расширения производства. Ставка земельного налога равна 12 % стоимости земли в год.

Начальная партия материалов приобретается на 75,9 тыс. ДЕ. На текущем счете предприятия должно находится 33 тыс. ДЕ.

Начальные инвестиционные расходы будут осуществляться за счет акционерного капитала предпринимателей (231 тыс. ДЕ) и банковского кредита в размере 99 тыс. ДЕ, обеспечением которого служат здание и оборудование. Ставка за кредит – 12 % годовых, возврат кредита – в конце пятого года.

Составление предварительного бизнес-плана

Шаг 1. Составление начального баланса активов и пассивов (табл. 1) производится по исходным данным варианта задания на основе структуры активов и пассивов (приложение 1, табл. 1 и 2).

Таблица 1.Начальный баланс активов и пассивов, тыс. ДЕ

| Активы | Пассивы | ||

| Наличность | 33 | Банковский кредит | 99 |

| Мат. запасы и затраты | 75,9 | Акционерный капитал | 231 |

| Оборудование | 165 |

|

|

| Здание | 56,1 |

|

|

| Всего | 330 | Всего | 330 |

Шаг 2. Составление штатного расписания.

Ожидается, что на третьем году штатное расписание будет следующим: 2 менеджера; 5 рабочих, в том числе 4 оператора по обслуживанию установки и 1 вспомогательный рабочий; 2 технических специалиста; 2 специалиста по маркетингу. Такое расписание появится лишь со временем; в течение первых двух лет даже менеджеры не смогут работать полный рабочий день. Занятость исполнителей и расчет издержек на персонал показаны в табл. 2.

Таблица 2.План персонала

| Состав персонала | Издержки за год тыс. ДЕ | 1-й год | 2-й год | 3-й год |

| Менеджеры Рабочие: - операторы - вспомогательные Технические специалисты Специалисты по маркетингу | 30 18 12 15 20 | 1*30=30 2*18=36 - 1*15=15 2*20=40 | 2*30=60 2*18=36 1*12=12 1*15=15 2*20=40 | 2*30=60 4*18=72 1*12=12 2*15=30 2*20=40 |

| Суммарные годовые Издержки | 121 | 163 | 214 |

Шаг 3. Расчет издержек на производство и реализацию продукции.

Издержки на производство и реализацию продукции (табл. 3) определяются исходя из следующих условий:

| Переменные издержки включают стоимость материальных затрат (без НДС) Операционные (общие переменные) издержки Амортизация оборудования Амортизация зданий Торгово-административные издержки | 45% Выручки от реализации (ВР) без НДС 6% ВР (без НДС); их сумма возрастает не прямо пропорционально объему производства, а с поправочным коэффициентом 0,8; 20% первоначальной стоимости оборудования; 5% первоначальной стоимости здания; 15% ВР (без НДС); их сумма увеличивается с ростом объема производства в первые годы становления предприятия с поправкой 0,6 |

Таблица 3.Расчет издержек на производство и реализацию продукции, тыс. ДЕ.

| Издержки | 1-й год | 2-й год | 3-й год |

| Переменные издержки Операционные (общие) издержки Амортизация оборудования и зданий Торгово-административные издержки | 0,45*550=247,5 0,06*550=33 (0,2 * 165 + 0,15*550=82,5 | 0,45*1100=495 0,06*1100*0,8= 52,8 0,05*56,1)=35,8 0,15*1100*0,6 =99 | 0,45*1650= 742,5 0,06*1650*0,8=79,2 0,15*1680*0,6=148,5 |

Шаг 4. Расчет налогов производится согласно налоговому законодательству Российской Федерации в соответствии со ставками налогов (табл. 4).

Таблица 4.Ставки налогов, %

| Виды налогов | Ставка | Объект налогообложения |

| НДС Налоги, включаемые в себестоимость 1. Отчисления на социальные нужды - в пенсионный фонд - на социальное страхование - на медицинское страхование 2. Земельный Налоги, выплачиваемые из прибыли: 3. На прибыль 4. На имущество | 18 26 20 2,9 3,1 12 24 2,2 | Выручка от реализации Фонд оплаты труда Стоимость земли Налогооблагаемая прибыль Остаточная стоимость оборудования и зданий |

Рассчитаем сумму налогов, включаемых в себестоимость, тыс. ДЕ:

| Налоги | 1-й год | 2-й год | 3-й год |

| Налог на социальные нужды Земельный налог | 0,26*121=31,46 0,12*200=24 55,46 | 0,26*163=42,3 0,12*200=24 66,38 | 0,26*214=55,6 0,12*200=24 79,64 |

| Всего |

Шаг 5. Составление предварительного плана по прибыли.

Полученные оценки позволяют сделать предварительную прикидку суммы дохода до уровня прибыли, облагаемой налогом (табл. 5).

Таблица 5.Предварительный план по прибыли, тыс. ДЕ

| Показатели | 1-й год | 2-й год | 3-й год |

| ВР (без НДС) - переменные издержки | 550 247,5 | 1100 495 | 1650 742,5 |

| ВР за вычетом переменных издержек - издержки на персонал - операционные (общие) издержки - амортизационные отчисления - торгово-административные издержки - налоги, включаемые в себестоимость | 302,5 121 33 35,8 82,5 55,46 | 605 163 52,8 35,8 99 66,38 | 907,5 214 79,2 35,8 148,5 79,64 |

| Прибыль от реализации - проценты за кредит | -25,26 12 | 188,02 12 | 350,36 12 |

| Прибыль, облагаемая налогом (балансовая) | -37,26 | 176,02 | 338,36 |

Рассчитаем сумму налогов, выплачиваемых из прибыли, тыс. ДЕ:

| Налоги | 1-й год | 2-й год | 3-й год |

| Налог на прибыль | 0 | (176,02-37,26)* *0,24=33,3 | 338,36*0,24=81,2 |

| Налог на имущество | 0,022*221,1=4,86 | 0,022*185,3= 4,07 | 149,5*0,022=3,3 |

| Итого | 4,86 | 37,37 | 84,5 |

Примечание: При расчете налогов в бизнес-ситуации не учитывались НДС и акцизы в целях упрощения расчетов, а также потому, что эти косвенные налоги сразу же изымаются в государственный бюджет и на финансовые результаты хозяйственной деятельности предприятия влияния не оказывают.

Шаг 6. Увязка плана по прибыли с балансом.

Предварительно рассчитаем сумму чистых текущих активов (без денежных средств табл. 6), используя следующие оценки:

| Дебиторская задолженность Производственные запасы Кредиторская задолженность Остаток денежных средств на расчетном счете предприятия | 15 % ВР текущего года; 20 % от ожидаемого объема материальных затрат в наступающем году; 75% производственных запасов на конец года; Не должен опускаться ниже 35 тыс. ДЕ |

Таблица 6.Расчет чистых текущих активов(без денежных средств), тыс. ДЕ

| Текущие активы | 1-й год | 2-й год | 3-й год |

| Дебиторская задолженность + производственные запасы - кредиторская задолженность | 0,15*550=82,5 0,2*495 =99 0,75*99 = =74,25 | 0,15*1100=165 0,2*742,5 = 148,5 0,75*148,5 = =111,4 | 0,15*1650=247,5 0,2*742,5 = 148,5 0,75*148,5= =111,4 |

| Всего | 107,25 | 200,1 | 281,9 |

Теперь можно увязать план по прибыли с балансом (табл. 7) с учетом приведенных выше правил.

Таблица 7.Производственная деятельность по годам (исходный план, суммы указаны на конец года, тыс. ДЕ)

| Показатели | 0-й год | 1-й год | 2-й год | 3-й год |

| План по прибыли ВР (без НДС) - переменные издержки | 550 247,5 | 1100 495 | 1650 742,5 | |

| ВР за вычетом переменных издержек - издержки на персонал - амортизационные отчисления - операционные издержки - торгово-административные издержки - налоги, включаемые в себестоимость | 302,5 121 35,8 33 82,5 55,46 | 605 163 35,8 52,8 99 66,38 | 907,5 214 35,8 79,2 148,5 79,64 | |

| Прибыль от реализации - проценты за кредит | -25,26 12 | 188,02 12 | 350,36 12 | |

| Налогооблагаемая прибыль - налоги на прибыль | -37,26 4,86 | 176,02 37,37 | 338,36 84,5 | |

| Чистая прибыль | -42,12 | 138,65 | 253,86 | |

| Баланс активов и пассивов Пассивы Банковский кредит Акционерный капитал Нераспределенная прибыль | 99 231 - | 99 231 -42,12 | 99 231 96,53 | 99 231 350,39 |

| Всего пассивы | 330 | 287,88 | 484,53 | 680,39 |

| Активы Наличность Другие текущие активы Оборудование Здания | 33 75,9 165 56,1 | -1,87 107,25 129,2 53,3 | 140,53 200,1 93,4 50,5 | 266,84 308,25 57,6 47,7 |

| Всего активы | 330 | 287,88 | 484,53 | 680,39 |

По строке «Нераспределенная прибыль» убытки первого года вычитаются из прибыли второго года (138,65 – 42,12); в третьем году нераспределенная прибыль равна 96,53 + 253,86 = 350,39 тыс. ДЕ.

По строке «Наличность» сумма начисляется исходя из равенства активов и пассивов (формулу для расчета наличности); например, для третьего года: 680,39 – (308,25+ 57,6 +47,7) = 266,84 тыс. ДЕ.

Результаты расчетов показывают, что начальный бизнес-план неприемлем, поскольку сумма наличности меньше 33 тыс. ДЕ. Предприниматели должны искать другое решение.

Интеграция расчетов

Следующий этап требует многократного внесения изменений. При этом ориентирами служат минимально необходимый объем денежных средств и уровень доходности предприятия.

Решить финансовую проблему в условиях бизнес-ситуации можно различными путями:

1) с самого начала предусмотреть частное размещение акций (среди родственников, друзей, персонала) на сумму недостающей наличности с учетом ее запаса на текущем счете предприятия (33 тыс. ДЕ);

2) использовать краткосрочные займы, обеспечением которых могут служить материальные запасы (до 33 тыс. ДЕ);

3) предусмотреть дополнительный заем в конце третьего года в размере 165 тыс. ДЕ под 14% годовых при условии, что к тому времени план будет полностью выполнен. Заем пойдет на приобретение дополнительного комплекта оборудования, что позволит удвоить производственную мощность. Начисление амортизации начнется с четвертого года. На полную мощность предприятие должно выйти через пять лет. План выхода на полную мощность показан в табл. 8.

Таблица 8.Пересмотренные оценки объема реализации, тыс. ДЕ.

| Показатели | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| ВР (без НДС) Материальные затраты | 550 247,5 | 1100 495 | 1650 742,5 | 2700 1215 | 3300 1485 |

Начиная с четвертого года предприниматели полагают начать погашение банковского кредита и выплату дивидендов, направляя на эту выплату 40 % чистой прибыли (60 % чистой прибыли реинвестируется).

Начиная с пятого года заработная плата каждого предпринимателя возрастет до 50 тыс. ДЕ за год. Распределение издержек на персонал показано в табл. 9.

Для обслуживания еще одной установки потребуется дополнительно 4 оператора и один вспомогательный рабочий; численность технических специалистов увеличится на одного человека, специалистов по маркетингу – на два.

Таблица 9.Пересмотренный план персонала

| Персонал | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| Менеджеры Рабочие: -операторы -вспомогательные Технические специалисты Специалисты по маркетингу | 1*30=30 2*18=36 - 1*15=15 2*20=40 | 2*30=60 2*18=36 1*12=12 1*15=15 2*20=40 | 2*30=60 4*18=72 1*12=12 2*15=30 2*20=40 | 2*30=60 8*18=144 2*12=24 3*15=45 4*20=80 | 2*50=100 8*18=144 2*12=24 3*15=45 4*20=80 |

| Суммарные годовые издержки, тыс. ДЕ | 121 | 163 | 214 | 353 | 393 |

Пересматриваются также издержки на производство и реализацию продукции, план по текущим активам (табл. 10), налоги (табл. 11), и составляется новый план выхода предприятия на полную мощность (табл. 12)

Таблица 10.Пересмотренная оценка текущих активов (без учета наличности), тыс. ДЕ

| Текущие активы | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| Дебиторская задолженностьПроизводственные запасы - кредиторская задолженность | 0,15*550 =82,5 0,2*495 = 99 0,75*99 =74,25 | 0,15*1100 =165 0,2*742,5 = 148,5 0,75*148,5 =113,4 | 0,15*1650 =247,5 0,2*1215 =243 0,75*243 =182,25 | 0,15*2700 =405 0,2*1485 =297 0,75*297 =222,75 | 0,15*3300 =495 0,2*1485 =297 0,75*297=222,75 |

| Всего | 107,22 | 200,1 | 308,25 | 479,25 | 569,25 |

Таблица 11.

Пересчет сумм налогов, тыс. ДЕ

| Виды налогов | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| Налоги, включаемые в себестоимость: на социальные нужды земельный | 31,46 24 | 42,38 24 | 55,64 24 | 91,78 24 | 102,18 24 |

| Всего | 55,46 | 66,38 | 79,64 | 115,78 | 126,18 |

| Налоги, выплачиваемые из прибыли: на прибыль на имущество | 0 4,86 | 33,3 4,07 | 81,2 3,3 | 130,68 4,9 | 176,88 3,2 |

| Всего | 4,86 | 37,37 | 84,5 | 141,6 | 180,08 |

| Общая сумма выплачиваемых налогов | 59,56 | 105,58 | 164,14 | 257,38 | 306,26 |

Таблица 12.План производственной деятельности, тыс. ДЕ

| Показатели | 0-й год | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| План по прибыли ВР (без НДС) - переменные издержки | 550 247,5 | 1100 495 | 1650 742,5 | 2700 1215 | 3300 1485 | |

| ВР за вычетом переменных издержек - издержки на персонал - амортизационные отчисления - торгово-администра-тивные издержки -операционные издержки - налоги, включаемые в себестоимость | 302,5 121 35,8 82,5 33 55,46 | 605 163 35,8 99 52,8 66,38 | 907,5 214 35,8 148,5 79,2 79,64 | 1485 353 68,8 243 129,6 115,78 | 1815 393 68,8 297 158,4 126,18 | |

| Прибыль от реализации - проценты за кредит | -25,26 12 | 188,02 12 | 350,36 34,98 | 574,82 23,43 | 771,62 23,43 | |

| Налогооблагаемая прибыль - налоги на прибыль | -37,26 4,86 | 176,02 37,37 | 315,38 84,5 | 551,39 141,6 | 748,19 180,08 | |

| Чистая прибыль | -42,12 | 138,65 | 230,88 | 409,79 | 568,11 | |

| Баланс активов и пассивов Пассивы Банковский кредит Акционерный капитал Заем Нераспределенная прибыль Дивиденды | 99 264 | 99 264 -42,12 | 99 264 96,53 | 99 264 165 327,41 | 99 264 82,5 737,2 -163,9 | 0 264 0 1305,3 -227,2 |

| Всего пассивы | 363 | 320,88 | 459,53 | 855,41 | 1022,8 | 1347,1 |

| Активы Наличность Другие текущие активы Оборудование Здания | 66 75,9 165 56,1 | 31,13 107,25 129,2 53,3 | 115,53 200,1 93,4 50,5 | 285,5 308,25 214 47,7 | 354,65 479,25 144 44,8 | 661,7 569,25 74 42,1 |

| Всего активы | 363 | 320,88 | 459,53 | 855,41 | 1022,8 | 1347,1 |

По строке «Амортизация», начиная с четвертого года сумма включает амортизационные отчисления второго комплекта оборудования, т.е. 35,8 + 0,2 * 165 = 68,8 тыс. ДЕ.

По строке «Проценты за кредит»: к начисляемым 12 % годовых за банковский кредит добавляются выплаты 14 % за дополнительный заем (165 тыс. ДЕ), который предусматривается погашать равными частями по 82,5 тыс. ДЕ в четвертом и пятом годах. Т.о., выплата процентов за кредит в третьем году равна (0,12 * 99 + 0,14 * 165) = 34,98; в четвертом и пятом – (0,12 * 99 + 0,14 * 82,5) = 23,43 тыс. ДЕ.

По строке «Нераспределенная прибыль» сумма вычисляется исходя из распределения чистой прибыли на выплату дивидендов (40 %) и реинвестирование (60 %). Выплату дивидендов предполагают начать с четвертого года; их сумма равна 409,79 * 0,4 = 163,9 тыс. ДЕ;

Данные табл. 12 показывают, что с таким планом предприятие должно работать с прибылью:

v предусмотрен достаточный объем инвестиций, который позволит избежать недостачи наличности и эффективно использовать дополнительные источники финансирования. Доля валовой прибыли в общем объеме продаж составит 771,62 / 3300 * 100 = 23,38 %;

v в ходе реализации бизнес-плана увеличивается собственный капитал за счет нераспределенной прибыли в 6,05 раза;

v к концу пятого года балансовая стоимость предприятия превысит величину начального капитала в 4,2 раза.

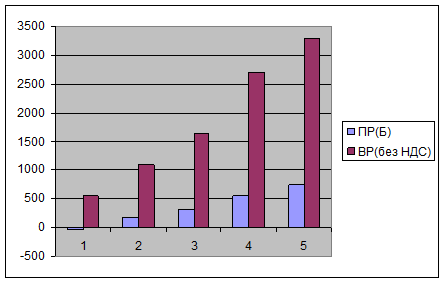

Покажем на рис. 1 динамику показателей производственной деятельности предприятия.

Рис. 1. Динамика поступлений выручки и прибыли

Планирование денежных потоков

Бюджет наличности определяет текущий остаток денежных средств на расчетном счете предприятия. Он детализирует потоки наличности раздельно по производственной, инвестиционной и финансовой деятельности. Целью его планирования является обеспечение положительного ликвидного остатка денежных средств во все периоды времени.

Составим план движение денежных средств (табл. 13).

Таблица 13.План денежных потоков, тыс. ДЕ

| Показатели | 0-й год | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| ВР (без НДС) -переменные издержки -операционные издержки -издержки на персонал -торгово-административные издержки - налоги | 550 247,5 33 121 82,5 59,56 | 1100 495 52,8 163 99 105,58 | 1650 742,5 79,2 214 148,5 164,14 | 2700 1215 129,6 353 243 257,38 | 3300 1485 158,4 393 297 306,26 | |

| КЭШ-ФЛО от операционной деятельности | 6,44 | 184,62 | 301,66 | 502,02 | 660,34 | |

| Затраты на приобретение активов: - основных - оборотных | 221,1 75,9 | 31,35 | 92,85 | 165 108,15 | 171 | 90 |

| КЭШ-ФЛО от инвестиционной деятельности | -297 | -31,35 | -92,85 | -273,2 | -171 | -90 |

| Кредит банка Акционерный капитал Заем Выплаты по погашению займов Выплаты процентов по займам Выплаты дивидендов | 99 264 | 12 | 12 | 165 34,98 | 82,5 23,43 163,9 | 181,5 23,43 227,2 |

| КЭШ-ФЛО от финансовой деятельности | 363 | -12 | -12 | 130,02 | -269,8 | -432,2 |

| КЭШ-БАЛАНС на начало периода КЭШ-БАЛАНС на конец периода | 0 66 | 66 31,13 | 31,13 115,53 | 115,53 285,5 | 285,5 354,65 | 354,65 661,7 |

Данные табл. 13 показывают, что сума остатков денежных средств является положительной и ежегодно растет. Их величина позволяет предприятию не только своевременно выплачивать проценты по кредитам и займам, но и полностью к концу пятого года погасить долги.

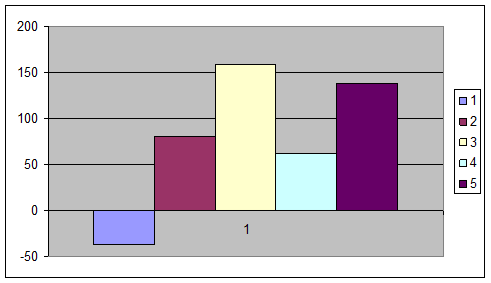

Движение денежных потоков покажем на рис. 2.

Рис. 2. Движение денежных потоков

2020-01-15

2020-01-15 627

627