Показатели эффективности бизнес-плана как инвестиционного проекта представляют следующие дисконтированные критерии денежных потоков:

- чистая дисконтированная стоимость (ЧДС);

- внутренний коэффициент окупаемости (ВКО);

- ТС-окупаемость;

- ТС-индекс (индекс прибыльности).

Продисконтируем платежи и поступления и вычислим текущую дисконтированную стоимость (ТДС) и ЧДС по формулам:

ТДС = РТ (ЗТ) / (1 + Е) Т,

где РТ (ЗТ) – результат (доход) и затраты (размер инвестиций) на т-м шаге расчетов;

т – временной период, принимаемый по срокам реализации проекта (по условиям примера – 5 лет);

Е – ставка дисконта (барьерная), отражающая ежегодную относительную величину убывания стоимости денег (в примере 10%). Эта ставка соответствует промежуточной величине между средней ставкой процента по валютным (долларовым) долгосрочным кредитам и средней процентной ставкой по валютным вкладам (депозитам).

Выражение 1 / (1 + Е)Т называется коэффициентом дисконтирования (КД). Он всегда меньше единицы, то есть сумма денег, находящаяся на руках сегодня, больше той же суммы в будущем.

ЧДС = S (РТ – ЗТ) * КД

Если разность положительная, осуществлять инвестиции целесообразно: в будущем инвестор получит больше средств, чем было вложено.

Покажем расчет ТДС и ЧДС в табл.14.

Таблица 14. Вычисление ЧДС

| Год | Величина инвестиций | ПР (Р) + Ао | Платежи и поступления | КД (Е = 10%) | ТДС |

| 0 1 2 3 4 5 | -297 -31,35 -92,85 -273,15 -171 -90 | - -25,26+35,8 188,02+35,8 350,36+35,8 574,82+68,8 771,62+68,8 | -297 -20,81 130,97 113,01 472,62 750,42 | 1 0,9091 0,8264 0,7513 0,683 0,6209 | -297 -18,92 108,24 84,91 322,81 465,95 |

| 955,35 | 1149,21 | ЧДС = 665,99 | |||

Вычисление ВКО является итеративным процессом. Он начинается с барьерной ставки дисконта, если при этом ЧДС положительна, то в следующей итерации используют более высокую ставку, если отрицательна – более низкую, пока не находится ставка дисконта, при которой ЧДС = 0 (табл. 15).

Таблица 15. Вычисление ВКО

|

Год | Платежи и поступления | Е = 47% | Е = 46% | ||

| КД | ТДС | КД | ТДС | ||

| 0 | -297 | 1 | -297 | 1 | -297 |

| 1 | -20,81 | 0,68027 | -14,16 | 0,6849 | -14,25 |

| 2 | 130,97 | 0,46277 | 60,6 | 0,46913 | 61,4 |

| 3 | 113,01 | 0,314809 | 35,58 | 0,32132 | 36,31 |

| 4 | 472,62 | 0,2141562 | 101,2 | 0,22008 | 104 |

| 5 | 750,42 | 0,145684 | 109,3 | 0,15074 | 113,12 |

| ЧДС | -4,4 | 3,64 | |||

Данные табл. 15 показывают, что ВКО находится в пределах 46–47%.

Более точное значение ВКО можно определить по формуле:

ЧДС (+)

ВКО = Е* +

ВКО = Е* +

ЧДС (+) – ЧДС (-)

Где Е* - значение ставки дисконта, при котором ЧДС принимает последнее положительное значение;

ЧДС (+) – последнее положительное значение ЧДС;

ЧДС(-) – первое отрицательное значение ЧДС.

3,64

ВКО = 46 + = 46,5%

ВКО = 46 + = 46,5%

3,64 - 4,4

Чем больше ВКО, тем выгоднее инвестору вкладывать деньги в проект. Однако, на практике маловероятно, что предприятие обладает инвестиционными возможностями обеспечить прибыль в таком размере. Такая норма прибыли в некоторой степени преувеличена. Поэтому при расчетах эффективности инвестиций используют барьерную ставку.

Окупаемость показывает время, которое потребуется предприятию для возмещения инвестиций. Ее вычисляют путем суммирования ежегодных поступлений до определения того периода, в котором они превзойдут первоначальные расходы денежных средств (табл. 16).

Таблица 16. Расчет окупаемости инвестиций

| Год | Платежи и поступления | Возмещение инвестиций | Дисконтированные платежи и поступления (Е = 10%) | Возмещение инвестиций |

| 0 | -297 | -297 | -297 | -297 |

| 1 | -20,81 | -317,81 | -18,92 | -315,92 |

| 2 | 130,97 | -186,84 | 108,24 | -207,68 |

| 3 | 113,01 | -73,83 | 84,91 | -122,77 |

| 4 | 472,62 | 398,79 3,65 года | 322,81 | 200,03 3,38 года |

| 5 | 750,42 | 465,95 |

Расчеты табл. 16 показывают, что окупаемость проекта без учета дисконтирования платежей и поступлений наступит через 3,65 года, а с учетом – через 3,38 года.

Графическая иллюстрация расчета окупаемости инвестиций показана на рис. 5.

Рис 5. Окупаемость инвестиций.

ТС-индекс (индекс прибыльности) определяется путем суммирования всех дисконтированных поступлений с последующим делением их на дисконтированную стоимость инвестиций:

ТС-индекс = 1446,12 / 780,14 = 1,85

Поскольку ТС-индекс определяется денежными потоками, дисконтированными при барьерной ставке дисконта, любое значение показателя превышающее единицу, приемлемо с точки зрения финансовой перспективы.

Каждый показатель отражает эффективность с разных сторон, поэтому следует использовать всю совокупность показателей. Проект считается эффективным, если ЧДС > 0; ТС-индекс > 1; ВКО превосходит процентную ставку по долгосрочным кредитам, а ТС-окупаемость находится в пределах норматива (6 лет). В примере все показатели характеризуют бизнес-план как эффективный.

Планирование финансовых результатов

В расчетах используются основные показатели оценки финансово-хозяйственной деятельности – прибыльности и финансового состояния предприятия.

Показатели прибыльности (рентабельности) характеризуют способность предприятия к приращению вложенного капитала, а также эффективности решений руководства, принимаемых в области инвестиций и управления финансами.

Общая рентабельность (К1) равна:

Чистая прибыль

К1 = * 100

К1 = * 100

Активы

Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| -13,13 % | 30,17 % | 26,99 % | 40,07 % | 42,17 % |

Показатель отражает общую эффективность использования средств, вложенных в предприятие. Его уровень должен быть не меньше ставки процента по государственным облигациям.

Рентабельность собственного капитала (К2) позволяет определить эффективность использования капитала, инвестированного собственниками предприятия.

Чистая прибыль

К2 = * 100

К2 = * 100

Собственный капитал

Собственный капитал равен сумме начального капитала и нераспределенной прибыли. Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| -18,98% | 38,46 % | 39,04 % | 48,94 % | 42,33 % |

Более высокое значение этого показателя по сравнению с предшествующим показателем означает, что часть прибыли приносит заемный капитал.

Рентабельность инвестированного капитала (К3) равна:

Чистая прибыль + Сумма выплат процентов по кредитам

К3 = *100

К3 = *100

Собственный капитал + Долго- и краткосрочные займы

Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| -9,39 % | 32,78 % | 31,08 % | 42,36 % | 43,91 % |

Обычно этот показатель сравнивают с возможными альтернативными вложениями средств. Здесь, принимая во внимание, что активы финансируются не только за счет собственного капитала, но и за счет инвесторов, предоставивших займы, в чистую прибыль включают сумму выплат по кредитам.

Рентабельность продаж (К4) показывает долю прибыли (либо от реализации, либо балансовой) в общем объеме продаж:

Прибыль от реализации

К4 = * 100

К4 = * 100

Выручка от реализации

Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| - 4,59 % | 17,09 % | 21,23 % | 21,29 % | 23,38 % |

Показатель характеризует рентабельность производственной деятельности: чем выше значение, тем эффективнее производство.

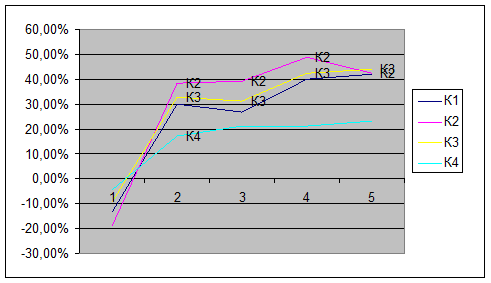

Изменение показателей рентабельности покажем на рис. 6.

Рис. 6. Динамика показателей прибыльности.

Показатели финансового состояния:

А) Платежеспособность – это прежде всего способность предприятия расплачиваться по долгосрочным обязательствам без ликвидации основных активов. Ее характеризуют следующие показатели: доля займов в общей сумме активов (К5) и доля займов по отношению к собственному капиталу (К6).

Долгосрочные + краткосрочные займы

К5 = * 100

К5 = * 100

Активы

Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 31 % | 22 % | 31 % | 18 % | 0 % |

Долгосрочные + краткосрочные займы

К6 = * 100

К6 = * 100

Собственный капитал

Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 45 % | 27 % | 45 % | 22 % | 0 % |

Оба отношения показывают, насколько активы (собственный капитал) предприятия финансируется кредиторами посредством заемного капитала. Чем ниже значения показателей, тем меньше займов у предприятия. Доля долга в общем объеме активов не должна превышать 50%, а по отношению к собственному капиталу – 90%.

В качестве показателя платежеспособности используется индекс покрытия процентов по кредитам (К7) иначе, коэффициент покрытия процентов. Он характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит и показывает сколько раз в течение планового периода предприятие зарабатывает средств для выплаты процентов по займам. Этот показатель позволяет также определить уровень снижения прибыли, используемой для выплаты процентов:

Прибыль от реализации

К7 =

К7 =

Проценты по кредитам

Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| -2,1 | 15,67 | 10,02 | 24,5 | 32,9 |

Следует отметить, что все коэффициенты платежеспособности являются показателями структуры капитала, а их уровень зависит от отрасли, доступа предприятия к источникам финансирования и других факторов.

Динамику показателей платежеспособности покажем на рис. 7.

|

Рис. 7. Динамика платежеспособности.

Б) Ликвидность – это способность предприятия своевременно погашать текущую задолженность. Ее выражают следующие основные показатели: коэффициент покрытия (К8), коэффициент быстрой ликвидности (К9) и коэффициент абсолютной ликвидности (К10):

Текущие активы

К8 =

К8 =

Текущие пассивы

Текущие активы включают производственные запасы, дебиторскую задолженность и наличность; текущие пассивы соответствуют кредиторской задолженности. Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 2,86 | 3,78 | 4,25 | 4,74 | 6,53 |

Показатель отражает способность предприятия погашать краткосрочную задолженность, используя оборотные активы. Считается удовлетворительным значение коэффициента равное 2.

Высоколиквидные активы

К9 =

К9 =

Краткосрочная задолженность

К высоколиквидным активам относят весь оборотный капитал за исключением производственных запасов. Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 1,53 | 2,47 | 2,92 | 3,41 | 5,19 |

Коэффициент показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Допустимое значение показателя – 0,7 …1,5.

Денежные средства

К10 =

К10 =

Краткосрочная задолженность

Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 0,42 | 1,02 | 1,57 | 1,59 | 2,97 |

Коэффициент показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время за счет денежных средств. Желательно, чтобы значение коэффициента находилось в пределах 0,2 … 0,7.

Иллюстрация динамики ликвидности показана на рис. 8.

Рис.8 Динамика ликвидности

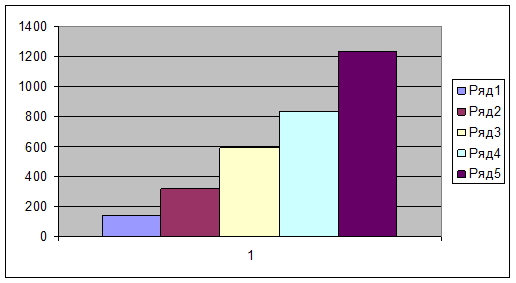

В) Рабочий (чистый оборотный) капитал равен разности текущих активов и текущих пассивов. Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 138,38 | 315,63 | 593,73 | 833,9 | 1230,99 |

Выражается рабочий капитал в тыс. ДЕ; его оптимальная величина зависит от особенности деятельности предприятия: объема реализации, скорости оборачиваемости материальных запасов и дебиторской задолженности. Недостаток свидетельствует о неликвидности предприятия, значительное превышение – о нерациональном использовании ресурсов.

|

Г) Деловая активность характеризуется посредством показателей: выручки от реализации, балансовой прибыли, фондоотдачи, а также показателей оборачиваемости средств в расчетах, кредиторской задолженности, собственного и основного капитала. Рассчитаем показатели, которые являются общепринятыми в бизнес-планировании.

Коэффициент оборачиваемости запасов (К11) отражает скорость реализации запасов:

Переменные издержки

К11 =

К11 =

Производственные запасы

Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 2,5 | 3,33 | 3,05 | 4,09 | 5 |

Этот же показатель в днях равен:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 144 дней | 108 дней | 117,8 дней | 88 дней | 72 дней |

Чем выше оборачиваемость, тем меньше средств связано в этой наименее ликвидной группе активов.

Коэффициент оборачиваемости дебиторской задолженности (К12) показывает среднее число дней, требуемое для взыскания задолженности:

Дебиторская задолженность

К12 = * 360

К12 = * 360

Выручка от реализации

Величина показателя по годам одинакова и равна 54 дням.

Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, а следовательно, повышается ликвидность оборотных средств предприятия.

Коэффициент оборачиваемости кредиторской задолженности (К13) представляет собой среднее количество дней, которое требуется предприятию для оплаты счетов:

Кредиторская задолженность

К13 = * 360

К13 = * 360

Себестоимость

Здесь себестоимость можно определить как разность между выручкой от реализации и прибылью от реализации. Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 46,47 | 44,76 | 50,48 | 37,7 | 31,71 |

Чем меньше дней, тем больше средств используется для финансирования потребностей предприятия в оборотном капитале, и наоборот, лучше всего, когда эти две крайности сочетаются. В идеальном случае предприятию желательно взыскивать задолженности по счетам дебиторов до того, как нужно выплачивать долги кредиторам.

Коэффициент оборачиваемости активов (К14) показывает, сколько раз в год совершается полный цикл производства и обращения, приносящий соответствующую прибыль:

Выручка от реализации

К14 =

К14 =

Активы

Величина показателя по годам:

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| 1,71 | 2,39 | 1,92 | 2,6 | 2,4 |

Результаты расчетов обобщим в табл. 17.

Таблица 17. Финансовые результаты

| Показатели | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| Прибыльность Рентабельность активов, % Рентабельность собственного капитала, % Рентабельность инвестированного капитала, % Рентабельность продаж, % Финансовое состояние Балансовая прибыль, тыс. ДЕ Прирост собственного капитала, тыс. ДЕ Долгосрочный заем / Активы, % Долгосрочный заем / СК, % Индекс покрытия по кредитам Коэффициент быстрой ликвидности Коэффициент покрытия Коэффициент абсолютной ликвидности Чистый оборотный капитал, т.ДЕ. Коэффициент оборачиваемости запасов, дн. Коэффициент оборачиваемости дебиторской задолженности, дн Период оплаты за продукцию, дн. Коэффициент оборачиваемости активов, дн | -13,1 -18,9 -9,4 -4,6 -37,3 221,9 31 45 -2,1 1,5 2,86 0,42 138,4 144 54 46,5 210,5 | 30,17 38,46 32,78 17,09 176,02 360,53 22 27 15,67 2,47 3,78 1,02 315,63 108 54 44,76 150,6 | 26,99 39,04 31,08 21,23 315,38 591,41 31 45 10,02 2,9 4,25 1,56 593,7 117,8 54 50,48 187,5 | 40,07 48,94 42,36 21,29 551,39 1001,2 18 22 24,53 3,4 4,74 1,59 833,9 88 54 37,73 138,5 | 42,17 42,33 43,91 23,38 748,19 1569,3 0 0 32,93 5,19 6,53 2,97 1230,9 72 54 31,7 150 |

Данные табл. 17 показывают следующее:

1) Прибыльность предприятия достигнет высокого уровня: рентабельность активов – 42,17 %, собственного капитала – 42,33%, инвестированного капитала – 43,91 %; доля чистой прибыли в общем объеме продаж составит около 23%;

2) Предприятие приобретет устойчивое финансовое состояние – будет платежеспособным и ликвидным: в 2,3 раза возрастет коэффициент покрытия текущей задолженности и в 7 раза – коэффициент абсолютной ликвидности;

3) Возрастет деловая активность предприятия. Значительно увеличивается сумма балансовой прибыли; она позволит полностью погасить долги и начать выплату дивидендов. Примерно в 7,07 раз увеличится сумма чистого оборотного капитала. Оборачиваемость запасов ускорится в 2 раза, кредиторской задолженности – в 1,5, активов – в 1,4 раза.

Предприятие будет работать эффективно.

2020-01-15

2020-01-15 228

228