Установив достоверность дебиторской задолженности, проанализировав данные, отраженные в третьем разделе баланса предприятия, нужно проанализировать состав и структуру дебиторской задолженности, дать оценку с точки зрения её реальной стоимости, распределить дебиторскую задолженность по срокам образования, определить качество и ликвидность этой задолженности.

Таблица 6 Анализ состава и структуры дебиторской задолженности, тыс. руб.

| Состав дебиторской задолженности | На 01.01.2006 | На 01.01.2007 | Изменения | |||

| Сумма | % | Сумма | % | Сумма | % | |

| Покупатели и заказчики | 7 398 | 58,34 | 15 437 | 49,04 | 8 039 | - 9,30 |

| Векселя полученные | - | - | 400 | 1,27 | 400 | 1,27 |

| Прочая дебиторская задолженность | 894 | 7,05 | 1 256 | 3,99 | 362 | - 3,06 |

| Авансы выданные | 4 389 | 34,61 | 14 385 | 45,70 | 9 996 | 11,09 |

| И Т О Г О: | 12 681,00 | 100,00 | 31 478,00 | 100,00 | 18797,00 | |

Рис. 1. Структура дебиторской задолженности ЗАО «УРАЛСЕЛЬМАШ» на 01.01.2006 г.

Рис. 2. Структура дебиторской задолженности ЗАО «УРАЛСЕЛЬМАШ» на 01.01.2007 г.

Проанализировав данные таблицы 1 можно сделать выводы, что дебиторская задолженность увеличилась на 18797,00 тысяч рублей или на 248,2%. Существенные изменения произошли в структуре дебиторской задолженности. Удельный вес расчетов с покупателями и заказчиками за товары, работы и услуги сократился с 58,3% до 49,7% Удельный вес прочей авансов выданных, наоборот, увеличился на конец отчетного периода на 11,1% с 34,6% до 45,7%

Хотя и незначительно, но всё же оказывало влияние на состав и структуру дебиторской задолженности векселя, полученные и прочая дебиторская задолженность. Если на начало года расчета векселями не было, то к концу года сумма от полученных векселей составила 400 тысяч рублей, то есть удельный вес этой суммы в общей сумме задолженности составил 1,3%. По статье «Прочая дебиторская задолженность», на начало года сумма задолженности составила 894 тысяч рублей или 7,1 % от общей суммы задолженности. Затем на конец года ее размер увеличился до 1256 тысяч рублей в то время как доля прочей дебиторской задолженности уменьшилась с 7,1 % до 4%.

Наибольший удельный вес в структуре дебиторской задолженности составляет задолженность покупателей. Основные задолженники ЗАО «УРАЛСЕЛЬМАШ» приведены в таблице 9.

Таблица 7 Основные покупатели - задолженники ЗАО «УРАЛСЕЛЬМАШ», тыс. руб.

| Организация | Сумма задолженности, т.р. | Изменения | |

| На 01.01.2006 | На 01.01.2007 | ||

| ООО "МПК" | 2309 | 9667 | 7358 |

| ЗАО "Торг-Индустрия" | 330 | 2221 | 1891 |

| ООО "Востокптицемаш" | 1045 | 1045 | 0 |

| ООО "Импульс" | 1543 | 982 | -561 |

| ООО "Птицефабрика Среднеуральская" | 25 | 690 | 665 |

| ООО "Версия" | 0 | 234 | 234 |

| ООО "ПромТехнология" | 1326 | 0 | -1326 |

| Прочие | 820 | 598 | -222 |

| Итого | 7398 | 15437 | 8039 |

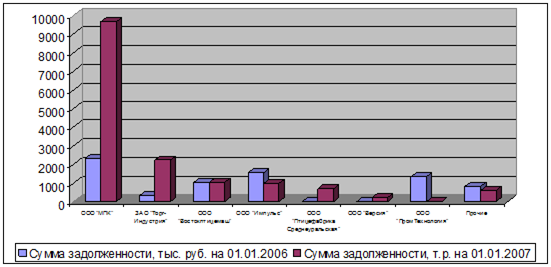

Рис. 3. Задолженность крупнейших покупателей на 01.01.2006 и на 01.01.2007

Из таблицы 9 следует, что задолженность основных задолженников в 2004г. увеличилась на 8261 т.р. Наибольшая дебиторская задолженность наблюдается у ООО "МПК" и составляет 9667 тыс. руб.

На финансовое положение предприятия влияет не само наличие дебиторской задолженности, а её размер, движение и форма, то есть то, чем вызвана эта задолженность. Возникновение дебиторской задолженности представляет собой объективный процесс в хозяйственной деятельности при системе безналичных расчетов, так же как и появление дебиторской задолженности. Дебиторская задолженность не всегда образуется в результате нарушения порядка расчетов и не всегда ухудшает финансовое положение. Поэтому её нельзя в полной сумме считать отвлечением собственных средств из оборота. Исходя из этого, различают нормальную и неоправданную дебиторскую задолженность.

К неоправданной дебиторской задолженности относится задолженность по претензиям, возмещению материального ущерба (недостачи, хищения, порчи ценностей) и задолженность по расчетным документам, срок оплаты которых истек. Неоправданная дебиторская задолженность представляет собой форму незаконного отвлечения оборотных средств и нарушение финансовой дисциплины. Поэтому особое внимание при анализе уделяется именно неоправданной дебиторской задолженности.

После общего анализа состава и структуры дебиторской задолженности необходимо проанализировать и дать оценку её с точки зрения реальной стоимости. Это связано с тем, что не вся дебиторская задолженность может быть взыскана. Возвратность её определяется на основе прошлого опыта и текущих условий. Бухгалтерский риск состоит в том, что прошлый опыт может быть неадекватной мерой будущего убытка, или что текущие условия могут быть не полностью учтены. В результате убытки могут быть существенными. Необходимо знать реальность и правильность определения вероятности возврата дебиторской задолженности. Расчет процента невозврата долгов производится по средним данным за несколько лет. Например, процент невозврата долгов ЗАО «УРАЛСЕЛЬМАШ» составил в

2004 году - 6,8%

1005 году – 4,7%

1006 году – 8,3%,

то средний процент невозврата долгов за три года составит:

(6,8+4,7+8,3)/3=6,6%

Однако нельзя его применять за анализируемый период механически. Следует учитывать реальные условия, например наметившуюся тенденцию роста невозврата. Поэтому целесообразно проанализировать:

какой процент невозврата дебиторской задолженности приходился на одного или несколько главных должников (этот процент характеризует концентрацию невозврата задолженности), будет ли влиять неплатеж одного из главных должников на финансовое положение предприятия;

каково распределение дебиторской задолженности по срокам образования;

какую долю векселей в дебиторской задолженности представляет продление старых векселей;

были ли приняты скидки и другие условия в пользу потребителя, например его право на возврат продукции.

2020-01-14

2020-01-14 131

131