Перспективне фінансове планування визначає найважливіші показники, пропорції та темпи розширеного відтворення, є основною формою реалізації головних цілей підприємства. Перспективне планування включає розробку фінансової стратегії підприємства та прогнозування його фінансової діяльності.

За умов ринкової економіки, самостійності підприємств, їхньої відповідальності за результати діяльності виникає об'єктивна необхідність визначення тенденцій розвитку фінансового стану та перспективних фінансових можливостей. На вирішення таких питань і спрямовано фінансову стратегію підприємства. Розробка фінансової стратегії - це галузь фінансового планування. Як складова частина загальної стратегії економічного розвитку, вона має узгоджуватися з цілями та напрямками останньої. У свою чергу, фінансова стратегія справляє суттєвий вплив на загальну економічну стратегію підприємства. Зміна ситуації на макрорівні та на фінансовому ринку спричиняє коригування як фінансової, так і загальної стратегії розвитку підприємства.

Теорія фінансової стратегії, досліджуючи об'єктивні економічні закономірності ринкових відносин, розробляє форми та способи виживання й розвитку за нових умов. Фінансова стратегія включає методи та практику формування фінансових ресурсів, їх планування та забезпечення фінансової стійкості підприємства за ринкових умов господарювання. Фінансова стратегія охоплює всі форми фінансової діяльності підприємства: оптимізацію основних та оборотних засобів, формування та розподіл прибутку, грошові розрахунки, інвестиційну політику.

Всебічно враховуючи фінансові можливості підприємств, об'єктивно оцінюючи характер внутрішніх та зовнішніх факторів, фінансова стратегія забезпечує відповідність фінансово-економічних можливостей підприємства умовам, які склалися на ринку товарів та фінансовому ринку. Фінансова стратегія передбачає визначення довгострокових цілей фінансової діяльності та вибір найефективніших способів їх досягнення. Цілі фінансової стратегії мають підпорядковуватися загальній стратегії економічного розвитку та спрямовуватися на максимізацію прибутку та ринкової вартості підприємства. За розробки фінансової стратегії слід ураховувати динаміку макроекономічних процесів, тенденції розвитку вітчизняних фінансових ринків, можливості диверсифікації діяльності підприємства. Фінансова стратегія підприємства забезпечує:

* формування та ефективне використання фінансових ресурсів;

* виявлення найефективніших напрямків інвестування та зосередження фінансових ресурсів на цих напрямках;

* відповідність фінансових дій економічному стану та матеріальним можливостям підприємства;

* визначення головної загрози з боку конкурентів, правильний вибір напрямків фінансових дій та маневрування для досягнення вирішальної переваги над конкурентами.

Завданнями фінансової стратегії є:

- визначення способів проведення успішної фінансової стратегії та використання фінансових можливостей;

- визначення перспективних фінансових взаємовідносин із суб'єктами господарювання, бюджетом, банками та іншими фінансовими інститутами;

- фінансове забезпечення операційної та інвестиційної діяльності на перспективу;

- вивчення економічних та фінансових можливостей імовірних конкурентів, розробка та здійснення заходів щодо забезпечення фінансової стійкості;

- розробка способів виходу із кризового стану та методів управління за умов кризового стану підприємств.

На підставі фінансової стратегії визначається фінансова політика підприємства за основними напрямками фінансової діяльності: податкова, цінова, амортизаційна, дивідендна, інвестиційна.

У процесі розробки фінансової стратегії особлива увага приділяється виробництву конкурентоспроможної продукції, повноті виявлення грошових доходів, мобілізації внутрішніх ресурсів, максимальному зниженню собівартості продукції, формуванню та розподілу прибутку, визначенню оптимальної потреби в оборотних коштах, раціональному використанню залучених коштів, ефективному використанню капіталу підприємства.

Важливе значення для формування фінансової стратегії має врахування факторів ризику. Фінансова стратегія розробляється з урахуванням ризику неплатежів, інфляційних коливань, фінансової кризи та інших непередбачуваних обставин.

Основу перспективного фінансового планування становить прогнозування, яке є втіленням стратегії підприємства на ринку. Фінансове прогнозування полягає у вивченні можливого фінансового стану підприємства на перспективу. На відміну від планування, прогнозування передбачає розробку альтернативних фінансових показників та параметрів, використання яких відповідно до тенденцій зміни ситуації на ринку дає змогу визначити один із варіантів розвитку фінансового стану підприємства.

Основою фінансового прогнозування є узагальнення та аналіз наявної інформації з наступним моделюванням і врахуванням факторів можливих варіантів розвитку ситуації та фінансових показників. Методи та способи прогнозування мають бути достатньо динамічними для того, щоб своєчасно врахувати ці зміни.

Результатом перспективного фінансового планування є розробка трьох основних документів:

- прогноз звіту про прибутки та збитки;

- прогноз руху грошових коштів (баланс грошових потоків);

- прогноз балансу активів та пасивів підприємства.

Прогнозний звіт про прибутки та збитки показує обсяг прибутку, який буде одержано в наступному періоді.

Прогноз руху грошових коштів відображає рух грошових потоків за операційною, інвестиційною фінансовою діяльністю. Він дає можливість визначити джерела капіталу й оцінити його використання в наступному періоді.

За допомогою прогнозу руху грошових коштів можна визначити, скільки грошових коштів необхідно вкласти в господарську діяльність підприємства, синхронність надходження і витрачання грошових коштів, що дає можливість визначити потребу в залученні капіталу й перевірити майбутню ліквідність підприємства.

Після складання прогнозу руху грошових коштів розробляється стратегія фінансування підприємства.

Прогноз балансу підприємства входить до складу директивного фінансового планування. Баланс підприємства - це зведено таблиця, що в ній відображено джерела капіталу (пасив) і його розміщення (актив). Баланс активів і пасивів необхідний для того, щоб оцінити, в які види активів спрямовуються грошові кошти і за рахунок яких видів джерел (пасивів) передбачається фінансування створення активів.

Структура балансу, що прогнозується (як правило, на плановий трирічний період) відповідає загальновживаній структурі балансу підприємства, оскільки за вихідний береться бухгалтерський баланс підприємства на останню дату.

Успіх фінансової стратегії підприємства гарантується, коли фінансові стратегічні цілі відповідають реальним економічним та фінансовим можливостям підприємства, коли чітко централізовано фінансове керівництво, а методи його є гнучкими та адекватними змінам фінансово-економічної ситуації.

За допомогою прямого методу аналізу грошових потоків можна виявити ефективність чинників зміни величини грошових коштів за звітний та за проектний період.

Таблиця 3.1 Балансові дані для розрахунку грошового потоку (грн.) за 2010р.

| Статті балансу | Початок періоду (1 квартал) | Кінець періоду (прогноз на 2 квартал) | Зміна (+;-)

|

| 1.Позаобігові активи, в т.ч.: | 2685431 | 2662584 | -22847 |

| 1.1.Нематеріальні активи | 365 | 337 | -28 |

| 1.2.Основні засоби | 2636731 | 2601886 | -34845 |

| 1.3.Незавершене буд-тво | 48335 | 60361 | 12026 |

| 1.4.Довгострокові фін. вклад. | - | - | - |

| 2.Оборотні активи, в т.ч.: | 530302 | 631945 | 101643 |

| 2.1.Запаси | 84691 | 105164 | 20473 |

| 2.2.ПДВ на придбані цінності | 3511 | 1630 | -1881 |

| 2.3.ДЗ (платежі більше 12 міс.) | 83999 | 120721 | 36722 |

| 2.4.ДЗ (платежі в теч. 12 міс.) | 266544 | 263349 | -3195 |

| 2.4.1.Покупці і замовники | 123636 | 124740 | 1104 |

| 2.5.Короткострокові фін. влад. | 83202 | 130647 | 47445 |

| 3.Власний капітал | 2912493 | 2946188 | 33695 |

| 4.Довгострокові зобов'язання | - | - | - |

| 5.Короткостр. кредити і позики | 40000 | 90000 | 50000 |

| 6.КЗ, в т.ч.: | 180695 | 175796 | -4899 |

| 6.1.Постачальники і підрядчики | 34526 | 20816 | -13710 |

| 7.Грошові кошти | 8355 | 10434 | 2079 |

Таблиця 3.2 Розрахунок чинників приросту грошових коштів за 2010р.

| Показники (чинники) | Значення показників | |

| Грн. | У % до суми | |

| I. Збільшуючі грошові кошти |

|

|

| 1.Зменшення: |

|

|

| 1.1.Нематеріальних активів | 28 | 0,02 |

| 1.2.Основних засобів | 34845 | 28,18 |

| 1.3.ПДВ по придбаних цінностях | 1881 | 1,52 |

| 1.4.ДЗ (платежі протягом 12 міс.) | 3195 | 2,58 |

| 2.Збільшення: |

|

|

| 2.1.Власного капіталу | 33695 | 27,25 |

| 2.2.Короткострокових кредитів і позик | 50000 | 40,44 |

| II. Зменшуючі грошові кошти |

|

|

| 1.Збільшення: |

|

|

| 1.1.Незавершеного будівництва | 12026 | 9,89 |

| 1.2.Запасів | 20473 | 16,84 |

| 1.3.ДЗ (платежі більше 12 міс.) | 36722 | 30,21 |

| 1.4.Короткострокових фін. вкладень | 47445 | 39,03 |

| 2.Зменшення КЗ | 4899 | 4,03 |

| III. Разом збільшуючи чинники | 123644 | 100 |

| IV. Разом зменшуючі чинники | 121565 | 100 |

| V. Приріст грошових коштів | 2079 | - |

Таблиця 3.3 Балансові дані для розрахунку грошового потоку (грн.) в 2010р.

| Статті балансу | Початок періоду | Кінець періоду | Зміна (+;-) |

| 1.Позаобігові активи, в т.ч.: | 2685431 | 2688590 | 3159 |

| 1.1.Нематеріальні активи | 365 | 312 | -53 |

| 1.2.Основні засоби | 2636731 | 2591399 | -45332 |

| 1.3.Незавершене буд-ство | 48335 | 96879 | 48544 |

| 1.4.Довгострокові фін. вклад. | - | - | - |

| 2.Оборотні активи, в т.ч.: | 530302 | 671655 | 141353 |

| 2.1.Запаси | 84691 | 110762 | 26071 |

| 2.2.ПДВ на придбан. цінності | 3511 | 6504 | 2993 |

| 2.3.ДЗ (платежі більше 12 міс. | 83999 | 122270 | 38271 |

| 2.4.ДЗ (платежі в теч. 12 міс.) | 266544 | 294620 | 28076 |

| 2.4.1.Покупці і замовники | 123636 | 156420 | 32784 |

| 2.5.Короткострокові фін. вклад. | 83202 | 124020 | 40818 |

| 3.Власний капітал | 2912493 | 2987473 | 74980 |

| 4.Довгострокові зобов'язання | - | - | - |

| 5.Короткостр. кредити і позики | 40000 | 90000 | 50000 |

| 6.КЗ, в т.ч.: | 180695 | 200227 | 19532 |

| 6.1.Постачальники і підрядчики | 34526 | 41856 | 7330 |

| 7.Грошові кошти | 8355 | 13479 | 5124 |

Таблиця 3.4 Розрахунок чинників приросту грошових коштів за 2010г.

| Показники (чинники) | Значення показників | |

| Грн. | У % до суми | |

| I. Збільшуючі грошові кошти |

|

|

| 1.Зменшення: |

|

|

| 1.1.Нематеріальних активів | 53 | 0,03 |

| 1.2.Основних засобів | 45332 | 23,87 |

| 2.Збільшення: |

|

|

| 2.1.Власного капіталу | 74980 | 39,48 |

| 2.2.Короткострокових кредитів і позик | 50000 | 26,33 |

| 2.3.КЗ | 19532 | 10,29 |

| II. Зменшуючі грошові кошти |

|

|

| 1.Збільшення: |

|

|

| 1.1.Незавершеного будівництва | 48544 | 26,27 |

| 1.2.Запасів | 26071 | 14,11 |

| 1.3.ПДВ на придбані цінності | 2993 | 1,62 |

| 1.4.ДЗ (платежі більше 12 міс.) | 38271 | 20,71 |

| 1.5.ДЗ (платежі протягом 12 міс.) | 28076 | 15,19 |

| 1.6.Короткострокових фін. вкладень | 40818 | 22,09 |

| III. Разом збільшуючі чинники | 189897 | 100 |

| IV. Разом зменшуючі чинники | 184773 | 100 |

| V. Приріст грошових коштів | 5124 | - |

Вирішальним чинником збільшення грошових коштів в проектному періоду в порівнянні з його початком є збільшення власного капіталу. Одночасно сталося збільшення долі незавершеного будівництва, що вплинуло на збільшення додаткового капіталу. Збільшення запасів, ПДВ на придбані цінності і довгостроковою ДЗ відбилося на зниженні вартості ОС і НМА. Збільшення короткострокових фінансових вкладень і короткострокової ДЗ, що скоротили грошові кошти, компенсувалося збільшенням долі короткострокових кредитів і позик, КЗ і доходів майбутніх періодів.

Зростання запасів, ДЗ і КЗ можна вважати ознакою збільшення виручки від продажів, але це вимагає перевірки у формі аналізу змін статей балансу, а також звіту про прибутки і збитки.

Звіт показує, що виручка від продажів дійсно збільшилася, її приріст склав 218,7%, залишки ДЗ покупців виросли на 51,1%. Залишки КЗ постачальникам збільшилися на 78,2% при цьому вся КЗ збільшилася на 27,6%. Вся короткострокова ДЗ зросла на 15,6%.

Зіставивши результати цих розрахунків можна зробити наступні виводи:

1. За період сталося прискорення оборотності ДЗ в цілому, в т.ч. заборгованості покупців.

2. Оборотність КЗ сповільнилася в першу чергу в частині розрахунків з постачальниками.

3. Отже, зростання ДЗ і КЗ не є прямим наслідком збільшення виручки від продажів, а пов'язаний також із змінами умов розрахунків з дебіторами і кредиторами, в т.ч. із станом прострочених боргів: сплачена частина боргів, що виникли в попередні періоди, і виникли нові борги, які мають бути сплачені в даному періоді, але цього не сталося.

4. При зростанні виручки від продажів на 218,7% балансових запасів збільшилися на 32,7%.

Витрати на продану продукцію, виходячи з даних звіту про прибутки і збитки, збільшилися на 244%.

Таким чином, оборотність запасів також прискорилася, як і оборотність ДЗ.

Залишки КЗ збільшилися на 27,6%, тобто не визначили приріст витрат, що підтверджує прискорення розрахунків підприємства з кредиторами.

Отже, за інших рівних умов, якби зміна грошових коштів залежала лише від змін КЗ, ДЗ і запасів, і якби названі статті балансу мінялися лише під впливом приросту виручки від продажів і витрат на продану продукцію, то їх балансові залишки на кінець періоду були б наступними:

ДЗ: 266 544 грн. * 1,367 = 364 366 грн.

Запаси: 84 691 грн. * 1,351 = 114 418 грн.

КЗ: 180 695 грн. * 1,351 = 244 119 грн.

В порівнянні з початком періоду приріст склав би:

ДЗ: 364 366 грн. – 266 544 грн. = 97 822 грн.

Запаси: 114 418 грн. – 84 691 грн. = 29 627 грн.

КЗ: 244 119 грн. – 180 695 грн. = 63 424 грн.

Збільшення оборотних активів склало б:

97 822 грн. + 29 727 грн. = 127 549 грн., а КЗ – на:

127 549 грн. – 63 424 грн. = 64 125 грн. менше.

Це привело б до зниження залишків грошових коштів на кінець періоду на 64 125 грн.

Зміна приросту фактичних залишків ДЗ, запасів, КЗ в порівнянні з розрахунковими вимірами:

ДЗ: 97 822 грн. – 41 567 грн. = 56 255 грн.

КЗ: 63 424 грн. – 49 816 грн. = 13 608 грн.

Запаси: 29 727 грн. – 27 657 грн. = 2 070 грн.

Приріст залишків грошових коштів під впливом цих чинників:

56 255 + 2 070 – 13 608 = 37 273 грн.

З врахуванням зменшення грошових коштів у розмірі 64 125 грн., розрахованих вище, чиста зміна залишку грошових коштів на кінець періоду за рахунок прискорення оборотності запасів, ДЗ і КЗ, за інших рівних умов, склало б:

37 273 – 64 125 = - 57 679 грн.

Проте одночасно сталося зниження балансової вартості НМА, основних засобів, при одночасному ж збільшенні балансової вартості незавершеного будівництва, ПДВ на придбані цінності, короткострокових фінансових складань, власного капіталу і короткострокових кредитів і позик.

Додатковий вплив цих чинників на грошові кошти виразилися:

72 + 73501 + 81145 + 40000 + 17388 – 97398 – 1046 – 41660 = 72008 грн.

72008 – 57679 = 14329 грн., тобто підсумкова величина приросту залишку грошових коштів, отримана іншим способом.

Грошові надходження від продажів залежать не лише від виручки поточного періоду, але і від повернення ДЗ минулих періодів, і від руху іншої ДЗ, не пов'язаної безпосередньо з продажами. Фактичні витрати грошових коштів також не збігаються з витратами, відбитими в звіті про прибутки і збитки. Вони обмежуються наявними грошовими коштами. Грошовий потік на кінець періоду і його зміну в порівнянні з початком періоду можна визначити виходячи із звороту грошових коштів протягом періоду.

Таким чином, виручка від продажів практично повністю визначила суму грошових коштів, що поступили. Їх виявилося досить на оплату всіх видів витрат, пов'язаних з основною діяльністю, а також на розрахунки по обов'язкових платежах до бюджету і єдиний соціальний фонд.

За допомогою непрямого методу розрахунку грошових коштів (шляхом коректування чистого прибутку на суми, що входять в розрахунок чистому прибутку, але не вхідні в розрахунок рухи грошових коштів) розглянемо участь у формуванні грошового потоку чистого виторгу, тобто величини грошових коштів у складі виручки від продажів. Це чистий прибуток і амортизація.

Чистий прибуток за проектний період. склав 49638 грн. Він є одним з чинників збільшення власного капіталу. Без дії цього чинника власний капітал склав би:

81145 грн. – 49638 грн. = 31507 грн.

Оборотні активи без врахування зміни грошових коштів збільшилися б на 150201 грн. Зниження нематеріальних активів і основних засобів має бути більше, але склало 73579 грн. (з врахуванням амортизації). Без врахування амортизації вартість позаобігових активів склала б:

- 73579 грн. – 35309 грн. + 97398 грн. = - 11490 грн.

Таким чином, збільшення грошових коштів на кінець періоду сформувалося під впливом наступних позитивних і негативних чинників:

1. Чистий (нерозподілений) прибуток+ 49638

2. Амортизація - 35309

3. Збільшення оборотних активів

(без врахування грошових коштів)- 150201

4. Зміна власного капіталу

(окрім суми чистого прибутку) + 31507

5. Зміна вартості позаобігових активів

(окрім зменшення за рахунок амортизації)+ 11490

6. Збільшення кредиторської заборгованості + 48816

7. Збільшення короткострокових кредитів і позик + 40000

8. Доходи майбутніх періодів + 17388

Підсумкова дія перерахованих чинників на зміну залишку грошових коштів:

49638 – 35309 – 150201 + 31507 + 11490 + 49816 + 40000 + 17388 = 14329

Найбільш кількісно значимі – приріст оборотних активів і збільшення короткострокових пасивів. На практиці приріст грошового потоку складається з чистого прибутку за винятком витрат, пов'язаних з амортизацією.

Висновки до ІІІ розділу

По результатам аналізу проведеного в 2 розділі підприємству рекомендується проводити таки рішення, що наводять до зростання грошових коштів:

- Залучення позикового капіталу;

- Збільшення поточних (короткострокових) зобов'язань;

- Зменшення позаобігових активів, наприклад, через використання прискореної амортизації;

- Зниження дебіторської заборгованості;

- Збільшення кредиторської заборгованості, наприклад, придбання матеріалів з відстроченням платежу.

Зіставивши результати цих розрахунків можна зробити наступні виводи:

1. На прогнозний період сталося прискорення оборотності ДЗ в цілому, в т.ч. заборгованості покупців.

2. Оборотність КЗ сповільнилася в першу чергу в частині розрахунків з постачальниками.

3. Отже, зростання ДЗ і КЗ не є прямим наслідком збільшення виручки від продажів, а пов'язаний також із змінами умов розрахунків з дебіторами і кредиторами, в т.ч. із станом прострочених боргів: сплачена частина боргів, що виникли в попередні періоди, і виникли нові борги, які мають бути сплачені в даному періоді, але цього не сталося.

4. При зростанні виручки від продажів на 218,7% балансових запасів збільшилися на 32,7%.

ВИСНОВКИ

Оптимальне функціонування ринку, що охоплює практично всі сфери і систему суспільного виробництва держави, досягається при збалансованому розвитку всіх його структурних ланок не тільки по вертикалі і горизонталі, а й з погляду найбільш раціонального поєднання організаційно-виробничих структур, що відрізняються за розмірами виробництва. Однією з умов вирішення цього завдання і є підвищення ефективності малого підприємництва.

Малі підприємства в умовах нашої держави також можуть забезпечити значне підвищення ефективності господарства, насамперед за рахунок кращого використання капітальних і поточних витрат. Стосовно капітальних витрат потрібно виділити такі фактори, як висока швидкість обороту капітальних вкладень на основі скорочення строків будівництва, введення і освоєння виробничих потужностей, низькі витрати на спорудження інфраструктурних об'єктів.

Малі підприємства впливають на просторову структуру ринку і розвиток ринкових відносин передусім за рахунок приросту кількості суб'єктів ринку. Саме малі підприємства, особливо в разі успішного проведення земельної реформи, можуть стати основою динамічних ринкових структур у всіх без винятку галузях.

Головним чинником формування фінансового потоку є оплата покупцями вартості проданої підприємством продукції. Кінець кінцем, саме наявність або відсутність грошей визначає можливості і напрями розвитку підприємства; перевищення грошових надходжень над платежами забезпечує можливість вкладення грошей в цілях здобуття додаткового прибутку. Рух грошових коштів, що отримуються і витрачаються підприємством в готівковій і безготівковій формі, називають у фінансовому менеджменті грошовими потоками. Ці потоки бувають двох видів: позитивні і негативні.

Позитивні потоки (припливи) відображають вступ грошей на підприємство, негативні (відтоки) – вибуття або витрачання грошей підприємством.

Збільшення або зменшення балансового залишку грошових коштів за певний період безпосередньо залежить від змін, що сталися, у вартості активів і пасивів балансу. Збільшення вартості будь-яких статей активів (окрім грошових коштів) – причина зменшення грошових коштів. І навпаки, приріст позикових або власних джерел фінансування – чинник збільшення залишків грошових коштів.

Отже, зміну залишків грошових коштів можна розглядати як результат фінансової політики підприємства по управлінню активами і пасивами.

Внутрішні завдання фінансового управління компанією полягають в забезпеченні основної і інвестиційної діяльності підприємства фінансовими ресурсами, а також в прогнозуванні її майбутніх потреб і майбутнього фінансового стану.

Таким чином, виручка від продажів на досліджуваному підприємстві практично повністю визначила суму грошових коштів, що поступили. Їх виявилося досить на оплату всіх видів витрат, пов'язаних з основною діяльністю, а також на розрахунки по обов'язкових платежах до бюджету і єдиний соціальний фонд.

За допомогою непрямого методу розрахунку грошових коштів в проектний період в роботі розглянуто участь у формуванні грошового потоку чистого виторгу, тобто величини грошових коштів у складі виручки від продажів. Це чистий прибуток і амортизація.

Чистий прибуток за проектний період склав 49638 грн. Він є одним з чинників збільшення власного капіталу. Без дії цього чинника власний капітал склав би:

Оборотні активи без врахування зміни грошових коштів збільшилися б на 150201 грн. Зниження нематеріальних активів і основних засобів має бути більше, але склало 73579 грн. (з врахуванням амортизації).

Таким чином, збільшення грошових коштів на кінець періоду сформувалося під впливом наступних позитивних і негативних чинників: Чистий прибуток = +49638; Амортизація = - 35309; Збільшення оборотних активів = - 150201; Зміна власного капіталу = + 31507; Зміна вартості позаобігових активів = + 11490; Збільшення кредиторської заборгованості =+ 48816; Збільшення короткострокових кредитів і позик = + 40000; Доходи майбутніх періодів = + 17388.

Найбільш кількісно значимі – приріст оборотних активів і збільшення короткострокових пасивів. На практиці приріст грошового потоку складається з чистого прибутку за винятком витрат, пов'язаних з амортизацією.

ЛІТЕРАТУРА

1. Закон України "Про бухгалтерський облік та фінансову звітність в Україні" від 16.07.1999 p., №996-XIV.

2. Закон України "Про оподаткування прибутку підприємств" N 335/94-вр від 28.12.94. В редакції Закону N 440-ІV від 16.01.2003.

3. Указ Президента України "Про Концепцію амортизаційної політики" від 7 березня 2001 року N 169/2001.// Урядовий кур'єр. -2001. -№55.

4. Наказ Мінфіну "Про затвердження Плану рахунків бухгалтерського обліку та Інструкції про його застосування" N 291 від 30.11.99.

5. Норматив N 3 "Мета та загальні принципи аудиту фінансової звітності".// Затверджено рішенням Аудиторської палати України від 18 грудня 1998 р. N 73

6. Положення (стандарт) бухгалтерського обліку 1 "Загальні вимоги до фінансової звітності". Затверджено наказом Міністерства фінансів України від 31 березня 1999 р. N 87.

7. Положення (стандарт) бухгалтерського обліку 2 "Баланс", затверджене Наказом Міністерства фінансів України N 87 від 31.03.99.

8. Положення (стандарт) бухгалтерського обліку 3 "Звіт про фінансові результати" Затверджено Наказом Міністерства фінансів України N 87 від 31.03.99

9. Положення (стандарт) бухгалтерського обліку 4 "Звіт про рух грошових коштів" Затверджено Наказом Міністерства фінансів України N 87 від 31.03.99

10. Положення (стандарт) бухгалтерського обліку 5 "Звіт про власний капітал" Затверджено Наказом Міністерства фінансів України N 87 від 31.03.99

11. Положення (стандарт) бухгалтерського обліку 7 "Основні засоби", затверджене Наказом Міністерства фінансів України N 92 від 27.04.2000.

12. Положення (стандарт) бухгалтерського обліку 9 "Запаси", затверджене Наказом Міністерства фінансів України від 20 жовтня 1999 року №246

13. Положення (стандарт) бухгалтерського обліку 15 "Дохід" Затверджено Наказом Міністерства фінансів України N 290 від 29.11.1999

14. Положення (стандарт) бухгалтерського обліку 16 "Витрати", затверджене наказом Міністерства фінансів України від 31.12.99 р. №318.

15. Адаме Р. Основы аудита: Пер. с англ. / Под. ред. Я.В. Соколова. - М.: Аудит: ЮНИТИ, 2005. - 398 с.

16. Аудит Монтгомери: Пер. с англ. - М.: Аудит, ЮНИТИ, 2007. - 542 с.

17. Байлова О.О. Концепція управління грошовими потоками підприємства. Дніпропетровськ: Дніпропетровський національний університет, 2001.

18. Бакун Ю. Школа бухгалтера. Основи організації роздрібної торгівлі // Дебет-Кредит. -2005. -№№36,39,42,44,48.

19. Бакун Ю. Школа бухгалтера. Основи організації роздрібної торгівлі // Дебет-Кредит.-2006. -№№ 05,10.

20. Бандурка О.М., Коробов М.Я. Фінансова діяльність підприємства. К:Либідь, 2002. – 312 с.

21. Бандурка О.М., Коробов М.Я. Фінансова діяльність підприємства. К:Либідь, 2003.

22. Бланк И.А. Стратегия и тактика управления финансами. Киев, МП "ИТЕМ лтд", СП "АДЕФ-Украина", 2005. – 534 с.

23. Бланк И.А. Стратегия и тактика управления финансами. Киев, МП "ИТЕМ лтд", СП "АДЕФ-Украина", 2006.

24. Бухгалтерський облік в торгівлі. Підручник для студентів вузів спеціальності 7.050106 "Облік і аудит"./ За ред. Проф. Ф.Ф. Бутинця та доц. Н.М. Малюги. -2-ге вид., перероб. і доп. – Житомир: ПП "Рута", 2002. – 576 с.

25. Бухгалтерський управлінський облік. Навчальний посібник для студентів. / Ф.Ф. Бутинець, Л.В. Чижевська, Н.В.Герасимчук. – Житомир: ЖІТІ, 2007. – 448 с.

26. Бухгалтерський фінансовий облік: Підручник. /За ред. Ф.Ф. Бутинця. – 5-те вид., доп. і перероб. - Житомир: ПП. "Рута", 2003. - 726 с.

27. Ван Хорн Дж. К. Основы управления финансами. М.:Финансы и статистика, 2006. – 803 с.

28. Гончаров А.Б. Фінансовий менеджмент: Навчальний посібник. – Х.:ВД "ІНЖЕК", 2003 р. – 240 с.

29. Горицька Н. Порядок використання чинних з 01.07.2000 р. методів нарахування амортизації згідно з П(С)БО 7 та порівняння його з існуючою міжнародною практикою.// Дебет-Кредит. -2004. -№25.

30. Грачова Р. Як визначити реальний фінансово-майновий стан свого підприємства.//Дебет-Кредит. – 2005. - №34

31. Економіка виробничого підприємництва. Навчальний посібник./ За ред. Й.М. Петровича. 3-тє вид., випр. — К.: Т-во "Знання", КОО, 2002. — 405 с.

32. Каруца С.М.. Фінансова звітність як предмет державного фінансового контролю.// Фінансовий контроль(всеукраїнський науково-теоретичний, інформаційно практичний журнал).-2008.-№1.

33. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2005.

34. Ковбасюк М.Р. Економічний аналіз діяльності комерційних банків і підприємств. / Навчальний посібник. – К: Видавничий дім "Скарби", 2003. – 336 с.

35. Кожанова Є. П., Отенко І. П. Економічний аналіз: Навчальний посібник для самостійного вивчення дисципліни- X.: ВД "ІНЖЕК", 2003. -208 с.

36. Коробов М.Я. Фінансово-економічний аналіз діяльності підприємств: Навч. посіб. — К.: Т-во "Знання", КОО, 2008.

37. Крейнина М.Н. Финансовая устойчивость предприятия: оценка и принятие решений.//Финансовый менеджмент. – 2009. - №2.

38. Панасюк В.М. Ковальчук Є.К. Бобрівець С.В. Податковий облік: Навчальний посібник. – Тернопіль: Карт-бланш, 2002. – 260 с.

39. Рясних Є.Г. Основи фінансового менеджменту. Навчальний посібник. –К.: Скарби, 2003. -238 с.

40. Савчук В.П. Управление финансами предприятия. М:"Бином" - 2003, 480 с.

41. Сопко В.В., Верхоглядова Н.І., Шило В.П., Ільіна С.Б., Брадул О.М. Організація і методика проведення аудиту: Навчально-практичний посібник. – К.: ВД "Професіонал", 2004. – 624 с.

42. Тарасюк Г.М., Шваб Л.І. Планування діяльності підприємства. Навч. посіб. – К.:"Каравела", 2003. – 432 с.

43. Ткаченко Н.М. Теоретико-методологічні проблеми формування бухгалтерського фінансового обліку. К:"А.С.К.", 2001. – 348 с.

44. Філімоненков О.С. Фінанси підприємств: Навчальний посібник. – К.: Ельга, Ніка-Центр, 2008. – 360 с.

45. Фінанси підприємств: Підручник / Керівник авт. кол. і наук. ред. проф. А. М. Поддєрьогін. 3-тє вид., перероб. та доп. - К.: КНЕУ, 2000. - 460 с.

46. Фінансовий аналіз: Навчальний посіб. / Г.В. Митрофанов, Г.О. Кравченко, Н.С. Барабаш та ін.; За ред. проф. Г.В. Митрофанова. – К.: Київ нац. торг.-екон. ун-т.: 2002, - 301 с.

47. Фінансовий менеджмент./За ред. Проф. Г.Г.Кірейцева. – Київ:ЦУЛ, 2002. -496 с.

48. Чижевська Л.В., Пархоменко В.М., Кривоший М.М. Звітність підприємства. Навчальний посібник. –Житомир:ЖІТІ, 2003.

49. Шеремет А.Д. Методика финансового анализа. М:Инфра-М, 2006. – 176 с.

50. Зозульов О.В. Методика інтегральної оцінки сегментів ринку: визначення привабливого напряму діяльності // Маркетинг в Україні. - 2004. -№3.- С. 38-41.

51. Как избежать банкротства: ЭКО, 2002, №8.

52. Калина А.В. и др. Современный экономический анализ и прогнозирование (микро- и макроуровень): Учеб. пособ. - К.: МАУП, 2006. - 266 с.

53. Ковальов Д., Сухорукова Т. Економічна безпека підприємства // Економіка України – 2004 –№10 – с.48.

54. Кондратьєв О. Фактори забезпечення фінансової стійкості підприємства // Фінанси України. – 2007 – №9 – с.73.

55. Лисенко Ю., Єгоров П. Організаційно – економічний механізм управління підприємством // Економіка України – 2008. –№1 – с.86.

56. Савицкая Г.А. Анализ хозяйственной деятельности предприятия. -Минск: Нов. знание, 2009. - 688 с.

57. Стерлин А., Тулин И. Стратегическое планирование в промышленных корпорациях США.- М., 1999

58. Стоян В. Методичні аспекти обліку витрат на виробництво // Фінанси України. – 2005 – №9 с.30.

59. Фінанси підприємств. Підручник / за ред. А.М.Подерьогіна. – К.: КНЕУ, 2001.

60. Хентце Й. Основные цели стратегического менеджмента // Проблемы теории и практикум управления -1989- №12

61. Шепеленко Г.И. Экономика, организация и планирование производства на предприятии: Уч. пособ. для студ. эконом. ф-тов вузов. - РнД: Март, 2000. -544с.

62. Экономический механизм управления развитием предприятий / И.В.Алексеев и др. -Львов: Світ, 2008. - 154 с.

ДОДАТКИ

Додаток А

Таблиця 1 Критерії віднесення підприємств до малих у різних країнах

| Показники | Країни | |||||

| США | Японія | ФРН | Англія | Франція | Італія | |

| Чисельність персоналу | х | х | х | х | Х | х |

| Обсяг обороту капіталу | х | х | х | х | Х | |

| Обсяг річного доходу | х | |||||

| Ступінь участі в капіталі інших фірм | х | |||||

Таблиця 2 Структура джерел фінансування малого підприємства

| Види фінансування | Зовнішнє фінансування | Внутрішнє фінансування |

| Фінансування на основі власного капіталу | 1. Фінансування на основі внесків і пайової участі (наприклад, випуск акцій, залучення нових пайовиків) | 2. Фінансування за рахунок прибутку після оподатковування (самофінансування у вузькому змісті) |

| Фінансування на основі позикового капіталу | 3. Кредитне фінансування (наприклад, на основі позик, банківських кредитів, кредитів постачальників) | 4. Позиковий капітал, сформований на основі доходів від продажів за мінусом відрахувань в резервні фонди (на пенсії, на відшкодування збитку природі веденням гірських розробок, на сплату податків) |

| Змішане фінансування на основі власного і позикового капіталу | 5. Випуск облігацій, які можна обміняти на акції, опціонні позики, позички на основі надання права участі в прибутки, випуск привілейованих акцій | 6. Особливі позиції, що містять частину резервів |

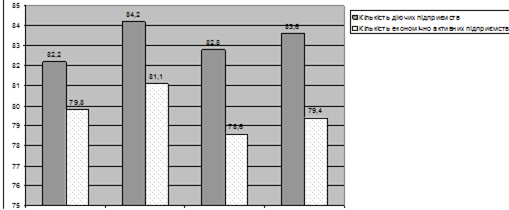

Таблиця 3 Питома вага малих підприємств у загальних показниках розвитку підприємств — суб'єктів підприємницької діяльності у 2006—2009 рр., %

| Показник | 2006 | 2007 | 2008 | 2009 |

| Кількість діючих підприємств | 82,2 | 84,2 | 82,8 | 83,6 |

| Кількість економічно активних підприємств | 79,8 | 81,1 | 78,6 | 79,4 |

| Середньорічна чиселність працівників | 12,9 | 14,1 | 15,1 | 17,1 |

| Фонд заробітної плати | 9,2 | 10,3 | 9,8 | 10,6 |

| Співвідношення розмірів середньомісячної заробітної плати | 71,8 | 73,5 | 64,9 | 62,2 |

| Обсяг виробленої продукції у діючих цінах | 11,3 | 11,1 | 6,9 | 7,3 |

| співвідношення обсягів виробництва продукції на 1 працюючого | 88,2 | 79 | 45,7 | 42,7 |

| співвідношення витрат на одиницю виробленої продукції | 95,7 | 98,9 | 102 | 107,2 |

| Кількість промислових підприємств | 73,4 | 76,2 | 77,7 | 79,5 |

| частка у виробництві промислової продукції | 4,5 | 5,1 | 3,3 | 3,3 |

| Дебіторська заборгованітсь | 8,9 | 10,8 | 15,6 | 9,5 |

| Кредиторська заборгованість | 8,2 | 10,5 | 15,3 | 10,2 |

| Обсяг інвестиції в основний капітал |

|

| 7,1 | 8,4 |

| у промисловості |

|

| 3,1 | 3,6 |

Рисунок 1

2006 2007 2008 2009

Таблиця 4 Динаміка розвитку малого підприємництва у 2006—2009 рр.

| Показник | 2006 | 2007 | 2008 | 2009 |

| Кількість діючих МП, одиниць | 173404,0 | 197127,0 | 217930,0 | 233607,0 |

| % до попереднього року | 127,3 | 113,7 | 110,6 | 107,2 |

| % до 2006 р. | 100,0 | 113,7 | 125,7 | 134,7 |

| Кількість діючих ФО-СПД, одиниць | 922963,0 | 1007830,0 | 1147293,0 | 1316809,0 |

| % до попереднього року | 105,3 | 109,2 | 113,8 | 114,8 |

| % до 2006 р. | 100,0 | 109,2 | 124,3 | 142,7 |

| Загальна кількість діючих СМП, одиниць | 1096404,0 | 1204957,0 | 1365223,0 | 1550416,0 |

| % до попереднього року | 108,3 | 109,9 | 113,3 | 113,6 |

| % до 2006 р. | 100,0 | 109,9 | 124,5 | 141,4 |

| Частка МП у загальній кількості СМП, % | 15,8 | 16,4 | 16,0 | 15,1 |

| Кількість МП на 10 тис. населення, одиниць | 34,0 | 40,0 | 44,0 | 48,0 |

| % до попереднього року | 126,4 | 117,6 | 110,0 | 109,1 |

| % до 2006 р. | 100,0 | 117,6 | 129,4 | 141,2 |

| Кількість ФО-СПД на 10 тис. населення, осіб | 184,0 | 203,0 | 233,0 | 272,0 |

| % до попереднього року | 90,9 | 110,1 | 114,9 | 116,7 |

| % до 2006 р. | 100,0 | 110,1 | 126,5 | 147,7 |

| Кількість діючих промислових МП, одиниць | 26166,0 | 30253,0 | 34497,0 | 37652,0 |

| % до попереднього року | 136,8 | 115,6 | 114,0 | 109,1 |

| % до 2006 р. | 100,0 | 115,6 | 131,8 | 143,9 |

Рисунок 2

Додаток Б

Таблиця 1 БУХГАЛТЕРСЬКИЙ БАЛАНС за 2009р.

Організація: ТОВ "Маранд"

Одиниця виміру грн.

| АКТИВ | Код стор. | На початок звітного періоду | На кінець звітного періоду | ||

| 1 | 2 | 3 | 4 | ||

| I. ПОЗАОБОРОТНІ АКТИВИ Нематеріальні активи у тому числі: | 110 | 3532 | 474 | ||

| патенти, ліцензії, товарні знаки (знаки обслуговування), інші аналогічні з перерахованими права і активи | 111 | 3532 | 474 | ||

| Основні засоби у тому числі: | 120 | 2202967 | 2324063 | ||

| Незавершене будівництво | 130 | 70225 | 48335 | ||

| Довгострокові фінансові вкладення у тому числі: | 140 | 1950 | 1950 | ||

| інші довгострокові фінансові вкладення | 145 | 1950 | 1950 | ||

| РАЗОМ по розділу I | 190 | 2278674 | 2374822 | ||

| II. ОБОРОТНІ АКТИВИ |

|

| |||

| Запаси у тому числі: | 210 | 82449 | 84691 | ||

| сировина, матеріали, і інші аналогічні цінності | 211 | 82060 | 82797 | ||

| готова продукція і товари для перепродажу | 214 | 389 | 1042 | ||

| Податок на додану вартість по придбаних цінностях | 220 | 9980 | 3511 | ||

| Дебіторська заборг. (платежі по кот. очікуються більш ніж через 12 міс. після звітної дати) | 230 |

| 83999 | ||

| У тому числі: покупці і замовники | 231 |

| 83999 | ||

| Дебіторська заборг.(платежі по кот. очик. протягом 12 міс. Після звіт. дати | 240 | 309206 | 266442 | ||

| У тому числі: покупці і замовники | 241 | 212130 | 123640 | ||

| Векселі | 242 | 3493 | 6150 | ||

| інші дебітори | 246 | 93583 | 118765 | ||

| Короткострокові фінансові вкладення у тому числі: | 250 | 126809 | 81252 | ||

| позики, надані організаціям на термін менше 12 місяців | 251 | 103000 | 70000 | ||

| інші короткострокові фінансові вкладення | 253 | 23809 | 11252 | ||

| Грошові кошти, у тому числі: | 260 | 3279 | 8355 | ||

| Каса | 261 | 29 | 13 | ||

| розрахункові рахунки | 262 | 2183 | 3309 | ||

| інші грошові кошти | 264 | 1067 | 5033 | ||

| РАЗОМ по розділу II | 290 | 531723 | 528250 | ||

| БАЛАНС | 300 | 2810397 | 2903072 | ||

| ПАСИВ | Код стор. | На початок звітного періоду | На кінець звітного періоду | ||

| III. КАПІТАЛ І РЕЗЕРВИ |

| ||||

| Статутною капітал | 410 | 65 | 65 | ||

| Додатковий капітал | 420 | 2470583 | 2624993 | ||

| Резервний капітал | 430 |

| |||

| у тому числі: |

|

| |||

| резерви, утворені відповідно до законодавства | 431 |

| |||

| резерви, утворені відповідно до засновницьких документів | 432 |

| |||

| Фонд соціальної сфери | 440 |

| -25780 | ||

| Цільові фінансування і вступи | 450 | 13 | |||

| Нерозподілений прибуток минулих років | 460 | 13315 | |||

| Непокритий збиток минулих років | 465 |

| |||

| Нерозподілений прибуток звітного року | 470 | Х | 547 | ||

| Непокритий збиток звітного року | 475 | Х | |||

| РАЗОМ по розділу III | 490 | 2483976 | 2599825 | ||

| IV. ДОВГОСТРОКОВІ ЗОБОВ'ЯЗАННЯ |

| ||||

| Позики і кредити | 510 |

| |||

| у тому числі: |

|

| |||

| кредити банків, що підлягають погашенню більш ніж через 12 місяців після звітної дати | 511 |

| |||

| позики, що підлягають погашенню більш ніж через 12 місяців після звітної дати | 512 |

| |||

| Інші довгострокові зобов'язання | 520 |

| |||

| РАЗОМ по розділу IV | 590 |

| |||

| V. КОРОТКОСТРОКОВІ ЗОБОВ'ЯЗАННЯ |

| ||||

| Позики і кредити | 610 | 106000 | 40000 | ||

| у тому числі: | |||||

| кредити банків, що підлягають погашенню протягом 12 місяців після звітної дати | 611 | 106000 | 40000 | ||

| позики, що підлягають погашенню протягом 12 місяців після звітної дати | 612 |

| |||

| Кредиторська заборгованість | 620 | 139972 | 180702 | ||

| у тому числі: |

|

| |||

| постачальники і підрядчики | 621 | 34394 | 34533 | ||

| векселі до сплати | 622 | 1850 | 21850 | ||

| заборгованість перед дочірніми і залежними суспільствами | 623 |

| |||

| заборгованість перед персоналом організації | 624 | 5747 | 9490 | ||

| заборгованість перед державними позабюджетними фондами | 625 | 435 | 5340 | ||

| заборгованість перед бюджетом | 626 | 39695 | 56260 | ||

| аванси отримані | 627 | 118 | |||

| інші кредитори | 628 | 57733 | 53229 | ||

| Заборгованість учасникам (засновникам) по виплаті доходів | 630 |

| |||

| Доходи майбутніх періодів | 640 | 1607 | |||

| Резерви майбутніх витрат | 650 | 78842 | 82545 | ||

| Інші короткострокові зобов'язання | 660 |

| |||

| РАЗОМ по розділу V | 690 | 326421 | 303247 | ||

| БАЛАНС | 700 | 2810397 | 2903072 | ||

Таблиця 2 ЗВІТ ПРО ПРИБУТКИ І ЗБИТКИ за 12 місяців 2009г.

Організація: ТОВ "Маранд"

Одиниця виміру: грн.

| Найменування показника | Код стор. | За звітний період | За аналогічний період попереднього року |

| 1 | 2 | 3 | 4 |

| I. Доходи і витрати по звичайних видах діяльності | |||

| Виручка (нетто) від продажу товарів, продукції, робіт, послуг (за мінусом податку на додану вартість, акцизів і аналогічних обов'язкових платежів) | 010 | 657225 | 378916 |

| Собівартість проданих товарів, продукції, робіт, послуг | 020 | 691929 | 526286 |

| Валовий прибуток | 029 | ||

| Комерційні ви

Сейчас читают про:

|

2020-01-14

2020-01-14 190

190