Используя полученные результаты (см. таблица 2), можно составить графики, отражающие динамику основных показателей за три года.

Рис. № 6 – Динамика объемов товарной и реализованной продукции

Анализ данного графика позволяет сделать вывод о том, что объемы товарной продукции ежегодно увеличиваются. В 2008 году по сравнению с 2007 это увеличение составило 579600 тыс. руб. (14,17 %), а в 2009 году по сравнению с 2008 – 665630 тыс. руб. (14,26 %). Что же касается объема реализованной продукции, то в 2007 году ее величина была больше объема товарной продукции, выпущенной в этом же году. Данный факт говорит о том, что предприятие смогло еще реализовать продукцию, оставшуюся на складе с прошлого периода. В 2008 году объем реализации продукции сокращается по сравнению с 2007 на 129940 тыс. руб. (2,93 %). Кроме того, этот объем меньше объема товарной продукции, произведенной предприятием в 2008 году, то есть часть продукции остается на складе. В 2009 году наблюдается значительное увеличение объема реализованной продукции (на 1394070 тыс. руб. или 32,4 %). Предприятие смогло не только реализовать весь объем товарной продукции 2009 года, но и остатки на складе с 2008 года. Этот факт может свидетельствовать о том, что была проведена успешная маркетинговая политика, предприятию удалось выйти на новые рынки сбыта, на которых его продукция востребована.

Рис. № 7 – Динамика затрат на 1 руб. товарной продукции

Анализ данного рисунка позволяет сделать вывод о том, что затраты на 1 руб. товарной продукции ежегодно сокращаются. В 2008 году по сравнению с 2007 они сократились на 0,86 %, а в 2009 по сравнению с 2008 на 0,25 %. Эта тенденция свидетельствует о том, что себестоимость продукции растет более медленными темпами, чем растет объем товарной продукции. Причин тому может быть несколько: более эффективное использование материальных ресурсов, использование отходов, внедрение НТП.

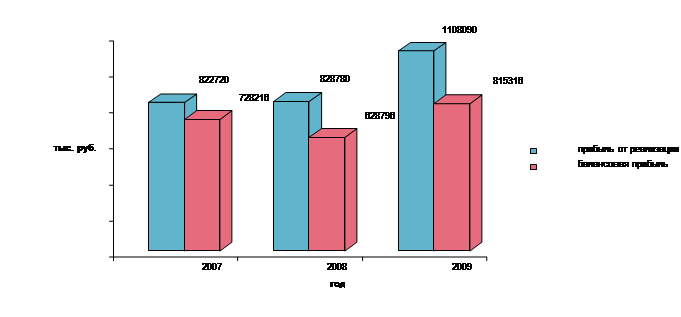

Рис. № 8 – Динамика прибыли от реализации и балансовой прибыли

Как видно из представленного рисунка, балансовая прибыль в течение всех трех лет была меньше прибыли от реализации. Объясняется это тем, что прибыль от реализации сокращалась за счет отрицательного итога по внереализационным финансовым операциям, то есть внереализационные доходы были меньше внереализационных расходов. Расходы, связанные с уплатой пеней, штрафов, части процентов за кредит, списанием просроченной дебиторской задолженности, не покрывались суммой доходов по внереализационным операциям, и, как следствие, уменьшали прибыль от реализации.

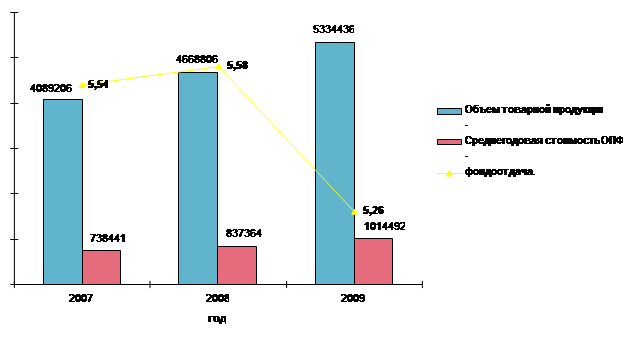

Рис. № 9 – Динамика фондоотдачи

Анализ данного рисунка позволяет сделать вывод о том, что в 2008 году по сравнению с 2007 фондоотдача (объем товарной продукции, полученный с 1 руб. вложенных ОПФ) возросла на 0,04 руб. (0,72 %), а в 2009 году по сравнению с 2008 снизилась на 0,32 руб. (5,73 %). Этот факт говорит о том, что темпы прироста среднегодовой стоимости ОПФ в 2009 году оказались выше темпов прироста объемов товарной продукции, то есть можно судить о том, что производительность единицы оборудования в 2009 году снизилась по сравнению с 2008. Как следствие, оборудование использовалось недостаточно эффективно и есть резервы для увеличения производственной мощности, а значит, роста объемов выпуска товарной продукции. Известно, что в 2009 году проводилось перевооружение основных цехов, что объясняет такой спад.

Рис. №10 – Динамика фондоемкости и фондоотдачи

Как видно из рисунка 9, фондоемкость (показывающая, сколько необходимо ОПФ для производства 1 руб. товарной продукции) – показатель, обратный фондоотдаче – в 2008 году по сравнению с 2007 снижается на 0,002 руб. (1,1 %), а в 2009 году по сравнению с 2008 возрастает на 0,011 руб. (6,15 %). То есть этот показатель находится в динамике, обратной динамике показателя фондоотдачи. Он также свидетельствует о том, что в 2009 году эффективность использования ОПФ снизилась по сравнению с 2008 годом.

Рис.№ 11 – Динамика фондорентабельности

Анализ данного рисунка позволяет сделать вывод о том, что в 2008 году по сравнению с 2007 фондорентабельность (показывает размер прибыли от реализации, полученный с 1 руб. ОПФ) снизилась на 0,12 руб. / руб. (10,81 %), а в 2008 году по сравнению с 2007 возросла на 0,1 руб. / руб. (10,1 %). На величину этого показателя влияет фондоотдача и рентабельность продукции. Поэтому определить, насколько за счет каждого из этих факторов изменилась фондорентабельность, можно только путем дополнительного анализа.

Таким образом, анализ технико-экономических показателей деятельности предприятия дал следующие результаты.

Объемы товарной продукции ежегодно увеличиваются. Что же касается объема реализованной продукции, то в 2007 году ее величина была больше объема товарной продукции, выпущенной в этом же году. Данный факт говорит о том, что предприятие смогло еще реализовать продукцию, оставшуюся на складе с прошлого периода. В 2008 году объем реализации продукции сокращается по сравнению с 2007. Кроме того, этот объем меньше объема товарной продукции, произведенной предприятием в 2008 году, то есть часть продукции остается на складе. В 2009 году наблюдается значительное увеличение объема реализованной продукции. Предприятие смогло не только реализовать весь объем товарной продукции 2009 года, но и остатки на складе с 2008 года. Этот факт может свидетельствовать о том, что была проведена успешная маркетинговая политика, предприятию удалось выйти на новые рынки сбыта, на которых его продукция востребована.

Затраты на 1 руб. товарной и реализованной продукции ежегодно сокращаются. Эта тенденция свидетельствует о том, что себестоимость продукции растет более медленными темпами, чем объемы ее производства и реализации. Причин этому может быть несколько: более эффективное использование материальных ресурсов, использование отходов, внедрение НТП.

Балансовая прибыль в течение всех трех лет была меньше прибыли от реализации. Объясняется это тем, что прибыль от реализации сокращалась за счет отрицательного итога по внереализационным финансовым операциям, то есть внереализационных доходы были меньше внереализационных расходов. Расходы, связанные с уплатой пеней, штрафов, части процентов за кредит, списанием просроченной дебиторской задолженности, не покрывались суммой доходов по внереализационным операциям, и, как следствие, уменьшали прибыль от реализации.

Фондоотдача в 2008 году по сравнению с 2007 возросла, а в 2009 году по сравнению с 2008 снизилась (фондоемкость, наоборот, в 2008 году по сравнению с 2007 уменьшилась, а в 2009 году по сравнению с 2008 увеличилась). Этот факт говорит о том, что темпы прироста среднегодовой стоимости ОПФ в 2009 году оказались выше темпов прироста объемов товарной продукции, то есть можно судить о том, что производительность единицы оборудования в 2009 году снизилась по сравнению с 2008. Это объясняется тем, что у большинства оборудования срок эксплуатации подошел к списанию, и в конце 2009 года проводилось перевооружение ОАО «ПО «Севмаш».

2020-01-14

2020-01-14 1333

1333