Дистанционное банковское обслуживание можно разделить по клиентскому сегменту на две категории:

1) розничный дистанционный банкинг, ориентированный на обслуживание физических лиц;

2) корпоративный дистанционный банкинг, ориентированный на обслуживание корпоративных клиентов (юридических лиц). [6]

Существенных различий в данных категориях не наблюдается. Обе эти категории применяют (практикуют) схожие или аналогичные условия обеспечения дистанционными банковскими услугами по технологии доступа, а также по оператору их предоставления. Предоставление услуг дистанционного банковского обслуживания как в России, так и за рубежом возможно не только организациями, работающими в банковской сфере, даже не смотря на присутствие слова «банкинг». Необходимо отметить, что мировой опыт показывает, что лидирующие позиции мобильного банкинга занимают операторы сотовой связи, а не финансовые учреждения. Из этого следует подтверждение российского опыта в сфере развития так называемых «электронных денег» и развитие сетей платежных терминалов, которые также не являются финансовыми организациями. Несмотря на это «электронные деньги», и возможность проводить операции через терминалы можно отнести к услугам дистанционного банковского обслуживания.

В этой связи дистанционное банковское обслуживание можно разделить по оператору предоставляемых услуг:

· банковский дистанционный банкинг;

· небанковский дистанционный банкинг.

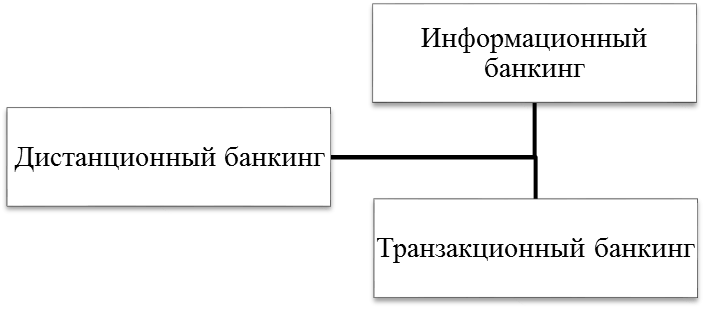

Наличие или отсутствие транзакции финансовой операции позволяет выделить две разновидности дистанционного банкинга по характеру предоставления услуг. Классификация дистанционного банкинга по характеру предоставления услуг представлена на рис. 1.

Рисунок 1. Классификация дистанционного банкинга[7]

Информационный дистанционный банкинг направлен на обеспечение пользователей финансовой информацией, например приобретении выписки, получении информации о последних транзакциях, а также получения SMS-уведомления о каждой проведенной операции и т.п. Транзакционный дистанционный банкинг дает возможность проводить финансовые операции, результатом которых является зачисление или списание реальных денежных средств, например переводы, платежи или управление счетом и т.д.

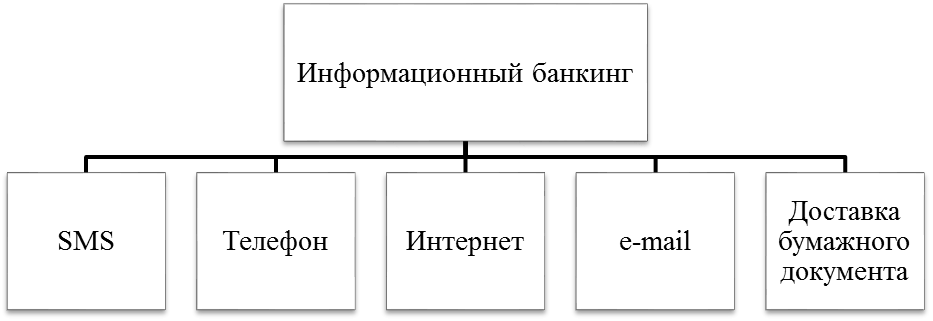

Существует множество разнообразных каналов получения пользователем информации. Это зависит от возможностей банка или иной финансовой организации. В учебной литературе выделяют всего пять основных видов информационного банкинга (см. рис. 2)

Рисунок 2. Виды информационного банкинга[8]

Наиболее распространенный вид дистанционного банкинга, предоставляющий клиенту финансовую информацию, является SMS. Данный вид банкинга дает возможность клиенту в любое время иметь доступ к операциям по счетам за счет использования мобильного номера. Клиент может осуществлять разного рода банковские операции за счет передачи команд через сообщения с мобильного телефона. Безусловно, одним из преимуществ SMS-банкинга можно назвать отсутствие необходимости загрузки определенного приложения на телефон, с помощью которого происходит управление банковским счетом. Необходимо отметить, что многие клиенты не используют мобильные телефоны, которые имеют возможность установки определенного программного обеспечения.

Впервые сама идея применения мобильного телефона как интерфейса в управлении банковским счетом зародилась в середине 1990-х годов на Западе, а реализация идеи была осуществлена в 1997 году в Финляндии. В России данный вид услуги появился совсем недавно. Направление существует меньше десяти лет, и даже в то время клиенты могли воспользоваться только одной услугой по предоставлению состояния счета. На сегодняшний день SMS-банкинг масштабно расширил свои возможности и уже кроме предоставления информации о состоянии счета, клиент имеет возможность выполнять данные виды услуг:

· запрос информации о состоянии счета (баланс счета, доступный остаток, лимит по кредиту и т.д.);

· подтверждение осуществления операций;

· запрос информации о последних операций, осуществляемых по данному счету;

· блокировка и разблокировка платежной карты;

· предоставление информации об окончании срока действия платежной карты;

· предоставление информации об обязательных платежах (как пример можно привести погашение задолженности по предоставленному кредиту);

· оплата мобильного телефона;

· осуществление переводов между картами и т.д.

Пользоваться услугой SMS-банкинг довольно просто. Необходимо наличие у клиента телефона стандарта GSM и подписаться на SMS-сервис конкретного банка. Сообщения присылаются на мобильный телефон клиента в транслитерации, поэтому телефон может быть и не русифицированным. Подключение к SMS-обслуживанию возможно осуществить в отделении банка, в котором клиент имеет банковский счет, а также через интернет сайт данного банка. Как правило, данный вид сервиса является платным и существует необходимость платить не только оператору сотовой связи за исходящие запросы, но и банку за отсылку сообщений. Банк предоставляет несколько вариантов тарифов, в зависимости от предпочтений клиента в получении финансовой информации о счете. Например, тарифы по предоставлению услуг по банковским картам посредством мобильной связи в ОАО «Сбербанк России» составляют 30 и 60 рублей в зависимости от вида платежной карты.[9]

Следующий вид информационного банкинга предоставляет возможность клиенту получить информацию по телефону. Этот вид обслуживания близок к SMS-банкингу, но считается наиболее доступным для любых клиентов. По средству звонка в call-центр клиент имеет возможность получить два вида информации:

1. доступная финансовая информация (тарифы, услуги, новые программы кредитования и т.д.);

2. персональная финансовая информация (состояние счета на момент запроса, информация о проведенных операциях и т.д.).

Для получения персональной финансовой информации клиенту необходимо произнести специальный идентификационный код. Технология предоставления информационного банкинга с помощью телефона осуществляется либо в автоматическом режиме, либо непосредственно беседа с оператором.

В настоящее время одной из самой популярной технологией дистанционного банковского обслуживания считается Интернет-банкинг. Под этим видом банкинга обычно понимается предоставление юридическим лицам и частным клиентам банка удаленных банковских услуг с помощью Интернета с использованием специальных программных и аппаратных средств.

За последние годы направление Интернет-банкинга превратилось в одно из наиболее интересных и динамичных современных направлений развития технологий в банковской сфере. Также можно заметить значительное увеличение не только количества организаций, занимающихся разработкой специализированного программного обеспечения дистанционного банковского обслуживания, но и числа внедренных ими такого рода проектов.

Начало развития Интернет-банкинга было положено в 1995 году в Соединенных Штатах Америки. Security first network bank (SFNB) является первым коммерческим банком, который начал обслуживание клиентов через сеть. Далее идея использования интернет-банкинга распространилась на Европу, а затем идея появилась в Российской Федерации. Это произошло в 1997 году благодаря Гута-банку, однако внедрение системы интернет-банкинга в данном банке еще не представляло собой полифункциональное дистанционное банковское обслуживание. Еще одним из лидирующих банков в области интернет-банкинга в 1998 году стал Автобанк. В учебной литературе данный год считают отправным для направления интернет-банкинга.

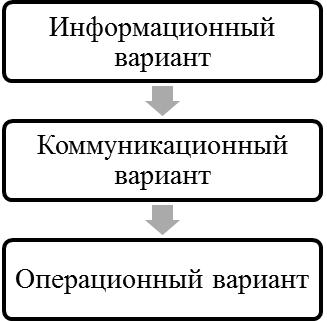

Выделяют три основные разновидности или варианта интернет-банкинга, которые применяются на данный момент и различаются не только масштабом и содержанием банковской деятельности с использованием Интернета, но и составом компонентов типичных банковских рисков, относящиеся к применению кредитными организациями технологии интернет-банкинга. Разновидности интернет-банкинга представлены на рис. 3.

Рисунок 3. Разновидности интернет-банкинга[10]

Данные варианты различаются по уровням. Информационный вариант – это базовый уровень. В этом случаи кредитная организация предоставляет маркетинговую информацию, касающуюся банковских услуг и обслуживания, а также свои реквизиты и тарифы. Соответственно совокупный риск у базового уровня будет считаться относительно низким из-за отсутствия возможности проникнуть извне во внутреннюю вычислительную сеть организации. Несмотря на это есть угроза уничтожения предоставляемой информации, размещения антирекламы или размещение информации негативно влияющей на имидж кредитной организации. Следовательно, кредитной организации необходимо предусмотреть внедрение более эффективных средств контроля для предотвращения таких несанкционированных воздействий.

Коммуникационный вариант относится ко второму уровню банковской электронной системы, что позволяет установить взаимосвязь между банком и клиентом. Это взаимодействие может быть связано с электронной почтой, запросами форм документов и справок о счетах. Сопутствующий риск коммуникационного варианта значительно выше, чем вариант первого уровня из-за увеличения количества технических средств, вовлекаемых в процесс предоставления банковских услуг.

Операционный вариант реализуется системами третьего уровня, позволяя клиентам опосредованно или непосредственно осуществлять транзакции. Данный уровень требует довольно сложные средства защиты и безопасности информации, а также выявление и контроль рисков.

Хотелось бы отметить, что потенциальные угрозы существуют во всех вариантах, не зависимо от того к какому уровню данный вид относится. Ключевым фактором, определяющим источники рисков, связанных с различными информационными системами, является уровень сложности состава технологических средств, с помощью которых осуществляется обслуживание клиентов.

В настоящее время количество кредитных организаций, которые внедрили направление интернет-банкинг, превысило 1000, их число постоянно меняется, так как время от времени у кредитных организаций отзывают лицензию на осуществление банковской деятельности или проходят процедуры слияния с другими кредитными организациями.

Должного внимание уделили самые популярные виды банковского обслуживание клиентов, однако существуют также еще две разновидности информационного банкинга такие как e-mail банкинг и доставка бумажного документа.

E-mail банкинг- это вид технологии, который обычно сопровождает финансовые услуги, предоставляемые посредством сети Интернет. С помощью электронного письмо есть возможность предоставить почти любую информацию о финансовых услугах, а также осуществлять это в более презентабельном виде. Некоторые клиенты предпочитают получать уведомления с наличием финансовой информации через электронную почту для того чтобы в дальнейшем распечатать это на бумажный носитель и собирать всю документацию в одном месте.

Последним видом дистанционного информационного банкинга, описанным в данном пункте, является доставка бумажного документа. Несмотря на архаизм технологий и достаточную дороговизну, остается востребованным. Это связано с тем, что многие клиенты просят присылать им ежемесячные выписки по почте.

Наконец, говоря о наиболее важных технологических и технических особенностях безопасности банковской деятельности в целом, следует отметить, что современная кредитная организация полностью зависит от надежности своих распределенных компьютерных систем и от надежности аналогичных систем своих провайдеров. Так как абсолютно безопасных компьютерных и телекоммуникационных систем не существует, специалистам кредитных организаций, включая специалистов службы безопасности и внутреннего контроля, целесообразно в первую очередь организовывать, далее реализовывать, а также при необходимости адаптировать внутрибанковские процедуры.

Транзакционный банкинг – это разновидность банкинга, который отличается технологией предоставления банковских услуг. С точки зрения технологии предоставления услуг к данному виду банкинга можно отнести телефонный банкинг, терминальный банкинг, интернет-банкинг и мобильный банкинг.

Классификация данного вида дистанционного обслуживания представлена в приложении 2.

Телефонный банкинг— это информационная банковская система, позволяющая управлять счетом по телефону, а также быть проинформированным его состоянии.

Уже в конце 1970 г. большинство западных банков постепенно начали вводить услуги для физических лиц, связанные с управлением счетами по телефону. Телефонный аппарат можно назвать как альтернативу персональному компьютеру в виде удаленного терминала. Преимуществом такого вида дистанционного обслуживания является мобильность этой услуги, так как клиент не обязан быть привязан к конкретному географическому положению. Телефонный банкинг подразделяется по технологии организации взаимодействия на три основные составляющие.

Во-первых, это IVR (interactive voice response), что подразумевает под собой интерактивную информационную систему, которая используется для обработки обращений клиентов. IVR позволяет не только предоставить информацию в режиме реального времени, но и осуществляет обработку распоряжений клиентов. Для осуществлении команды клиенту необходимо использовать кнопку тонового набора на телефонном аппарате. Однако, существует незначительный недостаток данного вида, который подразумевает под собой «потеря» времени в то время пока оператор телефонного банкинга перечислит все виды услуг. Во-вторых, это голосовой банкинг (голос), который относится к устаревшему виду дистанционного банковского обслуживания, предполагающий «живой» диалог. Однако, в то же время отмечается продолжение его использования во многих организациях. Как пример данного использования, можно привести блокировку платежной карты. Для всех процедур обязательна идентификация клиента, происходящая за счет использования словесного пароля, называемая клиентом и проверяемая оператором. Также стоит отметить, что до развития интернет-трейдинга, буквально десять лет назад, этот вид дистанционного обслуживания являлся практически единственным для работы на фондовом рынке, и клиенты отдавали свои распоряжения брокерам по телефонному аппарату. В-третьих, к последнему виду телефонного банкинга учебная литература относит ЭВМ, что представляет собой систему под названием «клиент-банк». К сожалению, данный вид так же теряет свои позиции среди новейших видов банковского обслуживания. Система «клиент-банк» означает прямую связь компьютера клиента и сервера банка, например, посредством модемной связи. Последние годы все большее число клиентов переходят с системы «клиент-банк» на интернет-банкинг, так как систему «клиент-банк» в основном используются юридическими лицами, в роли которых выступают бухгалтерские подразделения.

Терминальный банкинг - это вид дистанционного банковского обслуживания, который является популярным среди населения. В наши дни трудно представить человека, не использовавший терминал для проведения какой-либо операции, например, пополнения счета на мобильном телефоне. Терминалы распространены по всей территории России в достаточном количестве, чтобы обеспечить население банковскими услугами в тех местах, где численность отделений банка невелико, а иногда даже отсутствуют.

Как было показано приложении 2 терминальный банк имеет две разновидности. «Клиент известен» подразумевает под собой, что произведена предварительная идентификация клиента. Эта разновидность дистанционного банкинга чаще всего используется в устройствах самообслуживания и предполагает наличие счета клиента в банке и идентификацию владельца счет. В этом случае клиент получает доступ к управлению счетом при наличии идентификационной карты и специального ПИН-кода.

Вторая разновидность терминального банкинга называется «клиент неизвестен», то есть предварительная идентификация клиента не была произведена. Большинство платежей в платежных терминалах производится без идентификации клиента.

Интернет-банкинг – наиболее интересный сегмент дистанционного банкинга, позволяющий производить не ограниченный спектр безналичных операций. Родоначальником является система «банк-клиент», которые первоначально были направлены на обслуживание корпоративных клиентов. С помощью интернет-банкинга себестоимость удаленного банковского обслуживания значительно снижается, а также системами интернет-банков пользуются не только юридические лица, но и частные клиенты. Как правило, для только чтобы воспользоваться интернет банкингом пользователю необходимо иметь логин, пароль и компьютер для доступа в Интернет.

Учитывая количество населения, которое пользуется мобильными телефонами, мобильный-банкинг пользуется большим спросом среди населения. Мобильный телефон в качестве терминала для доступа к дистанционным банковским услугам используется в четырех технологиях:

· SMS-банкинг обеспечивает финансовые транзакции за счет команд, переданных при помощи SMS. Эта система является наиболее простой среди остальных;

· SIM-апплет – при пользовании данного вида банкинга платежное приложение записывается непосредственно на SIM-карту телефона и позволяет достаточно надежно производить финансовые транзакции;

· мидлет – это платежное JAVA-приложение, которое работает в памяти мобильного устройства и позволяет проводить финансовые транзакции в надежном режиме. Относительным минусом данного вида мобильного-банкинга считается, что не все мобильные телефоны могут поддерживать JAVA-приложения;

· WAP – интернет-банкинг для мобильного устройства, которое позволяет получить доступ к интернет-сайту финансовой организации.

По принципу работысистема дистанционного банковского обслуживания подразделяется на он - лайновую и офф - лайновую, что подразумевает, соответственно, отсутствие или наличие определенного временного интервала между поручением клиента о совершении той или иной транзакции и ее отражением в балансе. Он - лайновая система ДБО полностью автоматизирована и не предусматривает участия работников банка в обслуживании клиентов. Офф - лайновая же система может быть автоматизирована как полностью, так и частично. К тому же она не интегрирована во внутреннюю автоматизированную банковскую систему, чем и объясняется задержка в исполнении поручений клиента. В связи с этим недостатком нашла использование система ДБО, работающая в режиме реального времени.[11]

Классифицировать все технологии дистанционного банковского обслуживания практически считается невозможным из-за их постоянного развития, а также быстрого совершенствования разновидных технологий. Развитие технологий оказывает влияние на изменение традиционных видов банкинга и появление более совершенных и инновационных форм дистанционного обслуживания.

2020-04-07

2020-04-07 1518

1518