ВВЕДЕНИЕ

В условиях современного становления рыночной экономики Российской Федерации страхование все больше затрагивает различные правовые аспекты жизнедеятельности физических и юридических лиц, а также самого государства и его власть. Страховая деятельность оказывает содействие наполнению бюджета путем воздействия налогового механизма и снижения расходов бюджета на покрытие имущественных потерь, которые возникают в результате не только стихийных бедствий, катастроф техногенного характера и других чрезвычайных ситуаций. Таким образом, следует отметить, что нельзя недооценивать актуальность затронутой тематики в сфере страховых услуг, которые становятся важнейшим сегментом формирования рыночных отношений в нашей стране.

Страхование в широком смысле представляет собой особые отношения физических и юридических лиц по вопросам защиты имущественных интересов при наступлении по защите имущественных интересов физических и юридических лиц за счет заранее сформированных денежных фондов при наступлении определенных событий, именуемых страховыми случаями [3].

Страхование способно помочь снизить инфляционные риски посредством извлечения из оборота избыточной массы денежных средств, а, следовательно, данный инструмент защиты капитала является положительным фактором, который оптимизирует формирование эффективного платежного баланса государства.

Главная тенденция современной мировой экономики – глобализация затрагивает и

сферу страхования, что проявляется в развитии всеобщего страхового рынка как основы мировой финансовой системы. Однако если касаться нашей страны, то неповторимые исторические особенности развития и становления России наложили свой отпечаток на формировании отечественного страхования. В Российской

Федерации его появление характеризовалось запоздалым появлением по сравнению с другими странами, где капитализм развивается на качественно другом уровне. В начале XXI века страхование в нашем государстве «вставало на ноги» буквально с нуля, а это значит, что сегодня оно еще далеко от своей точки насыщения, что говорит о большом потенциале и обширных перспективах развития этого направления в ближайшие годы. Более того, потенциал так называемого института страхования сегодня оценивается с положительной точки зрения, поскольку спрос на страховые услуги в последние годы растет, а интерес со стороны клиентов к новым видам страхования повышается с каждым днем. Также следует отметить, что отечественная «культура страхования» имеет заметную тенденцию к росту.

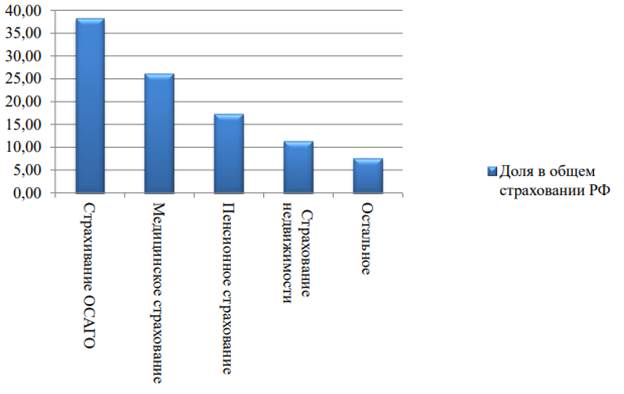

Современная Россия с начала 90-х годов характеризуется возрождением национального рынка страховых услуг, которое продолжается и по сей день. Законодательную основу правового регулирования в сфере страховой деятельности заложил закон «О страховании» от 27 ноября 1992 г, который дал мощный толчок в развитии отечественного страхового дела. Следующим ведущим законодательным актом, регулирующим это направление, стала 48 глава Гражданского кодекса Российской Федерации. По состоянию на 2018 год в России на рынке страховых услуг работает около 232 компаний, которые по формам собственности распределяются следующим образом: смешанная – 58%; частная – 36%; государственная – 5%; муниципальная – 1% [4]. По видам страхования наиболее популярны услуги, представленные на рисунке 1.

Рис. 1. Популярность услуг по видам страхования.

Из представленных данных видно, что наиболее развито страхование в автотранспортной отрасли: обязательное страхование ОСАГО занимает порядка 38% от всего рынка, медицинское и пенсионное страхование занимают 2 и 3 место соответственно, занимая в сумме чуть менее половины рынка (около 45%). Последним наиболее развитым видом страховых услуг является страхование недвижимости физических и юридических лиц, на долю которого приходится более 10 процентов. Замыкают рейтинг другие виды страхования, которые набирают все большую популярность в нашей стране.

Значительно меньшей популярностью на сегодня в нашей стране пользуются такие виды страхового дела, как страхование ответственности за причинение ущерба кому-либо, страхование от несчастных случаев, страхование детей, профессиональное страхование и остальные, менее известные инструменты защиты капитала (ответственности) [1]. Нельзя не отметить тот факт, что многие иностранные и российские эксперты сходятся в общем мнении: в ближайшей перспективе в тройку лидеров войдет такой вид защиты от убытков, как страхование жизни. В настоящий момент количество россиян, использующих страховые услуги, неуклонно растет, что связано с ростом доходов населения, развитием отрасли и увеличением регулирования со стороны государства, а также с повышением надежности компаний-страховщиков.

ГЛАВА 1. КЛЮЧЕВЫЕ РИСКИ НА РЫНКЕ СТРАХОВАНИЯ

1.1. Проблемы на рынке страхования

Если говорить о проблемах на рынке страхования, то стоит отметить, что более 50% жителей Российской Федерации не пользуются услугами добровольного страхования. На основании исследования, проведенного сотрудниками Высшей школы экономики [3] в конце 2018 года, были получены данные на вопрос о том, почему физические лица добровольно не хотят пользоваться страховыми услугами (рисунок 2).

Рис. 2. Результат опроса, почему физические лица не пользуются страховыми услугами.

Из представленной информации видно, что более 40% опрошенных не используют продукты страховых компаний по причине их большой дороговизны. Недоверие к эффективности и общей необходимости страхования останавливает около 30% респондентов. Остальные потенциальные клиенты жалуются на недостаток информации, актуальных предложений и отсутствие объектов страхования. Исходя из всего этого, выделим несколько самых ключевых проблем, которые необходимо решить страховому рынку для реализации нового витка развития этого направления в нашей стране:

1. Низкая оценка государственными властями страхования как стратегического звена российской экономики, вследствие чего данное направление бизнеса теряет свою инвестиционную привлекательность и становится невыгодным.

2. Отсутствие и недостаток ряда инвестиционных инструментов для расширения клиентской базы в связи с жестким регулированием отрасли со стороны государства.

3. Введение законодательной властью РФ обязательных видов страхования.

4. Низкое развитие долгосрочного страхования жизни.

5. Отсутствие развитой инфраструктуры рынка страхования и ее высокое несоответствие в регионах России.

Без всякого сомнения, стоит отметить, что данные проблемы требуют скорейшего решения для расширения рынка страховых услуг. Наиболее эффективные предложения необходимо перенять из опыта компаний других капиталистических государств, где рынок страхования наиболее развит: у США и ряда стран западной Европы. Однако не нужно забывать и о перспективах развития этого направления, поскольку существующие проблемы дают большие возможности для продвижения этого рынка в случае их скорейшего решения.

Под влиянием позитивных тенденций страховой рынок в 2018-2019 годах будет находиться в умеренном росте. По оценкам экспертов [2], если не учитывать рынок страхования жизни, то страховой рынок в РФ имеет все предпосылки к росту до 10%. Этому будет способствовать восстановление темпов роста ВВП, укрепление рубля, снижение банковских ставок, а также появление новых предложений (так называемых «коробочных продуктов»). Если учесть рынок страхования жизни, то рост уже к середине следующего года ожидается на 12-15%, что является крайне высоким показателем в условиях посткризисной обстановки в экономике России.

Более того, нововведения в системе страхования ОСАГО и повышение соответствующих тарифов даст толчок для нового витка развития страхового рынка на ближайшие несколько лет. Рынок авто-каско покажет положительную динамику премий после многолетнего падения, что положительно скажется на появлении новых компаний на этом рынке.

Развитие и рост рынка кредитования физических лиц будет способствовать росту страхования клиентов банков от несчастных случаев и болезней на 13%, а за счет инфляции стоимости услуг здравоохранения, добровольное медицинское страхование, по ожиданиям страховых компаний, покажет прирост более, чем на 10% к концу 2019 года [8].

2020-04-12

2020-04-12 194

194