Базис

Понятие базиса применяется для описания численной разницы между ценой единицы товара на фьючерсном и наличном рынках. Обычно базисом называется разность между ценой на наличном и фьючерсном рынках.

БАЗИС = ЦЕНА НАЛИЧНОГО ТОВАРА - ЦЕНА ФЬЮЧЕРСА

Рассмотрим следующий пример.

Цена наличной пшеницы = 120 фунтов за тонну

Цена июльского фьючерса = 125 фунтов за тонну

Следовательно, базис составляет

120 — 125 = −5

В этом случае базис «отрицательный» и на некоторых рынках описывается как «5 фунтов ниже фьючерса».

Если расчеты приводят к положительной величине, базис описывается как положительный или «выше фьючерса».

Хотя цены на наличный товар и фьючерсы движутся в основном в одинаковом направлении, базис не остается постоянным. В течение некоторых периодов цены на наличный товар движутся быстрее, чем на фьючерсы и наоборот.

Разница между текущей ценой базового актива и соответствующей фьючерсной ценой называется базисом фьючерсного контрак та. Фьючерсный контракт может быть в двух состояниях относительно цены базового актива. Когда цена фьючерсного контракта выше цены базового актива, такое состояние называется контанго. В этом случае базис положительный. Фьючерсный контракт большую часть своего времени торгуется в состоянии контанго.

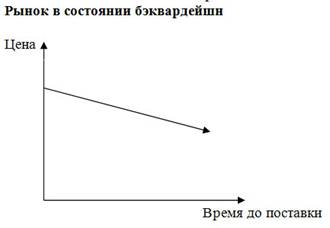

Когда фьючерсный контракт торгуется ниже цены базового актива, такое состояние называют бэквордацией. В этом состоянии базис отрицательный. Когда участники рынка имеют хорошее ожидание от рынка базового актива, фьючерсный контракт торгуется в состоянии контанго. В случае бэквардации, все участники настроены негативно по отношению к рынку базового актива.

Изменения базиса вызваны рядом факторов, из которых определяющим является соотношение между спросом и предложением. В нормальных условиях фьючерсные цены превышают цены на наличный товар. В такой ситуации говорят, что рынок находится в состоянии контанго.

Однако нормальное состояние рынка или контанго может радикально измениться в случае кратковременного снижения предложения. Например, в случае недостаточного предложения цинка, запрашиваемые за него цены, могут стать действительно высокими. Про рынки, на которых фьючерсные цены ниже цен на наличный товар, говорят, что они находятся в состоянии «бэквардейшн». Термины контанго и бэквардейшн используются не на всех рынках. Иногда, в случае превышения фьючерсных цен говорят о рынке как о премиальном, а при превышении цен на наличный товар — как о дисконтном.

Бэквордация (от англ. Backwardation — «запаздывание»), также называется депорт — ситуация на рынке фьючерсов, при которой цены на товар с немедленной поставкой (например, акции) оказываются выше котировок по фьючерсным контрактам, а цены на фьючерсы с ближними сроками выше котировок дальних позиций.[1]

Данная ситуация на рынке является прямо противоположной ситуации контанго. Она может наблюдаться на рынке скоропортящихся товаров, таких, как сельскохозяйственная продукция.

Это разница между ценой базиса (цена спот на золото, цена акции, цена на нефть, и т.п.) и фьючерса на него. Если фьючерс дороже своего базиса, это называется контанго, а если цена фьючерса ниже базиса, то это бэквардейшн.

Чем ближе экспирация фьючерса тем разница между ценой фьючерса и базиса меньше. Резкие отклонения контанго или бэквардейшн могут послужить основой арбитражной стратегии.

Экспирация 1) наступление даты завершения сделки; 2) наступление даты истечения срока действия опциона; последний день для реализации опциона.

За один год фьючерсные контракты на Индекс РТС меняются 4 раза, т.е. через каждые 3 месяца начинает обращаться новый фьючерсный контракт на Индекс РТС.

В самом начале года торгуют мартовским контрактом, который начинает свое обращение еще в предыдущем году. Название «мартовский» говорит всего лишь о том, что контракт будет исполнен в марте. Буква, которой обозначается мартовский контракт – H. Т.е. RIH1 – это фьючерсный контракт на Индекс РТС (RI), который исполняется в марте (H) 2011 года (1).

Вот 4-е основных буквы:

H – мартовский контракт (исполнение в марте);

M – июньский контракт (исполнение в июне);

U – сентябрьский контракт (исполнение в сентябре);

Z – декабрьский контракт (исполнение в декабре);

Ж изнь каждого контракта полгода, но наибольшая активность проявляется в последние 3 месяца торгов. Например, тот же самый мартовский контракт RIH1 начинает обращаться на рынке с 15 сентября 2010 года, однако активность торговли до 15 декабря 2010 очень низкая. В этот момент все торгуют в основном контрактом, который исполняется 15 декабря – декабрьский (Z) фьючерсный контракт на Индекс РТС (RI) 2010 года (0), т.е. RIZ0.

Поэтому после экспирации декабрьского контракта, т.е. прекращения его торгов, все переходят на следующий контракт, а именно RIH1, чем и обосновано повышение торговой активности.

Последний день торговли фьючерсным контрактом определяется биржей. Например, в России последним днем торговли фьючерсного контракта на Индекс РТС на бирже РТС является 15 число соответствующего месяца (март, июнь, сентябрь, декабрь). После этой даты фьючерсные контракты на Индекс РТС этого года истекают и больше никогда не торгуются.

Трейдеры, которые задерживают фьючерсные позиции дольше последнего дня торговли, не могут закрыть свои фьючерсные контракты с помощью компенсационной сделки или еще ее называют офсетная сделка, т.е. обратная операция. В этом случае, т.к. фьючерс на Индекс РТС – это расчетный контракт, и все расчеты производятся деньгами, трейдер должен при расчете уплатить или получить разницу между наличной ценой и ценой фьючерса.

Для сырьевых рынков нормальным является состояние контанго. Надбавка цены за отложенную во времени поставку товара отражает затраты на его хранение. Для денежных рынков, наоборот, более характерно состояние бэквардейшн. То есть в текущий момент деньги обычно ценятся выше, чем в будущем. Этот факт хорошо согласуется с существованием инфляции и процентов по банковским вкладам: человека нужно «подкупить», чтобы он согласился сделать срочный вклад, перенеся использование своих денег на будущее.

Возьмём такой товар, как серебро. Оно является одновременно и монетарным металлом, и широко используемым в современной промышленности сырьевым товаром. Состояние контанго на срочном биржевом рынке серебра означает, что всё идёт нормально. Промышленные потребители металла могут приобретать его постепенно, по мере надобности, или купить впрок (желательно побольше) и складировать у себя. Если же на срочном биржевом рынке серебра возникает состояние бэквардейшн, это явная аномалия. Потому, что тогда у трейдеров появляется возможность спекулировать: продавать имеющийся металл сейчас и тут же покупать контракт на его будущую поставку, присваивая разницу в стоимости. Понятно, что действия трейдеров (а они, как известно, не дремлют), быстро уничтожат состояние бэквардейшн. Именно по этой причине для сырьевого товара это состояние не характерно.

Однако нормальное состояние рынка или контанго может радикально измениться в случае кратковременного снижения предложения. Например, в случае недостаточного предложения цинка, запрашиваемые за него цены, могут стать действительно высокими. Про рынки, на которых фьючерсные цены ниже цен на наличный товар, говорят, что они находятся в состоянии «бэквардейшн».

Запасы наличного товара и, следовательно, базис также подвержены сезонным колебаниям. Рынок пшеницы, например, обычно перенасыщен в сезон уборки урожая, но недонасыщен в другие периоды. Это сказывается на фьючерсных ценах и, соответственно, на состоянии рынка пшеницы, который находится в отдельные месяцы в состоянии контанго, а в другие периоды в состоянии бэквардейшн.

Для рынков, где предложение товара адекватно спросу, возможно, рассчитать «обоснованную» или теоретическую стоимость фьючерса.

Обоснованная стоимость фьючерса — это такая цена, при которой инвесторам безразлично, будут ли они покупать фьючерс или соответствующий наличный товар.

Представим себе ювелира, которому требуется купить 5 унций золота для изготовления в трехмесячный срок обручального кольца. Он может обеспечить фиксированную цену золота двумя способами: купить его сейчас или купить фьючерс на золото с трехмесячным сроком поставки.

Если ювелир покупает наличное золото, он должен немедленно заплатить за него. Финансировать покупку можно либо путем займа, либо сняв деньги с банковского счета. В любом из этих случаев он понесет потери в процентах:либо выплачивая проценты за кредит, либо теряя проценты при снятии денег со счета. Кроме того, между моментами купли и продажи золото должно быть застраховано и надежно сохранено.

Если ювелир покупает фьючерс на золото, ему нужно будет заплатить только за золото и в течение трехмесячного срока. Дополнительно он сэкономит на хранении золота и стоимости страхования. Может показаться, что покупка фьючерса предпочтительней покупки наличного золота. Однако на фьючерсных рынках, так же как и в жизни, деньги не достаются даром. Цена фьючерса, если она обоснована, включает в себя стоимость финансирования, хранения и страхования. Причины, по которым эти издержки включаются в стоимость фьючерса, будут более понятны, если взглянуть на фьючерсную сделку со стороны продавца, а не покупателя контракта. Благоразумный продавец не станет продавать фьючерс по какой-то произвольной цене. Он рассчитает свои затраты по гарантированному обеспечению поставки золота. С момента продажи контракта он должен быть готовым выполнить свои обязательства, а для этого ему нужно купить золото и обеспечить его надежное хранение вплоть до дня поставки. Поскольку продавец вынужден понести указанные издержки, называемые в совокупности как издержки поддержания инвестиционной позиции, при расчете минимальной приемлемой цены продажи фьючерса он добавит их к стоимости наличного золота.

2014-02-13

2014-02-13 1620

1620