Налоговая политика представляет собой важную составляющую государственной социально-экономической политики. В ходе ее реализации должны решаться задачи стимулирования бизнеса вообще или определенных его направлений. Более того, налоговая политика определяет фискальные возможности власти и соответственно обеспечивает поступление финансовых ресурсов для решения задач, поставленных перед правительством, в том числе задач по созданию и поддержанию необходимой для бизнеса инфраструктуры. В этом выражается природа налогов - взаимоувязка противоположных по направлению интересов властей и бизнеса.

Налоговая политика представляет собой комплекс правовых действий органов власти и управления, направленных на регулирование отношений по поводу формирования финансов государства с помощью специально построенного налогового механизма.

В связи с этим налоговая политика может быть эффективной только тогда, когда она имеет выборочную ориентацию на стимулирование развития отдельных экономических субъектов или отдельных экономических территорий в соответствии с поставленными целями в рамках общей социально-экономической политики.

Именно такую функцию выполняют специальные налоговые режимы в рамках единообразного, ориентированного на федеральный центр, отличающегося малым количеством налоговых льгот налогового кодекса. То есть специальные налоговые режимы - это направление налоговой политики, благодаря которому интенсивно реализуется регулирующая, стимулирующая функция налогов. Данный факт подтверждается тем, что каждый специальный налоговый режим изначально ориентирован на решение определенного блока экономических и социальных задач.

Воздействие государства на экономические процессы с помощью налоговых инструментов осуществляется путем реализации научно обоснованной налоговой политики. В современных условиях задачами налоговой политики государства являются:

- учет действующих экономических параметров развития общества и конкретной экономической ситуации, сложившейся в стране;

- обеспечение рыночных и социальных реформ и поддержание макроэкономической стабилизации;

- обеспечение государства финансовыми ресурсами, их мобилизация, определение возможных резервов роста;

- создание условий для регулирования экономики страны в отраслевом, региональном и межотраслевом разрезе, ее соответствия общей экономической политике страны как на национальном, так и на межгосударственном уровне.

Национальная налоговая политика определяется как совокупность государственных мероприятий, направленных на достижение максимально возможного эффекта при мобилизации налоговых ресурсов и управлении ими в пределах экономического пространства государства. Налоговая политика является отражением экономического базиса общества и должна обеспечивать все предусмотренные направления экономического роста.

Анализ практики применения налогового механизма в разных странах показал, что налоговый механизм состоит из ряда систем и элементов, в совокупности обеспечивающих требуемый уровень воздействия налогового механизма на налоговые отношения.

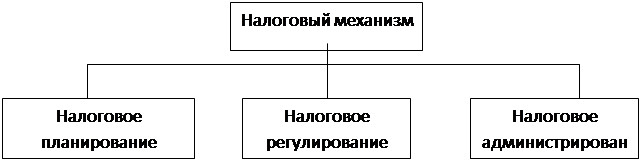

Несмотря на то, что национальная и межгосударственная налоговая политика может разрабатываться для решения различных задач и, следовательно, определять различные формы налогового механизма, выделяются общие (характерные) системы, действующие в налоговом механизме, в пределах любого налогового пространства (рис. 1).

Рис.1 – Система налогового механизма в пределах единого экономического пространства

В соответствии с комплексным подходом к формированию согласованной налоговой политики единый налоговый механизм объединенной экономики включает в себя основные системы управления налоговыми отношениями: налоговое планирование, налоговое регулирование и налоговое администрирование. В зависимости от конкретных целей и задач, решаемых в рамках экономических образований, развития научной и методической базы роль каждой из систем может быть неодинаковой на разных этапах организации и формирования единого налогового пространства.

Система налогового планирования имеет немаловажное значение в организации работы налогового механизма, поскольку оцениваются потенциальные возможности увеличения доходной базы бюджета, определяются основные формы и методы воздействия налогов на экономику.

Система налогового регулирования представляет собой комплекс мероприятий по обеспечению текущего процесса маневрирования финансовыми ресурсами в рамках национальной налоговой системы. Осуществляя налоговое регулирование посредством увеличения доли налоговых изъятий, диверсификации налоговых ставок и льгот, государство может стимулировать или ограничивать развитие отдельных отраслей и регионов, национальной экономики.

Определяя третий основной блок налогового механизма неслучайно выделяется в качестве его составляющей система налогового администрирования. Усиление роли государства в воздействии на экономические процессы при помощи налоговых методов приводит к необходимости создания специальных организационных структур управления налоговыми отношениями - налоговых администраций, обеспечивающих эффективность работы всех звеньев налогового механизма. Значение налоговых администраций все возрастает, существенно расширяется сфера их функционирования в условиях создания единого налогового пространства. В функции налоговых администраций на территории экономического сообщества входит разработка согласованной налоговой политики, конкретного налогового инструментария и оценка его действия.

Все рассмотренные системы и элементы в большей или меньшей степени характерны для любого налогового механизма. Вместе с тем организация налогового механизма в рамках отдельной территории, естественно, может обладать определенной спецификой, зависящей от целей и задач согласованной налоговой политики.

2014-02-17

2014-02-17 803

803