Анализ степени рисков активов банка проводится в следующей последовательности:

1 этап. Проводится расчет и анализ величины активов с учетом кредитных рисков. Активы в зависимости от степени кредитного риска подразделяются на семь групп в соответствии с Инструкцией «О нормативах безопасного функционирования для банков и небанковских кредитно- финансовых организаций». Укрупненный состав активов приведен в таблице:

| Группа кредитного риска | Активы банка | Степень кредитного риска, % |

| -наличные денежные средства и драгоценные металлы; -средства в НБ РБ; -ценные бумаги Правительства РБ, Нацбанка, номинированные в белорусских рублях; -средства в центральных банках стран группы «А», международных финансовых организаций; -кредитная задолженность республиканских органов гос.управления страны в национальной валюте (бел.рублях); -кредитная задолженность, межбанковские кредиты и депозиты в нац.валюте, обеспеченные гарантиями Правительства, Нацбанка, залогом ценных бумаг Правительства и Нацбанка. | 0% | |

| -ценные бумаги Правительства РБ, Нацбанка, номинированные в иностранной валюте; -ценные бумаги Правительства, центральных банков стран гр.«В», банков гр.«А»,местных органов управления стран гр. «А», юр.лиц гр. «А»; - кредитная задолженность республиканских органов гос.управления страны в ин. валюте; - кредитная задолженность, межбанковские кредиты и депозиты в ин.валюте, обеспеченными гарантиями Правительства и Нацбанка; - кредитная задолженность, обеспеченная залогом драгоценных металлов. | 20% | |

| - кредитная задолженность, полностью образовавшаяся в результате предоставления физ.лицам кредитов на строительство жилых помещений, принадлежащих на правах собственности физ.лицам с залогом права данных физ.лиц на строящиеся жилые помещения. | 35% | |

| -ценные бумаги Правительств, центральных банков стран гр. «С», банков гр. «В», банков РБ и местных органов управления РБ, юр.лиц гр. «В»; - кредитная задолженность, межбанковские кредиты и депозиты, обеспеченные залогом ценных бумаг Правительств, центральных банков стран гр. «С», банков гр. «В», банков РБ. | 50% | |

| -требования, включенные в розничный портфель, которые включают кредиты на потребительские нужды, овердрафтное кредитование и кредитную задолженность индивидуальных предпринимателей. | 75% | |

| -ценные бумаги Правительств, центральных банков стран гр. «D», банков гр. «С», местных органов управления стран гр. «С», юр.лиц РБ; - кредитная задолженность, межбанковские кредиты и депозиты, обеспеченные залогом ценных бумаг Правительств, центральных банков стран гр. «D», банков гр. «С», местных органов управления стран гр. «С»; -просроченная и сомнительная задолженность по активам, отнесенная к вышеперечисленным группам; -здания, сооружения и другие ОС (за вычетом начисленной амортизации). | 100% | |

| -ценные бумаги Правительств, центральных банков стран гр. «Е», банков гр. «D», местных органов управления стран гр. «Е», юр.лиц гр. «D»; - кредитная задолженность местных органов управления стран гр. «Е» и юр.лиц гр. «D». | 150% |

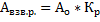

На основании группировки активов по степени риска делается корректировка балансовой суммы активов. Активы, взвешенные с учетом риска, определяются по формуле:

где  - активы по отдельным операциям;

- активы по отдельным операциям;

- коэффициент риска.

- коэффициент риска.

2 этап. Проводится расчет и анализ внебалансовых активов с учетом кредитных рисков для расчетов достаточности нормативного капитала, которые делятся на 4 группы с учетом коэффициента эквивалента кредитного риска:

1)по обязательствам с высоким риском – 1,0;

2)по обязательствам со средним риском – 0,5;

3)по обязательствам с низким риском – 0,2;

4)по обязательствам без риска – 0.

К условным обязательствам с высоким риском относятся обязательства, классифицированные банком по 4-ой, 5-ой группам риска активов.

К условным обязательствам со средним риском относятся обязательства, остаточный срок действия которых составляет 1 год и более.

К условным обязательствам с низким риском относятся обязательства, остаточный срок действия которых составляет менее 1 года.

К условным обязательствам без риска относятся условные обязательства, от исполнения которых банк может отказаться в любое время.

3 этап. Проводится анализ созданных специальных резервов на покрытие возможных убытков по активам, подтвержденным кредитным рискам на основе Инструкции «О порядке формирования и использования банками и небанковскими кредитно-финансовыми организациями специальных резервов на покрытие возможных убытков по активам и операциям, не отраженным на балансе».

Согласно указанной инструкции активы делятся на 5 групп:

1-я гр.риска:

-срочная или пролонгированная 1 и более раз задолженность по средствам, размещенным в др.банках при отсутствии признаков финансовой неустойчивости должника и иной негативной информации о способности должника исполнить свои обязательства;

-обеспеченная срочная, просроченная до 7 дней или пролонгирована не более 1 раза задолженность по кредитам, за исключением кредитов физ.лиц, при отсутствии признаков финансовой неустойчивости должника или иной негативной информации о способности должника исполнить свои обязательства;

-срочная, просроченная до 30 дней или пролонгированная не более 1 раза задолженность по кредитам физ.лиц при отсутствии негативной информации о способности должника исполнить свои обязательства.

По 1-ой гр.риска специальный резерв на покрытие возможных убытков по активам, подверженным кредитному риску, за исключением средств, размещенных на корреспондентских счетах в других банках, и средств в расчетах по операциям с банками, формируется в размере 1% от общей суммы задолженности по соответствующим активам, классифицированным по данной группе риска.

По средствам, размещенным на корреспондентских счетах в других банках, и средствам в расчетах по операциям с банками, классифицированным по 1-й гр.риска, специальный резерв на покрытие возможных убытков по активам, подверженным кредитному риску, не формируется.

2-я гр.риска:

-срочная или пролонгированная 1 и более раз задолженность по средствам, размещенным в других банках, при наличии негативной информации о способности должника исполнить свои обязательства;

-обеспеченная срочная, просроченная до 7 дней или пролонгированная не более 1 раза задолженность по кредитам, за исключением задолженности по кредитам физ.лиц, микрокредитам, при наличии негативной информации о способности должника исполнить свои обязательства;

-срочная, просроченная до 30 дней или пролонгированная не более 1 раза задолженность по кредитам физ.лиц при наличии негативной информации о способности должника исполнить свои обязательства;

По данной гр.риска специальный резерв на покрытие возможных убытков по активам, подверженным кредитному риску, формируется в размере от 10 до 30% от общей суммы задолженности.

3-я гр. риска:

-срочная или пролонгированная 1 и более раз задолженность по средствам, размещенным в других банках, при наличии признаков финансовой неустойчивости должника;

-задолженность по средствам, размещенным в других банках, не погашенная в течение 30 дней с момента наступления срока платежа;

-задолженность по кредитам физ.лиц, просроченная от 31 дня до 90 дней;

-задолженность по лизингу, пролонгированная более 1 раза;

-задолженность по факторингу, если банк имеет право обратного требования(регресса), при наличии негативной информации о способности должника исполнить свои обязательства, пролонгированная более 1 раза.

По данной гр.риска специальный резерв на покрытие возможных убытков по активам, подверженным кредитному риску, формируется в размере от 30 до 50% от общей суммы задолженности.

4 гр. риска:

-необеспеченная задолженность по кредитам, за исключением кредитов физ.лиц, при наличии негативной информации о способности должника исполнить свои обязательства, пролонгированная 1 и более раз;

-необеспеченная срочная, просроченная до 7 дней или пролонгированная 1 и более раз задолженность по кредитам, за исключением задолженности по кредитам физ.лиц, микрокредитам при наличии признаков финансовой неустойчивости должника;

-задолженность по кредитам физ.лиц, микрокредитам, просроченная от 91 до 180 дней;

-задолженность по средствам, размещенным в других банках, не погашенная в срок от 31 дня до 90 дней с момента наступления срока платежа.

По данной гр.риска специальный резерв на покрытие возможных убытков по активам, подверженным кредитному риску, формируется в размере от 50 до 100% от общей суммы задолженности.

5 гр.риска:

-необеспеченная задолженность по кредитам, за исключением задолженности по кредитам физ.лиц, микрокредитам, просроченная свыше 90 дней;

-обеспеченная и недостаточно обеспеченная задолженность по кредитам, за исключением кредитов физ.лиц, микрокредитам, просроченная свыше 180 дней;

-задолженность по кредитам физ.лиц, микрокредитам, просроченная свыше 180 дней;

-задолженность по средствам, размещенным в других банках, не погашенная в срок свыше 90 дней с момента наступления срока платежа.

По данной гр.риска специальный резерв на покрытие возможных убытков формируется в размере 100% от общей суммы задолженности.

4 этап. Проводится анализ созданных специальных резервов под обесценивание ценных бумаг. В целях определения размера специального резерва под обесценивание ценных бумаг банки на основании мотивированного суждения об уровне риска классифицируют способность эмитента обслуживать ценные бумаги и ликвидность ценных бумаг на вторичном рынке по след. 4 гр.риска:

1гр.риска – безусловная способность эмитента исполнить свои обязательства. По 1-ой гр.риска специальный резерв под обесценивание ценных бумаг формируется в размере 1% цены приобретения всех ценных бумаг, отнесенных к данной группе риска.

2гр.риска – нет очевидных признаков существенного снижения цены и(или) возникновения вероятности неисполнения эмитентом своих обязательств. По данной гр.риска специальный резерв под обесценивание ценных бумаг формируется в размере 25-50% цены приобретения ценной бумаги.

3гр.риска – тенденции свидетельствуют о существенном снижении цены и(или) вероятности неисполнения эмитентом своих обязательств. По данной гр.риска специальный резерв под обесценивание ценных бумаг формируется в размере 50-100% цены приобретения ценной бумаги.

4гр.риска - высокая вероятность неисполнения обязательств эмитентом. Кроме того, к 4-й группе, вне зависимости от оценки банками способности эмитента обслуживать ценные бумаги, относятся также ценные бумаги:

-юр.лиц группы «D» (за исключением случаев наличия обеспечения исполнения обязательств в виде гарантий правительства стран гр. «А», международных финансовых организаций и банков развития, банков гр. «А», гарантийного депозита денежных средств в свободно конвертируемой валюте, в ограниченно конвертируемой валюте, залога государственных ценных бумаг стран гр. «А», векселей, авалированных и(или) акцептованных правительствами стран гр. «А» и/или банками гр. «А», а также наличия страхового полиса страховой организации – юр.лица гр. «А»);

-юр.лиц-нерезидентов(кроме банков), не имеющих рейтинга (за искл. случаев наличия обеспечения исполнения обязательств в виде гарантий правительства стран гр. «А», международных финансовых организаций и банков развития, банков гр. «А», гарантийного депозита денежных средств в СКВ, в ОКВ(если валюта гарантийного депозита совпадает с валютой обязательства), залога государственных ценных бумаг стран гр. «А», векселей, авалированных и(или) акцептованных правительствами стран гр. «А» и/или банками гр. «А», а также наличия страхового полиса страховой организации – юр.лица гр. «А»);

-банков гр. «D»(за исключением случаев наличия обеспечения исполнения обязательств в виде гарантий правительств стран гр. «А», международных финансовых организаций и банков развития, банков гр. «А», гарантийного депозита денежных средств в СКВ, в ОКВ (если валюта гарантийного депозита совпадает с валютой обязательства), залога государственных ценных бумаг стран гр. «А», векселей, авалированных и(или) акцептованных правительствами стран гр.»А» и/или банками гр. «А», а также наличия страхового полиса страховой организации – юр.лица гр. «А»);

-банков гр. «С», в случае отсутствия годовой отчетности, подтвержденной внешним аудитом, свидетельствующей о безубыточной деятельности данных банков не менее чем за 2 последних фин.года (за исключением случаев наличия обеспечения исполнения обязательств в виде гарантий правительств стран гр. «А», международных финансовых организаций и банков развития, банков гр. «А», гарантийного депозита денежных средств в СКВ, в ОКВ(если валюта гарантийного депозита совпадает с валютой обязательства), залога государственных ценных бумаг стран гр. «А», векселей, авалированных и(или) акцептованных правительствами стран гр.»А» и/или банками гр. «А», а также наличия страхового полиса страховой организации – юр.лица гр. «А»)

По данной гр.риска специальный резерв под обесценение ценных бумаг формируется в размере 100% цены приобретения ценных бумаг.

Специальный резерв под обесценение ценных бумаг используется для покрытия убытков, возникающих вследствие продажи(погашения) ценных бумаг по цене, ниже цены их приобретения(покупки),а также для списания задолженности по ценным бумагам, находящимся в собственности банков и отнесенным к 4 гр.риска.

5 этап. Проводится расчет и анализ созданных специальных резервов на покрытие возможных убытков под условные обязательства банка.

В зависимости от уровня кредитного риска выделяют 5 групп риска.

1 гр.риска.

-условные обязательства, от исполнения которых банк может отказаться в любой момент времени без уведомления контрагента в соотв.с договором либо в связи с наличием признаков фин.неустойчивости контрагента;

-условные обязательства в отношении контрагентов – физ.лиц и по микрокредитам при отсутствии негативной информации о способности контрагента исполнить свои обязательства перед банком;

-необеспеченные гарантийные обязательства с правом регресса, предоставленные в пользу другого банка, при отсутствии признаков фин. неустойчивости контрагента и иной негативной информации о способности контрагента исполнить свои обязательства перед банком.

По 1-ой гр.риска специальный резерв на покрытие возможных убытков по условным обязательствам формируется в размере 1% от общей суммы всех условных обязательств, классифицированных по данной группе риска.

2 гр.риска.

-обеспеченные гарантийные обязательства с правом регресса, за исключением обязательств физ.лиц, при наличии признаков фин.неустойчивости или иной негативной информации;

-необеспеченные гарантийные обязательства с правом регресса, за исключением обязательств в отношении контрагентов-физ.лиц и по микрокредитам, при наличии негативной информации о способности контрагента исполнить свои обязательства перед банком;

-обязательства по предоставлению денежных средств в отношении физ.лиц при наличии негативной информации о его способности исполнить свои обязательства перед банком.

По 2-ой гр.риска специальный резерв на покрытие возможных убытков формируется в размере 10-30% от общей суммы условного обязательства.

3 гр.риска.

-необеспеченные гарантийные обязательства с правом регресса, за исключением обязательств физ.лиц при наличии признаков фин.неустойчивости контрагентов;

-гарантийные обязательства без права регресса в отношении физ.лиц при наличии негативной информации об их способности исполнить свои обязательства перед банком;

-необеспеченные гарантийные обязательства без права регресса, за исключением обязательств в отношении контрагентов - физических лиц и по микрокредитам, при отсутствии признаков финансовой неустойчивости контрагента и иной негативной информации;

-обеспеченные гарантийные обязательства без права регресса, за исключением обязательств в отношении контрагентов – физических лиц и по микрокредитам, при наличии признаков финансовой неустойчивости контрагента.

По данной гр.риска специальный резерв на покрытие возможных убытков формируется в размере 30-50% от общей суммы всех условного обязательства.

4 гр.риска.

- необеспеченные гарантийные обязательства без права регресса, за исключением обязательств физ.лиц при наличии признаков фин.неустойчивости контрагентов;

-условные обязательства в отношении контрагентов, по которым отсутствует информация, позволяющая оценить их финансовое состояние и способность исполнить свои обязательства перед банком.

По данной гр.риска специальный резерв на покрытие возможных убытков формируется в размере 50-100% от общей суммы условного обязательства.

5 гр.риска.

-условные обязательства в отношении контрагентов, объявленных в установленном законодательством порядке экономически несостоятельными, банкротами, по которым открыто ликвидационное производство;

-условные обязательства в отношении контрагентов при наступлении определенных в договоре обстоятельств непреодолимой силы, причинивших контрагенту ущерб, не позволяющий ему продолжить свою деятельность;

-гарантийные обязательства в отношении контрагентов, ликвидированных в установленном законодательством порядке.

По 5-ой гр.риска специальный резерв на покрытие возможных убытков формируется в размере 100% от общей суммы условного обязательства.

6 этап. Расчет и анализ показателей, доводимых Нацбанком и характеризующих размеры риска банка на 1 заемщика и акционера:

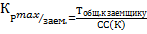

1) максимальный размер риска, приходящийся на 1 заемщика:

- совокупная сумма требований банка к заемщику по кредитам, учтенным векселям, по депозитам в драгоценных металлах и суммы, не взысканные по банковским гарантиям;

- совокупная сумма требований банка к заемщику по кредитам, учтенным векселям, по депозитам в драгоценных металлах и суммы, не взысканные по банковским гарантиям;

-собственные средства банка.

-собственные средства банка.

Максимально допустимое значение – 0,25 или 25%.

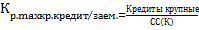

2)максимальный размер крупных кредитных рисков на заемщика, который устанавливается как соотношение совокупной величины крупных кредитов и собственных средств банка:

Допустимое значение – 5% капитала банка.

3) максимальный размер риска на 1 кредитора:

- совокупная сумма обязательств банка в рублях, иностранной валюте, драгоценных металлах по вкладам, полученным кредитам, гарантиям и поручительствам(50%) и остаткам на расчетных, текущих счетах, по операциям с ценными бумагами одного или нескольких кредиторов. Максимально допустимое нормативное значение 0,25, или 25%.

- совокупная сумма обязательств банка в рублях, иностранной валюте, драгоценных металлах по вкладам, полученным кредитам, гарантиям и поручительствам(50%) и остаткам на расчетных, текущих счетах, по операциям с ценными бумагами одного или нескольких кредиторов. Максимально допустимое нормативное значение 0,25, или 25%.

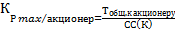

4) максимальный размер риска на 1 акционера банка:

- совокупность всех требований банка с учетом риска и требований банка в рублях, иностранной валюте, драгоценных металлах в отношении его акционера.

- совокупность всех требований банка с учетом риска и требований банка в рублях, иностранной валюте, драгоценных металлах в отношении его акционера.

Максимально допустимое нормативное значение – 0,2 или 20%.

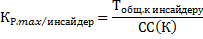

5) максимальный размер риска кредитов, займов, гарантий и поручительств, представляемых банком своим инсайдерам:

- совокупность суммы требований банка в отношении инсайдера и связанного с ним риска.

- совокупность суммы требований банка в отношении инсайдера и связанного с ним риска.

Нормативное значение – 0,02 или 2%.

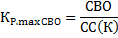

6) максимальный размер риска собственных вексельных обязательств:

- выпущенные кредитными банками-заемщиками векселя и банковские акцепты, а также 50% забалансовых обязательств кредитной организации из индоссамента векселей, авалей и вексельного посредничества.

- выпущенные кредитными банками-заемщиками векселя и банковские акцепты, а также 50% забалансовых обязательств кредитной организации из индоссамента векселей, авалей и вексельного посредничества.

Нормативное значение – 1 или 100%.

Рассчитанные значения показателей сносятся в таблицу и определяются их изменения.

7 этап. Исследуются отдельные показатели, определяющие рискованность кредитных операций:

- коэффициент проблемных кредитов рассчитывается как отношение суммы проблемных кредитов к размеру всей кредитной задолженности. При значении рассматриваемого коэффициента выше 5% можно утверждать о наличии у банка сложностей со своевременной задолженностью;

- коэффициент степени защиты от риска представляет собой отношение суммы созданного резерва на покрытие возможных убытков к кредитам, не приносящих дохода (просроченные, пролонгированные или срочные кредиты, по которым не платятся проценты в силу финансовых трудностей, а также беспроцентные кредиты);

- коэффициент степени достаточности резерва есть отношение созданного резерва к сумме валовых кредитных вложений. В международной практике его нормативное значение колеблется в пределах 1-5%;

- коэффициент безнадежных к погашению кредитов есть отношение списанных сумм к сумме валового кредитного портфеля;

- коэффициент зависимости кредитного риска от форм обеспечения есть отношение кредитного портфеля, взвешенного на риск, к валовому кредитному портфелю. Рост этого показателя отражает увеличение зависимости риска кредитных операций банка от форм обеспечения. Кредитный портфель, взвешенный на процент риска, определяется как сумма соответствующей задолженности с учетом обеспечения, умноженная на степень рисков в процентах и деленная на 100% и представляет собой абсолютную сумму активов, подверженных кредитному риску;

-коэффициент потенциального кредитного риска определяется соотношением кредитного портфеля, взвешенного на риск, и чистого кредитного портфеля. Чем выше значение этого соотношения, тем выше вероятность невосполнимых потерь для банка по высокорисковым вложениям;

- коэффициент учета риска, рассчитывается как соотношение суммы созданных резервов и кредитного портфеля, взвешенного на риск. Чем выше значение этого состояния, тем лучше защищенность банка от потерь;

- коэффициент осторожности кредитных вложений представляет собой отношение разницы между валовым кредитным портфелем и кредитным портфелем, взвешенным на риск, к размеру валового кредитного портфеля.

Каждый банк может самостоятельно определить величину своего ссудного портфеля, виды и размер выдаваемых ссуд. Однако следует иметь ввиду, что существует предельный размер кредита на одного заемщика или группу заемщиков: он не должен превышать 25% капитала банка. Это положение стимулирует деятельность банка по вложению своего капитала в ценные бумаги.

8 этап. Проводится факторный анализ изменения коэффициента осторожности кредитных вложений:

(ВКВ-

(ВКВ- )/ВКВ

)/ВКВ

где ВКВ – валовой кредитный портфель;

- кредитные вложения с учетом риска.

- кредитные вложения с учетом риска.

Расчет изменения факторов проводится методом цепных подстановок.

9 этап. Производится расчет резервов и разрабатываются мероприятия по снижению риска кредитных вложений банка.

2014-02-09

2014-02-09 6129

6129