ЛЕКЦИЯ 12

Инновации в любом из секторов экономики требуют финансовых вложений. Для того, чтобы получить дополнительную прибыль, повысить эффективность деятельности организации, получить социально-экономический эффект, необходимо осуществить финансовые вложения.

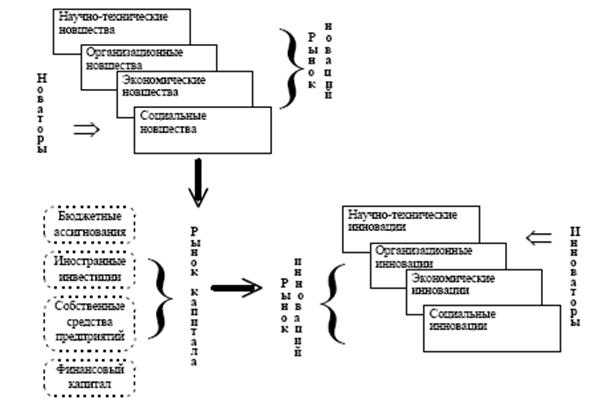

При этом эмпирически установлена зависимость: чем на больший успех рассчитывает предприниматель в будущем, тем к большим затратам он должен быть готов в настоящем. Тем не менее, проблема выбора объекта финансовых вложений для предпринимателя не ограничивается предельной суммой инвестиций. Исследования показали, что наибольшей эффективностью обладают вложения в инновации, где предприниматель имеет возможность получать сверхмонопольную прибыль. Высокий потенциал эффективности инноваций обеспечивает спрос на нововведения со стороны предпринимателей, формируя рынок научно-технических, организационных, экономических и социальных новшеств.

В качестве источников инвестиций могут выступать ассигнования бюджетов всех уровней, иностранные инвестиции, собственные средства организаций, а также аккумулированные в форме финансового капитала временно свободные средства организаций и учреждений, а также сбережения населения (см. рис. 11).

Бюджетные ассигнования на разработку и реализацию инноваций ограничены доходами бюджетной системы. При этом в зависимости от политико-экономических условий направления, формы и размеры бюджетных инвестиций в инновации имеют существенные отличия. Так, в промышленно-развитых странах размеры бюджетных ассигнований на развитие научно-технического прогресса достаточно велики, объекты инвестирования определяются на конкурсной основе с учетом национальной стратегии развития и оборонной доктрины. Например, в Японии на уровне конституционального закона введено ограничение, согласно которому не менее 3% валового национального дохода из бюджета должно направляться на развитие фундаментальных научных исследований.

Рисунок 11 – Рынок капитала как необходимый элемент инновационного процесса

Бюджетный кризис, характерный для экономики развивающихся стран, а также для государств, осуществляющих макроэкономические преобразования, ограничивает возможности государственного участия в развитии инновационных процессов. По данным Министерства финансов РФ, в течение 1996 года объем бюджетных инвестиций сократился на 8% по сравнению с предыдущим годом. Недофинансирование научно-технических программ в России было вызвано увеличением бюджетного дефицита. Пытаясь защитить стратегические интересы России в области научно-технической политики, депутаты Государственной думы в 1997 году внесли предложение: при формировании бюджета отдельно выделять так называемый «бюджет развития», где должны быть сконцентрированы финансовые ресурсы для реализации наиболее значимых научно-технических программ.

Иностранные инвестиции в инновационную деятельность могут осуществляться как в форме межгосударственных, межправительственных программ по научно-техническому и экономическому сотрудничеству, так и в форме частных инвестиций от зарубежных финансовых организаций и частных предпринимателей.

В то же время достаточно активными являются международные частные инвестиции на развивающихся рынках. Американские инвестиционные фонды, немецкие банки и другие частные инвесторы стремятся обеспечить высокую доходность собственных инвестиций с помощью международной диверсификации деятельности. Риск инвестиций в развивающиеся рынки достаточно высок, но он, как правило, обеспечивается большей доходностью вложений. При этом наиболее привлекательными для внешних инвесторов являются сырьевые и перерабатывающие отрасли промышленности, поскольку, как правило, эти отрасли не требуют предварительных значительных инвестиций, а достаточное для конкурентоспособности качество вывозимых на экспорт сырья, заготовок и полуфабрикатов может быть обеспечено без использования последних достижений научно-технического прогресса. В России, по оценкам Центра по иностранным инвестициям Министерства экономики РФ, наиболее привлекательными для зарубежных инвесторов в 1996 году были нефтегазодобыча и алюминиевая промышленность.

Собственные средства организаций остаются основным источником финансирования инновационной деятельности. Отрасли, которые в годы проведения макроэкономических реформ в России сохранили достаточный объем оборотных средств, в настоящее время получили реальный шанс активно осуществлять инновационную деятельность. В первую очередь это относится к отрасли связи, где за счет малой длительности производственного цикла предприятия практически не испытывали влияния инфляции и создали достаточный резерв для осуществления научно-технических проектов. Так, Московская городская телефонная сеть приступила к реализации проекта «Золотая пуля», в основе которого лежит принципиально новая концепция организации связи с помощью оптико-волоконных колец. Международный оператор связи в России – АО «Ростелеком» – в 1996 году завершил строительство международной оптико-волоконной линии связи ИТУР (Италия – Турция – Украина – Россия).

Организации с длительным технологический циклом производства в условиях инфляции не смогли сохранить собственные оборотные средства, что привело к их тяжелому финансовому положению. Поэтому в настоящее время практически все организации промышленности лишены реальной возможности финансирования инновационной деятельности за счет собственных средств. Хотя, как показывает мировая практика, 80-90% инноваций в мире финансируются промышленными компаниями преимущественно за счет собственных финансовых средств.

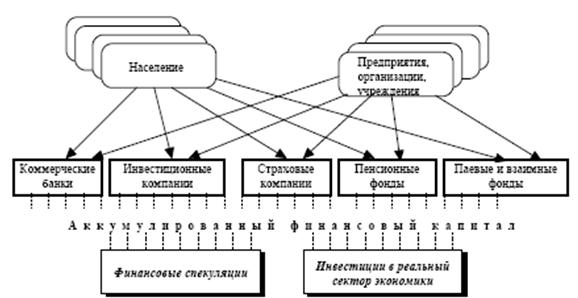

Финансовый капитал формируется за счет аккумулирования средств юридических лиц и граждан в финансово-кредитных учреждениях (см. рис. 12).

Рисунок 12 – Формирование и использование финансового капитала

На этапе разработки и реализации инноваций рынок капитала выступает как один из главных факторов общественного признания инноваций. Без достаточного финансового обеспечения жизненный цикл инновации ограничивается стадией «идея». Любое новшество должно быть инвестиционно привлекательным и конкурентоспособным на рынке капитала. Поэтому наряду с показателями инновационности проектов не менее важными в рыночных условиях становятся финансово-экономические показатели:

– объем инвестиций;

– ожидаемая доходность (рентабельность);

– срок окупаемости;

– чистый доход.

Экономические показатели становятся основными, если речь идет о привлечении стратегического инвестора (финансово-кредитного учреждения, которое готово организовать финансирование разработки и реализации инновации за счет собственных и привлеченных средств). Как правило, на рынке инноваций информационный минимум о нововведениях включает сведения не только об их целях, но и размерах инвестиций, ожидаемой доходности и сроке окупаемости вложений.

2014-02-12

2014-02-12 2364

2364