В статистике качества ценных бумаг выделяются четыре направления:

1) характеристика инвестиционной привлекательности ценных бумаг;

2) оценка уровня риска, лежащего на конкретных ценных бумагах;

3) оценка величины ликвидности ценных бумаг;

4) оценка степени риска переоцененности или недооцененности ценных бумаг на рынке.

Качество ценных бумаг определяется с помощью следующих методов:

1) рейтинга ценных бумаг;

2) расчета стандартных в международной практике показателей качества ценных бумаг;

3) оценки ликвидности ценных бумаг.

Каждое рейтинговое агентство оценивает кредитные риски двух классов ценных бумаг:

1) ценные бумаги инвестиционного качества;

2) спекулятивные ценные бумаги.

В отчетах рейтинговых агентств публикуется статистика рейтинговых оценок по следующим разделам:

1) по видам ценных бумаг;

2) по отраслям;

3) по регионам;

4) по крупнейшим эмитентам;

5) по изменению структуры рейтинговых оценок;

6) по реализации кредитного риска.

К международным показателям качества ценных бумаг относятся:

1) коэффициент цена / прибыль (Р / Е) – это отношение рыночной цены акции к прибыли, приходящейся на одну акцию;

2) коэффициент прибыль на акцию (EPS) – это отношение прибыли после уплаты налогов, процентов и дивидендов по привилегированным акциям к количеству обыкновенных акций компании;

3) коэффициент цена / выручка от реализации (P / S) – это отношение рыночной цены акции к выручке от реализации, приходящейся на одну акцию;

4) доходность по дивидендам – это отношение годового дивиденда, приходящегося на одну акцию по средней рыночной цене акции;

К статистическим показателям ликвидности ценных бумаг относятся:

1) количество заявок на покупку и продажу, количество сделок, совершенных с данной ценной бумагой;

2) отношение количества заявок на покупку и заявок на продажу ценных бумаг данного вида;

3) спрэд – показатель, характеризующий разницу между ценой предложения и спроса на ценную бумагу;

4) оборачиваемость ценных бумаг как активов.

Оценка облигаций осуществляется с помощью двух показателей стоимости:

1) теоретическая стоимость – это показатель настоящей стоимости ожидаемого денежного потока платежей;

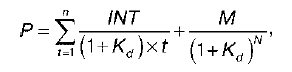

2) настоящая стоимость:

где P – теоретическая оценка;

INT – купонный доход (выплаты по процентам);

M – номинальная стоимость облигации;

K d – текущая курсовая ставка;

N – количество лет, оставшееся до погашения облигации.

Показатели доходности облигации:

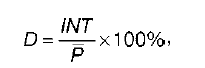

1) текущая доходность облигации – это отношение дохода, полученного за год, к рыночной цене облигации:

где P – рыночная стоимость облигации;

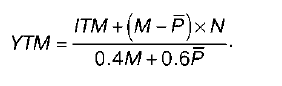

2) полная доходность рассчитываемая на основе следующей эмпирической зависимости:

2015-01-07

2015-01-07 686

686