В макроэкономической теории существуют несколько концепций принятия инвестиционных решений.

С позиции макроэкономики воздействие инвестиций на товарный рынок рассматривается в коротком и длительном периодах. В результате инвестирования в коротком периоде на рынке благ увеличивается только спрос, объем предложения остается неизменным. В длительном периоде под влиянием инвестиций изменяется как спрос, так и предложение на товарном рынке.

Как правило, инвестиционные расходы составляют около 20% ВНП. Инвестиционные расходы являются более подвижной частью, чем потребительские расходы, поэтому требуют большего внимания к определению их объема и структуры.

В макроэкономическом понимании[23] инвестиционный процесс представляет собой процесс вложения денежных средств в реальный капитал.

Для определения содержания инвестиционного процесса важное значение имеет классификация видов инвестиций по различным критериям.

В зависимости от объекта инвестирования различают: а) инвестиции в основной капитал (приобретение зданий, машин, оборудования); б) инвестиции в товарно-материальные запасы (регулирование оптимального уровня запасов сырья, материалов; незавершенного производства, готовых товаров, хранящихся на складе); в) инвестиции в жилищное строительство (покупка домохозяйствами жилищного фонда); г) инвестиции в человеческий капитал (развитие здравоохранения, совершенствование системы образования).

Для макроэкономического исследования наиболее существенное значение имеют инвестиции в основной капитал.

В свою очередь, последние в зависимости от функционального назначения делятся: а) чистые - представляющие вложения в прирост реального капитала; б) восстановительные, идущие на замену выбывшего оборудования (амортизация).

Формально инвестиции могут быть представлены:

Iв=I+dK (6.1)

где Iв - валовые инвестиции; I - чистые инвестиции; d – норма амортизации; К - величина наличного капитала.

Кроме указанной выше классификации, инвестиции могут различаться спецификой их формирования в зависимости от величины национального дохода:

а) автономные инвестиции (Iа) - инвестиции, представляющие вложения в реальный капитал. Их величина не зависит от изменения совокупного спроса, объема производства и степени загрузки производственных мощностей;

б) индуцированные инвестиции (Iин) - инвестиции, величина которых возрастает по мере роста ВНП [Iин=I(∆Y)].

Динамику инвестиций определяет ряд факторов: 1) наличный основной капитал; 2) ожидаемая норма чистой прибыли; 3) изменения в технологии производства; 4) уровень и структура налогов; 5) динамика совокупного дохода; 6) реальная процентная ставка; 7) ожидаемые экономические изменения, шоки и т.д.

Нестабильность хозяйственных систем, разнообразие динамики инвестиций предопределили появление нескольких концепций принятия инвестиционных решений. В основном они касаются автономных инвестиций. При этом в экономической теории выделяют два основных фактора, влияющих на инвестиции: реальная процентная ставка (r) и ожидаемая доходность от вложенных инвестиций (Θ).

Влияние процентной ставки на объем инвестиций объясняется тем, что в условиях рыночной экономики, основным источником финансирования инвестиций являются сбережения домохозяйств, за использование которых фирмы вынуждены выплачивать процент. Отсюда, чем выше ставка процента, тем меньше инвестиций, которые могут быть привлечены в основной капитал, т.е. Ia=I(r)

С другой стороны, чем выше доходность от инвестиций, тем шире диапазон привлечения инвестиций. Ia=I( Θ )

В теории автономных инвестиций одним из наиболее дискуссионных вопросов является вопрос об измерении ожидаемой доходности от инвестиций (параметра Θ). В кейнсианской теории ожидаемая доходность от инвестиций измеряется показателе предельная эффективность капитала (R*), т. е. Θ=R*. В теории неоклассиков − показателем МРК, характеризующим предельную эффективность капитала (Θ=МРК). В современной теории инвестиций для оценки ожидаемой доходности от инвестиций (Θ) используется коэффициент Тобина – «q»,который показывает отношение между настоящей ценностью доходов от новых инвестиций и стоимостью установленного капитала (более подробно см. п.6.5).

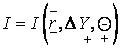

В завершении представим функцию инвестиции в общем виде

(6.2)

(6.2)

Кроме общего вида есть частные функции инвестиций, где в качестве аргумента функции рассматривается один из факторов при неизменных величинах всех остальных.

2015-03-27

2015-03-27 2284

2284