При разработке показателей эффективности, мы, имея инвестиции и суммарный доход в конце расчетного периода определяем какой доход обеспечит инвестиции при темпе роста, равной барьерной ставке по формуле сложных процентов:

где, FVI – запас (стоимость) инвестиций на конец расчетного периода.

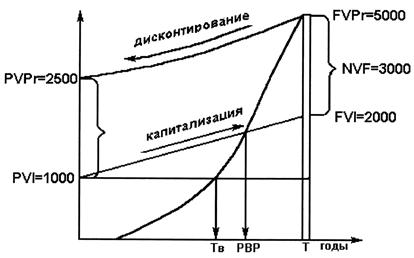

На рис.5 схематично показана динамика стоимости инвестиций от начала до конца расчетного периода.

За счет капитализации сложных процентов, начисленных по барьерной ставке, начальная величина инвестиций увеличивается до конечной величины (запаса) FVI=$2000. Динамика в стоимости дохода показана от нуля до запаса в конце расчетного периода FVPr = $5000.

Мы можем сказать, рост активов по барьерной ставке обеспечит массу активов в конце расчетного периода FVI=$2000.

Выигрыш в бизнесе NFV (Net Future Value) составит $3000.

NFV = FVPr – FVI = ($5000-$2000) = $3000

Рис. 5 – Динамика инвестиций и дохода за расчетный период

По известной в статистике формуле можно определить темп роста активов в бизнесе:

RIRR = Reinvestment Internal Rate of Return

Мы можем определить первоначальную стоимость массы дохода путем дисконтирования.

Дисконтирование — буквально уменьшение счета. Это величина стоимости, которую мы получим в пересчете на начало расчетного периода. Данная операция — обратная капитализации.

,

,

где PVPr – Present Value Profit – чистая дисконтированная стоимость дохода или стоимость дохода на начало расчетного периода.

Экономическая сущность известного показателя NPV – Net Present Value (чистой дисконтированной стоимости) для многих остается “вещью в себе”. Для расчета его величины будущую стоимость дохода на рис.5 необходимо дисконтировать (уменьшить счет). Путем дисконтирования определяется: “Cколько было бы необходимо иметь инвестиций, чтобы получить в конце расчетного периода $5000, если инвестиции будут расти темпом равным барьерной ставке общественно необходимой платой за использования денег как деятельной собственности”.

Ставка дисконтирования используется как эквивалент общественно необходимого темпа роста активов (барьерная ставка) при пересчете величины инвестиций или дохода на начало расчетного периода.

Стоимость дохода на начало расчетного периода составит PVPr. = $2500. Теперь ясно, что вкладывая $1000 в бизнес инвестор имеет условную экономию инвестиций $1500. Эта экономия определяется как разность запаса доходов и инвестиций, определенных на начало расчетного периода по формуле:

NPV = PVPr - PVI

Чистая дисконтированная стоимость по экономической сущности представляет условную экономию инвестиций, обеспечиваемую повышенным темпом роста активов в бизнесе по сравнению стемпом, обеспечиваемым барьерной ставкой.

На рис.5 можно видеть еще два важных показателя:

Тв – статический период возврата;

PBP – динамичный период возврата.

В точке Тв возвращаются вложенные инвестиции в размере $1000.

В точке РВР те же $1000 возвращаются выросшие по барьерной ставке.

Tема 5

2015-04-12

2015-04-12 321

321