Длительность нахождения капитала в обороте зависит от влияния внешних и внутренних факторов.

К внешним следует отнести факторы, не зависящие от деятельности предприятия: экономическую ситуацию в стране и связанные с этим условия хозяйствования, отраслевую принадлежность и масштабы деятельности организации.

К внутренним относятся факторы, определяемые деятельностью самой организации: ценовая политика, структура активов, методика оценки запасов, условия и сроки расчетов, система материально-технического обеспечения, кредитная политика.

Экономическая эффективность использования оборотных средств характеризуется их оборачиваемостью.

Оборачиваемость оборотных активов определяется исходя из времени, в течение которого денежные средства совершают полный оборот, начиная с приобретения производственных запасов, нахождения их в процессе производства, до выпуска и реализации готовой продукции и поступления денег на счета организации.

К основным показателям эффективности использования оборотных средств относятся:

1. Коэффициент оборачиваемости — число оборотов, проделанных оборотными средствами за анализируемый период, и характеризует объем реализованной продукции на 1 руб., вложенный в оборотные средства. Он рассчитывается как частное от деления выручки от продаж (объема реализованной или товарной) продукции на оборотный капитал, который берется как средняя сумма оборотных средств за определенный период (как правило, год):

Коб = ВР/ОА.

Чем быстрее оборачиваются авансированные оборотные средства, тем лучше достижимый результат — с помощью одной и той же суммы средств производится и реализуется больше продукции.

2. Период оборота, или длительность одного оборота — число дней, за которые оборотные средства возвращаются на предприятие, проделав полный кругооборот заготовления, производства и реализации продукции. Рассчитывают период оборота путем деления длительности анализируемого периода на коэффициент оборачиваемости. Поскольку производственно-коммерческий цикл заканчивается реализацией, то в расчете оборачиваемости участвуют показатели выручки от реализации и средней величины оборотных средств в анализируемом периоде:

Дл = Д/Коб = Д × ОА/ВР.

3. Коэффициент загрузки (капиталоемкость) – показатель, обратный коэффициенту оборачиваемости, используется для планирования и показывает величину оборотных средств, затрачиваемых на каждый рубль реализованной (товарной) продукции. Рассчитывается он следующим образом:

Кзаг = ОА/ВР = 1/Коб.

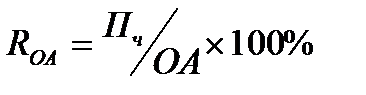

4. Рентабельность текущих активов — показатель, дающий комплексную оценку эффективного использования оборотного капитала:

Таким образом, если компания стремится сохранить или увеличить рентабельность вложенного оборотного капитала, то она должна при снижении рентабельности продаж ускорять оборачиваемость, а при замедлении оборачиваемости увеличивать рентабельность продаж. Другими словами, предоставляя покупателю отсрочку платежа (замедление оборачиваемости), нужно брать за это плату, а получая деньги вперед (ускорение оборачиваемости), можно предоставлять скидки. Нельзя одновременно и предоставлять скидки и давать отсрочку платежа, это приведет к падению рентабельности и потере платежеспособности предприятия-поставщика.

Сравнение коэффициентов оборачиваемости и загрузки в динамике позволяет выявить тенденции в изменении этих показателей и определить, насколько рационально и эффективно используются оборотные средства организации.

Оборачиваемость оборотных средств может ускоряться и замедляться. При замедлении оборачиваемости в оборот необходимо вовлекать дополнительные средства. Эффект ускорения оборачиваемости выражается в сокращении потребности в оборотных средствах в связи с улучшением их использования, их экономии, что влияет на прирост объемов производства и, как следствие, — на финансовые результаты. Ускорение оборачиваемости ведет к высвобождению части оборотных средств (материальных ресурсов, денежных средств), которые используются либо для нужд производства, либо для накопления на расчетном счете. В конечном итоге улучшается платежеспособность и финансовое состояние организации (предприятия).

Высвобождение оборотных средств в результате ускорения их оборачиваемости может быть абсолютным и относительным. Абсолютное высвобождение — это прямое уменьшение потребности в оборотных средствах для выполнения планового объема производства продукции. Относительное высвобождение оборотных средств происходит в тех случаях, когда при наличии оборотных средств в пределах плановой потребности обеспечивается перевыполнение плана производства продукции. При этом темп роста объема производства опережает темп роста остатков оборотных средств.

Нельзя допускать иммобилизации оборотных средств — отвлечения оборотных средств из оборота предприятия на затраты, не предусмотренные планом или не имеющие установленных источников покрытия.

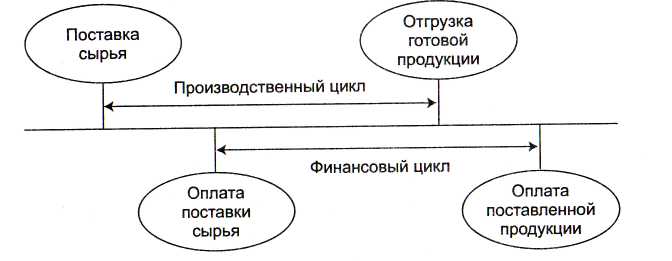

Кроме этого, элементы оборотных производственных фондов и фондов обращения имеют одинаковый характер движения, составляющего непрерывный процесс. В связи с этим различают понятия производственного и финансового циклов.

Производственный цикл начинается с момента закупки сырья и материалов и заканчивается отгрузкой готовой продукции. Продолжительность производственного цикла предприятия определяется по формуле:

ПЦ = ПОПЗ + ПОНЗП + ПОГП,

где ПЦ – продолжительность производственного цикла предприятия, дн.;

ПОПЗ – период оборота запасов сырья, материалов и полуфабрикатов, дн.;

ПОНЗП – период оборота незавершенного производства, дн.;

ПОГП – период оборота запасов готовой продукции, дн.

Финансовый цикл начинается с оплаты кредиторской задолженности по поставке сырья и материалов и заканчивается оплатой покупателем дебиторской задолженности. Продолжительность финансового цикла (цикла денежного оборота) в организации определяется по следующей формуле:

ФЦ = ПЦ + ПОДЗ – ПОКЗ,

где ФЦ – продолжительность финансового цикла в организации, дн.;

ПЦ – продолжительность производственного цикла организации, дн.;

ПОДЗ – средний период оборота дебиторской задолженности, дн.;

ПОКЗ – средний период оборота кредиторской задолженности, дн.

Между продолжительностью производственного и финансового циклов организации существует тесная взаимосвязь, отраженная в понятии «операционный цикл» (рис. 2).

2015-04-23

2015-04-23 8225

8225