Для более углубленного понимания сущности денег необходимо знание денежных теорий, которые существовали в экономической науке в ее исторической ретроспективе. До начала XX в. главным аспектом денежной проблемы был вопрос о сущности, происхождении и функциях денег, в наше время на первый план этой проблемы выдвигаются вопросы о количестве денег, необходимых для обращения, об их покупательной силе.

Исторически первой в экономической науке появилась металлическая теория денег. Она возникла в эпоху первоначального накопления капитала. В Европе - это XVI - XVII вв., когда натурально-феодальное хозяйство уходило в прошлое, шло бурное развитие внутреннего и внешнего рынков. Господствующим экономическим учением той эпохи был меркантилизм. Английский экономист У. Стэффорд (1554 - 1612) в 1581 г. выпустил книгу «Критическое изложение некоторых жалоб наших соотечественников», в которой изложил сущность металлической теории денег. Жажда накопления побуждала буржуазию, и, прежде всего, торговую ее часть, изучить вопрос об источниках богатства. Этот источник они видели в торговле, в активном торговом балансе, который обеспечивал бы приток золота и серебра. Богатство меркантилисты отождествляли с деньгами, а деньги - с драгоценными металлами, и, прежде всего, с золотом. Они были ярыми противниками порчи монет. И поэтому высоко ценили те функции денег, для которых необходимы полноценные монеты. Особое значение придавалось двум функциям - мировых денег и образованию сокровищ. С точки зрения современных взглядов недостатки металлической теории денег очевидны: недооценка роли бумажных денег; сущность денег увязывалась с естественными свойствами благородных металлов; они не видели источника богатства в производстве и т. п. В XVIII и в первой половине XIX в. эта теория ушла в прошлое. Основу экономики составили собственники капитала, прежде всего промышленного капитала, который источник богатства видел уже не в торговле, а в производстве.

В XVII - XVIII вв. возникла новая номиналистическая (от лат. nominalis - именной) теория денег, виднейшими выразителями которой были англичане Дж. Беркли (1685 - 1753) и Дж. Стюарт (1712 - 1780), хотя истоки этой теории можно найти еще у римских и средневековых юристов. Первые номиналисты были сторонниками использования порченых и неполноценных монет. Было замечено, что стершиеся монеты обращаются так же, как и полноценные. На этом основании утверждалось: деньги создаются государством; ценность денег определяется не металлическим содержанием, а тем, что на них написано, их номиналом (отсюда и название теории). Иными словами, номиналисты отрицали товарную природу денег, а сущность денег усматривали в правовой основе, в юридическом аспекте деятельности государства.

В XX в. отдельные аспекты этой теории находят отражение в высокой оценке роли бумажных денег. Так, П. Самуэльсон пишет: «Эпоху товарных денег сменила эпоха бумажных денег. Бумажные деньги олицетворяют сущность денег, их внутреннюю природу... Деньги - это искусственная социальная условность». Дж. М. Кейнс в 1936 г. писал: «В действительности золотой стандарт является только варварским пережитком... Столетняя мечта академиков сбросила свою мантию, облачилась в бумажные лоскутки».

В XX в. качественные аспекты проблемы денег стали отходить на второй план, на первый план выступили количественные аспекты. Главным стал вопрос о том, сколько нужно иметь в обращении денег, чтобы обеспечить устойчивость системы товарно-денежного обращения. На смену металлической и номиналистической пришла количественная теория денег. Если меркантилисты считали, что рост денежной массы в стране ведет к росту богатства и процветанию торговли, то теперь экономисты стали доказывать обратное: увеличение количества денег в обращении способствует не росту богатства страны, а лишь росту цен на товары. Шотландский философ и экономист Дэвид Юм (1711 - 1776) считал, что стоимость самих денег определяется их количеством, находящимся в обращении. Непосредственным толчком к возникновению подобных взглядов явилось то обстоятельство, что во второй половине XVIII в. произошла «революция цен»: в Европу стало ввозиться дешевое американское золото и серебро, что как раз и способствовало стремительному росту цен.

Количественная теория денег в ее классическом варианте выдвинула три постулата: первый - причинность (цены зависят от количества денег); второй - пропорциональность (изменение цены пропорционально количеству денег); третий - универсальность (изменение количества денег изменяет цены всех товаров). В первой половине XX в. эта теория получила развитие в работах американского экономиста Ирвинга Фишера (1867 - 1947), который выдвинул тезис: подобно весам количество уплаченных за товары денег и сумма цен этих проданных товаров равны.

В 1930-е и позднее в 1960-е гг., количественная теория денег породила два новых течения: а) кейнсианскую теорию регулируемой валюты и б) монетаризм. Учитывая итоги «великой депрессии» 1929 - 1932 гг., Дж. М. Кейнс пришел к выводу, что рыночная система хозяйствования нуждается в регулировании со стороны государства и что бумажные деньги лучше металлических, ибо количество их можно регулировать. Монетаризм полагает, что рынок должен быть свободным, нерегулируемым, а вмешательство государства в рыночную систему должно ограничиваться только одним - поддерживать стабильность темпа роста денежной массы, ибо ее рост определяет темпы инфляции, стабильность всей экономической системы. Поэтому монетаристы рекомендуют всемерно ограничивать денежную массу с целью стабилизации товарно-денежного обращения и всего рыночного хозяйства. Государству они доверяют лишь одну функцию -регулирование и прежде всего сжатие денежной массы.

Количество денег, необходимое для обращения. Все изложенное выше позволяет заключить, что в условиях бумажно-денежного обращения громадное влияние на стабильность функционирования рыночного хозяйства оказывает количество денег, находящихся в обращении. Если бы в обращении находились только полноценные металлические деньги в форме золотых монет, то их количество стихийно регулировалось бы потребностями рынка. Излишнее количество золотых монет уходило бы в сокровища. В условиях, когда в обращении находятся кредитно-бумажные деньги, эмиссия которых является исключительной прерогативой государства, вопрос об их количестве приобретает исключительное значение.

Если исходить из товарной природы денег и принять во внимание только полноценные деньги и разменные казначейские билеты, то закон денежного обращения можно сформулировать в следующем виде: количество денег, необходимых для нормального обращения (КД), должно быть равно сумме цен всех товаров (ЦТ), деленной на скорость оборота одноименных денежных единиц (СО):

(1)

(1)

Этот закон исходит из посылки, что товары и деньги имеют стоимость и что нормальное товарно-денежное обращение требует такого количества денег, которое зависит от суммы цен проданных товаров и от скорости оборота денег, от среднего числа их оборота.

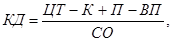

С учетом развития в рыночном хозяйстве кредитных связей и отношений закон денежного обращения обретает новую модификацию, которую можно представить в следующем виде:

(2)

(2)

где К - сумма цен товаров, проданных в кредит;

П - сумма платежей к оплате;

ВП - сумма взаимопогашающихся платежей.

Если бы в обращении были только металлические деньги, то их количество находилось бы также в обратной зависимости от стоимости самих денег. Если бы в обращении находились только кредитно-бумажные деньги, то они обладали бы покупательной способностью и функционировали бы так же, как золотые, но при условии, что их количество равно количеству золотых денег. Если же в обращение поступает бумажных денег больше, чем золотых, то их покупательная способность была бы ниже. Этот закон денежного обращения, представленный в формуле (2), исходит из посылки, что в обращении фигурируют полноценные металлические деньги, а кредитно-бумажные деньги как бы дублируют их. Из подобной посылки исходили А. Смит, Д. Рикардо и К. Маркс.

В современных условиях, когда в обращении фигурируют только кредитно-бумажные деньги, а золото в роли денег ушло, в экономической науке сложился новый подход к определению количества денег в обращении. Количественная теория денег получила развитие в работах Ивинга Фишера (1867 - 1947), который полагал, что покупательную силу денег определяют шесть факторов:

М - количество наличных денег в обращении;

V - скорость обращения наличных денег;

Р - средневзвешенный уровень цен;

Q - количество товаров;

М'- сумма банковских депозитов, т. е. сумма денежных средств на чековых счетах;

V - скорость депозитно-чекового обращения, т. е. скорость обращения денежных остатков на счетах в течение данного периода.

Полагая, что сумма денег, уплаченная за товары, равна количеству товаров, умноженному на общий уровень товарных цен, И. Фишер вывел знаменитое «уравнение обмена», которое стало альфой и омегой современного монетаризма:

MV = PQ. (3)

И. Фишер использует также знак суммирования Е как сложение результатов произведений товаров на средневзвешенную для них цену. Поэтому уравнение обмена может принять следующий вид:

MV = Σ PQ. (4)

В условиях развитых кредитных отношений И. Фишер учитывает не только деньги, находящиеся в обращении, но и денежные средства на чековых счетах в банках. С учетом этого фактора формула обмена приобретает вид:

MV + M΄V΄ = Σ PQ. (5)

При этом MV + M'V' выражает денежную часть уравнения обмена, a PQ выражает товарную ее часть.

На основе формулы обмена (3) легко можно вывести формулу товарных цен:

. (6)

. (6)

На основе этой же формулы (5.3) можно определить количество денег, необходимых для обращения Q товаров:

. (7)

. (7)

В условиях кредитного обращения денежная масса стала взаимодействовать с финансовыми активами банков и корпораций. Возникла реальная потребность быстрого превращения капитала, богатства, различных финансовых активов в наличные деньги. Эта способность богатства превращаться в деньги получила название ликвидности. Фактор ликвидности был учтен английским экономистом Артуром Пигу (1877 - 1959) в формуле, которая получила название «кембриджского уравнения».

М = КРQ, (8)

где М - денежная масса;

P - уровень цен;

Q - товарная масса или физический объем товарного оборота в единицу времени (например, года);

К - часть конечного продукта PQ, которую люди предпочитают иметь в ликвидной форме, иными словами, К - это доля годовых доходов лиц и фирм, которую они держат в наличной денежной форме.

В формуле И. Фишера используется показатель скорости обращения денежной единицы (V), а в формуле А. Пигу - коэффициент ликвидности (К), который является обратным по значению показателю V, ибо  . Если в формуле А. Пигу коэффициент К заменить на

. Если в формуле А. Пигу коэффициент К заменить на  то получим формулу И. Фишера, т. е. формулу (7).

то получим формулу И. Фишера, т. е. формулу (7).

И в формуле И. Фишера, и в формуле А. Пигу переменными признаются две величины - М и Р, и тем самым причинность роста цен (Р) выводится из динамики изменения денежной массы (М).

Дж. М. Кейнс в «Трактате о денежной реформе» еще в 1923 г. предложил свой вариант «кембриджского уравнения», в котором особо учел два новых фактора: желание людей хранить деньги в форме банковских депозитов (вкладов) - К' и норму обязательных банковских резервов - r. В результате уравнение (8) получает вид

М = Р (К + rК'). (9)

Позднее в своей работе «Общая теория занятости, процента и денег» он определяет совокупный спрос на деньги по формуле

М = М1 + М2 = L1(Y) + L2(r), (10)

где М1 - трансакционный спрос;

M2 - спекулятивный спрос;

Y - национальный доход;

r - норма процента;

L1 и L2 - функции ликвидности.

Трансакционный спрос на деньги объединяет в себе желание людей хранить наличные деньги в качестве средства платежа в каждый данный момент, а также мотив предосторожности, т. е. желание иметь наличные деньги для обеспечения в будущем возможности распоряжаться ими.

Спекулятивный спрос включает в себя мотив хранения денег с целью избежать потерь капитала в периоды повышения норм ссудного процента, если денежные активы хранятся в форме акций или облигаций.

Особое значение Дж. М. Кейнс придавал теории предпочтения ликвидности и соответственно функции ликвидности денег. Население и фирмы потому и хранят свои активы в форме денег, что они высоко ценят их абсолютную ликвидность. Утечка денег из оборота сокращает объем совокупного платежеспособного спроса, что в свою очередь отрицательно влияет на объем и темпы роста производства. Отсюда кейнсианство предлагает свои рецепты стимулирования спроса, в частности стимулирования спроса на основе дешевых денег и пониженных процентных ставок. Однако эти меры неизбежно ведут к инфляции, т. е. к обесценению денег и росту цен.

В этих условиях появилась критика кейнсианства со стороны современных сторонников количественной теории денег - монетаристов. Американский экономист Милтон Фридмен (род. 1912 г.) предложил свой современный вариант уравнения обмена:

MV = PY, (11)

где М - количество денег в обращении; V - скорость обращения денег; Р - абсолютный уровень цен; Y - реальный объем производства, поток реального дохода.

Формулу (5.11) можно преобразовать следующим образом:

. (12)

. (12)

Из формулы (5.12) видно, что количество денег в обращении и соответственно величина спроса на деньги зависят от следующих факторов:

• от абсолютного уровня цен. При прочих равных условиях,

чем выше уровень цен, тем выше спрос на деньги, и наоборот;

• от уровня реального объема производства. Рост объема производства повышает реальные доходы населения. Наличие более высоких реальных доходов предполагает рост объема сделок и соответственно рост спроса на деньги;

• от скорости обращения денег. Здесь зависимость обратная. Факторы, определяющие скорость оборота денег, многообразны, и все они влияют на величину денежного спроса.

2015-05-30

2015-05-30 1932

1932