Равновесный валютный курс устанавливается во время торгов на валютных биржах. Спрос на иностранную валюту и одновременно предложение национальной валюты создает импорт товаров и услуг. Экспорт создает предложение иностранной валюты в данной стране и одновременно спрос на ее валюту за рубежом. Таким образом, экспорт позволяет стране зарабатывать иностранную валюту, необходимую для оплаты импорта.

Равновесный валютный курс устанавливается во время торгов на валютных биржах. Спрос на иностранную валюту и одновременно предложение национальной валюты создает импорт товаров и услуг. Экспорт создает предложение иностранной валюты в данной стране и одновременно спрос на ее валюту за рубежом. Таким образом, экспорт позволяет стране зарабатывать иностранную валюту, необходимую для оплаты импорта.

Факторы, определяющие валютный курс, подразделяются:

а) на долгосрочные - уровень производительности труда в той или иной стране; темпы роста ВВП; место и роль страны в международной торговле и в международных инвестициях;

б) на среднесрочные - сальдо баланса по текущим операциям; сальдо баланса официальных расчетов; соотношение уровней процентных ставок по депозитам; различия в темпах инфляции;

в) на краткосрочные- психологические (мнения крупных банкиров, валютных дилеров, управляющих валютными отделами ведущих

компаний о перспективах динамики курса той или иной валюты); дезинформация; ажиотажные прогнозы или догадки; внешнеэкономические обстоятельства; изменения во внутренней политике; настроение общества в отношении своего правительства и проводимой политики; слухи и т.д.

Так, рост спроса со стороны внешнего мира на товары данной страны приведет к росту спроса на валюту этой страны и соответственно к увеличению предложения иностранной валюты при данном уровне валютного курса. В результате валюта данной страны подорожает. Переключение потребления с отечественных товаров на импортные будет сопровождаться ростом спроса на иностранную валюту при данном уровне валютного курса, что приведет к обесцениванию национальной валюты.

В долгосрочном периоде цены на товары, предназначенные для международного обмена и очищенные от налогов и тарифов, должны быть одинаковыми. Это предположение положено в основу паритета покупательной способности валют (ППС). Теория ППС была впервые предложена шведским экономистом Густавом Касселем (1866-1945 гг.). хотя подобного рода идеи высказывал еще Д.Рикардо.

Согласно данной теории, валютные курсы стран определяются соотношением общего уровня цен. Иначе говоря, валюта будет дорожать или обесцениваться до тех пор. пока определенная сумма денег, конвертируемая по рыночному валютному курсу, не сможет быть обменена на одинаковую по составу и объему "рыночную'' корзину товаров и услуг в обеих странах.

Различают номинальный и реальный валютные курсы. Номинальный валютный курс - условия обмена национальных валют. Реальный валютный курс - условия обмена товаров и услуг (условия торговли). Номинальный валютный курс может быть прямым (например, 1 доллар = 29 рублям) и обратным (например, 1 рубль = 1/29 доллара). На основе рыночного номинального валютного курса устанавливается официальный валютный курс.

Реальный валютный курс - это цена одного и того же товара, произведенного (продаваемого) в странах-контрагентах.

Реальный валютный курс - это цена одного и того же товара, произведенного (продаваемого) в странах-контрагентах.

Он определяется (для прямого валютного курса) как:

e = е • Р* / P

где e - реальный валютный курс; е - номинальный валютный курс; Р* - цена товара в иностранной валюте; Р - цена того же товара в национальной валюте внутри страны.

Например, цена американских окорочков в России составляет 35 руб., номинальный валютный курс - 29 руб. за 1 долл., цена тех же окорочков в США - 0,5 долл.

Реальный валютный курс = 29 руб./долл. • 0,5 долл./ 35 руб.

Если реальный валютный курс меньше единицы, то импортные товары дешевле отечественных и их охотнее будут покупать внутри страны. Обратная ситуация возникаем когда реальный курс больше единицы.

Валютные курсы могут иметь разные режимы. Они могут быть фиксированными и плавающими.

Фиксированный валютный курс национальной валюты устанавливается центральным банком, который берет на себя обязательства покупать и продавать любое количество иностранной валюты по установленному курсу всем субъектам рынка.

Плавающий валютный курс устанавливается в результате свободных колебаний спроса и предложения как равновесная цена на валютном рынке, то есть центральный банк не вмешивается в рыночную деятельность с целью повлиять на валютный курс, хотя он устанавливает официальный валютный курс, опираясь на плавающий, но без обязательств вести расчеты по этому курсу.

И плавающий, и фиксированный курсы имеют свои преимущества и недостатки. Преимущество фиксированного валютного курса в том, что он делает международные операции предсказуемыми. Но он предполагает устойчивую экономику и значительные валютные резервы центрального банка. Основное достоинство плавающего валютного курса в том, что он выступает "автоматическим стабилизатором", способствующим урегулированию платежных балансов без видимых потерь официальных валютных резервов, и не требует вмешательства центрального банка в рыночный механизм. В то же время значительные колебания валютных курсов отрицательно сказываются на международной торговле и финансах, порождая риск и неопределенность в международных экономических отношениях. Кроме того, при данной системе не исключается возможность проведения инфляционной политики со стороны центрального банка.

В современных условиях в чистом виде ни фиксированный, ни плавающий валютные курсы не используются. Страны все больше применяют смешанные системы:

- "управляемое плавание", при котором предусматривается возможность интервенций центрального банка на валютном рынке с целью ''сгладить" нежелательные колебания валютного курса;

- " ползущая привязка", при которой происходит ежедневное изменение валютного курса на заранее запланированную и объявленную

величину;

- "корректируемая привязка", при которой изменение курса национальной валюты осуществляется с целью восстановления конкурентоспособности национальной продукции;

- "валютный коридор", при котором изменение курса национальной валюты происходит на неизвестную заранее величину, но в заранее

объявленных рамках;

- " валютный совет", при котором любой прирост денежной массы покрывается исключительно приростом резервов иностранной валюты и полностью исключается внутренний кредит центрального банка правительству.

Валютные курсы - важные объекты регулирования как внутри государства, так и в межгосударственных отношениях.

Валютное регулирование - установление правил проведения любых операций нерезидентами и сделок в иностранной валюте между резидентами в целях обеспечения проводимой правительством монетарной и внешнеторговой политик.

Оно применяется в целях накопления необходимых резервов в руках государства, уравновешивания платежных балансов, поддержания курса национальной валюты, недопущения валютной спекуляции и т.д.

Среди действий правительства, влияющих на валютный курс, можно выделить меры прямого и косвенного регулирования. К методам косвенного регулирования в условиях открытой экономики относится почти весь арсенал монетарной и фискальной политик. Государство может использовать и меры прямого воздействия. Среди них можно отметить дисконтную политику (изменение учетной ставки), валютные интервенции.

Валютные интервенции - попытка стабилизации валютных курсов за счет использования официальных валютных резервов: покупки и продажи иностранной валюты .

Центральный банк может совмещать продажу иностранной валюты на внешнем рынке с соответствующей покупкой ее на внутреннем открытом рынке. Такая процедура известна как стерилизация. Центральный банк может целенаправленно понижать курс валюты своей страны, позволяя ей обесцениться относительно других иностранных валют. В этом случае ЦБ проводит девальвацию своей валюты. Она призвана стимулировать экспорт и совокупный спрос.

Девальвация – сознательное и целенаправленное понижение курса национальной валюты Центральным банком с целью ограничения импорта и стимулирования экспорта.

Девальвация – сознательное и целенаправленное понижение курса национальной валюты Центральным банком с целью ограничения импорта и стимулирования экспорта.

Центральный банк может проводить ревальвацию своей валюты, то есть повышать ее курс, что ограничивает экспорт и совокупный спрос, но поощряет импорт.

Ревальвация – сознательное и целенаправленное повышение курса национальной валюты Центральным банком с целью ограничения экспорта и стимулирования импорта.

Ревальвация – сознательное и целенаправленное повышение курса национальной валюты Центральным банком с целью ограничения экспорта и стимулирования импорта.

Еще одним способом воздействия на валютные курсы может быть введение валютных ограничений, то есть мер ограничивающих, либо жестко регламентирующих права граждан обменивать валюту своей страны на иностранную.

В то время как валютное регулирование осуществляется на валютном рынке и через него, валютный контроль состоит в прямом воздействии государства на спрос и предложение валют, на валютный курс, устанавливаемый органами власти. Следует иметь в виду, что в осуществлении валютного регулирования возможности государства ограничены. Все зависит от состояния бюджета, денежно-кредитной политики. Если не удается укрепить экономику, стабилизировать ее, обеспечить экономический рост, то рано или поздно придется решать проблемы бюджета путем включения печатного станка.

В стабилизации международных валютно-финансовых отношений, в развитии послевоенной экономики, в формировании единого глобального мира огромную роль сыграл МВФ, созданный в 1944 году. МВФ (Международный валютный фонд) - многосторонняя межправительственная валютно-кредитная организация, имеющая статус специализированного учреждения ООН. Это гигантский банк данных, мощный центр глобального экономического анализа как основы выработки и представления рекомендаций в области валютно-кредитной, экономической политики для каждой из стран-членов, с которой проводятся консультации. МВФ специализируется, как правило, на вопросах краткосрочной финансово-экономической стабилизации.

18.3. Влияние монетарной и фискальной политики государства на совокупный доход в открытой экономике. Модель Манделла-Флеминга

Между основными параметрами экономики су шествует тесная взаимосвязь. Экономика большинства стран является открытой. Это обусловливает, с одной стороны, влияние монетарной и фискальной политик государства на совокупный доход и валютный курс, с другой стороны, валютный курс оказывает влияние на монетарную и фискальную политику.

Малая открытая экономика с совершенной мобильностью капитала может анализироваться с помощью модели Манделла-Флеминга (ММФ). Эта модель может быть использована для оценки результатов тех или иных мер экономической политики при различных режимах валютного курса.

Р.А. Манделл и Дж.М. Флеминг обнаружили, что монетарная и фискальная политики оказывают различное относительное воздействие на совокупный доход в открытой экономике. Они показали, что при фиксированном валютном курсе фискальная политика имеет сравнительное преимущество перед монетарной. При плавающем валютном курсе, наоборот, монетарная политика имеет сравнительное преимущество перед фискальной, то есть фактически требуется два независимых инструмента экономической политики для достижения двух независимых целей: внутреннего и внешнего равновесия.

Исследования Дж. Флеминга и Р. Манделла были выполнены, когда еще функционировала Бреттонвудская валютная система, и позволили в общих чертах проанализировать и сравнить возможные изменения в системах с плавающим и фиксированным валютным курсом. Это способствовало отходу от Бреттонвудской системы и стимулировало дальнейшее развитие мировой экономики.

Модель Манделла-Флеминга представляет собой модификацию для открытой экономики модели IS-LМ, разработанной для анализа закрытой экономики. Как и в модели IS-LМ, предполагается, что уровень цен неизменен и не влияет на доход, выпуск. ММФ характеризуется тремя уравнениями:

V = С (V-Т) + I (г) + G + Nx (e) IS

M/Р = L(г, V) LМ

г = г*

Первое уравнение описывает рынок товаров. В соответствии с ним объем выпуска равен совокупному спросу, который зависит от чистого дохода (V-Т), процентной ставки (г), обменного курса (е). Модель предполагает равенство номинального и реального курса (е=e) Характеризуемое этим уравнением равновесие на товарном рынке предполагает равенство инвестиций и сбережений (I = S).

Второе уравнение описывает рынок денег и предполагает, что предложение реальных денег (М/Р) равняется спросу на них L (г, V), или LМ.

Третье уравнение предполагает, что внутренняя ставка процента в малой открытой экономике (г) равна мировой (г*).

Модель содержит три экзогенные переменные V. т, е, поэтому она может быть представлена двумя графиками, в одном из них за константу принимается г. в другом - е.

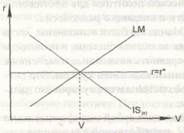

Взаимосвязь между ставкой процента (г) и объемом выпуска (V) показана на рис. 18.1.

Рис. 18.1. Модель Манделла-Флеминга на графике V - т

Если национальная ставка процента окажется больше мировой (г > г*), то это приведет к притоку капитала в эту страну. Приток инвестиций приведет к понижению национальной ставки процента до уровня мировой. Если национальная ставка процента окажется меньше мировой (г < г*), то это приведет к оттоку капитала из данной страны и к повышению ставки процента (г). Таким образом, кривая IS будет сдвигаться в ту или другую сторону до тех пор, пока не установится равенство национальной и мировой ставки процента. Так как приток и отток капитала влияет на ставку процента, то положение кривой IS зависит от обменного курса (IS (е)).

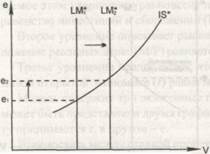

На рис. 18.2 показана взаимосвязь между обменным курсом (е) и доходом (V) при предположении, что национальная ставка процента равна мировой и является постоянной. Исходя из предположения, что центральный банк проводит курс на равновесие спроса на деньги (L (г*, V)) и предложения реальных денег (М/Р), то есть что М/Р = L (г*, V), кривая L М вертикальна и зависит от мировой ставки процента, что обозначается как L М*. Кривая IS * также зависит от мировой ставки процента и при прямом валютном курсе имеет положительный угол наклона.

Если курс национальной валюты повышается (для покупки одного доллара потребуется меньше, например, рублей), то будет стимулироваться импорт. Чистый экспорт сокращается. объем выпуска уменьшается, уменьшаются и сбережения, и инвестиции. Соответственно центральный банк должен уменьшить и предложение денег. Понижение валютного курса, стимулируя экспорт, увеличит доход, сбережения и инвестиции.

VI V равновесный уровень дохода

VI V равновесный уровень дохода

Рис. 18.2. Модель Манделла-Флеминга на графике V - е

Рассмотрим влияние фискальной и монетарной политик государства на совокупный доход в малой открытой экономике при плавающем и фиксированном валютных курсах.

Модель с плавающим валютным курсом. Если правительство проводит стимулирующую фискальную политику, увеличивая государственные закупки и (или) снижая налоги, то кривая IS сдвигается вправо, тогда как кривая LМ остается неподвижной, что свидетельствует о постоянстве дохода (рис. 18.3).

е

V, V

Рис. 20.3. Стимулирующая фискальная политика при плавающем валютном курсе

Происходит повышение процентной ставки, что немедленно увеличивает приток иностранного капитала, стимулируя спрос на национальную валюту и повышая ее цену - валютный курс, а это сокращает чистый экспорт и сводит на нет результат расширения спроса на товары и услуги на внутреннем рынке, так что в итоге равновесный уровень дохода не меняется. Таким образом, фискальная политика государства при плавающем валютном курсе оказывается неэффективной.

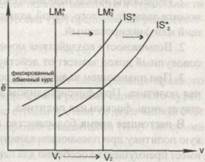

Если правительство проводит стимулирующую монетарную политику (рис.18.4). увеличивая предложение денег, то при предположении о неизменном уровне цен это приведет к росту запасов денег в реальном выражении. Кривая LМ сдвинется вправо, валютный курс снижается. Рост предложения денег "давит" на национальную процентную ставку, что стимулирует отток капитала из страны. В результате увеличивается спрос на иностранную валюту. Курс национальной валюты падает, а чистый экспорт увеличивается. При этом начинают расти совокупный спрос, внутренние инвестиции. Доход и внутренняя ставка процента возвращается к своему стабильному мировому уровню. Таким образом, воздействие монетарной политики на уровень дохода в малой открытой экономике осуществляется, в основном, не через ставку процента, а через валютный курс - его снижение стимулирует экспорт, совокупный спрос и вместе с тем доход. Такая политика оказывается эффективной.

V1 V2

Рис. 18.4. Стимулирующая монетарная политика при плавающем валютном курсе

Модель с фиксированным валютным курсом. Рассмотрим влияние стимулирующей фискальной политики. Внутренний спрос стимулируется путем увеличения государственных закупок и (или) снижения налогов. Это приводит к сдвигу кривой IS вправо (рис.18.5). Валютный курс должен поддерживаться на фиксированном уровне, для чего надо увеличить денежную массу, то есть кривая LМ сдвинется также вправо. Таким образом, новая равновесная точка будет лежать правее исходной. Совокупный доход возрастает. Существенный момент: стимулирующая фискальная политика при фиксированном валютном курсе обязательно связана с кредитно-денежной экспансией, что неизбежно в дальнейшем повлияет на уровень цен.

Рис. 18.5. Стимулирующая фискальная политика при фиксированном валютном курсе

Рассмотрим влияние денежной экспансии без соответствующего стимулирования спроса. Напомним, что предложение денег центральный банк может увеличить не только путем эмиссии денег, но и проведения операций на открытом рынке, скупая долговые обязательства (облигации) правительства. При этом кривая LМ сдвигается вправо и валютный курс упадет ниже объявленного (рис. 18.6).

Рис 18.6. Монетарная политика при фиксированном валютном курсе.

Дорогая иностранная валюта будет скупаться. Центральный банк теперь обязан будет выкупать собственную национальную валюту, продавая иностранную. Установив фиксированный валютный курс, центральный банк теряет контроль над денежным предложением. Когда валютные резервы центрального банка будут исчерпаны, страна будет вынуждена провести девальвацию, то есть снизить официальный курс национальной валюты. Это приведет к росту экспорта и дохода. Если необходимо сократить экспорт (например, при истощении ресурсов), то надо повысить официальный курс национальной валюты, то есть провести ревальвацию.

Итак, модель Манделла-Флеминга позволяет сделать несколько выводов:

1. Результаты любой экономической политики в малой открытой экономике зависят от того, какой валютный режим установлен: плавающий или фиксированный.

2. Возможности воздействия монетарной и фискальной политик на совокупный доход зависят от действующего валютного курса.

3. При плавающем валютном курсе на доход влияет лишь монетарная политика. При фиксированном валютном курсе на доход воздействует лишь фискальная политика.

В настоящее время большинство государств проводит экономическую политику при плавающем валютном курсе. Гибкий валютный курс имеет преимущество особенно для переходных экономик, поскольку, во-первых, ограничивается спрос на импорт при росте цен, во-вторых, валютный курс становится основным инструментом регулирования платежною баланса, в-третьих, устраняется перекос в структуре цен, доставшихся в наследство от старой экономики. Структура национальной экономики начинает подстраиваться под структуру мировой экономики, под мировой уровень цен. В-четвертых, если удается стабилизировать курс национальной валюты, то это становится фактором, позволяющим стимулировать приток капитала, а, следовательно, экономический рост.

2015-06-05

2015-06-05 1214

1214